Web3需要中间件,但可能不需要去中心化

随着Web3生态越来越丰富,也开始有不少机构专门定义出Web3开发堆栈中的中间件。

作者:echo_z

区块链的发展历来有两大主题,一是作为底层操作系统的公链基础设施,二是满足各类C端需求的Dapp。Dapp的发展经历了几波更迭,从Defi到NFT到Gamefi,每个赛道都有各自的英雄,未来也将不断有新的潮流。而在这一过程中,公链的发展态势越来越趋近于稳定,发展预期集中于目前的主流L1和L2,很难再有新的巨大投资机会。

在这样的板块轮动中,「中间件」开始越来越受到重视。随着Web3生态发展,Dapp所需要的服务也会越来越细分。2020年下半年到2021年第一季度,灰度母公司DCG的13项新投资中,有7个中间件项目。今年至今,已有Pocket Network、Ceramic、Aleph.im等一系列中间件项目获得Multicoin等一线机构的投资。中间件项目作为加密世界的toB服务,拥有高确定性和高用户粘性,必定是块重要的投资领域。

本文梳理Chainlink、The Graph、Pocket Network这三个代表性的中间件项目,试图分析加密圈的中间件所满足的需求和面临的问题。

一:We3技术堆栈中的「中间件」

「中间件」(Middleware)是一个古老的概念,最早出现于1968年,随着技术的发展,其涵义和分类也在不断变化。维基百科提供了一种通俗的解释:中间件是一种计算机软件,为操作系统之外的应用软件提供服务,可以理解为是一种「软件粘合剂」。

这一理解基本来自于开源软件提供商Red Hat开发人员发布于2018年的定义,其中Red Hat还概述了中间件的主要用途,原文为:「中间件是为操作系统之外的应用提供公共服务和功能的软件。数据管理、应用程序服务、消息传递、身份验证和API管理通常都由中间件处理。中间件帮助开发人员更高效地构建应用程序。它就像应用、数据和用户之间的结缔组织。」

随着Web3生态越来越丰富,也开始有不少机构专门定义出Web3开发堆栈中的中间件。对于中间件概念的理解,基本都继承了原有的含义,认为这类产品的特征是不直接面向终端用户,是加密世界中的B2B服务,但是分类和范围界定不尽相同。

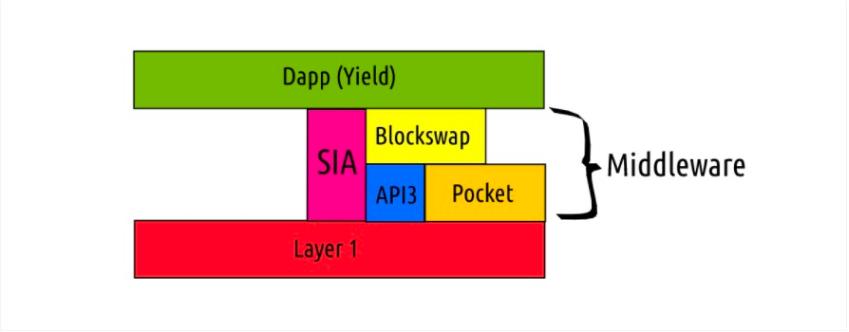

例如,Deribit将介于Layer1和Dapp之间的产品统称为中间件。

来源:Deribit Medium,详见附录

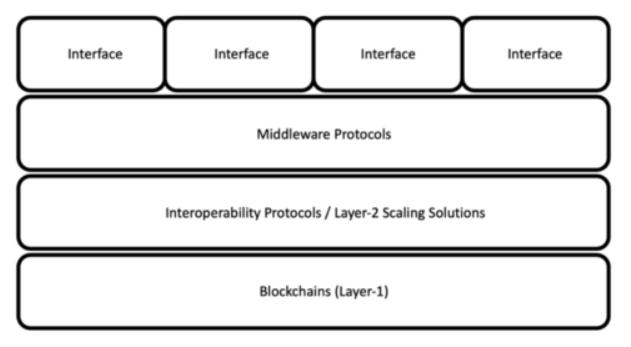

MetisDAO则在中间件之外加了一层Layer2,并且将中间件分为三个类型,分别是:1)上层中间件,如智能合约开发工具Truffle、或是钱包Metamask;2)下层中间件,如节点运营商Infura;3)项目中间件,这些中间件建立在L1/L2上,目的是增强区块链的核心功能,如The Graph。

来源:MetisDAO Medium,详见附录

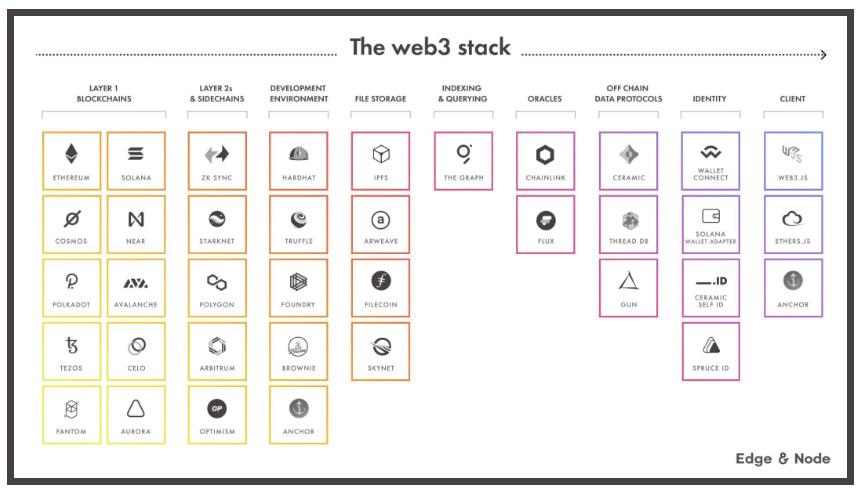

The Graph也梳理发布过一版Web3堆栈分类。The Graph似乎无意使用「中间件」的概念,但是根据产品用途所做的分类,能够更好地帮助我们理解中间件所包含的组件。下图中,文件存储、索引查询、预言机、链下数据、身份等项目,都符合「为操作系统之外的应用提供公共服务和功能的软件」的定义,可以视为中间件。

来源:Edge & Node(The Graph母公司) Blog,详见附录

由上述几种分类可以看到,「中间件」包含的组件类型非常广泛,本身不是一个赛道,而是开发堆栈中的一个分类。宽泛地来说,除了操作系统和直接面向用户的应用软件之外,其他的服务都可以视为中间件。

中间件toB的功能决定了其距离C端用户较远,日常用户很难感知到。但是随着Web3生态的发展,中间件也必然会蓬勃生长——不论NFT、Gamefi、Socialfi中的哪个赛道会爆发,不论哪条公链会成为王者,都需要中间件作为基础服务设施。中间件所包含的每一种服务,都是确定性极高的赛道。

下文将梳理并分析三种中间件服务类型中的代表产品,分别为:预言机Chainlink、数据索引及查询服务The Graph、API服务Pocket Network。

二:Chainlink

Chainlink是头部的去中心化预言机网络,主要服务是为Defi产品提供喂价功能。

2.1 产品机制

Chainlink的主题机制分为三个步骤。

首先,用户选择预言机服务商,可以通过链上声誉系统和历史服务记录手动选择,也可以通过Chainlink提供的订单匹配合约自动匹配。随后,预言机服务商执行合约,将链下的数据上报。最后,多方返回的数据会通过聚合合约来确定最终值,对于数值类结果则取加权平均,对于无法取加权平均的结果可由用户自行配置聚合方式。

在2021年4月发布的新版白皮书中,Chainlink阐述了其产品更新:通过DON(去中心化预言机网络)实现安全的链下计算,将预言机的功能从单纯的数据传输扩展为数据计算。通过采用Chainlink新的DON方案,Dapp可以将链上代码与链下计算结果相结合,提升可扩展性。Chainlink将这样的智能合约称为「混合智能合约」。

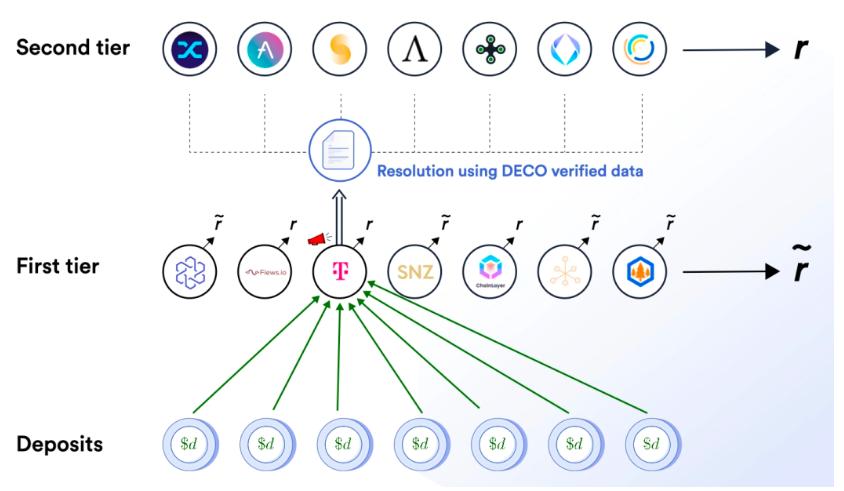

为了保证链下数据和计算的安全性,新版白皮书中引入了双层预言机网络。一层预言机网络即上文所述的、执行合约的预言机服务商,当这些预言机对聚合结果有质疑时,任何一个节点都可以成为监督者发出报警。随后,二层网络会对一层的结果进行投票决议,如果判定报警生效,那么一层网络中生成错误结果的恶意节点就会被没收质押的保证金,奖励给监督节点。

来源:官方博客,详见附录

二层网络包含成百上千个独立的Chainlink节点,如Aave、Synhetix和Compound等,这些节点的利益与Chainlink深度绑定,Chainlink依赖这些节点的决议来保证安全性。

攻击者如果要避免一层网络节点上报,就必须贿赂每个一层节点。假设共有n个节点,每个节点质押的保证金为d,则所有保证金为dn。由于要买通多数节点作恶,所以恶意节点的保证金总额至少为dn/2,而监督者可以获得所有恶意节点的保证金,即dn/2。任何节点都可以成为监督者,因此需要贿赂的总额为(dn/2)*n=dn²/2。

2.2 通证经济

平台代币LINK的主要功能,一是作为用户支付给预言机运营商的费用,二是预言机运营商质押LINK作为保证金,以防作恶。与一般项目不同的是,Chainlink还没有挖矿增发代币的收益。

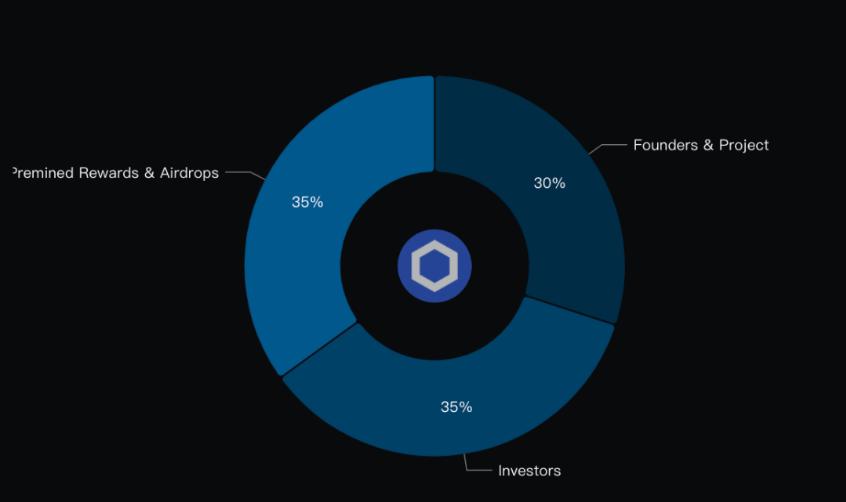

在2017年9月初始发售时,项目方总共铸造了10亿枚LINK,这也是LINK的总量上限。其中,3.5亿枚用于公开发售,3亿枚归属团队母公司,还有3.5亿枚用于未来的激励和空投,最后一部分目前还没有挪用过。根据Coingecko的数据,当前流通总量约4.67亿枚,FDV约130亿美元。

图片来源:Messari

2.3 运营现状

2017年6月成立,2019年5月上线主网。Chainlink的提供了多种功能模块,包括:去中心化的喂价,提供可靠的链下数据;可验证的随机函数,为NFT何链上游戏提供公允随机数生成器;储备金证明,为智能合约审计链上资产的真实链下储备抵押率;Keepers,帮助Dapp获取链下数据并自动化交易。

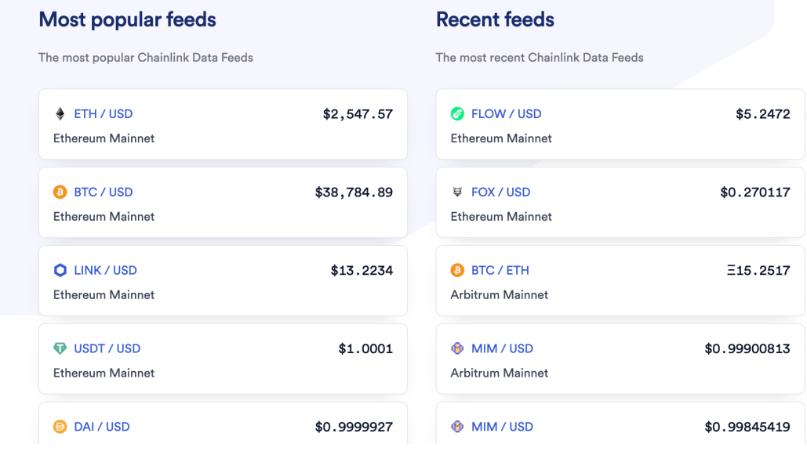

其中最主要的业务,应当还是喂价服务。Chainlink网络中的主流喂价包括ETH/BTC/稳定币等主流币种,多数在以太坊、Polygon、BSC上,少数建立在Gnosis、Arbitrum、Heco。

来源:https://data.chain.link/

根据官方报告显示,在2021年末采用了Chainlink服务的项目(包括Dapp、任何数据提供方、节点、企业等等)总共达到1,000多个,而其中一半都是在2021年新增的。

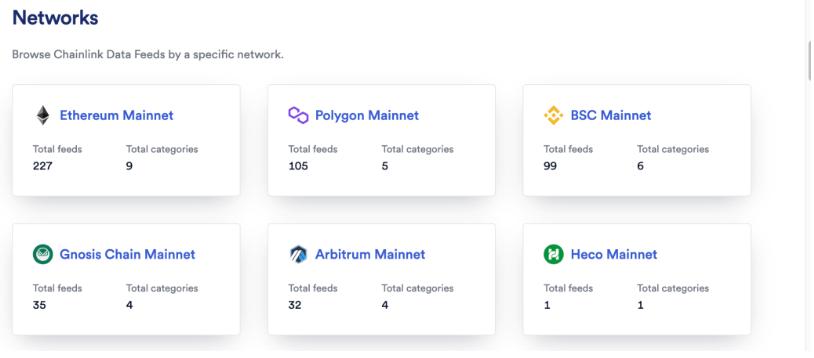

从业务总量来看,每日请求数在2021年下半年的部分时间点达到高峰最高达到3,000多万次/天,近期集中在500万~1,000万次之间,这一数字看起来并不庞大(与下文的项目对比,The Graph每日处理15亿次以上的请求,Pocket Network每日约2~2.5亿次)。也许依靠Defi赛道的喂价服务难以增长,也使得Chainlink需要拓展链下计算、Keepers等其他服务。

来源:https://www.chainlinkmetrics.com/

2.4 团队及融资

Chainlink的母公司是SmartContract,由Sergey Nazarov和Steve Ellis于2014年联合创立。

Sergey Nazarov担任CEO。Sergey出生于纽约,是俄国移民的后代,毕业于纽约大学,获得Philosophy and Managemen学士学位。毕业后,Sergey曾在FirstMark Capital工作(2009.4~2010.11),也在NYU Stern商学院短暂担任助教(2010.1~2010.5)。在创办SmartContract之前,Sergey处在职业探索期,也曾挖过比特币。

Steve Ellis担任CTO,与Sergey同样毕业于纽约大学。

在开发Chainlink之前,Sergey与Steve在2014年就开发了Secure Asset Exchange,是一个基于区块链的众筹平台,运行至2016年,随后开始摸索预言机,并于2017年宣布Chainlink的诞生。

Chainlink在2017年拿过2笔种子轮融资,但均未公布额度;同年9月通过ICO筹集了3,200万美元。

2.5 优势及风险

Chainlink提供的主要服务——喂价功能运行稳定,拥有主流Defi产品作为客户,用户不易转移,业务稳定性强。

但从每日请求数这一业务量来看,Chainlink在2021年8~10月之间出现个别高峰,其后业务量渐趋稳定,但并未有显著增长,集中在每天500~1,000万次左右。相对下文提到的The Graph和Pocket Network来说,没有特别明显可见的业务增长趋势。这可能是由于Chainlink的主要服务依赖于Defi,而Defi不再像前两年那样爆发式增长,也给Chainlink的业务带来了一定局限性。

三:The Graph

The Graph是一个提供区块链数据索引和查询的去中心化网络,能够让开发者搭建区块链数据的API,并通过GraphQL读取数据。由于The Graph将复杂的区块链信息分类整理成了便于检索的格式,类似于Google将网络中的繁杂信息贴上标签、提供检索,因而也被称为「区块链的Google」。

The Graph早期以中心化的托管服务来支持Dapp,目前为止大多数的查询也都还发生在托管服务上,并且完全免费。但是The Graph真正吸引人、也是支撑其币价的地方,是其构建的去中心化网络,主网已于2020年12月上线。The Graph正在试图将托管服务迁移到去中心化网络上,迁移后的发展情况仍有待观察。

3.1 产品机制

数据的索引本质上是一个「人为建立分类标准、随后不断重复给数据贴标签」的过程,区块链数据的索引也依赖于用户完成这两个过程。本节介绍The Graph去中心化主网的工作机制。

在The Graph的索引工作中,首先会由开发者(developers)来定义一个子图(subgraph),也就是一个数据API。在其中,开发者需要定义子图索引的智能合约、合约中的哪些特定事件、如何将事件映射到特定的字段,这些就是一个分类标准,一个给数据贴标签的方案。完成这样一个分类标准之后,需要网络中的其他节点依照这个标准不断执行,将区块链中新的数据按照这个框架贴标签,存储在节点中。

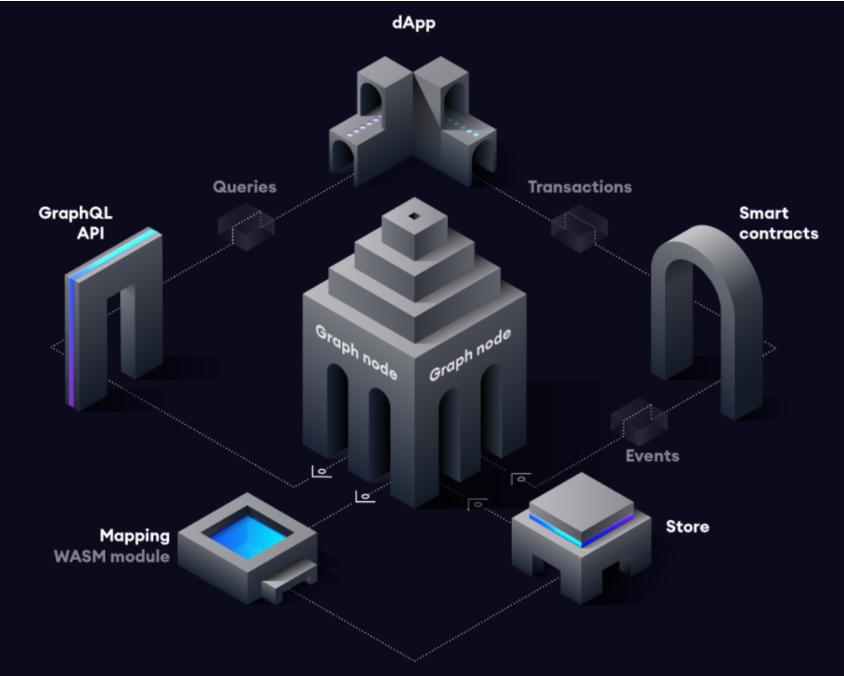

其基本工作流程如下图所示:Graph节点会不断扫描区块链中新的区块,搜寻子图所需要的数据,随后通过事先定义了贴标签方式的WASM模块,将这些数据贴上标签,并存储在Graph节点内。Dapp想要调取数据时,就通过GraphQL端口向The Graph提出请求。

来源:https://thegraph.com/docs/en/about/introduction

The Graph是如何激励节点进行数据索引,维持整个网络生态的呢?在整个运行网络中,有四种主要角色,共同完成这些任务,分别是开发者(developers)、索引人(indexers)、委托人(delegators)和策展人(curators)。

开发者即上述建立分类标准的人,他们提出一份索引提案(即子图),给节点提出索引需求。未来当他们或其他任何终端用户需要查询数据时,需要支付查询费用。

索引人则是运行节点、为子图提供索引和查询的角色。索引人必须质押平台代币GRT来运行节点,而其激励来自于两部分:一部分是子图投入使用后的用户查询费用,另一部分是索引成果带来的直接奖励,后者来自于GRT每年的3%通胀。

委托人向其信任的索引人质押GRT,来获得成比例的查询费用,是散户参与投资的一种方式。

策展人的职能类似子图的孵化器,在全网中寻找有索引价值的数据,并通过质押GRT代币来示意索引人为此做索引。区块链数据庞杂,节点工作量有限,因此需要有人来排优先级,策展人就承担了这样的角色。

策展人质押代币可获得相应的 Graph Curation Shares,类似于子图的股份,而这些股份依据Bonding Curve来定价,未来如果子图获得更多质押,那么策展人在退出时可以获得更多的GRT,反之则会损失。同时,策展人也会获得子图投入使用后的查询费用。

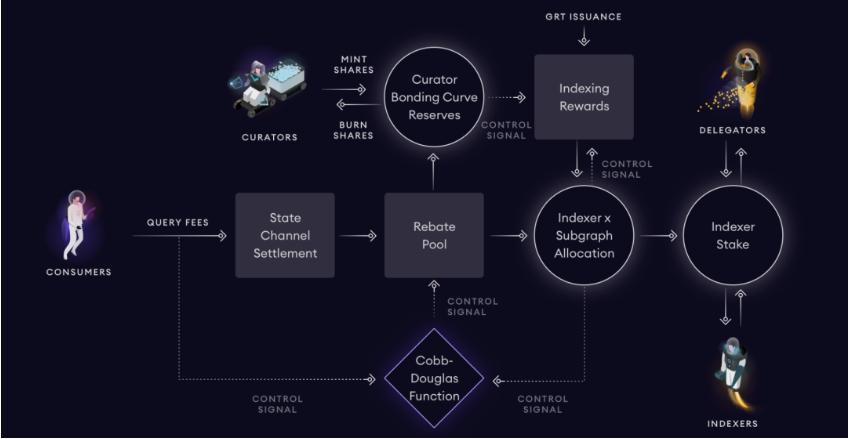

3.2 通证经济

平台代币GRT最初发售100亿颗,每年有3%的通胀,作为索引奖励,也会销毁所有查询费用的1%。代币的价值捕获来源于用户查询支付手续费、及每年1%查询费用的销毁。

网络内部的代币流通为:索引人、策展人、委托人质押代币,查询者支付代币。索引人质押以进行索引,防止作恶;策展人质押以投资子图;委托人质押以支持索引人;查询者支付的代币将会分配给以上三种角色。每年3%的通胀,则会根据每个子图获得的策展人质押量,分配给索引人。

除了查询费用和索引奖励外,The Graph还设计了一个返利池(Rebate Pool),一部分查询费用会先进入返利池,延后发放给索引人,只有当索引人质押GRT的比例与其贡献给返利池的比例一样时,他们才能获得全部的返利。这是为了平衡索引人在网络中的工作占比和质押量,保证网络的安全。

来源:https://thegraph.com/blog/the-graph-grt-token-economics

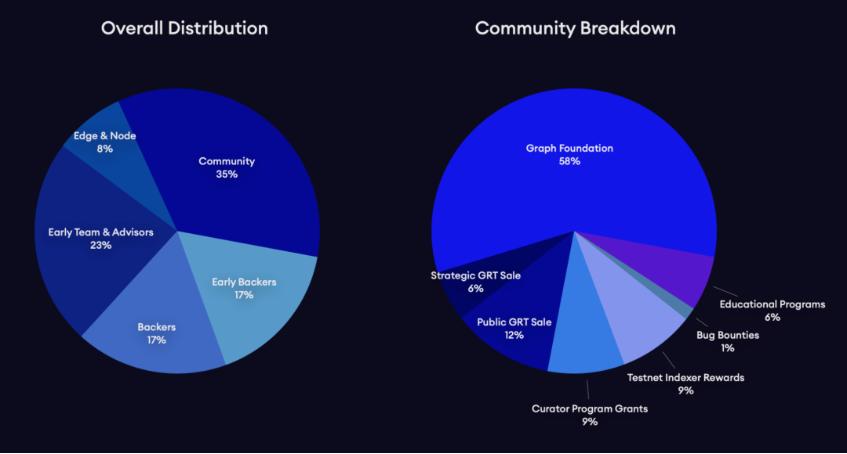

代币初始分配如下:35%分配给社区,其中包括负责拨款、教育活动的Graph基金会,以及公开发售;~34%分配给投资方;23%分配给早期团队和顾问;8%分配给Edge & Node,也就是原Graph Protocol, Inc.更名后的新公司。

来源:https://thegraph.com/blog/announcing-the-graphs-grt-sale

3.3 运营现状

The Graph的运营现状和上述漂亮的产品机制,其实有很大差距。如开头所述,The Graph以托管服务起家,目前主要的查询也都还发生在托管服务上。相对主网而言,托管服务完全免费,而且托管服务支持多条公链,除了以太坊主网外,还支持kovan等一系列ETH测试网/Near/Matic/Fantom/BSC/AVAX/Arbitrum/Optimism等。迁移不仅仅涉及到要向服务方开始收费,也涉及到跨链兼容的技术问题。

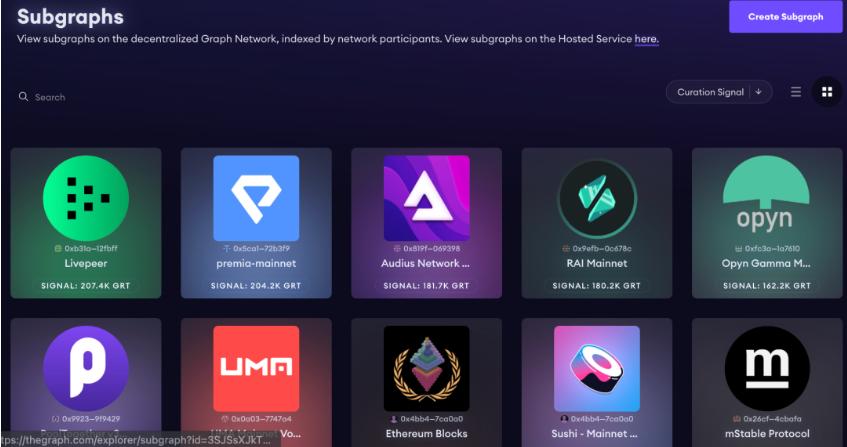

当然,The Graph的愿景是成为去中心化的基础设施,官方也在努力将服务迁移到主网上。2021年4月开始了第一波从托管服务到主网的迁移。6月,The Graph官宣了一批项目的迁移,包括:Audius, DODO,Livepeer, mStable,Opyn, PoolTogether,Reflexer和UMA。但是如Uniswap这样的大客户,目前仍在托管服务中,享受免费服务。

已迁移到主网的Dapp,来源:https://thegraph.com/explorer

我们来看一下The Graph的运营数据,会发现这很像一个靠补贴用户赚DAU、再靠DAU去赚估值的叙事。而且,The Graph需要同时补贴数据查询方和数据索引方的双边市场。

对于数据查询方,也就是Dapp而言,The Graph确实已经占据了相当大的市场。根据CEO在2021年12月发布的年终回顾,托管服务每天要处理超过15亿次查询请求(来源见附录)。笔者没有查到主网的查询次数,但是根据社区人员反馈,绝大多数查询都发生在托管服务上。

那么15亿应当接近总数,而这已经是个相当可观的数据。作为粗略对比,Google在2021年每天处理的查询次数超过85亿次(来源:Internet Live Stats),The Graph至少已经达到了同等数量级。

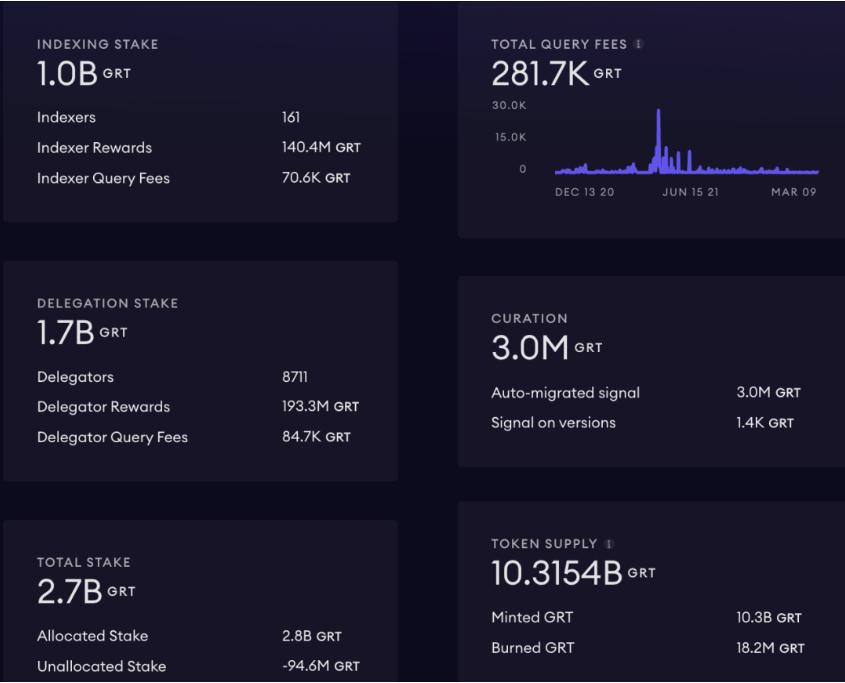

对于数据索引方,包括所索引人、委托人和策展人,也确实从The Graph获得了不小的回报。根据主网数据可以看到,索引人和委托人的总质押量达到27亿颗GRT,价值约9.5亿美元,通过主网增发获得的索引奖励合计3.34亿颗GRT,约合1.2亿美元,币本位年化率约10%。

然而值得注意的是,从上线以来到现在合计产生28万颗GRT的查询费用,仅约10万美元,连索引奖励的零头都不到。可以看到,数据索引方的收益主要来自于主网的代币增发,实际产生的效用价值却并不高。

来源:https://thegraph.com/explorer/network

应该说,The Graph已经在很大程度上依靠补贴行为占据了市场,其猛增的查询数据也验证了市场需求,但是项目还没有过渡到可持续的商业模式上。将Dapp迁移到主网也是The Graph今年需要攻克的难关,也是其能否上岸的考验。

3.4 团队及融资

The Graph于2017年成立团队,2019年1月上线托管服务,在托管服务时期已经和Uniswap、Synthetix、Gnosis、AAVWE、Aragon、Moloch、Decentraland等应用合作。2019年开始往去中心化的网络转型,2020年12月主网上线。

团队由Yaniv Tal、 Jannis Pohlmann和Brandon Ramirez三人联合创立,三人此前也在多个创业公司做过开发者工具。公司更名为Edge & Node后,Yaniv Tal继续担任CEO,

团队累计已融资6,960万美元,包括2019年1月由Multicoin领投的250万美元、2020年6月的510万美元、2020年10月通过ICO筹集的1,200万美元、以及今年1月由Tiger Global Management领投的5,000万美元。

3.5 优势及风险

The Graph处在一个确定性高的赛道中,其每日超过15亿次的查询数据也验证了区块链数据查询的市场需求。The Graph成立早,知名度高,已经布局了几乎所有的头部Defi项目,且作为ToB服务有较强的用户粘性,整体有很大的市场先发优势。

但是从其运营数据可以看出,当前仍然依靠免费的托管服务提供数据索引和查询,还没有形成可持续的商业模式。未来团队的重点工作就是从中心化的服务模式,过渡到去中心化的服务模式上,这一进程是否顺利仍待观察。

四: Pocket Network

Pocket Network的核心功能是提供去中心化的API服务,从赛道分类上来看,处于区块链的云API赛道。

在任何网络服务中,当业务量足够大时,客户端就需要与服务器分离来提升处理性能,而当客户端需要调用服务器的数据时,就需要专门的接口来辅助,这就是API的作用。API的分类多样,也因此诞生了专门的API服务市场。根据MRFR调研,预计2022年全球的云API市场规模达到7亿美元(不确定这一口径是否包含了区块链的API服务)。

在区块链中,所有的Dapp运行时都需要读取公链上的数据,如读取用户在某条链上的账户余额,这一过程也需要API来辅助。API大体分为两种形式,一种是面向过程的RPC,另一种是面向资源的Rest。RPC包含数据和调用方法,适用的场景更复杂,而区块链业务场景中都采取了RPC调用方式,因此通常也称为RPC服务。

在区块链RPC服务中,主要的玩家包括:公链自己提供的RPC服务、中心化服务商如Alchemy和Infura、去中心化服务商Pocket Network。

4.1 产品机制

Pocker Network的产品机制很直白,整体分为三个组成部分:应用、节点和主网。

应用提出中继请求,通过质押平台原生代币POKT来获得服务;节点完成中继服务,并获得代币奖励;主网负责通过代币分配来运行激励系统,同时也负责随机匹配应用和节点,每个会话周期(Session,约60分钟)过后重新匹配一次,保证网络的安全。

不过,由于POKT的主网是一条独立的公链,其原生代币资产也建立在独立公链上,用户需要下载Pocket的钱包来使用,不天然支持与其他公链的交互。为了增强资产的可组合型,Pocket Network计划推出ERC20代币wPOKT(Wrapped POKT),接入以太坊生态

Pocket较新颖的设计在于通证经济,下文将详述。

4.2 通证经济

Pocket Network的平台代币为POKT,其作用主要包含:

1)应用开发者质押POKT以获得中继服务。开发者无需额外付费,因为Pocket当前处在通胀中,增发的POKT大部分会分发给提供了服务的节点,开发者所质押的POKT价值会逐渐稀释,通过这样的价值转移来完成支付,避免了频繁的支付交易。

开发者质押后可以一直享受中继服务,但是质押1个POKT所对应的中继服务次数是个可调节的参数,如果未来这个参数下降,而开发者还要维持原有的服务量,就需要追加质押,相当于预留了价格调整空间。

2)节点需要至少质押1.5万枚POKT以提供中继服务,作为初期投入资本。如果节点作恶,则其质押的POKT可能会被全部没收。

3)节点通过增发的POKT来获得激励。按照当前的设计,每成功提供一次中继服务,就会铸造0.01枚POKT代币。其中,89%分配给提供了中继服务的节点,作为服务费用;10%分配给DAO;剩余1%分配给验证服务的节点,这主要是用来激励质押量高的节点,只有质押量排名前5,000的中继节点才能成为验证节点,且质押量越大则成为验证节点的机会越大。

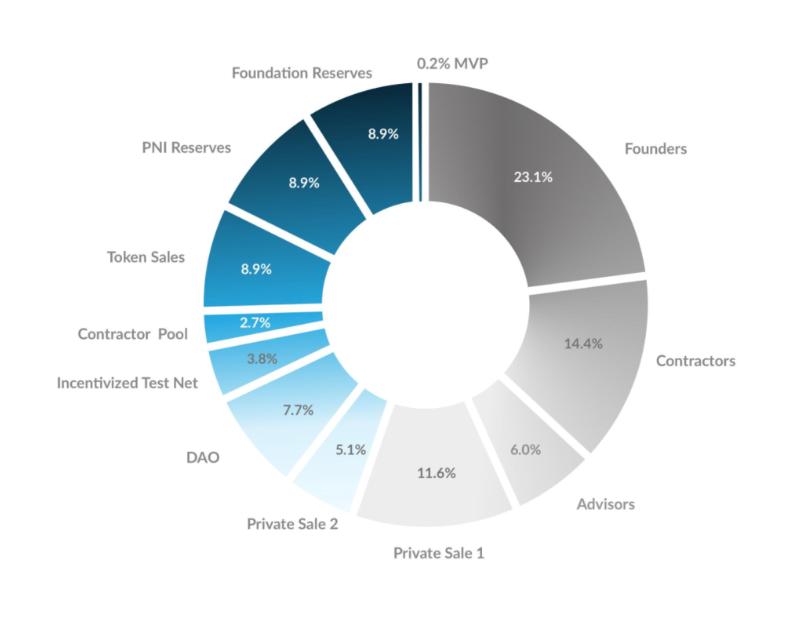

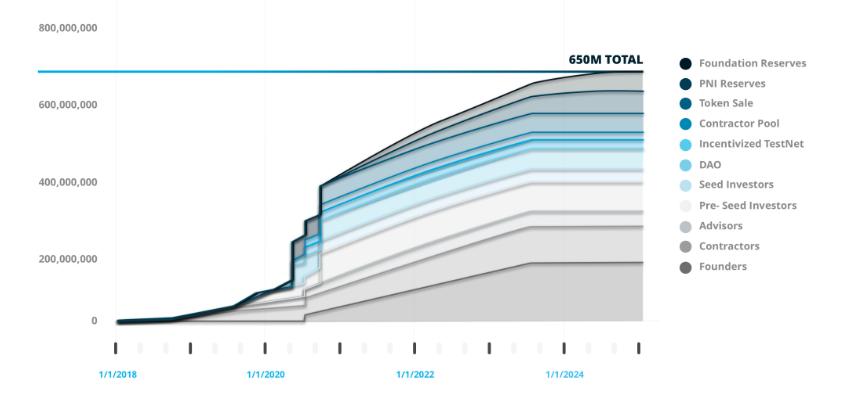

Pocket Network初始发售6.5亿枚POKT,未来的通胀或通缩将由Pocket DAO根据业务发展情况来决定。

当前Pocker Network处在通胀机制中,以此来吸引早期用户使用网络,增发的代币量与业务量成正比,即上述所说的每完成一次中继服务会增发0.01枚POCK。

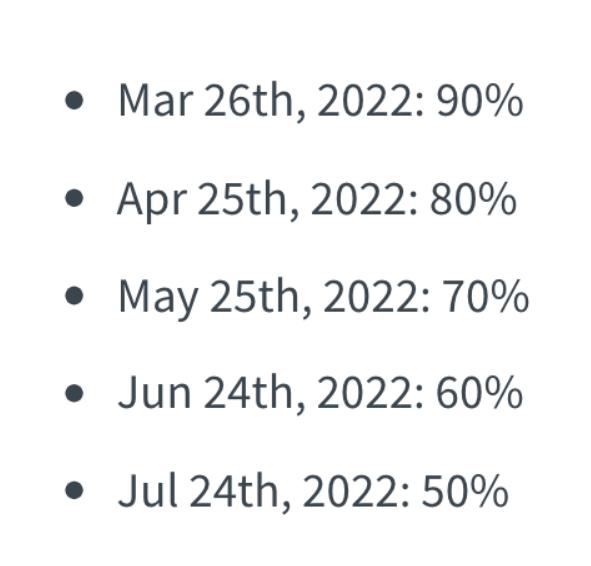

随着业务的逐渐增长,通胀会逐渐放缓,未来当业务量开始缩减时,会启动通缩机制,通过销毁应用开发者质押的POKT来平衡代币量。下图是近期通过DAO决议的通货膨胀参数,已经在逐渐降低,以应对不断膨胀的业务量:

来源:官方文档「POKT Inflation」小节

POKT的初始发行量为6.5亿枚,没有规定总量上下限,如前文所述将会由DAO来调整通胀和通缩参数。初始代币分配及解锁安排如下,创始团队、员工、实体公司(PNI)、基金会合计占比超过了50%。

来源:官方文档「FAQ - Pricing & Economics」小节

4.3 运营现状

Pocker Network于2020年7月主网,自去年下半年开始业务量增长迅猛,但是与中心化的Infura/Alchemy相比仍然体量悬殊。

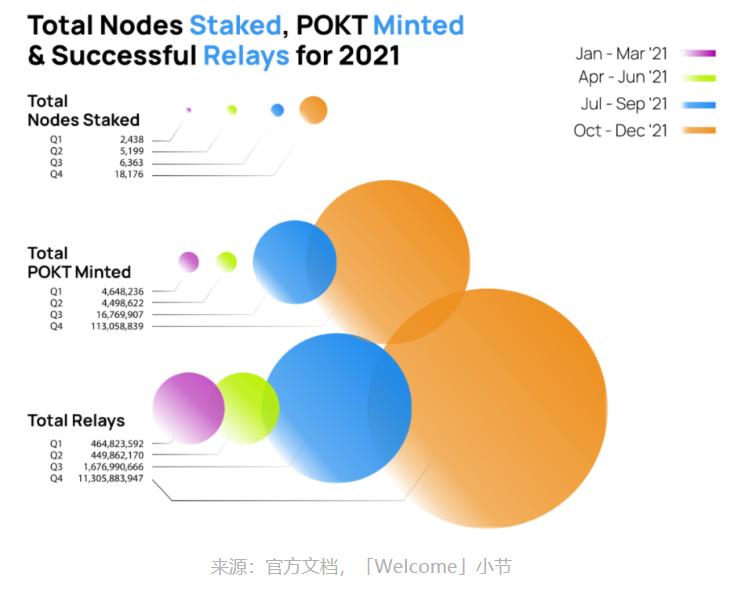

从中继数量来看,在去年Q1、Q2,中继总数约4.5亿左右,平均每天~500万次,Q3翻倍到每天~1,800万次,Q4更是增加到了每天~1.3亿次。在今年1~2月,每日中继数在2.5~3亿次之间浮动,近期回落到2~2.5亿之间。从节点数量来看,近期节点数量已经达到将近3万多。

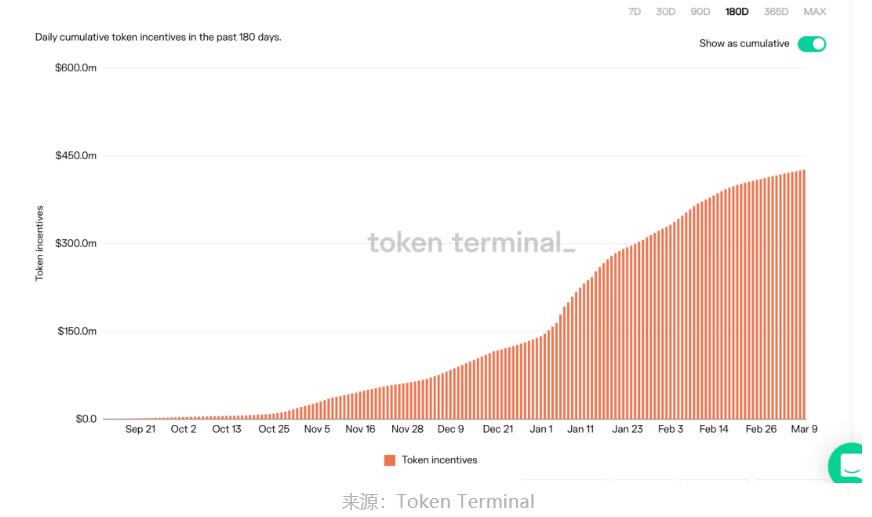

相应地,全网发出的激励也非常惊人,截止目前为止合计增发了4.3亿枚POKT,也就是累计中继次数的1%。加上初始发售的6.5亿枚,POKT当前总供给量达到9.8亿枚,上线以来的通货膨胀率~50%。

相应地,全网发出的激励也非常惊人,截止目前为止合计增发了4.3亿枚POKT,也就是累计中继次数的1%。加上初始发售的6.5亿枚,POKT当前总供给量达到9.8亿枚,上线以来的通货膨胀率~50%。

虽然增长迅猛,但是相对中心化的竞争对手Infura/Alchemy来说仍然体量悬殊。笔者没有找到两家公司当下的业务量,但是据公开报道,2018年时Infura每日处理的API数量就达到了100亿次,已经是当下Pocket Network的50倍左右。

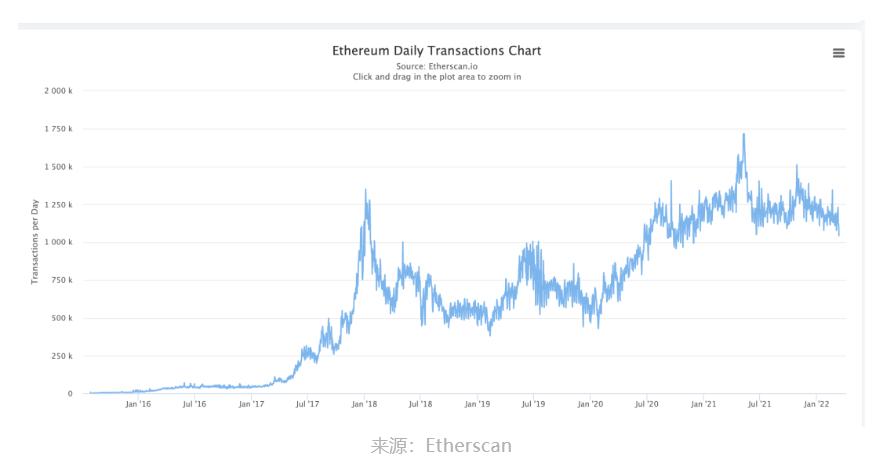

保守假设Infura的业务量与ETH的交易量成正比增长,ETH在2021年时的每日交易量大约为2018年时的2倍左右(如下图),那么其业务量大概已是Pocker Network的100倍左右。

来源:Etherscan

从估值上来看,Pocket Network也与其中心化对手相去甚远,但是按照业务体量折算单价来看,Pocket Network的估值并不低。如前所述当前POKT总发行量约9.8亿,按0.7美元单价,FDV约6.9亿美元。相对地,Alchemy的估值在今年2月达到102亿美元,Infura母公司Consensys在今年3月的最新估值约70亿美元(去年11月仍为32亿美元)。

假设Alchemy的API业务量与Infura是同一量级,即Pocket Network的100倍,但其估值只是Pocket Network的15倍左右(虽然Alchemy的估值已经有了惊人的飙升,在去年10月还只是35亿美元)。Pocket Network的估值中,仍然有较多加密世界的溢价。

4.4 团队及融资

CEO兼创始人Michael P O'Rourke毕业于南佛罗里达大学国际事务研究专业。Michael曾担任过多个iOS开发工作,2017年创办Pocket Network。CTO是Luis C. de Leon,毕业于圣多明戈技术学院系统工程专业,辅修信息技术专业,曾在多家公司担任开发岗位,于2018年加入Pocket Network。

据Crunchbase资料显示,Pocket Network前后融资过8轮,但公开的并不多。2019年2月曾融资75万美元,2020年7月由Borderless Capital领投,但无具体数额;2021年4月融资930万美元;2022年1月融资1,000万美元,领投方为Arrington XRP Capital、C2 Ventures、Republic Labs、RockTree Capital。合计公开的融资数额为2,005万美元。

4.5 优势及风险

Pocket Network所处的赛道特征和The Graph类似,API服务和区块链数据索引的赛道潜力,都会随Web3整体增长而增长,不像Chainlink会相对更依赖于Web3中的细分赛道。同时,Pocket Network是一个完全去中心化的网络,可以避免中心化网络的单点风险,符合加密世界的价值观。

但是Pocket Network与其中心化的竞争对手相比,业务体量存在巨大差距,短期难以补上;而且,中心化的公司运营灵活,有成熟的营销策略,如Infura针对不同使用量的用户推出不同的套餐,甚至让低使用量的用户免费享受API服务以扩大用户基础,而Pocket Network目前的服务模式相对单一,完全按量付费,在市场竞争策略上不及对手,要做出改变也非易事。

去中心化的API服务是否是个真命题,Pocket Network能否成为API市场中的主流玩家,还需要时间来证明。

五:总结

对比上述三类产品的模式,可以看到几种不同的去中心化中间件的发展路径。

Chainlink的特征在于:1)在市场早期切入,2017年即发币,拥有巨大声望;2)其产品从最开始就实现了去中心化,借此保障链下数据的安全可靠,业务模式稳定;3)业务规模随着主要服务对象Defi的发展而发展,但近期Defi发展速度放缓,Chainlink的业务增长也有一定局限。

The Graph与Chainlink一样在市场早期切入,成为主流玩家,但是The Graph的现状其实更像一个中心化运营的公司,其主要业务都建立在免费的托管服务上,仍在努力将客户迁移至去中心化的网络上。

The Graph是一个从中心化服务往去中心化服务模式过渡的有趣案例,其前后阶段的对比也反映出了两种服务模式的区别:中心化的服务模式,在短时间内提供非常优秀的用户体验,用户接入门槛远远低于去中心化服务。

中心化服务模式提供的优质用户体验,包括接入方便(如The Graph的托管服务支持多条公链,而去中心化服务仅支持以太坊主网)、初期免费等等,可以借此吸引到大批量用户,等建立粘性后再依靠增值服务来收费。

而在去中心化的服务模式中,由于服务节点需要激励,用户使用服务就需要向提供服务的对手方支付费用,除非依靠具有资金盘性质的代币增发来吸引早期用户;而且,去中心化的服务网络对于节点的技术要求高,服务升级所涉及的难度也大,较难灵活支持。因此,去中心化用户的接入门槛必然较高。

The Graph前期依靠中心化的免费服务占据了市场,未来的考验在于,在多大程度上能够转变为去中心化服务平台。否则,其代币将失去价值,因为代币的使用和托管服务完全无关。

Pocket Network在去中心化的服务模式上和Chainlink类似,一开始就构建了符合加密世界价值观的服务模式。但是,Pocket Network入场晚,和其中心化运营商对手的体量不在一个数量级上。可以想见,Pocket Network要成为主流会更难。

总结来说,中间件所处的赛道确定性高,其需求会随着Web3的发展而不断增长。但在加密圈中的主流中间件,如The Graph和Pocket Network,其高估值在很大部分上来自于去中心化网络所具有的理想价值,包括网络共有共享、避免单点故障等等。

这一逻辑至少已经成就了Defi,满足了成百上千万用户掌握资产所有权的需求,但是这一叙事在中间件领域能否成立,仍然未知。