读懂 a16z 领投的 Morpho,借贷协议聚合器新星?

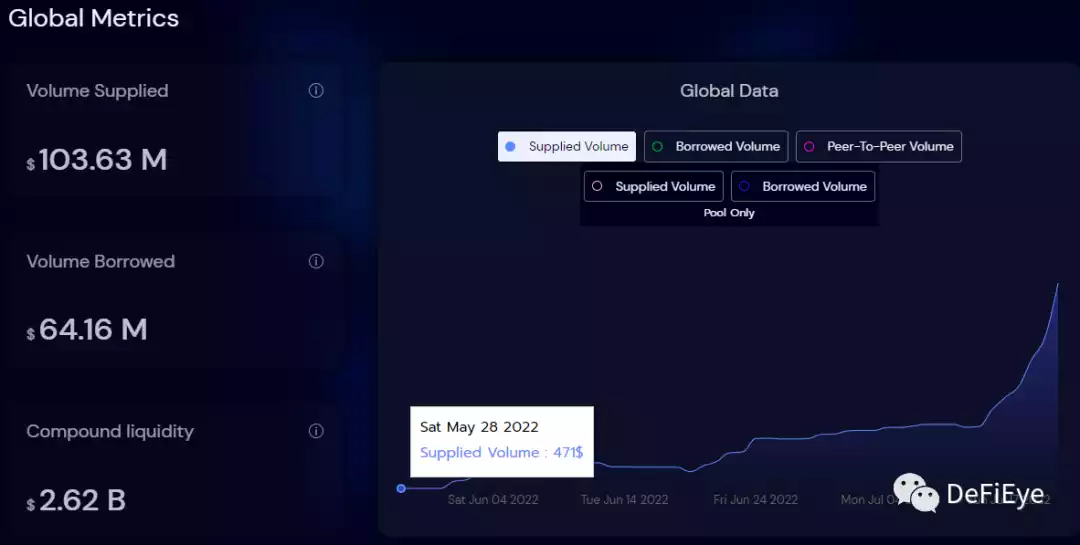

协议自五月底launch以来,贷款人提供的流动性已超过1亿美元。资金利用率达到 60% 以上,远超 AAVE 的 30%。

原标题:《一文详解顶级 VC 豪掷 1800 万美金的大学生创业项目 Morpho——优化资金效率的借贷协议聚合器》 原作者:懒惰的西瓜, Defieye

7 月 12 日,DeFi 借贷协议 Morpho 完成 1800 万美元融资,由 a16z 和 Variant 领投,投资者包括 Nascent、Semantic Ventures、Cherry Crypto、Mechanism Capital、Spark Capital、Standard Crypto 和 Coinbase Ventures。

Morpho 协议由 Paul Frambot,一名巴黎电信和理工学院工程专业的学生,与 CNRS 研究总监 Vincent Danos 共同创立,旨在打造更高效的借贷协议。其基于现有的借贷协议,创建了一种新的点对点机制,能够为投资者带来更高收益。具体细节是什么样子呢?我们一起看一下。

一、点对池协议的现状

想要了解新型借贷协议,得先了解传统借贷协议什么样,接下来将以 AAVE 及 compound 这两个老牌借贷协议进行介绍。如果您对此十分熟悉,可以跳至第二节。

AAVE 或 compound 的基本原理很简单,贷方将他们的加密资产供应给协议的借贷池,获得一个 APY 的激励(后文将称为贷方 APY);这些加密货币将发送到池子对应的合约中,池子将返给他们对应的利息凭证(例如 compound 的 cToken、AAVE 的 aToken)。而借方则需要先提供足够的抵押品,在一定的抵押率下,他们可以从池子里借出限制额度内的资产,为此,他们需要支付一定的利息(后文将称为借方 APY)。

可以看出,链上借贷协议与传统贷款是具有两个显著不同点的:链上无法核验信用,因此借方必须首先是贷方(即超额抵押),这降低了资金效率,也限制了使用场景。借款没有期限限制(不约定归还日),只要满足抵押率要求,借款方只需支付利息便可以无限期使用。

无论是借方还是贷方,他们与协议之间的交互都是「点对池」的,借方与贷方无法直接串联起来。点对池模型是 DeFi 的一大突破,它具有很多优势:

·即时流动性。只要池子中有流动性,借方就可以随时借款,贷方也可以随时拿回自己的资产。

·稳定的生息场所。贷方只需将资金注入池子,便可以享有一份稳定的利息,而不用去考虑自己的资产是否真的被人借出。

·借贷利率透明。借贷双方的利率均由池中资产的利用率定义,如果利用率很低,借款利率将变得很低以吸引借款。

·永久借款——无到期日。

·允许单人置换流动性。由于借贷协议使用超额抵押,用户如果同时进行借贷行为,相当于在「看涨」抵押资产的同时置换了流动性。举例来说,A 拥有 10 个 ETH,并且认为三个月后 ETH 将由 1200u 上涨为 1600u,因此他并不想将自己的 ETH 花出去;同时,他又急需一些流动性,他可以将这 10 个 ETH 存入借贷协议,在 120% 抵押率下借出 10000u 以解燃眉之急。

当然,「点对池」模型也存在一些问题:

·资金效率低下。由于「点对池」并未对借贷需求进行匹配,借款需求不足时,大量资金沉淀在池子中,并未得到有效利用;同时,超额抵押本身已经降低了资金的利用率。类似于现实世界基于信用体系的大量借款需求无法被发掘。

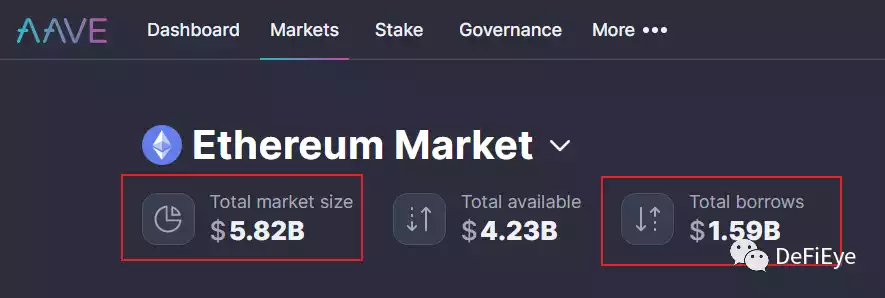

AAVE 在 ETH 上的借贷池中,资金利用率不足 30%

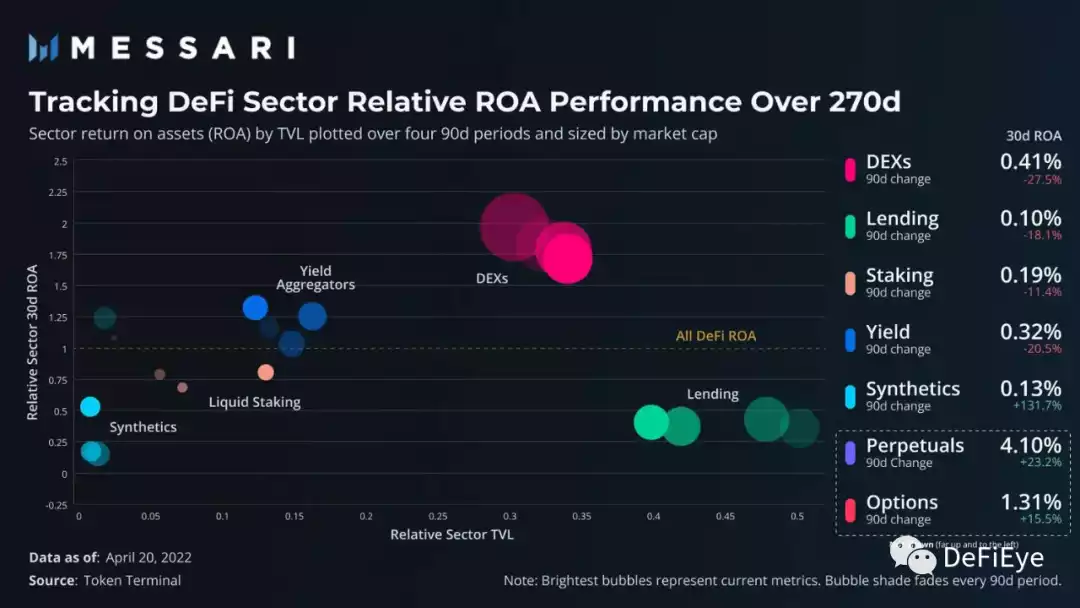

借贷协议锁定了超过 40% 的 DeFi 流动性,约是 DEX 的 1.5 倍,其 30d-ROA 却只有 DEX 的 1/4

·借贷利差大。大部分借贷协议的借款 APY 远高于贷款 APY,这很大部分原因来自于低的资金利用率——由于贷款人面对借贷池子是平等的,无论资金是否闲置,他们都将获得奖励,而这些奖励只能来源于对借款人所支付利息的「平分」。

·利率缺乏市场调节。大部分现有的借贷协议均用已知算法确定利率公式,并通过 DAO 治理等方式(比如 compound)进行调节,使得借贷利率无法正确配合市场供需——贷款人之间不存在竞争,借款人也得不到好处。

二、点对点协议的现状

在「点对池」模式出现之前,ETHLend 早在 2017 年就尝试了「点对点」借贷模式,然而其并没有获得成功,直到其在 2018 年被整合入一家新的公司:AAVE(并加入了「点对池」大军)。

所以「点对点」为何失败呢?

先来看一下 ETHLend 的工作流程:

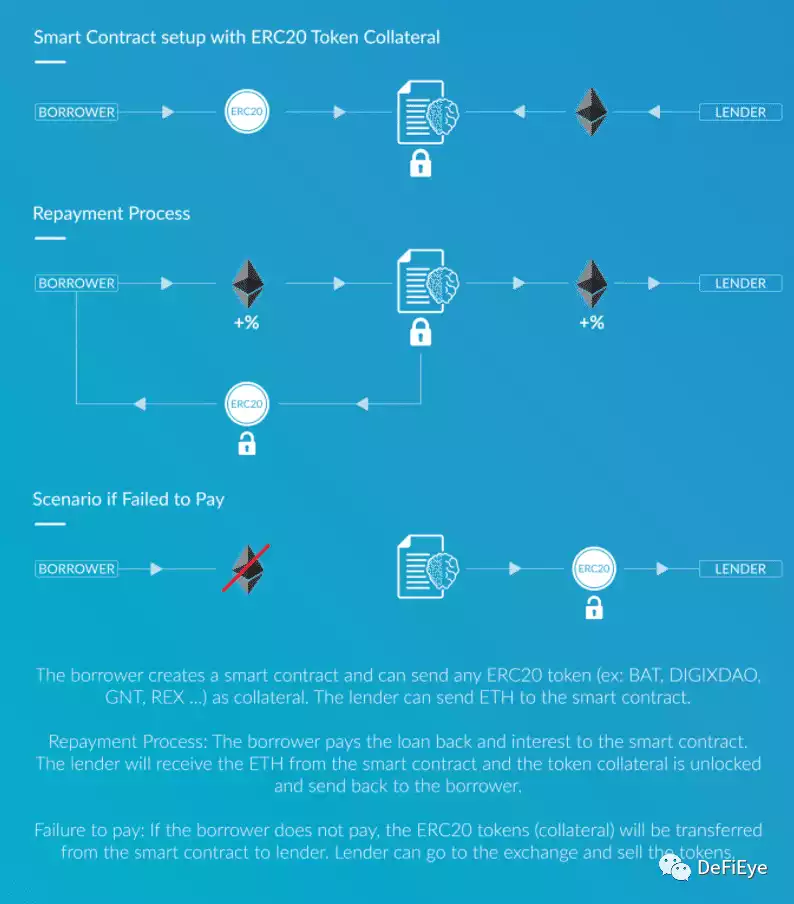

·借款人通过 ETHLend 接口创建智能合约,以在预定义的期限和预定义的利率内请求 ETH 贷款。然后他们将提供他们选择的任何 ERC20 Token 作为抵押品。抵押金额由借款人定义。

·潜在的贷方可以浏览所有待处理的报价并接受他们想要的报价。一旦被接受,借款人将收到请求的 ETH,他的抵押品将被锁定。

·到期时,借款人将向贷方偿还利息并取回抵押品。在违约的情况下,贷方将收到抵押品(而不是 ETH)。

来源: https://github.com/ETHLend/Documentation/blob/master/ETHLendWhitePaper.md

这种模式非常接近于原始的借贷市场:借款人先发出自己的借款需求,并提供抵押品以找寻合适的贷款人。如我们在日常生活里感知到的那样,想要借钱的人总是先提出想借多少钱,并且为了让别人愿意借给他,给出自己所能支付的利益,以及所能抵押的物品。

这种方式有什么好处呢?

·资本效率高。贷方借出去的钱是 100% 为借方所用的,因此贷方获得的利率也是较高的。

·未经许可的抵押品。借方可以抵押任意 ERC20 而不是局限于「点对池」模式中预先被许可的寥寥数种。这是因为贷方拥有主动选择权,点对点的匹配并不需要平台的许可。

·需求的自由匹配与完全满足。在这种模式下,借贷双方一旦匹配,就意味着二者的需求是被完全满足的。贷方可以自由评估借方,借方也可以根据自己的紧迫程度提供不同利率。

同样地,ETHLend 的「点对点」模式存在很多缺点:

·定期贷款。借方在发布借款需求时,必须限定合理条件以求贷方接受。如果借方要求永久贷款,意味着其必须提供高额利息以吸引贷款者,这并不现实。

·如果借方违约,贷方无法拿回自己的资产,只能以借方的抵押品作为补偿。

·缺乏清算机制。抵押品的设置要求贷方能够预测抵押品的价格波动,如果抵押品跌至借款金额以下,借方有激励违约,贷方将受到损失。

匹配的等待期。点对点匹配是个漫长的过程,而借款人的需求却往往是即时的。

·综合来说,ETHLend 诞生的 2017 年仍是 DeFi 初期,当时甚至没有 DEX,以至于很多基础设施难以跟进,比如提供价格的预言机,比如提供流动性的 AMM。这使得 ETHLend 的失败成为了不合时宜的必然。直到 ETHLend 团队转向了点对池模式的 AAVE,才造就了今日的借贷巨头。

三、Morpho 简介与核心优势

对比「点对池」与「点对点」模式,我们可以发现二者各有优劣,将其总结如下表:

那么存在一种模式,能够有效地结合「点对池」与「点对点」模式的优点吗?

终于来到主题了——这就是 Morpho 协议所要发挥作用的地方。

Morpho 实际上是一个基于现有借贷协议的聚合器,其以现有借贷池子为基础,在提供相同流动性的前提下,通过点对点方式无缝匹配用户,提高了借贷池头寸的资本效率,同时也提升了借贷双方的体验。

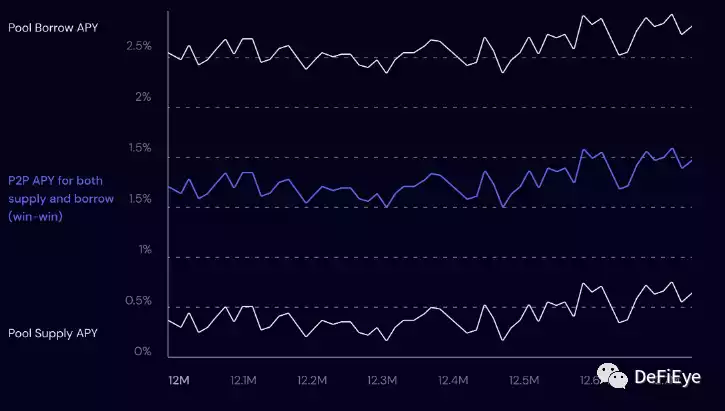

以 compound 的底层借贷池为例,无论用户是直接使用 Morpho,抑或是将资产存入 compound 后获得的 cToken 存入 Morpho,其都是可以正常获得贷方 APY 的。与此同时,Morpho 将为该用户进行借方的匹配,当匹配到借款人后,二者都将获得改进后的 P2P APY,该 APY 高于贷方 APY,同时又低于借方 APY,这对双方都是更好的激励。

Morpho 协议界面。P2P APY 成为一个对借贷双方皆具吸引力的选项

P2P APY 可以视作借方 APY 与贷方 APY 的平均

债务跟踪机制

为了同时跟踪所有用户的债务及存款余额,Morpho 将存款余额与借款分为两个变量:onComp 和 inP2P。onComp 以 cToken/aToken 等计量,而 inP2P 则用类似的 mToken 计量,用以描述债务。

举例来说,假设 1ETH=100cETH,A 向 Morpho 存入 1ETH,其余额为:onComp: 100cETH; inP2P: 0mETH;

现 B 借了 1ETH(与 A 匹配),假设 1ETH=100mETH,则 A 的余额将变为:onComp: 0cETH; inP2P: 100mETH;

一年后,如果 P2P APY 仍处于 1.5%,则 mETH 彼时的价格将是 1ETH=98.5mETH。

匹配引擎

P2P 仍然无法完全平衡供需,市场上总会出现存款人数 n 大于借款人数 k 的情况。Morpho 为此设计了「匹配引擎」,匹配引擎将在存款人中选择 k 个享受 P2P APY,而剩余 n-k 个则依旧放在底层借贷池中享受原定利率。也就是说,即使用户未被匹配,Morpho 仍能够保证至少不低于 compound 等底层借贷池的利率。

Token 经济学

协议拥有自己的 Token MORPHO,目前仅能获知 MORPHO 的用例。MORPHO 可用于参与协议治理,影响匹配引擎,以及用来激励某些有利于协议的行为,比如流动性挖掘计划。

以对匹配引擎的影响举例,一个行为良好的用户,可以获得比普通用户更好的利率体验;又例如被称为「频谱模型」的匹配规则,用户可以将他们的 MORPHOToken 质押,以拥有与他们质押份额成正比的「频宽」,而每当借款人发起借款,协议都会按照「频宽」占比来选择与其匹配的存款人。

Morpho 为其 Token 规定了众多用例,以突出其实用性。关于 token flow、Token 分配、释放等,协议尚处早期,官网暂未透露相关信息。

Morpho 的核心优势

由此,Morpho 建立起自己的核心优势:

·即时流动性。Morpho 建立在底层借贷池之上,无论借方与贷方是否为点对点匹配,均可以随时进出协议。

·稳定生息,并且拥有比现有点对池更高的收益期望值。

·借贷利率透明,且由市场决定。为 Morpho 未来版本里,将引入贷方竞争机制,这一方面会降低借方成本,另一方面也促进资金效率的提高。

·永续借款。这延续了点对池模式的优势。

·便捷。作为一个聚合器,用户可以完全不接触底层各种借贷池,只需在 Morpho 中简单操作。

·资本效率高。贷方的资金要么在借贷池中,要么被匹配(完全利用)。

·充足的流动性支持。伴随着对更多借贷协议的组合而发生。

四、Morpho 的现状与未来

Morpho 目前仅支持 compound 底层借贷池。在 Morpho 官网的 analytics 页面可以看到,Morpho 协议自五月底 launch 以来,吸收的流动性不断增长,并在近期暴增,贷款人提供的流动性已超过 1 亿美元。借款金额达到 6 千万,资金利用率达到 60% 以上,远超 AAVE 的 30%。

Morpho 的匹配引擎也发挥了良好的作用,完成了两千万美元额度的点对点匹配,匹配效率超过 90%。

7 月 14 日,Morpho 的【Epoch1】结束,将向参与用户分发 35 万枚 MORPHO,该 Token 为 ERC-20 形式,目前不可转让,治理层将在未来几个月内投票激活其可转让性。同时【Epoch 2】开启,将有共计 170 万枚 MORPHO 分配给在 Morpho 上存款和借款的人。

Morpho 正在积极接入 AAVE 借贷池。据 compound 官网显示,贷方提供的总流动性达到 36 亿,而 AAVE 则有 60 亿。以目前 Morpho 已经吸收的 1 亿流动性来看,其仍然具有巨大的发展空间(Morpho 与底层借贷协议并无竞争关系)。

在初版白皮书中,设想了协议演变的三个步骤:

·流动性优化器(Caterpillar)。Morpho 目前仅支持 compound,未来计划纳入 AAVE 等更多底层借贷池。在聚合流动性后,Morpho 将为用户提供更优的即时性体验。用户总可以找到对应的底层池子来提出自己的流动性,举例来说,用户或许不能在 compound 上撤回资金,但能在 AAVE 上做到。

·利率竞争市场(Chrysalis)。Morpho 对借贷市场带来的一个重大变化是,贷方将可以在费率上自由竞争,而非被迫享受低效率的现有借贷池利率,或者是中间费率。这其实在 ETHLend 产品之上已初见雏形,但彼时缺乏基础条件,Morpho 依靠流动性聚合,有能力实现这一点。

·理想的订单簿模式(Butterfly)。Butterfly 是 Morpho 协议的长期愿景,彼时 Morpho 将摆脱对底层 PLF 的依赖,以一种更普遍的订单簿形式出现,借贷双方分别作为买方及卖方,针对标的资产提议订单。每一个提议的头寸都会被 Morpho 以一种即时、自动且有效的方式连接起来。

Morpho 基于 compound、AAVE 等现有 PLF 搭建聚合器,致力于优化借贷协议的资金效率,通过对现有 PLF 的「帕累托改进」,吸引更多用户转向 Morpho 协议。Morpho 的愿景,或许是成为未来 DeFi 乐高大厦的一个关键组件,它能够走多远,我们拭目以待。

风险提示

1、清算风险。已进入点对点匹配的借贷不存在清算风险,同时,即使借款人无法还款,其抵押物将被用于底层借贷池中,贷款人仍能从流动池中获得保障。因此,Morpho 的清算风险来自于底层的借贷池。

2、协议风险。目前,协议代码经过多方审计(以下为官网列出的 auditors):

参考资料

官网 文档

其他:

1.The DeFi Sector Map

2.Lending pools: an imperfect breakthrough

3.Peer-to-peer lending: too early to work?—The ETHLend case

4.Morpho: the best of two worlds