读懂链上期权:我们需要什么样的期权产品?

Vaults 模式不是链上期权产品的终局。

原文标题:A&T View: 一文读懂链上期权协议

原文作者:Liam,A&T Capital

原文来源:微信公众号

TL; DR

- 目前的链上期权产品仍处于勉强能用的阶段,在资本效率、交易成本和用户体验等方面还有不小的提升空间,距离够用、好用还有很长一段路要走。

- 现有的链上期权产品属于 Vaults 模式,包括 DOVs(DeFi Option Vaults)、AMM Vaults 和 SSOV(Single Staking Options Vaults)。Vaults 模式的优点在于降低了散户参与期权卖方的门槛,有利于提升链上期权市场的流动性;缺点在于限制了资金利用率,并不适合真正的期权 Trader。

- Vaults 模式下,交易期权会使用到多个 DeFi 项目,三层架构划分,分别是铸造期权 Token 的底层(如 Opyn、Syntheix)、发行结构化产品的中间层(如 Ribbon、Thetanuts)和 Token 实际交易的顶层(如 0x、Dopex、Lyra)。

- 不同层的项目拥有的价值捕获能力也不同。理论上,顶层交易层收取的交易手续费应当是最丰厚的,底层发行层收取的清算税次之,而中间层结构化产品收取的利润分成应当是最低的。

- 目前市场上最赚钱的项目当属 Ribbon,一个属于中间层的项目。原因在于,目前使用链上期权产品的主要用户并非期权 Trader,而是追求 APR 的 Farmer。

- 归根结底,Vaults 是对 ETH Layer1 低 TPS、高 Gas 成本的妥协。幸好 ETH 还有 Layer2。Layer2 带来的高 TPS、低 Gas 成本的环境将为建立真正的期权 DEX 创造条件。基于 Trading Account 模式的 CLOB DEX 将有很大概率替代 Vaults 模式成为链上期权产品的主流。

- Vaults 在链上期权的起步阶段做出了绝对的贡献,而且 Vaults 模式应该不会在 Trading Account 模式出现后而消亡,因为诸如 Lyra 的 AMM Vaults 和 Dopex 的 SSOV 完全可以建立在一个基于 Trading Account 的 CLOB DEX 之上,继续为普通用户进入期权卖方市场提供更便捷的渠道。

DeFi 衍生品赛道中,链上永续合约生态发展得如火如荼,而链上期权产品却相对落后。考虑到期权产品是传统金融中不可或缺的衍生品工具之一,且随着加密市场日趋主流,交易员、做市商专业化程度提高,我相信期权将被更广泛地运用在各方的投资组合中。尤其是在主流的 To C 交易所尚未向普通用户推出友好的期权产品时(Deribit 对于散户还是太硬核了),我更愿意将目光放到链上,这或许会是一个 DEX 有望超过主流 CEX 的方向。

理想是丰满的,现实是骨感的。目前的链上期权产品仍处于勉强能用的阶段,在资本效率、交易成本和用户体验等方面还有不小的提升空间,距离够用、好用还有很长一段路要走。

现有的链上期权产品属于 Vaults 模式,包括 DOVs(DeFi Option Vaults)、AMM Vaults 和 SSOV(Single Staking Options Vaults)。Vaults 模式的优点在于降低了散户参与期权卖方的门槛,有利于提升链上期权市场的流动性;缺点在于限制了资金利用率,并不适合真正的期权 Trader。

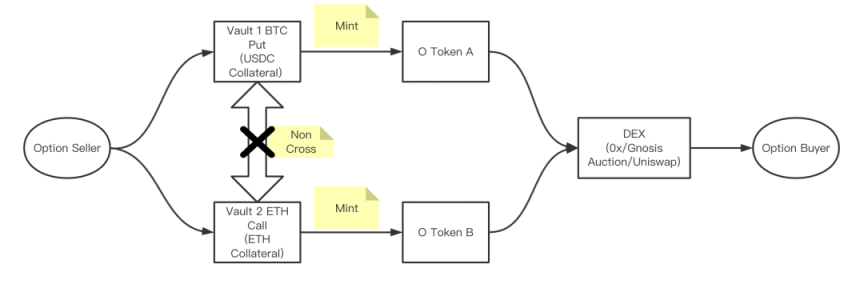

Vaults 模式的逻辑基本是:允许期权卖方将抵押品存入一个金库(Vault),并按照一定的抵押率铸造出代表期权权利的 ERC-20 Token。持有该 Token 即视为拥有期权买方的权利,到期后则会自动行权或过期。

Vaults 模式下,交易期权会使用到多个 DeFi 项目,我们可以按一个三层架构将它们划分,分别是铸造期权 Token 的底层、发行结构化产品的中间层和 Token 实际交易的顶层。

Vaults 模式代表性的项目

- 底层(铸造期权 Token):Opyn V2、Syntheix、UMA

- 中间层(发行结构化产品):Ribbon、Lyra、Dopex、Thetanuts

- 顶层(交易 Token 的场所):0x、Gnosis Auction、Lyra、Dopex

项目如何完成交易闭环?

Opyn V2 + 0x(底层 + 顶层)

Opyn V2 是最经典的 DOVs 模型(DeFi Option Vaults),其流程与上文中提到的基本一致。需要注意的是,相同标的、到期日、行权价的,而由不同用户创建的 Vaults 间是不互通的;相同用户创建的,而标的、到期日、行权价任一不同的 Vaults 间也是不互通。不互通意味着抵押品是相互隔离的,无法共享。这一点大大限制了期权卖方的资金利用率。

Opyn V2 铸造出的期权合约本质上是 ERC-20 Token,理论上可以流通于任何现货 DEX。Opyn V2 并没有选择建立自己的 Token 交易场所,而是集成了 0x 的订单簿。

Opyn V2 + Ribbon + Gnosis Auction(底层 + 中间层 + 顶层)

Ribbon 是一个基于 Opyn V2 发行结构化产品的协议,属于中间层。其流程是,Ribbon 按照一定的期权卖方策略建立了一系列针对不同标的物的 Vaults;这些 Vaults 会将链上募集的资金存入 Opyn V2 中,铸造出期权 Token;最终在 Gnosis Auction 上拍卖这些 Token,从而获得期权费收益。

Off-chain + Thetanuts + Off-chain(底层 + 中间层 + 顶层)

Thetanuts 与 Ribbon 的区别在于,Ribbon 中的期权铸造、交易都是在链上进行的,而 Thetanuts 则在链下(场外)与做市商完成交易。所以,Thetanuts 并没有使用其他协议铸造、交易期权合约,而是以更中心化、黑盒的模式完成。

Syntheix + Lyra + Lyra(底层 + 中间层 + 顶层)

Lyra 的模式并非经典的 DOVs,它给自己的命名是 AMM Vaults。Lyra 中的 AMM Vaults 与 Opyn V2 和 Ribbon 的 Vaults 都不同,它并不只是管理抵押品的 Vaults,还是充当期权交易者的直接对手方的 Vaults。用户将资金存入 AMM Vaults,Lyra 使用 AMM Vaults 中的流动性满足交易者买卖期权的需求。作为底层的 Syntheix 所发挥的作用也于 Opyn V2 不同。Lyra 并不通过 Syntheix 合成期权 Token,而是使用 Syntheix 的 sUSD 作为结算货币,并在卖 call 时从 Syntheix 协议中买入相应的 sETH 实现备兑。在与期权 Trader 交易的过程中,Lyra 自身充当实际交易发生的场所。

UMA + Dopex + Dopex(底层 + 中间层 + 顶层)

Dopex 的模式相较于 Opyn V2 更简化,它给自己的命名是 SSOV(Single Staking Options Vaults)。SSOV 不仅是管理抵押品的 Vaults,也是自动报价的 AMM Vaults。期权卖方选定标的物、到期日和行权价后,将资产存入对应的 SSOV,SSOV 则会根据市场情况选择合适的 IV 进行出价。对于期权卖方,Dopex 提供了简洁、良好的交互体验,但它和 Ribbon 一样,只支持足额备兑的卖方策略,使得卖方的资金效率还有不少的提升空间。

将上述项目划分为不同的三层的另一个好处是,能够比较它们价值捕获的能力。理论上,顶层交易层收取的交易手续费应当是最丰厚的,底层发行层收取的清算税次之而中间层结构化产品收取的利润分成应当是最低的。然而,神奇的是,目前市场上最赚钱的项目当属 Ribbon,一个属于中间层的项目,为什么?

原因在于,目前使用链上期权产品的主要用户并非期权 Trader,而是追求 APR 的 Farmer。Vaults 模式的种种缺点导致现有的 DOVs、AMM Vaults 和 SSOV 不足以满足期权 Trader 的需求,而这些中间层项目将结构化产品包装成了低门槛、高 APR 的「矿」,吸引了不少 Farmer,但这些 Farmer 未必理解其中蕴藏的风险。

归根结底,Vaults 是现阶段对于 ETH Layer1 低 TPS、高 Gas 成本的妥协。Vaults 的最大缺陷在于资本效率不高。其一,即使是同一账户控制的不同 Vaults 之间也是不互通的,不互通意味着抵押品无法共享,资金利用率大打折扣。其二,交易产生的浮盈完全无法利用,导致许多对冲策略无法部署,灵活性极低。

结论:我们需要什么样的链上期权产品?

基于上述现状,我认为 Vaults 模式不会是链上期权产品的终局。

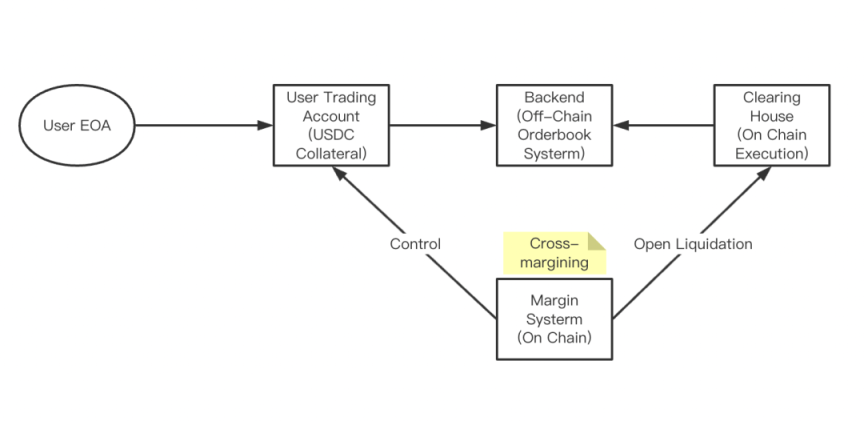

幸好 ETH 还有 Layer2。Layer2 带来的高 TPS、低 Gas 成本的环境将为建立真正的期权 DEX 创造条件。我能够想象到,未来针对期权 Trader 的 DEX 大概率不会是基于 Vaults 的,更可能是基于 Trading Account 的 CLOB DEX。简单理解,Trading Account 是将同一账户控制的 Vaults 进行合并,建立一个交叉保证金系统,使得由同一账户控制的抵押品间能够共享,浮盈能够被利用。如此一来,链上期权 DEX 将在提升资本效率、盈利能力和降低交易成本等方面更进一步。

我无意抨击 Vaults 模式,事实上 Vaults 在链上期权的起步阶段做出了绝对的贡献。但我并不认为 Vaults 模式会是未来的主流或终局,基于 Trading Account 的 CLOB DEX 才是更符合期权 Trader 需求的。当然,Vaults 模式未必会消亡。诸如 Lyra 的 AMM Vaults 和 Dopex 的 SSOV 完全可以建立在一个基于 Trading Account 的 CLOB DEX 之上,继续为普通用户进入期权卖方市场提供更便捷的渠道。

责任编辑:Felix