一文了解Y2kFinance:Arbitrum上的稳定资产保险协议

为什么Y2k可能会在 Arbitrum 上大放光彩?

原文作者:Thor Hartvigsen

编译:深潮 TechFlow

Y2kFinance,一个即将在 Arbitrum 上推出的协议,可以帮助你进行稳定币脱钩方面的对冲或投机。这篇文章是 Y2k 的概述,以及为什么我认为它可能会在 Arbitrum 上大放光彩。

Y2kfinance 认为,加密投资者对 "稳定 "资产的风险状况评估是完全错误的。

我们已经看到,一些曾经的“稳定资产”,如 UST、STETH、TOMB 等都已经脱钩,只有一些能重新回到挂钩状态。

简而言之,有了 Y2K,DeFi 用户可以:

1)通过购买挂钩的保险来对冲你稳定资产的风险。

2)通过存入抵押品和赚取收益来押注稳定资产不会脱钩。

让我们来看看第一个产品。

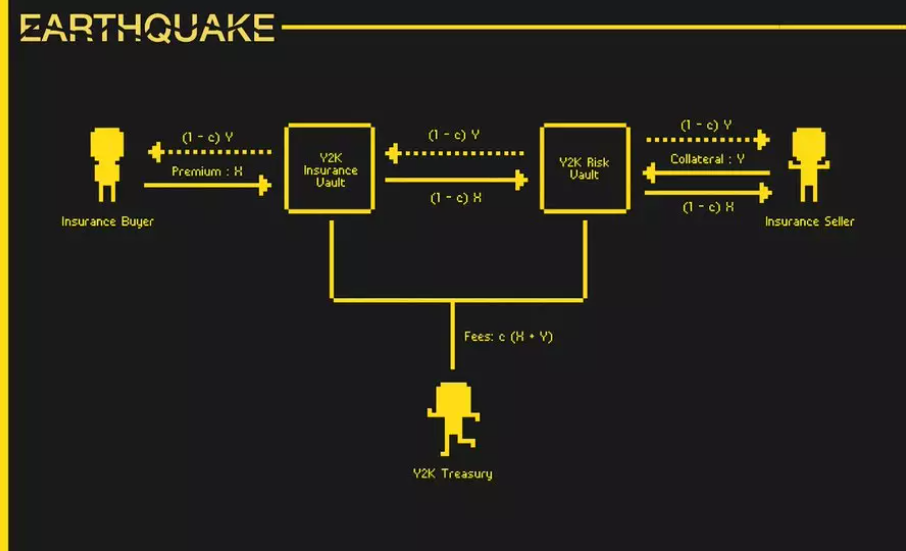

Earthquake

在这里我们创建的保险库代表一种挂钩资产(如 FRAX),保险库将监测一定时期内的价格。举个例子,如果我持有 FRAX,我可以选择通过花费 ETH 购买保险来进行对冲。如果我相信 FRAX 的挂钩,我可以存入 ETH 作为抵押品赚取收益。

假设这个保险库跟踪 FRAX 100 天,行权价为 0.97 美元。如果 FRAX 贬值到 0.97 美元:购买保险的人将获得另一方投机者存入的抵押 ETH, 但是他们不会拿回用于购买保险的 ETH。

如果 FRAX 始终没有脱钩:投机者将取回他们的抵押品 + 用于购买保险的 ETH。如果 FRAX 脱钩:投机者仍将收到保险买方为保险支付的 ETH,但在清算时不会收到他们的抵押品。

在整个期间,投机者还能从哪里获得收益?

1)部分抵押品用于货币市场(通过治理投票)

2)代币分配(大小取决于在保险库购买的保险金额)

所有的现金流都出现在这段时期结束时,资产的价格是通过 Chainlink 预言机获得的。在整个保险库期间,投机者将锁定他们的抵押品,直到时期结束。

这将我们引向下一个产品:

Wildfire

投机者将收到一个半可替代代币,代表他们在保险库中的一部分抵押品,可以进行交易,这可以增加流动性并降低锁定抵押品的风险。

用户可以通过购买该代币来提供流动性,作为回报,用户将从清算事件中获得部分收益。但目前这部分信息尚未公开,官方也没透露更多的内容,DYOR。

以下代币将会在 Y2K 的保险库中推出:

- $DAI

- $MIM

- $USDC

- $FEI

- $FRAX

未来将通过治理增加更多的稳定币。

Y2K 也计划推出自己的实用代币,其效用如下:

- 治理

- veY2K

- 费用收入(5%来自风险抵押品收益,0.25%来自保险的溢价和抵押品存款)。

责任编辑:MK