NFT衍生品报告:零基础读懂NFT期权协议

NFT期权是什么?有哪些协议在布局?该怎么用?

原文作者:RongbuDAO

原文来源:odaily星球日报

从BendDAO到Sudoswap, 越来越多的NFT -FI 的项目出现在大家的视野中. 这些项目无一例外的试图去解决NFT市场中存在的一些痛点, 例如Sudoswap 希望通过采用AMM的方式让流动性提供者为NFT交易提供即时的流动性. BendDAO 则可以通过点对池的方式为蓝筹NFT的持有者解决即时借贷的需求. 而本文将关注另外的一个赛道- NFT期权, 并且将解释NFT期权的基本概念, NFT期权赛道项目的横向对比以及未来可能的发展方向. 文章只代表个人的见解.

什么是NFT期权?

在了解NFT期权前我们可以回顾一下期权在传统金融市场的定义:

期权(Option)是一种选择交易与否的权利。当期权买方付出权利金(Premium)后,享有在特定时间内(或在某特定时间)(Expiration Date) 向合约卖方依定约条件或履约价格(Exercise Price, Strike Price,或称 行权价格、执行价格),买入或卖出一定数量标的物的权利,这种权利就称为期权。若此权利为买进标的物,称为买入期权(Call Option ,或称为看涨期权、认购期权),简称买权;若此权利为卖出标的物,称为卖出期权(Put Option,或称看空期权、认沽期权),简称卖权.

由此推演,我们可以知道一个NFT期权由以下基础元素组成

- 标的物(Underlying Asset): 指的是欲交易的NFT资产(包括指定NFT Collection及某个具体的NFT Collection下的某些ID的NFT).

- 履约日期(Expiration Date):履约日期指的是买方只有在特定时间内(或在某特定时间)可以有效的执行期权.

- 履约价格(Strike Price): 履约价格是合约买方在履约日期买卖特定标的物所依据的价格.

- 期权金(Premium):期权金指的是期权的卖方卖出权利所收取的费用.

期权的发行方可以创建出一个在到期日前(或在某特定时间) (Expriation Date )以履约价格(Strike Price) 买入或卖出NFT的权利并收取期权费(Premium). 而期权的买方通过支付权利金(Premium), 可以在在到期日前(Expriation Date)(或在某特定时间) 以履约价格(Strike Price)买入或卖出NFT.

我们可以通过观察一个案例来解释NFT期权基本的操作,例:

Alice持有一个 ID为#1000的CryptoPunk NFT, Alice选择创建一个买入NFT的权利(卖出看涨期权)

“在2022年12月31日前以100ETH 买入CryptoPunk#1000, 权利金价格为10ETH”

在此案例中 标的物为CryptoPunk#1000, 一旦该权利被购买, Alice就可以收到10ETH的期权金作为收入.

而Bob可以通过向Alice支付10ETH的期权金, 来获得在2022年12月31日前以100ETH购入此NFT的权利.

如在到期日前CryptoPunk 的价格到达了150ETH, Bob可以执行该权利, 即以100ETH购入此NFT, 然后在市场上以150ETH的价格卖出此NFT.

而如果在到期日前CryptoPunk 的价格到了70ETH, Bob则可以放弃该权利, 并损失了10ETH.

NFT期权的优点

NFT期权产品的诞生填补了NFT市场现有衍生品工具的缺失, 并明确的展示了一些优点

- 杠杆

相比于类似OpenSea ,LooksRare 等现货的市场, NFT 期权可以为NFT的购买者提供一定的杠杆效应. NFT期权的购买者可以通过支付一定的期权金来锁定一段时间内NFT的价格. 而一般而言期权金的价格会远低于NFT的现货价格. 而其最大的亏损也仅为期权金本身.

- 收益

在目前NFT市场中, 很大比例的的NFT是由艺术品及PFP类的资产组成, 而权益类的NFT则较少, 因此NFT持有者除了获得FT的空投(如APE )与项目V2的Mint带来的收益外缺少一定的收益来源. 而NFT期权可以使用户通过创建期权获得权利金的收益.

NFT期权协议

笔者调研了以下的NFT的期权协议(项目排序以产品上线时间排列)

- Nifty Option

- Putty

- Hook

- OpenLand

- Jpex

- Capsid

- Fuku

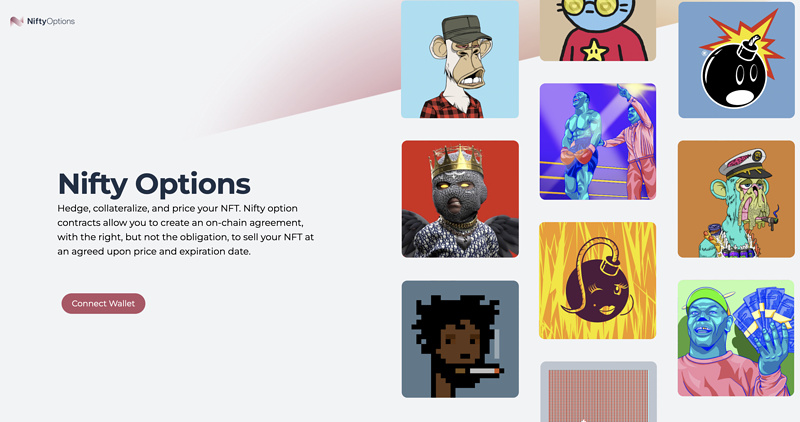

Nifty Option

Website : https://niftyoptions.org/

Twitter: https://twitter.com/NiftyOptionsOrg

Discord:discord.gg/mh7RMqEFSD

Nifty Options是最早的NFT协议之一, 项目发布于2021年9月, 其产品设计的相对简单.

在Nifty Options的产品设计中. 订单创建者等于权利的持有者, 而市场的参与者则收取期权费并有责任履行义务.

在Nifty Options中订单创建者可以填入其标的物, 期权金, 履约价格以及履约日期为自己的NFT生成一个看跌的期权(Long Put). 订单创建者将需要将设定的期权金质押到Nifty Option的合约中, 当市场参与者B购买时, B需要质押订单创建者所设定的履约价格的Token进入到Nifty Option的合约中, 并获取订单创建者所设定的期权金.

因此在市场页面里, 用户选择Purchase Option时, 并不需要“购买期权” 而是相反的收取一定的期权金并需要承担购买NFT义务.

小结: Nifty作为最早期的NFT期权协议, 很好的展示了NFT期权的应用, 并且有首一千万美金TVL的合约安全保障. 但是由于产品设计中过于简单, 只有NFT持有者可以创建权利(而非义务), 会很大程度上局限了市场的流动性. 此外, 由于Nifty Options采用了全链上的流程, 在点对点市场中没有对手方时会造成颇高的Gas成本.

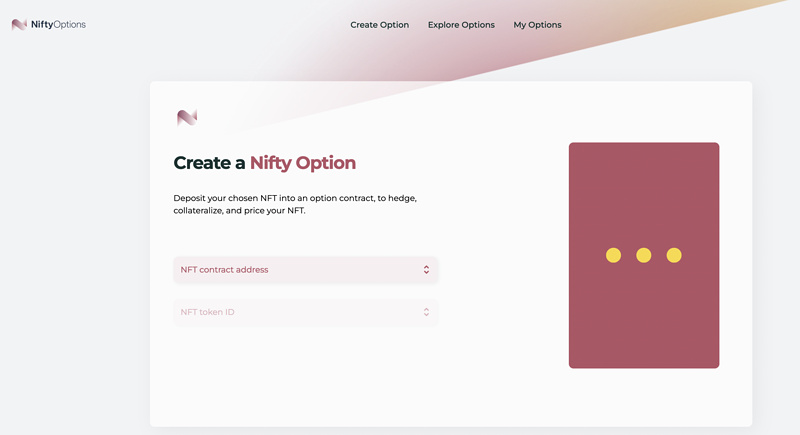

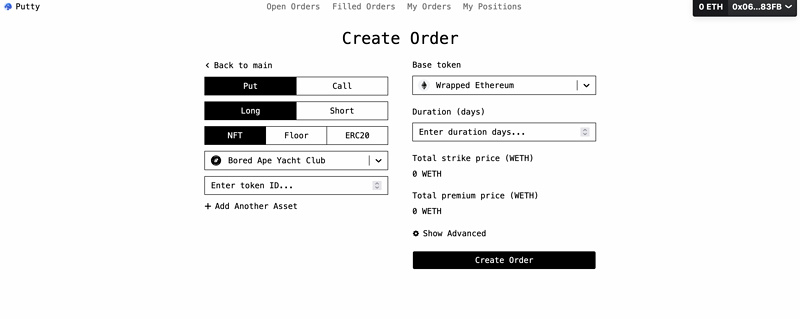

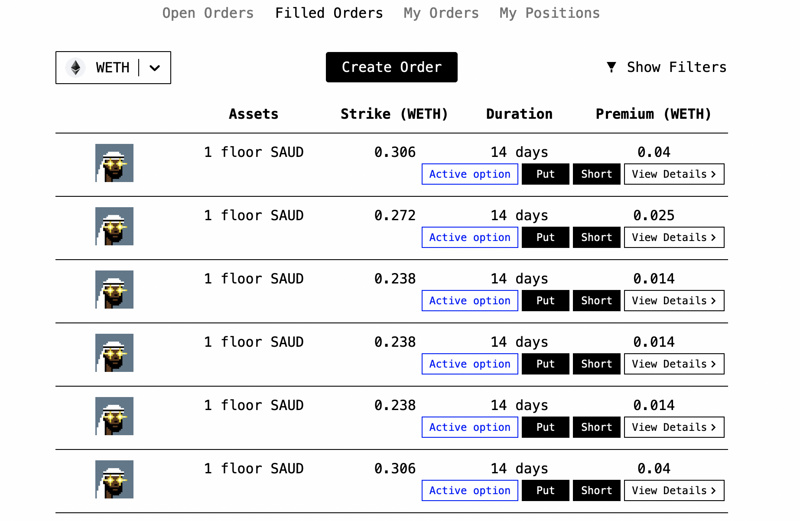

Putty

Website: putty.finance

Twitter: https://twitter.com/puttyfi

Discord:discord. gg/rxppJYj4Jp

Putty的项目成立于2022年1月, 并在2022年8月30号发布了现有的产品. 在Putty Finanece中用户有更多的选择. 用户可以选择Put(卖出)/Call(买入)来组合Long(看多)/Short(看空)的组合来满足不同的需求.

当用户在Putty 创建一个“Put - x days - Long ”时, 其类似于Nifty Options的设计, 订单创建者为拥有权利的一方并需要设定期权细节并质押权利金. 而对于订单参与者, 则可以收取权利金但是需要质押履约价格对应的Token做为履行义务的保证.

当用户在Putty 创建一个“Put - x days - Short ”时, 订单创建者为拥有义务的一方, 创建者可以通过设定期权细节并质押相同于履约价格的Token来作为履行义务的保证. 而订单参与者, 则需要支付一定的权利金来获得在未来卖出指定NFT的权利.

当用户在Putty 创建一个“Long - x days - Call ”时, 订单创建者是为拥有权利的一方并需要设定期权细节并质押权利金, 订单参与者, 则可以收取权利金但是需要质押订单创建者所需的NFT做为履行义务的保证.

当用户在Putty 创建一个“Short - x days - Call ”时, 订单创建者为拥有义务的一方, 用户可以通过设定期权细节并质押NFT来作为履行义务的保证. 而订单参与者, 需要支付一定的权利金来获得在未来买入指定NFT的权利.

小结: Putty在2022年8月30日发布的最新产品中展示了一个点对点NFT期权市场所需要的基础功能之外, 还提供了很多有亮点的功能. 除了支持指定NFT之外, Putty还支持了NFT Floor, Bundle以及ERC20. 同时提供了期权价格的计算器来帮助订单创建者和订单参与者评估期权价格. 但是, 目前Putty的产品并只支持了10个NFT项目, 并不支持用户自定义添加项目, 希望在未来Putty能够开放自定义项目的功能.

Hook

Website : hook.xyz

Twitter: https://twitter.com/hookprotocol

Discord:https://discord.com/invite/eFz9MDHZW9

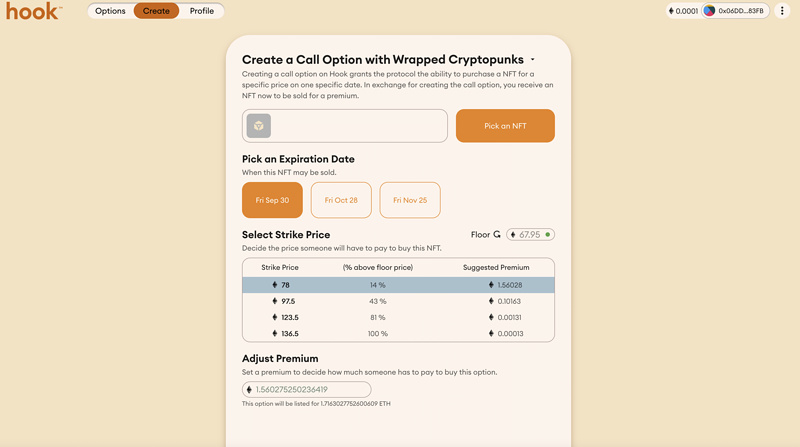

Hook Protocol 创建于2022年2月, 目前已经在以太坊主网发布.

期权创建者根据NFT类别选择创建Call Option, 并选择系统设定的履约日期, 履约价格及对应的期权金. 期权购买者可以在Collection内选择对应的期权购买, 支付期权金后有权利按照履约日期以履约价格购入.

小结: 在Hook创建期权页面, 目前只支持创建Long Call期权, 并只支持CryptoPunk及Good Minds这两个Collection. 而在执行的选择中也以月度固定日期为选择. 并给出了在系统规定的不同的履约价格下的建议的权利金(用户可以调整). 由此可见Hook 试图通过预设条件打造一个预标准NFT期权协议. 但是由于目前项目还在早期的阶段, 预设条件在降低了做市门槛的同时是否会限制了用户多样化的需求则不得而知.

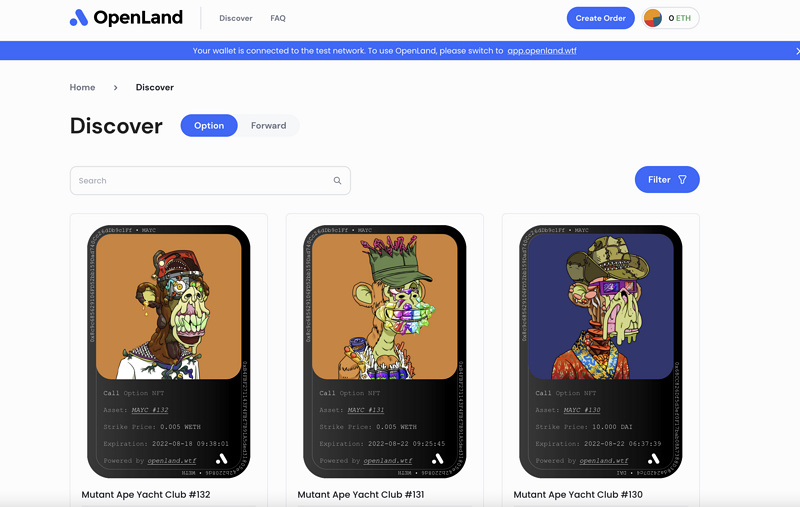

OpenLand

Website : openland.wtf

Twitter: https://twitter.com/openlandwtf

Discord:discord.gg/openland

Openland 创建于2021年9月, 目前在运行在Goerli 测试网上.

对比同类项目, OpenLand在产品的设计上类似一个NFT Marketplace, 相对来说更加接近于NFT用户的使用习惯, 并且对于订单的创建者与参与者的权利和义务划分的相对清晰. 简单来说订单的创建者是有义务的一方, 而市场上所有能购买的都是权利. 值得一提的是, 当参与者在OpenLand购买了期权后, 其会收到代表此权利的Option NFT 并可以在NFT Marketplace转让以提前获得期权的内在价值

当订单创建者在Openland创建一个“Put”时, 代表创建者有义务在未来一段时间内都会以约定的价格购入标的物

当订单创建者用户在Openland 创建一个“Call”时, 代表创建者有义务在未来一段时间内都会以约定的价格出售标的物

当订单参与者在OpenLand 购买一个“Put Option"时, 代表其有权利在未来一段时间内以约定的价格出售标的物

当订单参与者在OpenLand 购买一个“Call Option"时, 代表其有权利在未来一段时间内以约定的价格购买标的物

OpenLand 的产品采取了更NFT用户更习惯的Marketplace的形式的同时将期权也做成了可转让形式的NFT. 而点对点撮合订单的成本也使用了链下签名发布, 链上撮合成交的方式来节省用户的成本. 除此之外之外, OpenLand除了期权之外还提供NFT的Forward(远期)合约来让用户进行NFT价值的对赌. 但由于OpenLand 并未公布其项目的路线图, 所以项目主网上线时间不得而知.

Jpex

Website: jpex.finance

Twitter: twitter.com/jpexfinance

Discord:None

项目创立于2022年5月, 参加了EthGlobal, 并多次作为NFT期权赛道代表项目出现在机构研报中, 但目前项目未上线.

Capsid

Website : capsid.one

Twitter: twitter.com/Capsid_One

Discord:https://discord.gg/capsid

项目创建于2022年1月, 并于2022年8月4日公布种子轮300万美金的融资, 产品目前未上线.

Fuku

Website : Fuku.xyz

Twitter: twitter.com/FukuNFT

Discord:https://discord.gg/capsid

项目创建于2022年1月, 并由@AlphaVentureDAO孵化, 目前未上线.

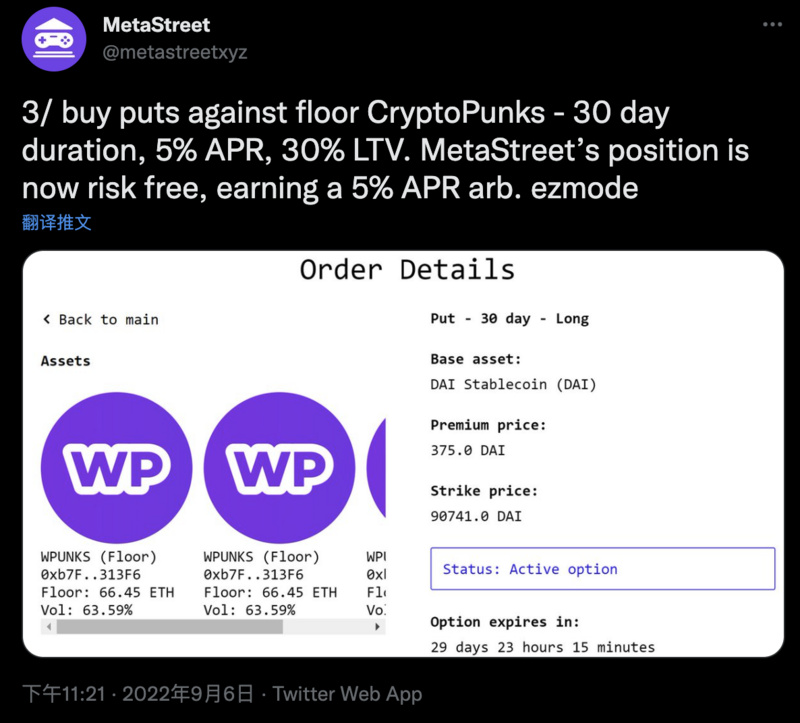

未来

NFT的期权的诞生为NFTfi 的发展提供了很多新的思路与组成结构化产品的可能, 比如近期NFT点对点市场流动性提供商MetaStreet和Putty就进行了合作. MetaStreet在NFTfi(点对点NFT借贷市场)上为3个CryptoPunk提供了利息为年化10%的借款利率, 为了对冲其的风险敞口, MetaStreet在Putty上购入了CryptoPunk地板价的看跌期权(期权金年化费用5%), 因此Metastreet的获得了无风险的仓位并获得5%的利差.

相比于NFT来说, NFT的期权协议更加的早期, 同时也面临非常多的挑战. 以上提到的一些NFT期权协议都是基于点对点的市场, 点对点市场可以使得用户更加自由的去创建和交易, 但是会面临更加分散的流动性. 而点对池的方案则要求更公允的期权定价, 也许而类似Sudoswap的做市方案可能给可以为NFT期权协议带来一些思考及机会. 同时, NFT资产类别的进化也可能会使NFT期权出现在越来越多人的视野中.

责任编辑:MK