熊市投资 DeFi 实操指南

本文介绍了DeFi的低抵押贷款的运作方式以及如何参与DeFi的流动性挖矿获得收益。

原文标题:There is always yield for those who are willing to look for it...

原文作者:shivsak

原文来源:Twitter

编译:若华, MarsBit

对那些愿意寻找的人来说,总会有收获...

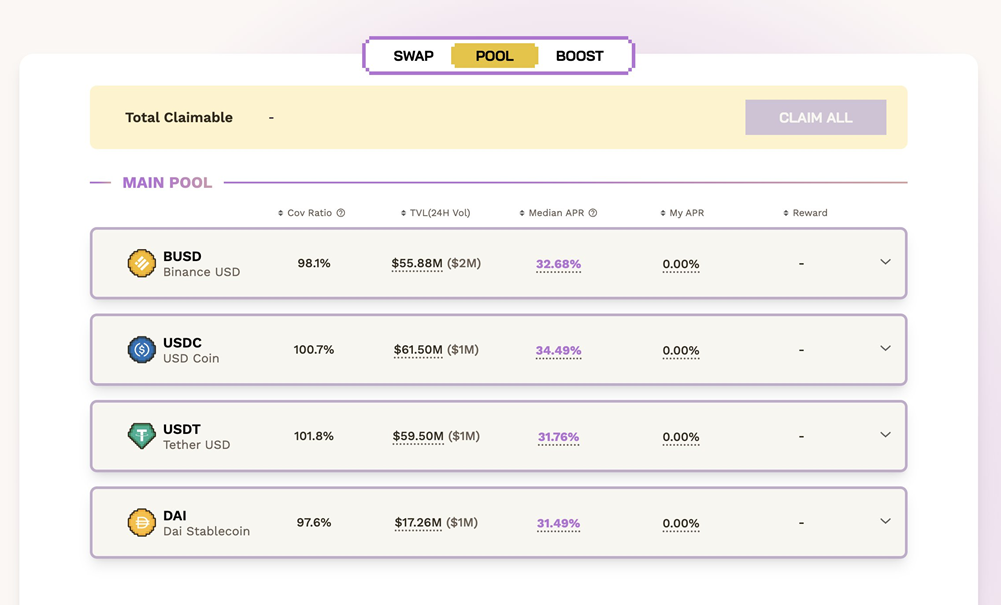

@ WombatExchange 通过提升奖励为单边稳定币池提供35%的年利率。

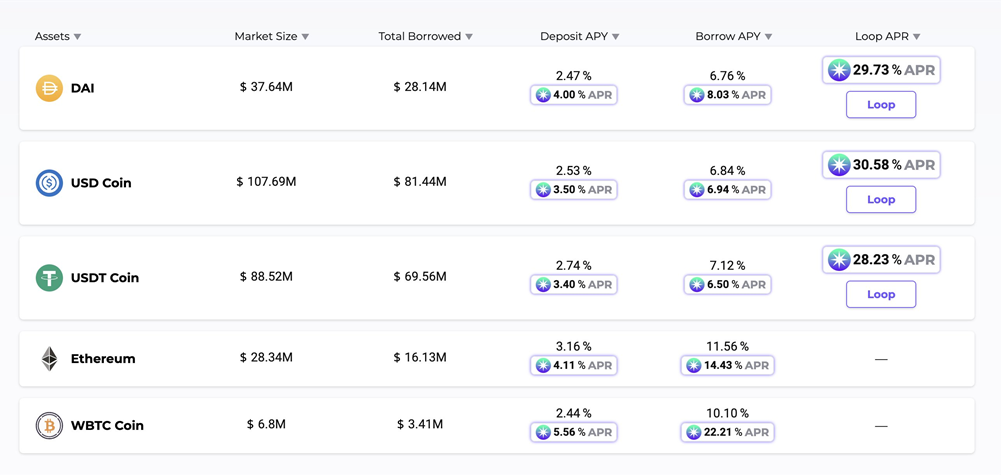

@RDNTCapital通过循环策略在stablecoins上有30%的年收益率(类似于degenbox)

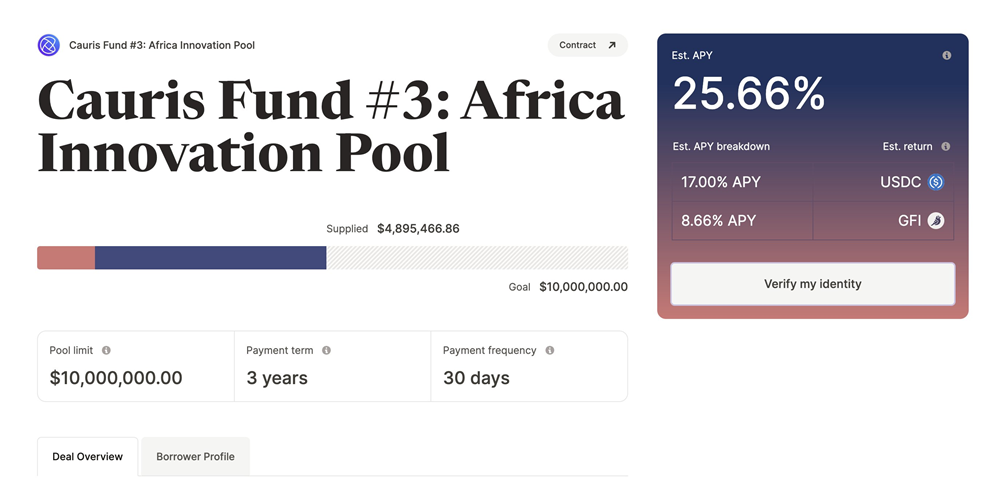

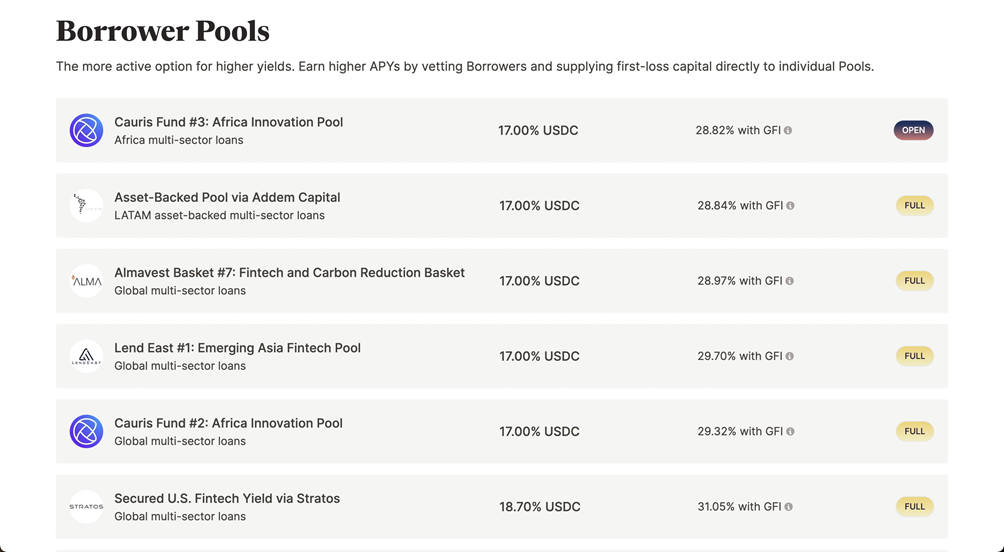

@goldfinch_fiis提供由现实世界贷款支持的25%年利率。

DeFi中的低抵押贷款是如何运作的?

我们深入研究了各种协议使用的模型,并做如下解释:

对DeFi最大的抱怨之一是没有足够的真实案例。高抵押贷款比低抵押贷款作用小得多。高抵押贷款主要是交易员用来做杠杆的。

这就是高抵押贷款的运作方式。你想借100美元的USDC。你存入价值150美元的ETH作为抵押品。如果ETH的价值下跌33%,你的抵押品就会被清算。

这些不是超级有用的,因为你存入的钱比你想借的多。它们主要由以下人员使用:

●使用杠杆的交易员

●需要现金并希望避免税收事件出售的个人。

低抵押贷款明显的问题是,DeFi钱包是匿名的,可以随时带着借来的资金逃跑。

@goldfinch_fi和@TrueFiDAO是两个有助于低抵押贷款的协议。以下是它们的工作方式:

1. 从贷款人那里筹集资金(通常是机构,尽管在某些情况下也允许个人)。

2. 资本被积累成贷款池。

3. 这些借贷池可以是单一借款人池,也可以是多个借款人池。贷款人在决定投资之前可以看到每个池子里的借款人是谁。

在TrueFi的案例中,这些借款人是经过审查的(通常是加密原生)金融机构。

例如: @TrueFiDAO最近为@blockchain提供了1亿美元的信用额度。@blockchain打算将这些资金用于他们自己的流动性池、杠杆交易和其他借贷服务。

与TrueFi不同,@goldfinch_fi通过金融中介机构向非加密借款人放贷。这些金融中介执行风险评估和承保流程,并对最终借款人做出决策。

这类低抵押贷款的主要好处是,这些金融中介及其最终借款人可以获得更大的全球资金池。

同样,这些贷款人也能获得一个基于债务的全球收益率池,其年利率通常比其他来源更高。例如:@goldfinch_fi的许多资金池的年利率为17%。同样,TrueFi在许多贷款池上提供超过10%的收益。

低抵押贷款是DeFi的一个新领域,它正开始加速发展。 但不可否认的是,如果贷款最终流向需要资金的借款人,这将非常有用。

风险: 如果这些贷款只是在原生加密机构之间流通,那么它们就没有那么有用,而且它们还承担着多米诺骨牌效应崩溃的额外风险,就像我们看到的3AC、Celsius、BlockFi等。

如果你喜欢这个帖子,那么请关注我们@magikinvestxyz - 我们每天分享简化了复杂主题的加密信息。

但如果你打算追求收益,我建议你先阅读这15条规则。

如何成为DeFi投资者/收益农民(Yield Farmer)

投资者和农民的15条规则直观解释:

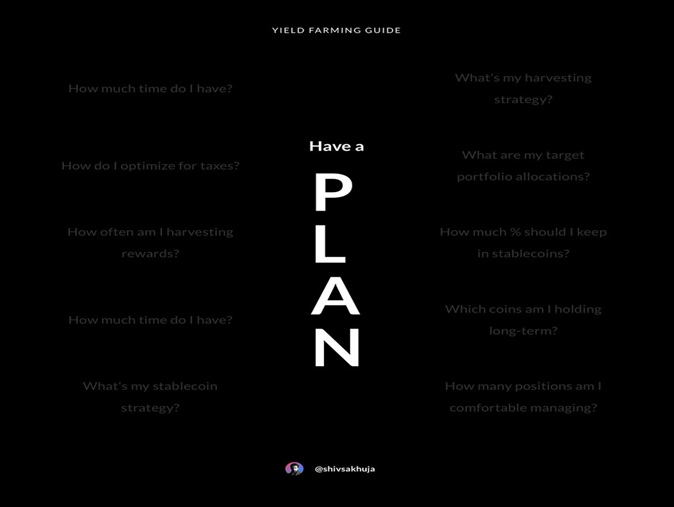

1、创建一个计划

这是最重要的部分。不做计划=计划失败。创建一个耕作收益计划意味着要问这样的问题:

●我可以轻松管理多少个头寸?

●我长期持有哪些代币?

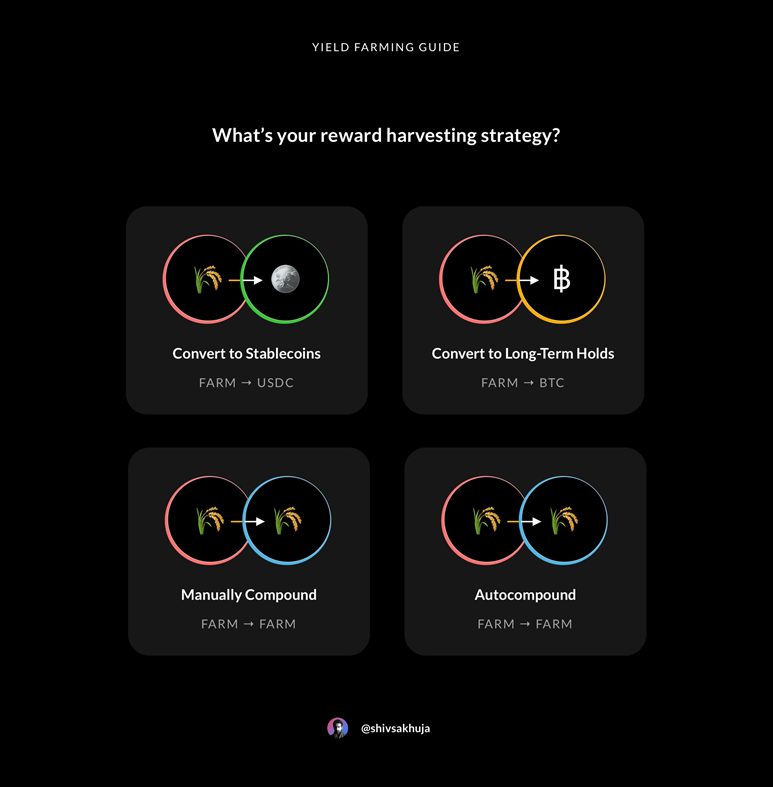

●我的回报收获策略是什么?

●我追踪回报的计划是什么?

●我每周有多少时间农场挖矿(Yield Farming)?

●我的 moonbag里有哪些币?

●我如何针对税收进行优化?

●我的目标投资组合分配是什么?

●我多长时间收获一次奖励?

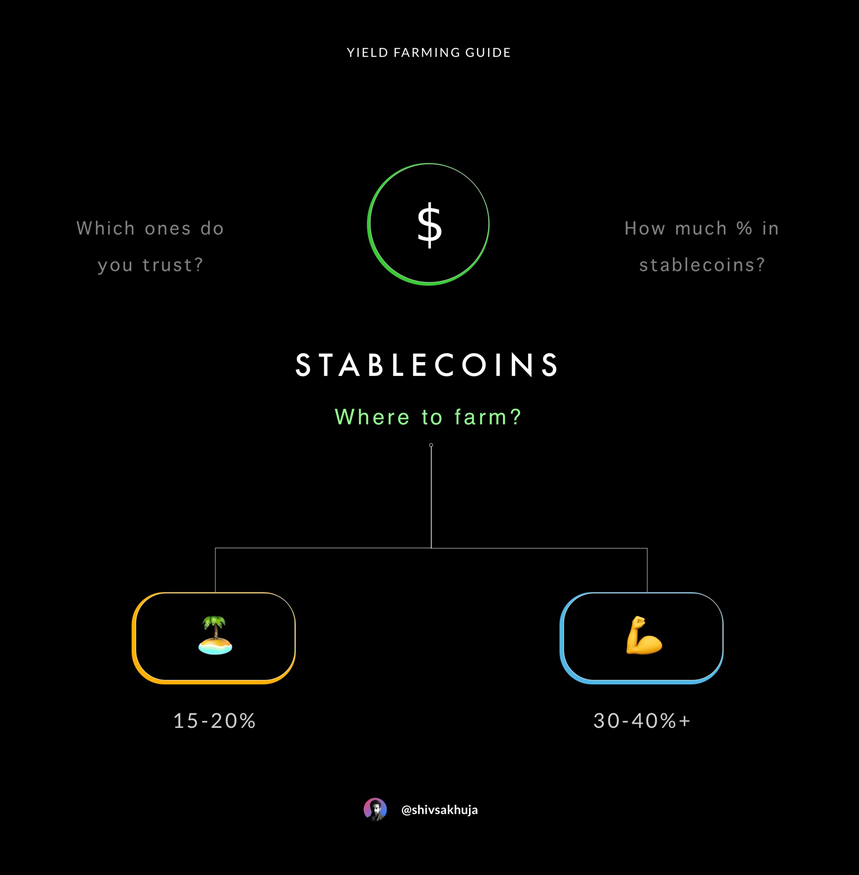

●我在稳定币中保留多少百分比?

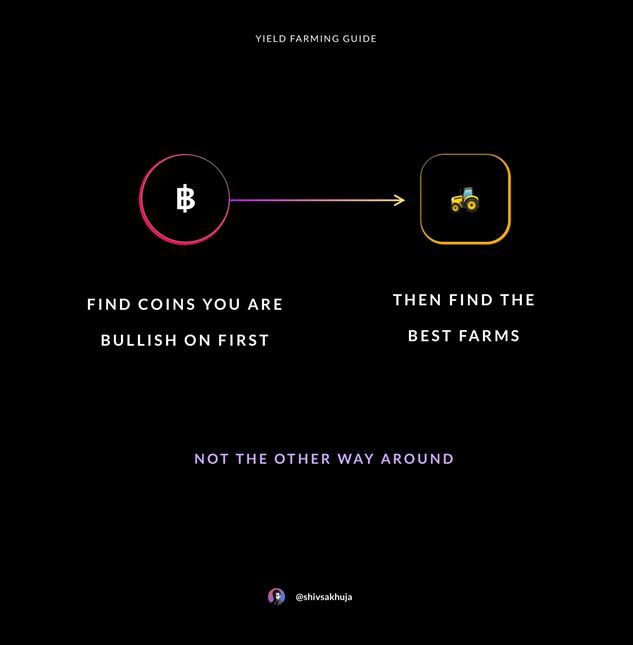

2、选择币,然后挖矿

先挑选好币,然后找到好的地方来耕种,不要反其道而行之。

太多的人落入了购买币的陷阱,因为这是一个“高年利率的农场挖矿机会” 高年利率的垃圾仍然是垃圾。只耕作你觉得合适的币。

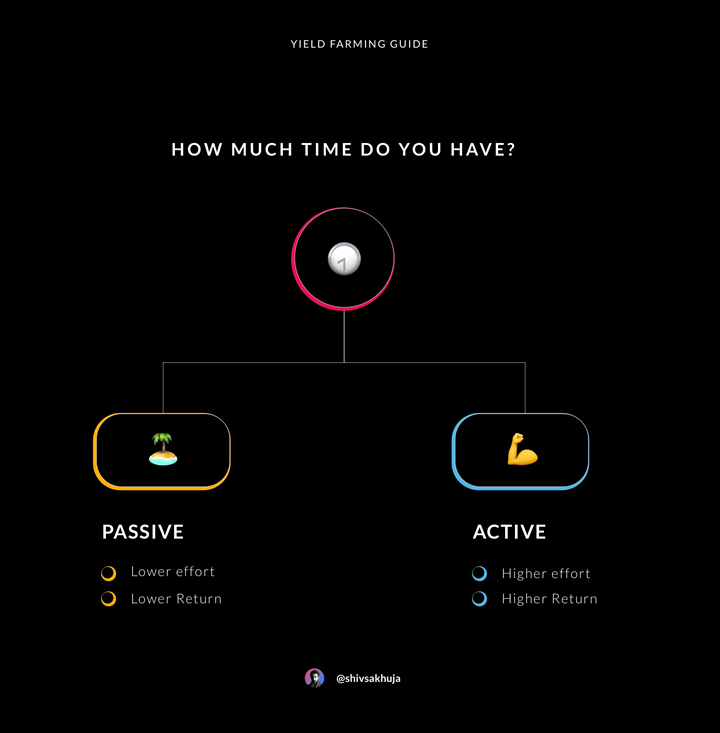

3、确定你想在农场挖矿上花多少时间。

农场挖矿可以是主动的,也可以是被动的。被动是低收益,主动是高收益。但是积极耕作需要很多时间。

被动的农场挖矿,可以像把你的币塞入 yearn / anchor协议中一样简单,然后不经常移动它们(也许一个月左右一次)。 或者,一些安全的流动性池,在那里你可以放心地把你的钱币保存几个月。

积极的农场挖矿, 需要做更多的工作,包括:

●确定当前的趋势

●尽早进入新的链和协议

●寻找空投

●跟踪您的投资组合

●使用更高级的工具,如杠杆、期权等

●流动性挖矿通货膨胀代币,定期收获奖励

●在短暂的收益机会之间频繁移动币

●在twitter、telegram和discord上花费大量时间进行研究

这不是主动和被动之间的二元选择——你可以在中间。 但是诚实地对待你有多少时间或者希望投入多少时间,并且在知道权衡的情况下,决定你希望在这件事上积极还是消极。

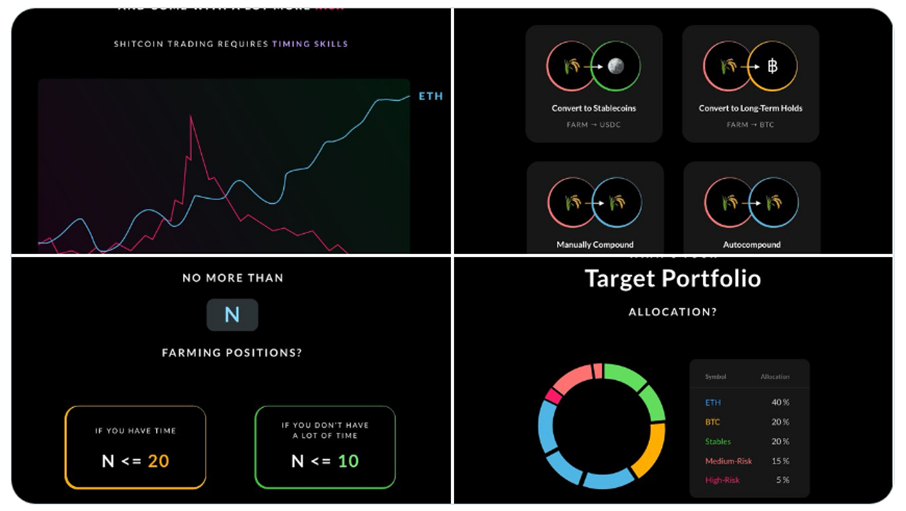

4、有一个奖励收割的策略

我正在做一个小的主题来更详细地解释这一点,但一般来说,你有几个选择:

1让奖励累积起来

2收获并交换stables

3收获并交换蓝筹币

4将奖励复合到农场中

你应该清楚你的奖励收割策略。对于不同的投资,这个策略可能是不同的。例如:如果一个农场付给你通货膨胀的垃圾币,你可能想每隔几天收割并换成stables。 但是如果收益机会是你看好的币,你可以让回报累积起来。

5、不要流动性挖矿垃圾币

如果你用ETH和垃圾币组LP(存入1000美元/1000美元),垃圾币变成了0,你也会失去1000美元的ETH。

你可能会发现我过去关于无常损失的观点很有用:

流动性挖矿你看跌的垃圾币是非常危险的。只有在有非常好的理由的情况下,才可以在短期内这样做。(例如:垃圾币有一些短期看涨的催化剂,回报暂时异常高,等等)。

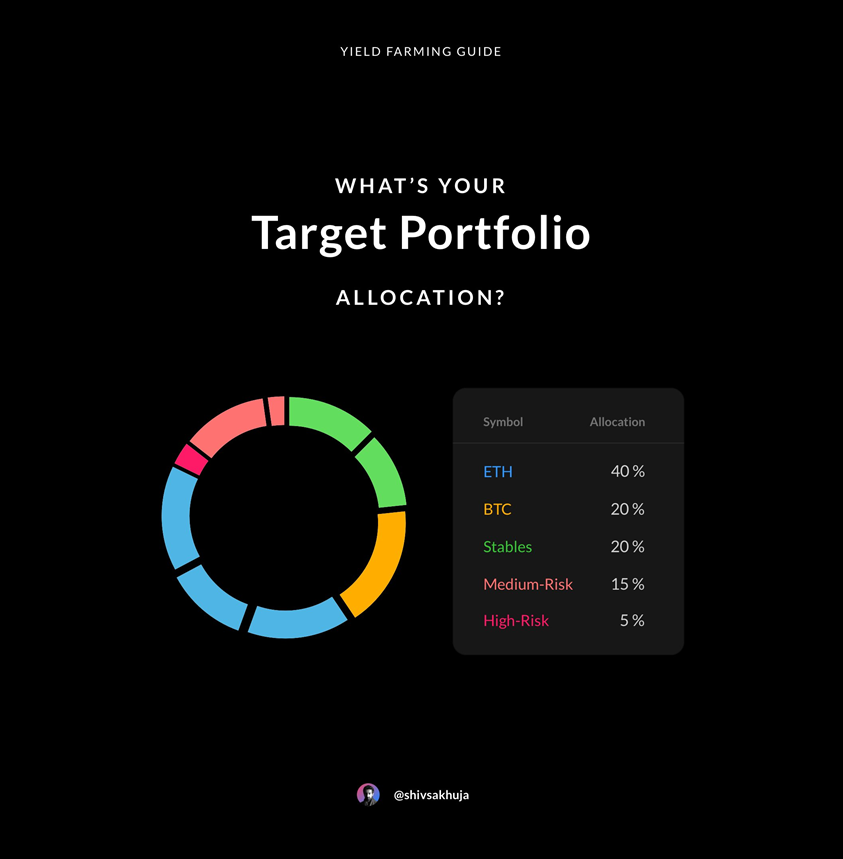

6、心中有一个高水平的目标投资组合分配

我喜欢把这个分成:

●稳定的币

●蓝筹币 (ETH, BTC等)

●中等风险(高可信度的山寨币)

●高风险 (Moonbags)

例如,一个投资组合样本可以是:

● 20%的稳定币

● 20% BTC

● 40% ETH

● 15%中等风险山寨币

● 5%高风险山寨币

这只是一个例子——你的配置取决于你的策略、计划、目标、生活状况等。

但是你应该总是:

● 有一些稳定币

● 有一些蓝筹币

● 有一些moonbags

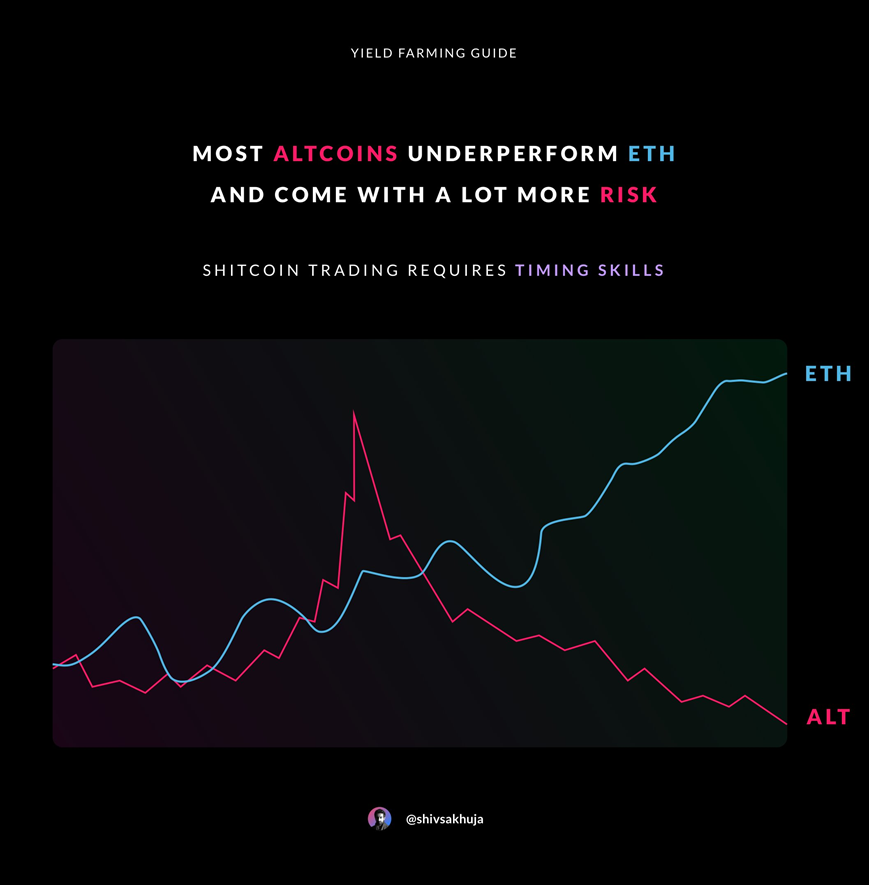

7、你应该有一个很好的理由来投资山寨币

不,高年收益率不是一个足够好的理由。 大多数山寨币长期表现不如BTC和ETH。 许多人死得很痛苦——可能是突然的打击,也可能是长时间的缓慢出血。

在牛市中,你可以向币圈排名掷飞镖,来建立一个投资组合,而且有可能会赚钱。但如果它不能比BTC或ETH赚更多的钱,那么你花的时间和承担的风险有什么意义。

在熊市中,挑选好的山寨币要难得多。因此,确保你有一个真正好的理由来投资山寨币,而不仅仅是投资比特币或以太坊。挑选具有强大效用、有故事、需求驱动力和代币经济学的币。

8、Moonbags 可以让你发财

我支持安全投资,但要确保你至少有一小部分资金配置在到Moonbags中。这些币是:

●你从根本上长期看好

●对这些币做过深入研究

●通常是中低市值的币

像BTC和ETH这样的蓝筹币可能会表现得很好,多年来会获得巨大的回报,但对于如此大市值的币来说,真的很难达到100倍。Moonbags可以合理地上涨10-100倍,而且仍然有现实的市值。

9、在牛市和熊市中,投资组合配置和流动性挖矿的策略并不一定要相同。

你可以在牛市中承担更大的风险。这时是你的Moonbags 发射(希望)火箭的时候。 但当音乐停止,我们进入熊市时,你要尽可能地减少风险。

熊市可以持续几年。 那是你不得不每天看着你的净资产下降的几年。确保你有一个能够在熊市中生存的农场策略。就个人而言,我喜欢在熊市期间购买高预期的HODL币(坚定的持有)。

如果你的投资组合中的大部分都是长期的hodl,那么你就不必根据市场状况来改变那么多。

这很好,因为你无法预测市场何时会变成牛市或熊市。而且你也可以放心地睡觉。我把这称之为“常青树”的投资组合。

10、始终拥有稳定币,并进行流动性挖矿。

稳定币是一种收集低风险利息的好方法。现金储备以备不时之需,在大跌时买入跌停板,总是有用的。

要小心农场流动性挖矿的危险,尤其是在熊市中。没有什么是无风险的。我个人最近没有花太多时间去寻找收益--机会并不那么有利,我相信我的时间最好花在其他地方。

如果你想看到更多DeFi的内容,请点赞/转发此帖。

如果你还没有,请订阅我的时事通讯--那是我分享最有趣的想法的地方。

责任编辑:Kate