Uni V3 LP自动化流动性管理协议对比分析

LP自动化管理协议主要功能包括:自动调整流动性区间,rebalance,fee复投。

原文标题:Uni V3 LP自动化流动性管理协议对比分析:Arrakis,Gamma,Charm,Kamino

原文作者:0x1Charles

原文来源:Mirror

Uniswap V3从2021年推出以来,交易量一直稳居全生态DEX第一,其最主要也是目前行业最创新的功能就是集中流动性管理,LP可以自定义流动性区间,而不是V2的全域流动性,为交易对在更窄的价格区间内实现更好的深度和更低的滑点,吸引更多的交易量,从而使得LP赚取更多的手续费收入,提高了LP的资金利用效率;

然而V3 LP也面临着一些问题:交易对价格波动带来的无常损失,以及流动性区间需要经常调整;为了使得LP的管理更加灵活和积极,提高LP被动收入水平,LP自动化管理协议层由此产生;

LP自动化管理协议主要功能包括:自动调整流动性区间,rebalance,fee复投;

1. Arrakis Finance

Arrakis (前身G-UNI) 是由以太坊智能合约自动化执行工具 Gelato Network 在2021年6月推出的 Uni V3 LP 自动化管理协议,用户和项目方可以直接在 Arrakis Vaults 提供流动性,获得ERC-20的LP token,Arrakis会将流动性注入Uniswap V3,同时在此之上运用策略管理LP,优化LP收益;

TVL 熊市逆势增速 300%

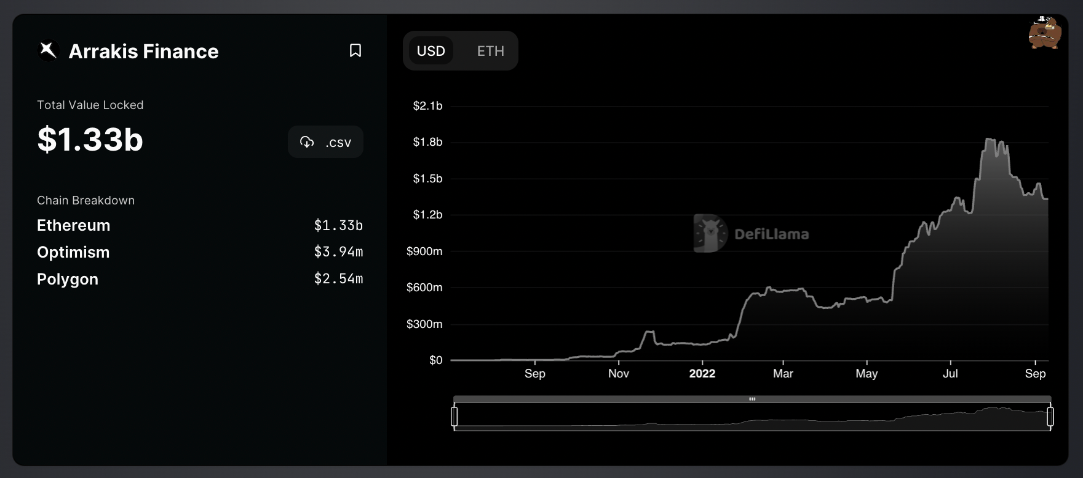

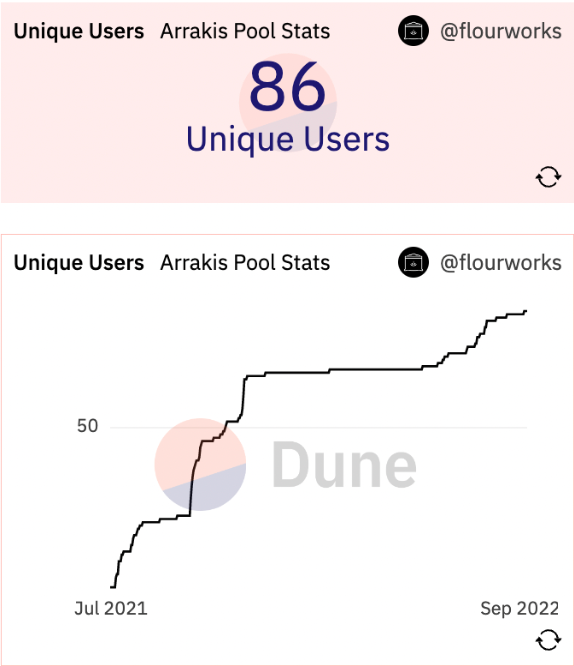

Arrakis目前支持三大网络(Ethereum,Polygon,Optimism),总TVL 1.33B,根据Defillama数据,在所有DeFi dApp中排名第12,Yield dApp类别排名第2,仅次于Convex;Arrakis TVL 在2022年6月-8月期间,逆势实现了 3x 的增长(600M to 1.8B);作为流动性管理协议,TVL的规模和增长是其最重要的指标,Arrakis在熊市中可谓表现极为亮眼,而且是在还未进行原生代币激励的情况下实现的;独立地址数也一直在增加,目前为86;

管理着 Uni V3 上 TVL 最大的两个pool

Arrakis目前TVL占到Uniswap V3 TVL(Ethereum)的 24.5%,是Uni V3 目前最大的LP;

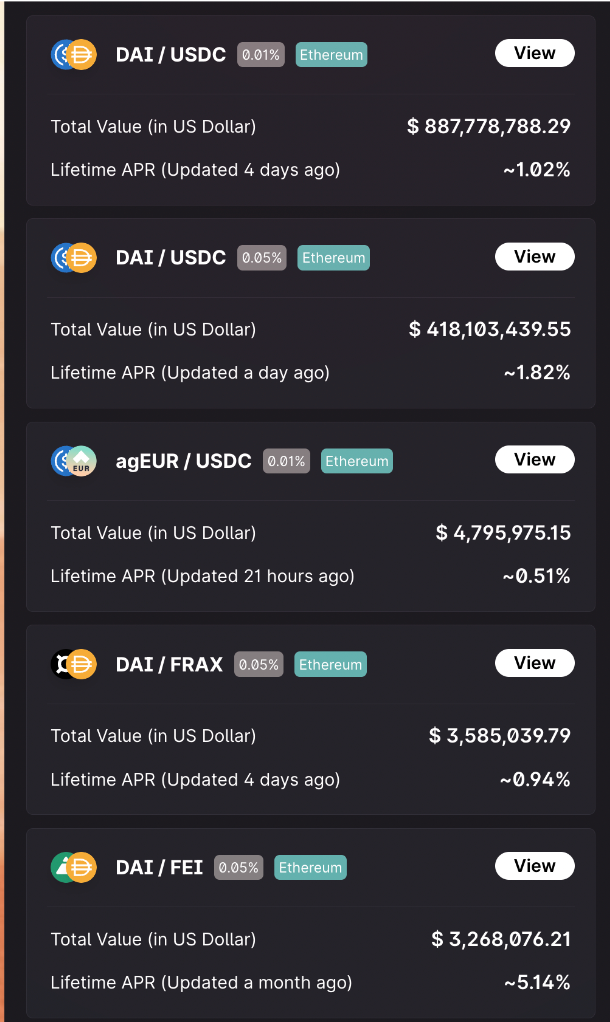

值得注意的是,Uniswap V3 中TVL最大的两个pool:DAI/USDC(0.01%),DAI/USDC(0.05%),也是Arrakis最大的两个pool,这两个池子Arrakis分别占比99.5%,98.6%,意味着Uni V3上DAI的流动性基本上就是由Arrakis提供的,Arrakis实际管理着Uni V3上TVL最大的两个pool,DAI的做市商正在完全使用Arrakis进行流动性管理;

TVL 99% 来自稳定币池

Arrakis流动性池 TVL 前5,全部是稳定币对,资金量总计13亿美元以上,占协议总TVL的99%+,表明目前主要是稳定币的做市商在使用Arrakis;

目前观察前5流动性池的APR表现(~1%),并没有很亮眼,只可能比Uni V3稍微好一点点,至于其他非稳定币流动性池的表现,目前因为缺乏有效数据,自动化管理的有机优势是否足够大,还待进一步观察;不过除了在fee收入方面表现更好,Arrakis还有未来farming奖励的潜在预期;

生态合作

Arrakis已经与MakerDAO, Aave, OlympusDAO, Frax, Synthetix, Fei Protocol达成合作,生态资源与先发优势较为明显;但是目前除了DAI,其他代币流动性的引入在量能上还欠点意思;

代币经济

Arrakis预计在2023年发行原生代币SPICE,将参考Curve的veCRV经济模型,stake SPICE 得到 xSPICE,获得质押收益以及投票治理权;市值预期可以参考CRV,TVL天花板受限于Uniswap的规模;

产品升级

根据官方介绍,Arrakis未来会引入更多代币化产品:

a. 自动对冲的delta中性LP头寸

b. 集中AMMs上的复杂多头头寸

c. 跨AMM仓位

d. 与借贷/期权结合的LP头寸

e. 跨链流动性策略

未来方向

目前,Arrakis业务需求方主要来源是其他协议,机构和大户;未来,可以预见Arrakis业务向两个方向拓展:

(1)基于原生代币SPICE,激励机构和大户等更多Uni V3的LP使用Arrakis;

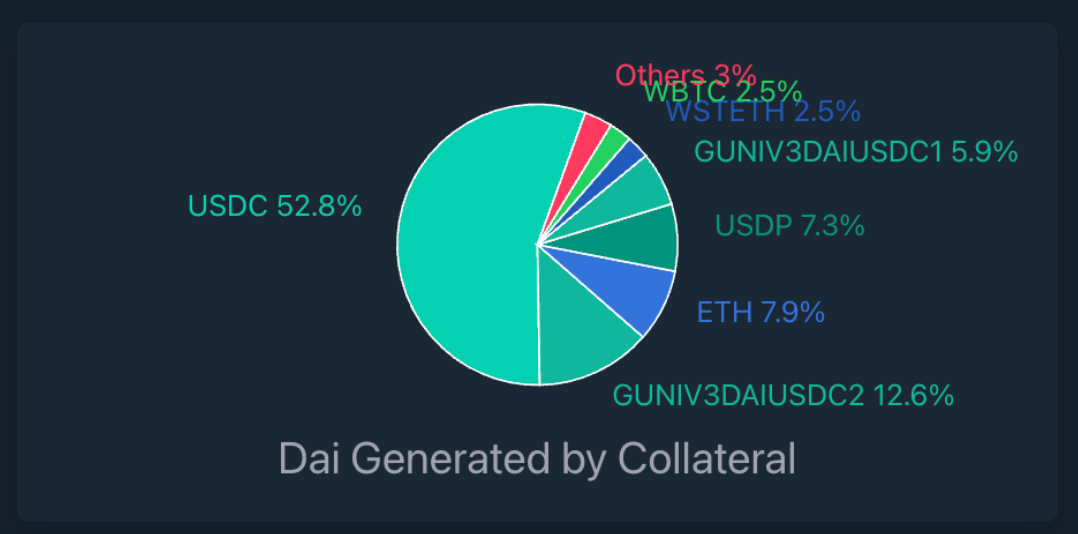

(2)作为流动性中间层,将流动性借给其他协议,拓展LP的使用场景,比如在 MakerDAO中,Arrakis的LP作为抵押品可以铸造DAI,如图所示 GUNIV3-DAIUSDC2的LP已经成为DAI铸造的第二大抵押品来源,占比12.6%;

2. Gamma (ex Visor Finance)

此前,Uniswap生态项目中最知名的,是Visor Finance;但是,Visor连续遭遇黑客攻击,不但有16亿美元资金被盗,还被发现了vVISR无限铸造的Bug;

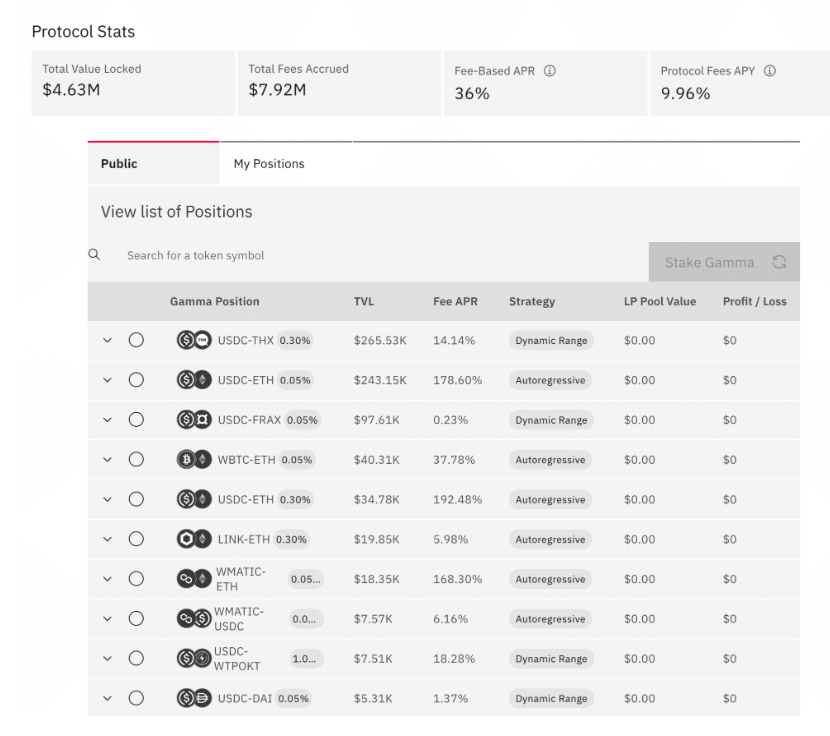

后来协议重启,改名为Gamma,目前TVL为4.63M ;首先,受Visor被盗影响,市场对Gamma的安全肯定会有担忧,共识受损;其次,Gamma上可选择的池子较少,只有23个;

Gamma协议由于采用了原生代币激励流动性的做法,主要交易对APR较高,ETH/USDC的APR更是达到惊人的178.6%;

虽然APR超高,但Gamma协议TVL已经从6月初的700多万美元,下降到目前400多万美元;且从去年12月以来,TVL始终呈现下降趋势;

3. Charm.fi

此前做过期权和Cube Token产品,不算很成功,最近把这两个产品关停了,重点转到Uniswap V3流动性管理上;

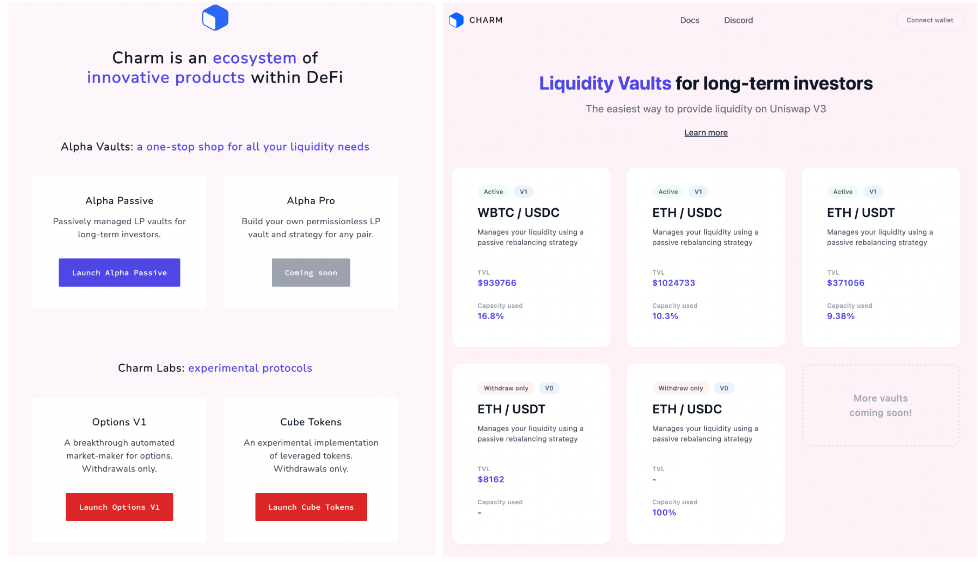

目前可用的池子只有3个(WBTC/USDC,ETH/USDC,ETH/USDT),策略区间相对较大,产品比较早期,有很大的改进空间;目前TVL 239万美元,对Uni V3的流动性引入还比较弱;

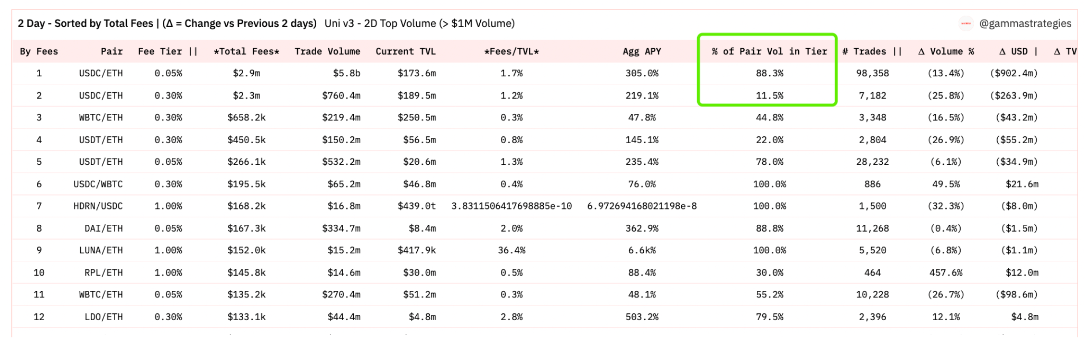

从披露的数据来看,Charm.fi 资金利用率相比于Uni V3较低,例如ETH/USDC交易对,Charm.fi 利用率为10.3%,Uni V3为11.5%和88.3%;

4. Kamino Finance (Solana)

Kamino是Solana生态中第一个V3 LP流动性管理协议,当然这个V3并不是Uni V3,而是Orca的集中流动性协议Whirlpools(Solana上的类Uni V3);

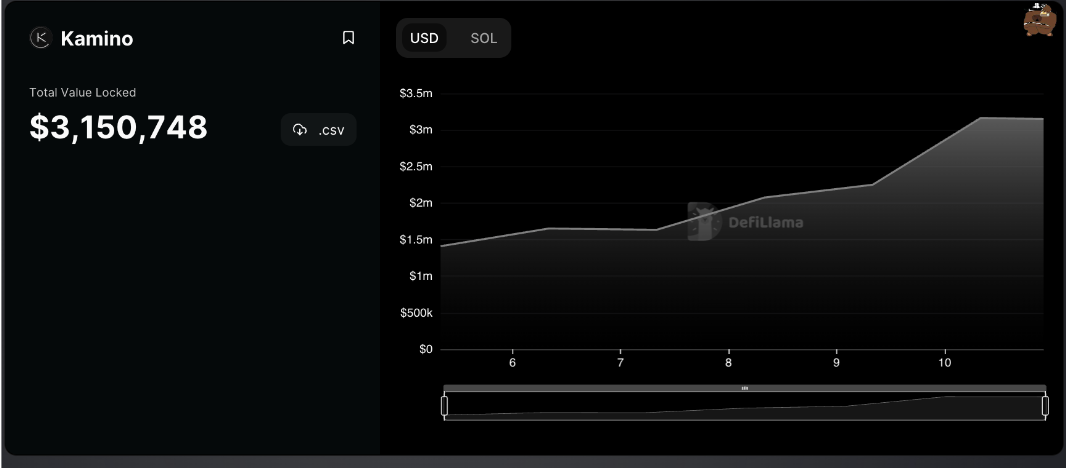

Kamino由流动性协议Hubble孵化,九月刚上线就获得了300万美金的TVL,表现亮眼,已超过Charm.fi;

Kamino在功能上的考虑也比较全面,包括价格区间的自动化调整,rebalance,fee&rewards的自动复投,代币化LP的杠杆利用和可组合性,优化收益的量化模型;

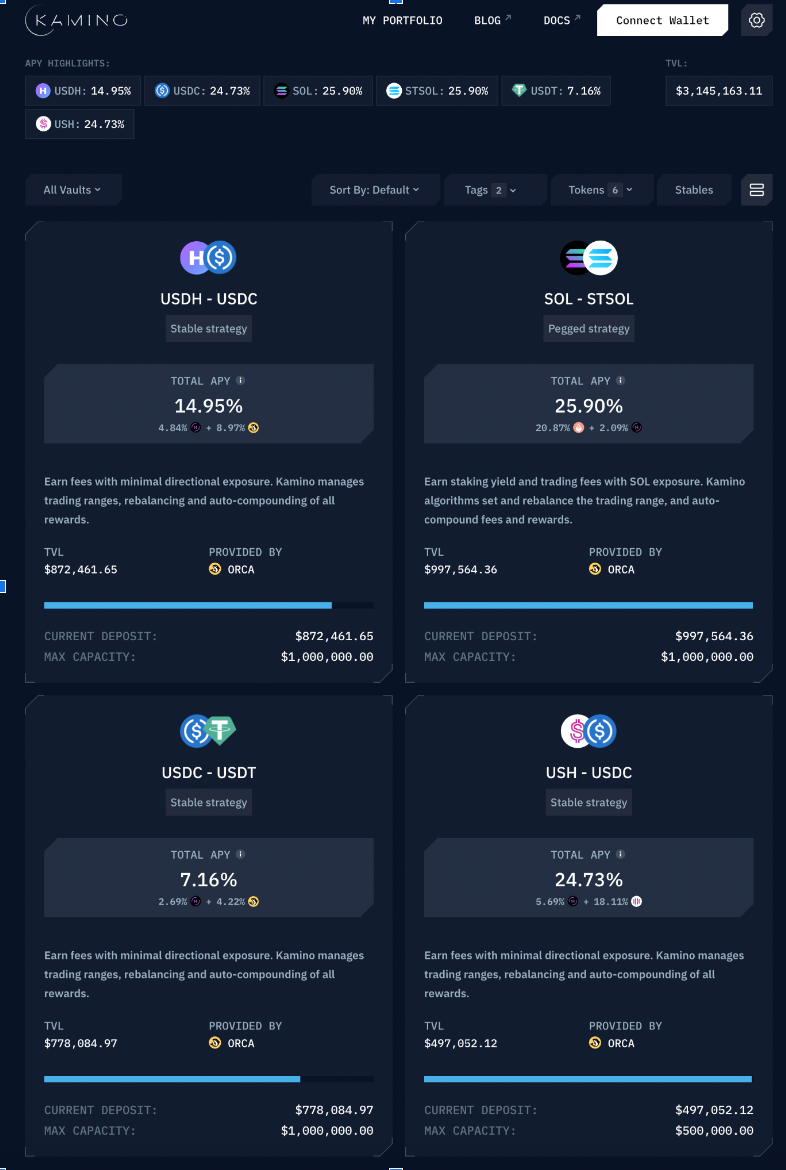

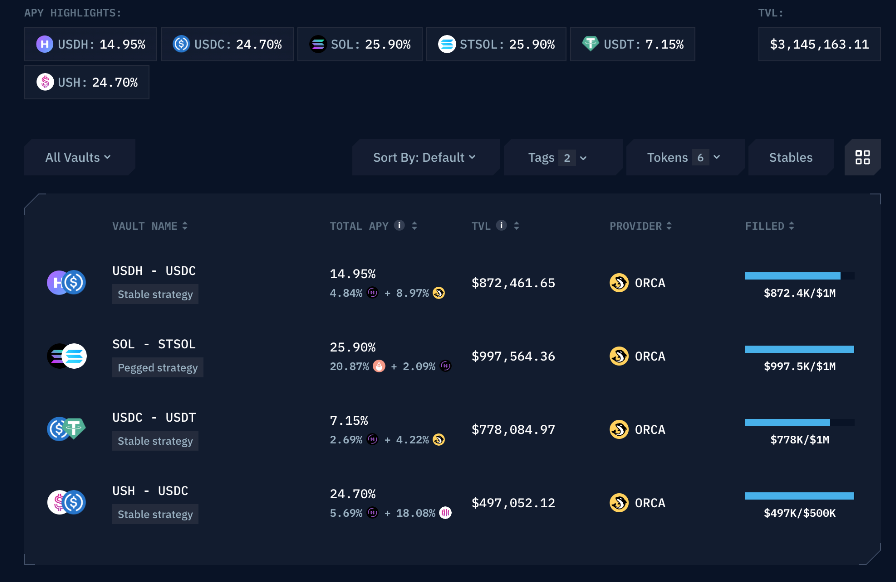

Kamino目前只有4个vaults,均由Orca提供,除了为LP优化fee收入,还提供了其他合作方的代币奖励,因此APY看起来都还不错,范围在 7.15% - 25.9%;不过fee优化的幅度并不大,目前这个阶段还是主要靠代币补贴奖励吸引流动性,流动性自动化管理的有机成长性还待验证;整体的UX相对其他项目是比较好的,各数据指标比较清晰,学习成本较低;

写在最后

1)Arrakis在DAI做市商的大力支持下,获得了Uniswap 25%的TVL,初步验证了LP流动性管理这个赛道的可落地性;但是除了DAI,其他的流动性引入目前还比较弱,未来的进一步成长性是存疑的;另外缺乏关于fee的协议收入的有效数据,协议有机收入模型还有待验证;

2)相较之下,Ethereum其他的两个协议还处于比较初期,有待考察;

3)Kamino目前在Solana已经占有一个比较领先的生态位,如果后续有Orca或者其他CLMM协议以及更多做市商的长期支持,成长空间是有的;

4)LP自动化管理协议属于DEX二层应用,天花板是DEX的TVL,基本上未来的方向就是随着Uniswap V3进行多链部署,开发并优化不同的流动性管理策略,通过生态合作吸引更多机构做市商加入,拓宽LP使用场景,在不断降低用户操作难度的同时优化LP收入;目前这个赛道还处于非常初期,未来变数很多,我们保持关注;

责任编辑:Felix