20个加密协议真实收入分析

加密行业最重要的一个基础就是加密协议,那你清不清楚加密领域哪些协议是净盈利的?一文给你说清楚如何选择一个真正挣钱的协议。

流动性挖矿项目在2020年得到普及,并取得了巨大的成功,这有助于揭示去中心化金融的潜力。

它是一种激励流动性提供者和用户的具有成本效益的方式,目前已被广泛使用。

这种模式带来的主要问题是,由于持续的抛售压力,通货膨胀资产往往会随着时间的推移呈下跌趋势,而神奇的互联网币也不例外。

因此,投资者更倾向于以主币(BTC/ETH/stable)支付的收益率,而不是协议原生代币,这使他们能够以更大的确定性程度估计其策略的回报。

在这种背景下,过去的一年里启动了大量将协议的部分利润分配给代币持有人/质押者/locker的项目,#RealYield叙事受到了散户投资者的欢迎,因为资金流向持有人而非风投显然对他们有利。

最近,一些合理的反对意见提出,如果将发行的价值作为成本折现,大多数协议甚至没有净利润,因此,这种实际收益既不现实也不可持续。

我同意这个观点,所以我想跟进我之前的文章,分析项目盈利的普遍程度,然后我们将检查其中有多少项目将其利润分配给代币持有者。

加密协议到底有多赚钱?

为了了解这一点,我们将查看在Token Terminal(最近7天)中协议收入最高的20个dapp。

我甚至认为,如果我们分析所有的协议,盈利协议的比例甚至更低,因为每个垂直领域的市场领导者(贷款、交易、NFT等)都在前20名之列,而处于劣势的协议将不得不更积极地激励人们采用自己的协议,以缩小差距。

我们的目标是计算每个协议的盈利情况,因此我们将使用以下公式:

净收益=协议收益-协议发行的市场价值

这个等式显然没有考虑协议的所有成本,只考虑了协议发行的成本。如果不考虑团队工资、基础设施等其他因素,我们无法计算一个协议是否完全盈利,这就是为什么我们将避免使用利润这个词,而使用净收益来代替。

在协议发行中,我们将包括所有直接有助于激励协议使用,从而提高协议收入的发行(例如为贷款人、借款人、交易者、流动性提供者等提供的额外奖励)。

我们将采用过去7天的数据,数据来自以下来源:

- Curve、Synthetix、Convex、Lido、AAVE和Sushiswap的Moneyprinter.info

- dYdX、LooksRare、X2Y2和PancakeSwap各协议的官方文件

- GMX和Euler的协议分析页面

- 由于缺乏数据,Maple Finance没有包括在内

- 7月28日bankless的这篇文章很好地模拟了Maple的净收入情况→https://newsletter.banklesshq.com/p/which-defi-protocols-are-profitable

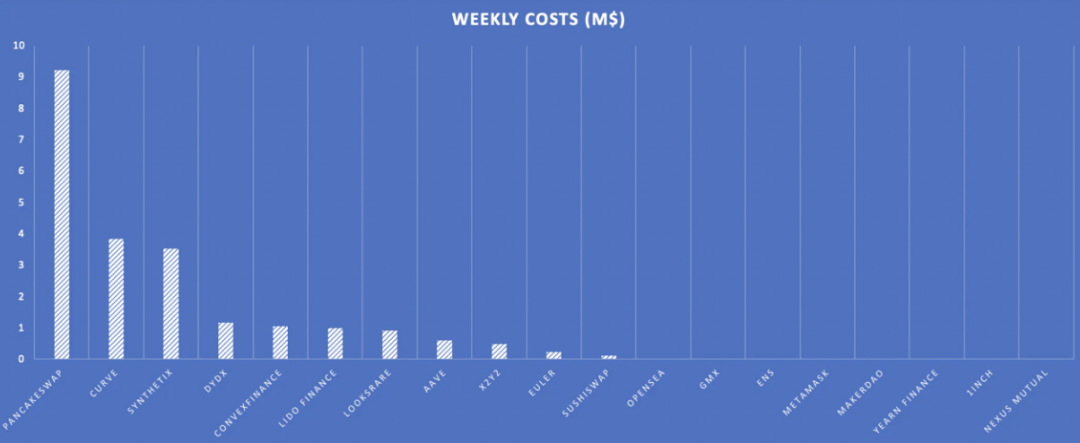

看过上图,我们可以得出以下结论:

- 19个协议中有11个用原生货币激励协议的使用

- 8个没有激励的协议中,有2个还没有代币(Opensea和MM)

- 前3个协议产生了75%的市场价值膨胀($CAKE,$CRV,$SNX)

现在我们有了回答最初问题所需的所有数据

加密领域哪些协议是净盈利的?

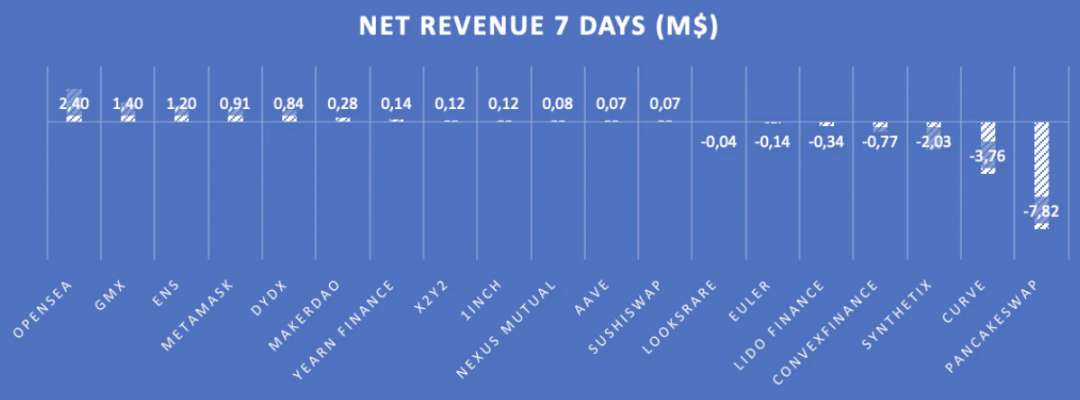

通过仔细观察,我们得出了以下结论:

- 19个协议中有12个净收益为正

- 12个存在激励的协议中,只有4个净收益为正

- 协议的每周净收益合计为-730万美元

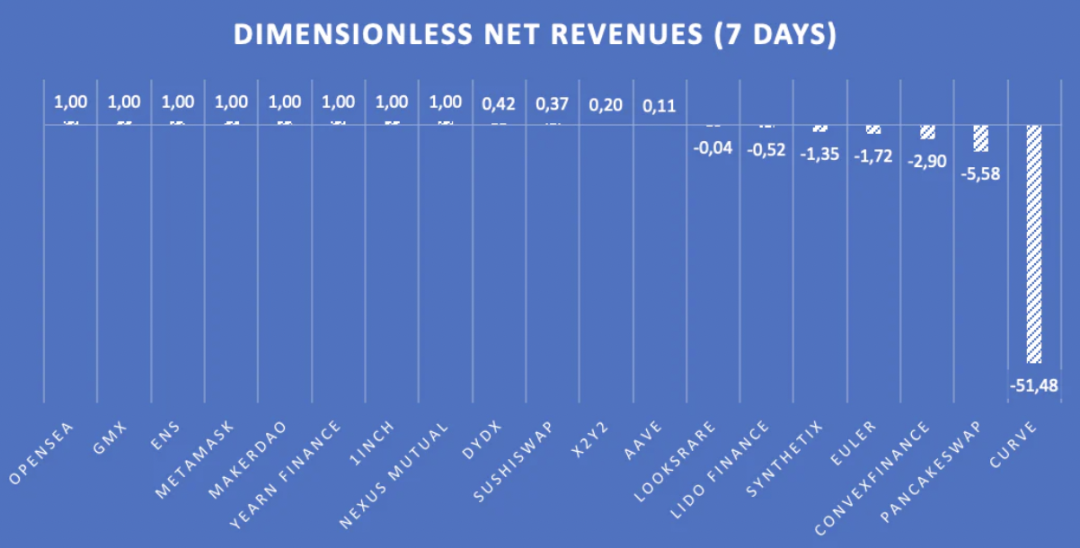

最后,我们将引入一个新的指标,以更清楚地检测协议的盈利情况,并能够更公平地对其进行比较

无因次净收入(Dimensionless Net Revenue)=净收入/协议收入

通过这种方式,协议可以分为三组:

- DNR=1→0发行的协议

- 0<DNR<1→净收益为正且有发行的协议

- DNR<0→净收益为负的协议。负值越大,利润越低

Curve的数据似乎负值过大,所以我检查了过去30天和180天的协议收益数据,以了解上周的收益与其他周相比低了多少,结果发现,总体来说Curve DNR虽然负值相当大,但比当前要好得多:

- 日均协议收益(30天)比本周高出2倍

- DNR(30天)=-25.2

- 日均协议收益(180天)比本周高出8倍

- DNR(180天)=-5.5

这是说得通的,因为Curve的交易量波动很大,在特定的几周会经历交易量的大幅飙升(例如LUNA抛售,黑客兑现为稳定币……),而在其他情况下不会太繁忙。简而言之,如果放眼一年的时间,Curve DNR可能会接近Pancakeswap。

说了这么多,让我们进入本文的第二个目标,有多少净收入分配给了代币持有者?

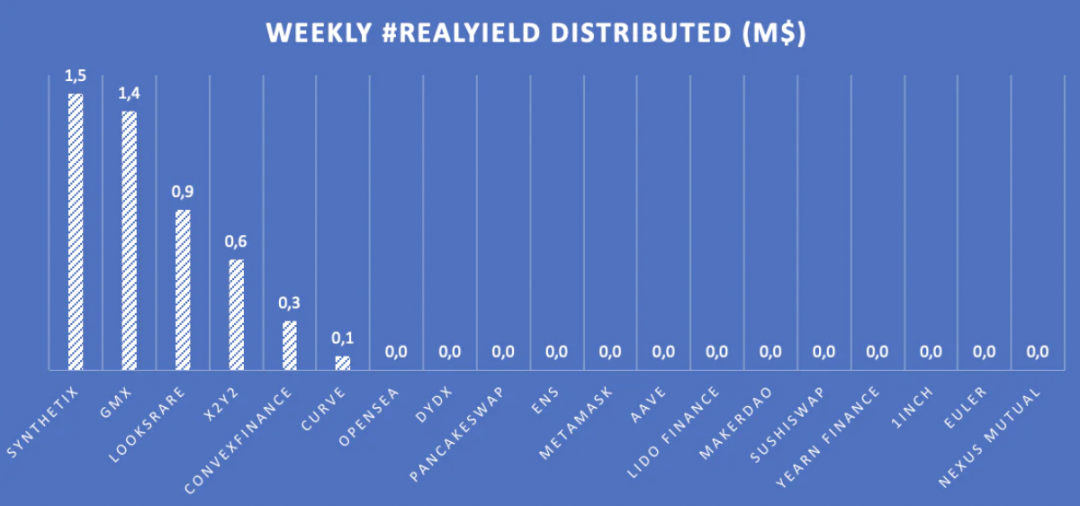

2. 每个协议分配了多少#realyield ?

实际上,在19个顶级协议中,只有6个协议向代币持有者分配了主要收益,每个协议分配的数量如下所示

像Synthetix和GMX这样的永续协议目前处于领先地位,紧随其后的是LooksRare和X2Y2等NFT市场。

Convex和Curve关闭了现金流协议列表。

这是一个很好的图表,因为它使我们更详细地了解了如果你想在非原生代币中获得收益,你应该投资哪些协议。但我们可以进一步将两种分析结合起来,为你找到可靠的收益和有利可图的协议。

3.# Realisticyield协议

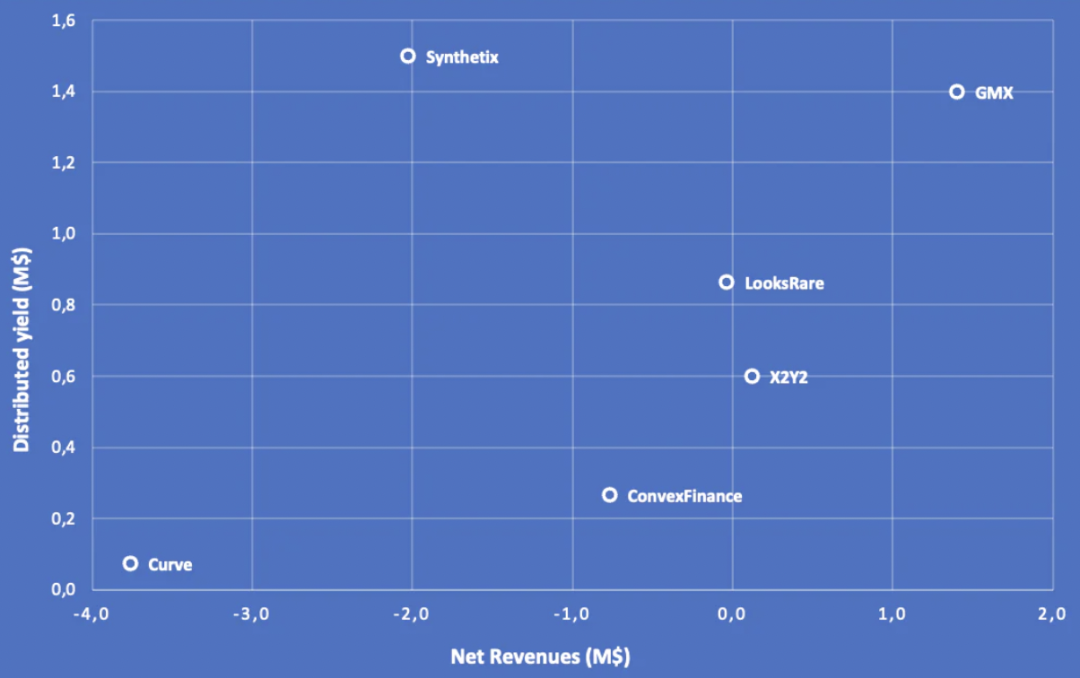

为了做到这一点,我们将绘制之前的两个变量,最终得出以下图表:

正如你已经可以想象的那样,最理想的协议是那些在两个变量上都是正数的协议(为了清晰起见,不分配收益的协议已被删除)。

在这一类别中,我们只发现了GMX和X2Y2,LooksRare也接近这一行列。

所以我们得出的结论是,在收入排名前20的协议中,只有2个符合可持续的#realyield叙事。

这占总数的10%。不多也不少。

希望越来越多的协议加入这一行列,并争取在他们的路线图中尽快实现盈利。

前者可能更容易,尽管这必须考虑到监管和利益相关者的担忧。

在这个分析中,我们已经看到有很多项目已经“盈利”,所以对其中一些项目来说,打开该开关可能只是时间问题。

后者可能更加棘手,但我相信很快会有越来越多的协议加入#realyield的行列。

责任编辑:Kate