DeFi 借贷新格局:新老项目都有哪些变化?

在过去的几个月里,DeFi 借贷环境发生了巨大的改变。这是一篇关于新协议的说明,关于协议的统计数据,以及哪个项目将在下一个周期中引领借贷的内容。

原文标题:The DeFi lending landscape has changed drastically in the past few months

原文作者:Mikey 0x

原文来源:Twitter

编译:深潮 TechFlow

在过去的几个月里,DeFi 借贷环境发生了巨大的改变,我认为人们有必要了解了一下这个领域的一些更新。因此,这是一篇关于新协议的说明,关于协议的统计数据,以及哪个项目将在下一个周期中引领借贷的内容。

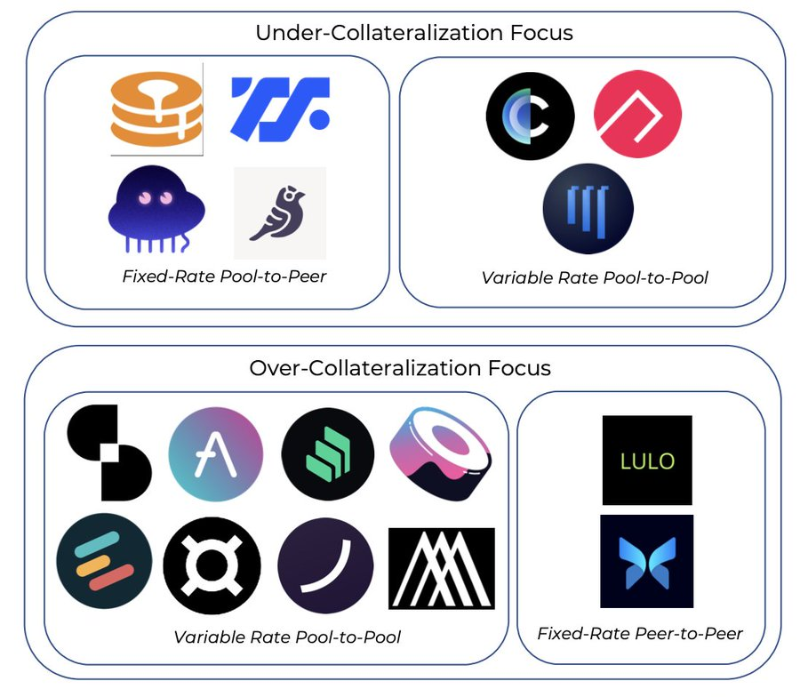

新的借贷协议:

DammFinance 和 RibbonFinance 是抵押不足的浮动利率借贷协议。它们在性质上类似于 Aave 的池子模型,存款和贷款是无摩擦的。

dAMM 目前服务于 23 种资产,Ribbon 即将推出。

Lulo 是一个链上 P2P 订单簿,具有固定利率和定期贷款。与 Morpho 非常相似,Lulo 关闭了传统上基于资金池模式的贷款人/借款人价差,并直接匹配交易方。

ArcadiaFinance 是一个借贷协议,允许借款人将多种资产(ERC-20 和 NFT)一次性抵押到一个保险库中。这些保险库是 NFT,因此可以构建可组合的第二层产品,放款人可以根据保险库的质量选择他们的风险偏好。

Arcxmoney 是一个借贷协议,重视借款人在链上的历史交易行为。历史记录越好(即没有清算),最大 LTV 越高。到目前为止,最大的借款是 100% LTV。贷款人根据借款人的信用风险提供流动资金。

dAMM 和 Ribbon 在机构(抵押不足)借贷领域直接与 Maple 和 Atlendis 竞争。

Arcadia、ArcX 和 Frax 是我们在该领域已经看到的现有模型的变体。

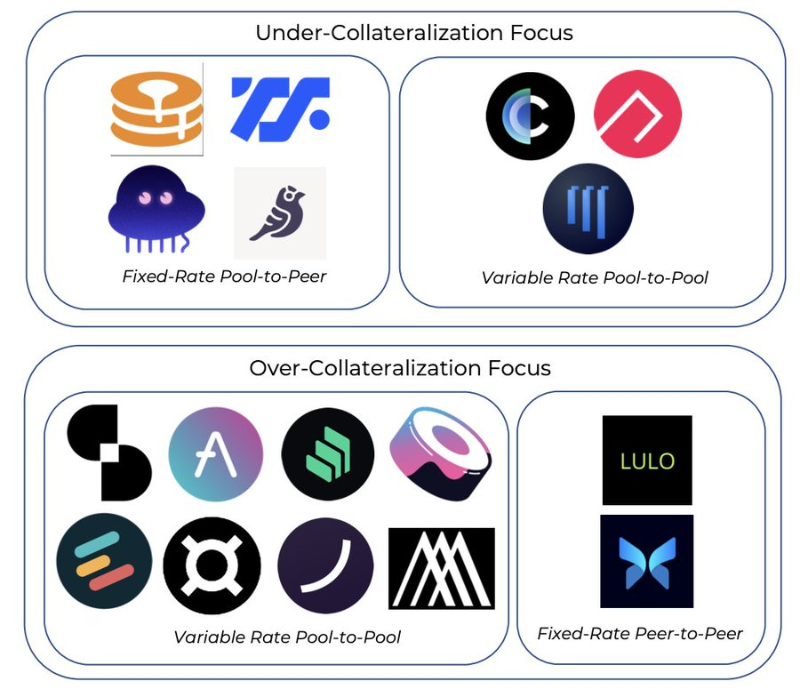

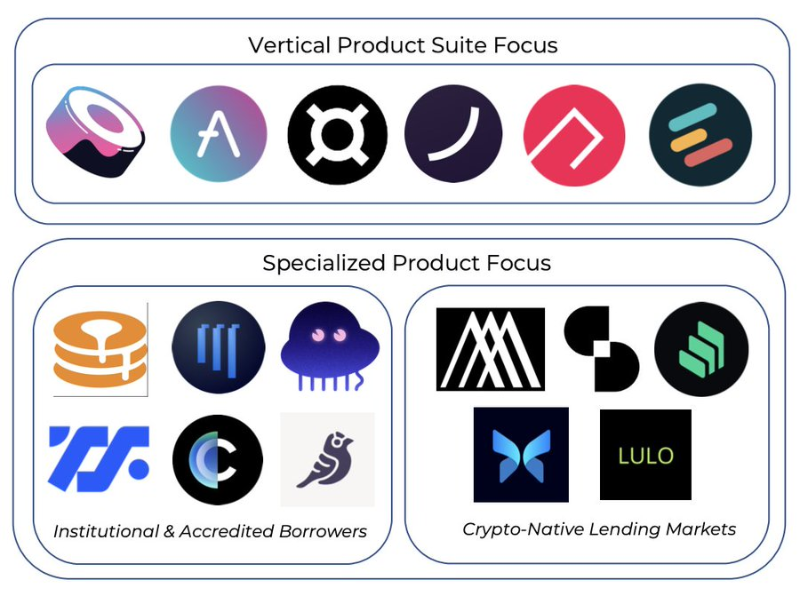

许多协议继续追求产品的垂直化,以试图增加护城河和价值捕获:

- Frax:稳定币、AMO、AMM、流动质押

- AAVE:稳定币、抵押不足的贷款、RWAs

- ArcX:信用评分

- Ribbon:保险库+借贷

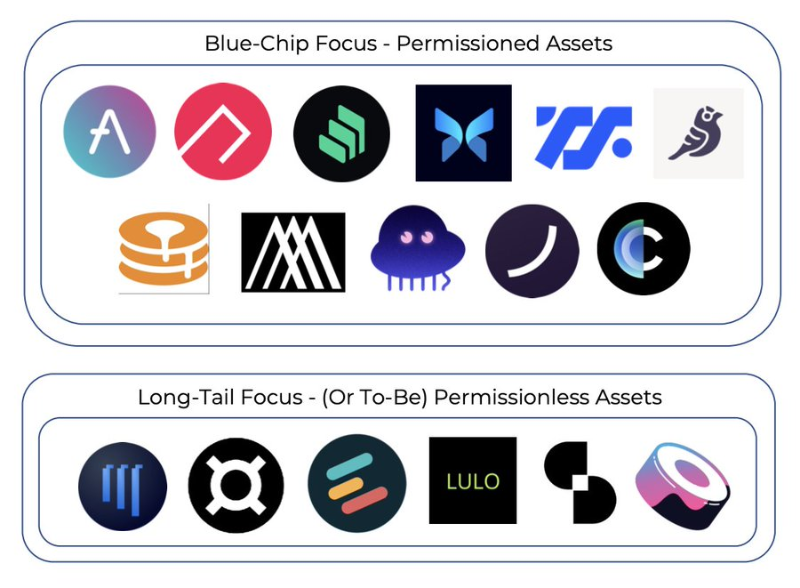

一些贷款协议更注重迎合长尾资产的需求。在机构方面,dAMM 是唯一一个已经有许多长尾资产的机构。Eulerfinance 允许借出和借入任何资产,而有些资产可以被抵押。

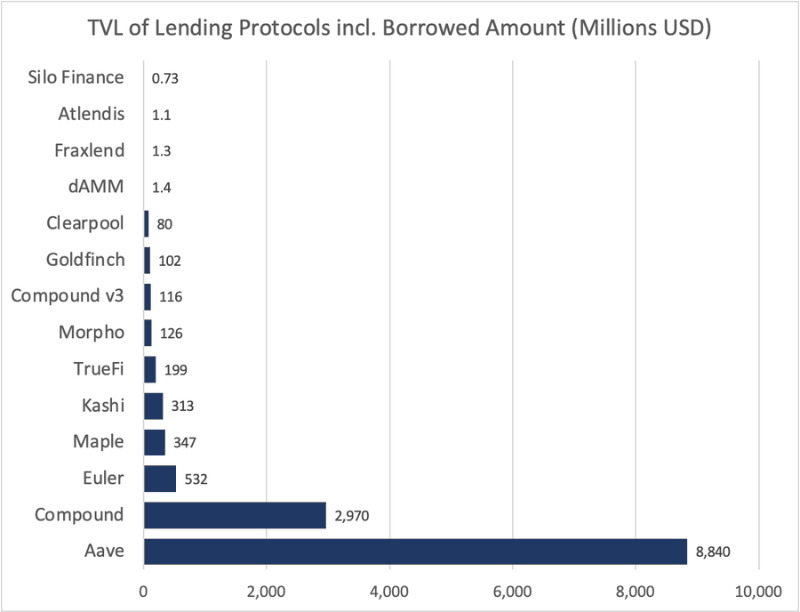

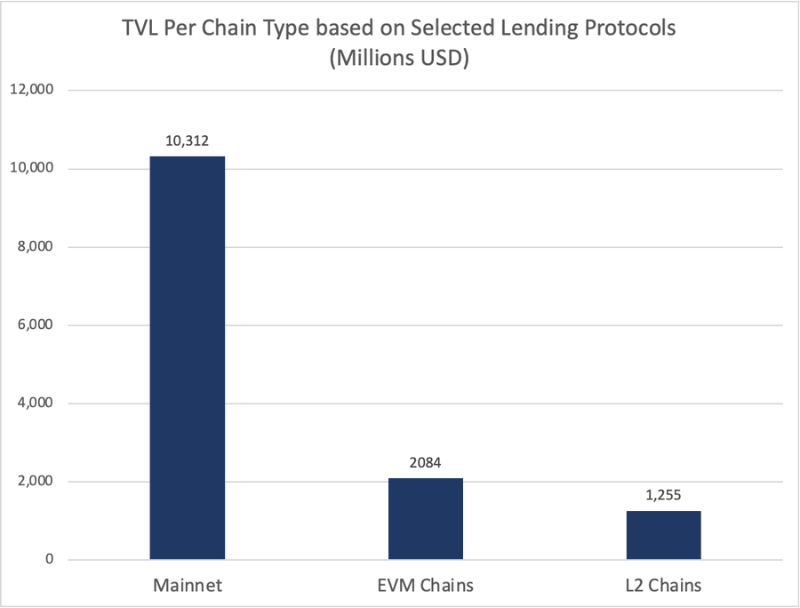

到目前为止,AAVE 是明显的赢家,部分原因在于其积极的多链部署——其总TVL的 37%位于L2或EVM上。COMP v3 从 v2 迁移资金的速度很慢,v2 稳居第二位,Maple 是最受欢迎的抵押不足贷款协议。

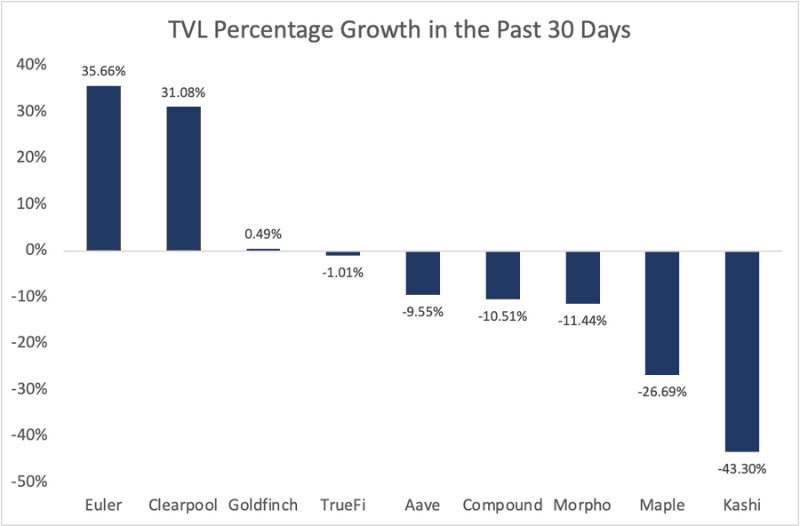

在过去的一个月里,Euler 和 Clearpool 是仅有的 2 个出现大幅增长的半成熟平台。

AAVE 和 Compound 居于中间位置,而 Kashi 的缩水幅度最大。

大部分借贷 TVL 驻留在主网上,但 EVM 和 L2 一直在缓慢占据市场份额。

在下一个周期,L2 的使用量和项目数量的增加将加速对杠杆的需求,从而加速总体的流动性。

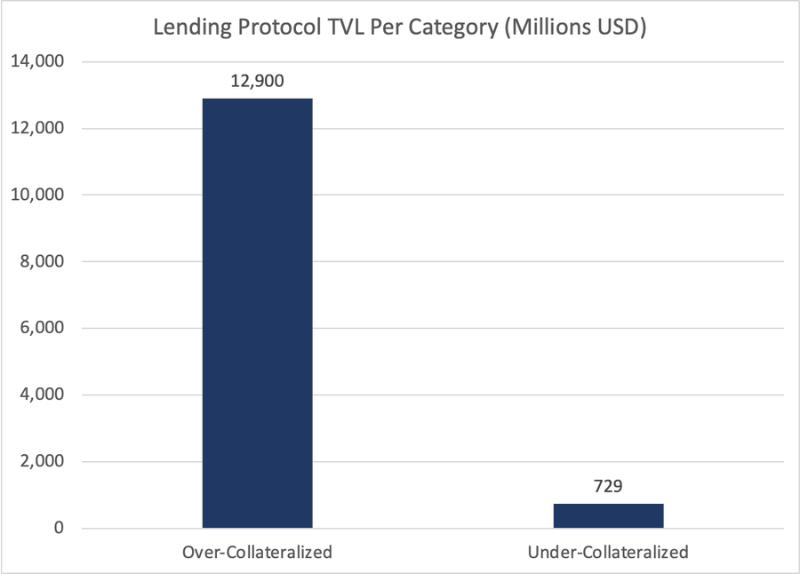

就每个类别的 TVL 而言,到目前为止,超额抵押的模式一直占主导地位。

预计随着 KYC 和基于 ZK 的认证释放新的用例,以及更多的机构资本进入链上,这一差距将大大缩小。

至于蓝筹资产与长尾资产的借贷方面,蓝筹资产目前几乎代表了所有的流动性。

Euler 是最突出的专注于长尾资产的协议,但其长尾资产的 TVL 也低于 5%,主要是由于代币抵押的机会成本。

当(非流动性)质押可以赚取更高的年利率(10-30 倍)时,为什么要把 $GRT 代币存入 Euler?

这将随着时间的推移而改变,因为我们会看到 Web3 和 DeFi 协议出现流动性更强的抵押衍生品,其中代币可以同时赚取收益并被借出。

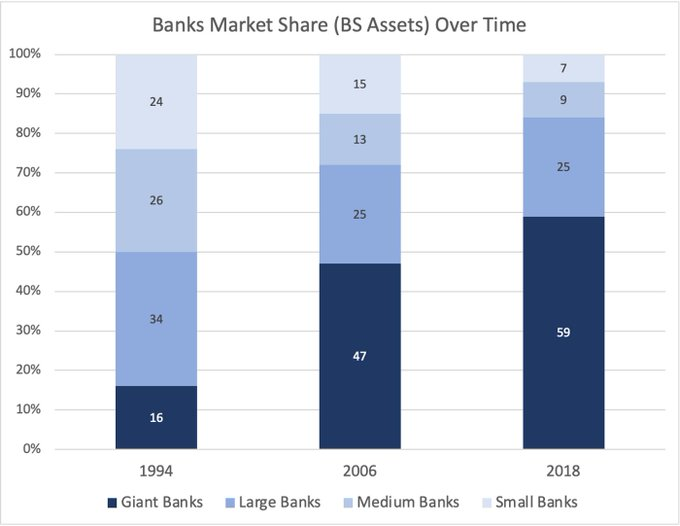

垂直化是在所有 DeFi 中看到的一个有趣的趋势,因为借贷并不是唯一一个市场份额越来越集中的板块,Lido、Uniswap 和 MakerDAO 在各自的类别中拥有极强的市场份额。

随着时间的推移,我们可能会看到 DeFi(和借贷)继续集中……类似于过去几十年,大型银行的规模持续扩大。

这里有3个原因:强大的网络效应,垂直化(将产品变成功能),以及品牌护城河。

新的借贷实验:

1)基于链外抵押品的 zk 证明的抵押不足贷款(并与 KYC 挂钩)

2)使用基于社会背景的 NFT 作为抵押品的贷款

3)以 DAO 为重点的贷款

责任编辑:Kate