Curve War 的新工具:Concentrator 和 Clever

在众多的 Defi War 中,Curve War 无疑是最引入注目的,今天我们要介绍的就是两个能帮助你赢得 Curve War 的新工具

(全文约2900字,预计阅读时间 9分钟)

虽然 Crypto 处于熊市,但是显然 Defi 的 Builder 们可没有太多的时间怨声叹气,因为还有无数的竞争博弈在等着他们。在众多的 Defi War 中,Curve War 无疑是最引入注目的,今天我们要介绍的就是两个能帮助你赢得 Curve War 的新工具:

Concentrator 和 Clever。

一、背景介绍

Concentrator 和 Clever 有 2 个共同点:都是基于 Curve 生态、都是由AladdinDAO 打造。所以在介绍项目之前,我们先简单了解下孵化这两个项目的Cruve 生态和 AladdinDAO。

Curve 生态

众所周知,Curve 如今无疑是 DEX 赛道的王者,能够让其在众多的竞争对手中脱颖而出的因素有很多:

▪ 更少的滑点、更高的流动深度

▪ 更少的费用、更少的无常损失

▪ 独具创新的经济模型

而其中最关键的因素可能就是其独特的 ve 经济模型,这个经济模型让参与 Curve生态的人除了获得常规的利息和交易费收入之外,同时可以利用 CRV 代币的投票权获取贿选收入或给自己的项目吸引更多流动性,因此一场争夺 CRV 投票权的 Curve War就展开了。

Curve war 的新阶段

在这场争夺 CRV 资源的 Curve War 中,有一个项目已经成为了实际的大赢家,它就是 Convex。作为一个收益聚合平台,Convex 汇集用户的资产去获取更多的CRV,进而在投票中能够获取最大的收益。目前 Convex 持有 2.8 亿枚 veCRV,占总数的 53.4%,遥遥领先第二名。

数据来源:Defi war

然而 Convex 的胜出并不是意味着 Curve War 就此结束,而是进入了一个新的阶段:一场争夺 Convex 话语权(代币 CVX)进而控制 Curve 的新战争打响了。而今天本文的两个主角就是在这场新战争的形势下诞生的。

AladdinDAO

除了 Curve 生态,今天两个项目绕不开的另一个话题就是 AladdinDAO。

自 2020 年夏季以来,Defi 赛道涌现出无数令人眼花缭乱的项目,如何在这些参差不齐的众多项目中挑选优质标的,成为一件非常困难的事。AladdinDAO就是在这种背景下诞生,他们致力于用 DAO 网罗 Defi 高手,筛选优质投资项目,帮助社区成员获得丰厚的回报。

AladdinDAO 创始成员由重量级加密投资机构和 DeFi 高手组成,其中就包括来自Polychain、Digital Currency、Multicoin、CMS、Dragonfly 等知名机构的专家。在他们的号召下,AladdinDAO 组建了一个几十人团队的 Defi 大咖团队,在过去的一段时间里为 DAO 社区成员提供了高质量的投资管理服务,帮助普通用户也能享受到 Defi 的高额收益。

基于过去对 Defi 领域丰富的实操经验,现在 AladdinDAO 更进一步地将他们的部分专业服务进行了产品化,推出的 Concentrator 和 Clever 两个项目,可以让更多的用户享受到他们的专业能力。

二、Concentrator

Concentrator 作为一个收益聚合、自动复投的工具,旨在最大化 Convex APY并在最优 DEFI 代币中获得收益。

运行机制

通过上面的描述,我们知道 Concentrator 的关键词是:收益增强、自动复投。

其实现路径主要如下:

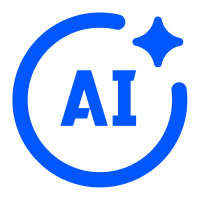

1、用户将他们的 Curve LP 资产存入他们在 Concentrator 上选择的策略,平台会自动将这些资产存入 Convex Vault,之后即可定期获得收益;

2、根据你选择的策略,所获得收益会自动转换为 cvxCRV 或 cvxFXS,并进入平台复投聚合器聚合成为 aCRV 或 aFXS,在这里他们被质押到 Convex 上去赚取收益。

所以这个过程就是一个将收益自动复投,赚取更多收益的过程。

3、用户可以随时解押,将他们在平台的资产转换为其他蓝筹资产。

创新和优势

Concentrator 收益聚合和自动复投的特点,很容易在市场上找到 PMF 机会:

1、熊市、各种 Defi 旁氏暴雷以后,市场对可持续、稳健的收益需求越来越大。在 2022 年上半年 Terra 和众多其他 DeFi 庞氏骗局发生史诗般的崩溃之后,市场寻找那些不通过庞氏激励而能真正提供稳健收益的平台,而 Concentrator 无疑会是一个不错的选择。

2、为 Defi 萌新们提供一个简单获取高收益的机会。只需一次操作,平台即可自动帮你去捕捉 Defi 高收益,对于大量的萌新们属于刚需。

3、帮助 DAO 管理国库资金,免去多签的复杂流程。自动复投的功能对于 DAO 来说也是一个福音,一方面节省了大量的 gas 费,同时也免去了每次国库资金支出的多签流程。

代币经济模型

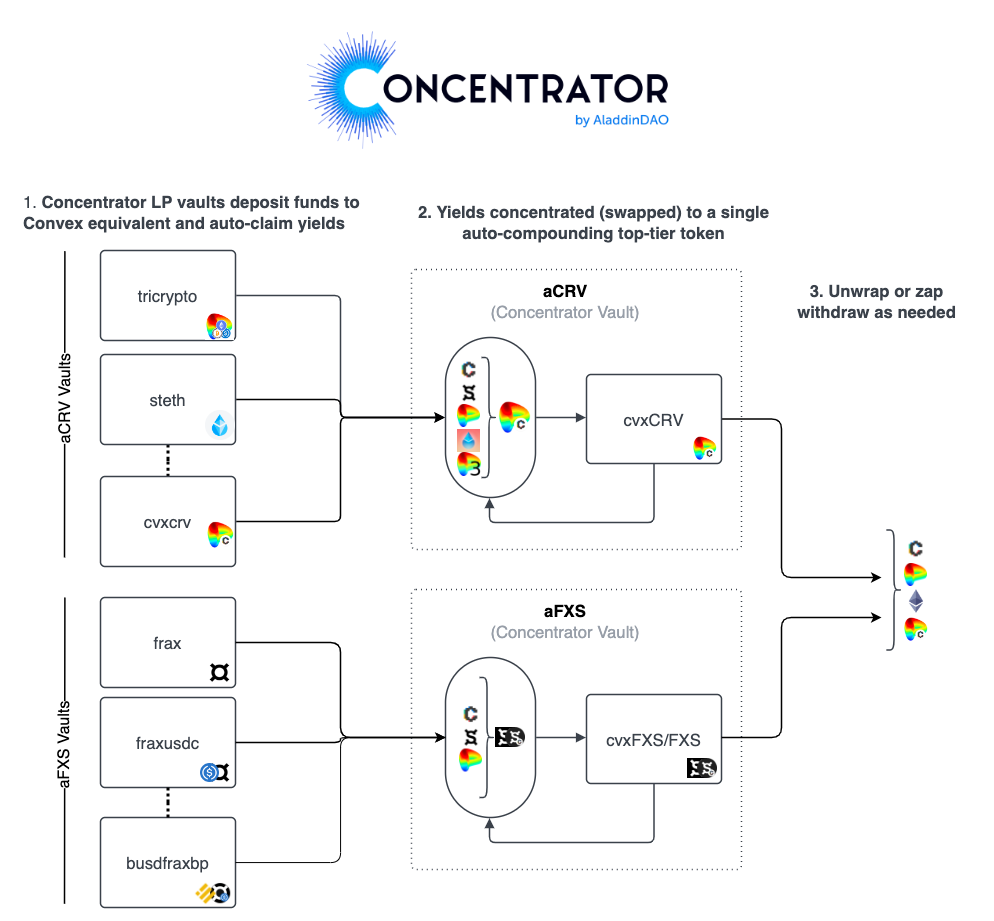

Concentrator 项目代币 CTR,总供应量(500 万)分配如下:

- 50%给参与 IFO 的 LP

- 30%分配给 Aladdin DAO(通过 DAO 资金库分配给社区,该部分会立即锁定最长期限)

- 10%留归国库

- 3%用作空投、3%给社区贡献者、3%用作 Balancer 流动性挖矿、1%用来奖励初始流动性。

CTR 有着和 Curve 相似的 ve 经济模型,锁定 CTR(最高 4 年)获得具有投票权的 veCTR:

让用户通过时间加权投票机制参与协议的治理,包括投票决定平台收入 50%的分配;

通过额外奖励的价值捕获机制促进各种流动性池;

作为 LP 随着时间的推移赚取价值的锁定机制;另外,在收益提取过程中,Concentrator 将对用户收益收取 10%的标准费率(如果没有收益则不会收取),收取费用在 CTR 质押者和 Concentrator 国库之间进行分配。

每个 Vaults 都有提款费,由每个 Vaults 指定,提款费用分配给保险库中的其他存款人(而非代币质押者或国库)。

现状

目前 Concentrator 仍处于 IFO 期间,预计将在 10 月 31 日结束,平台最新的TVL 为 6100 万左右,APY 在 13%左右,已经聚合了 550 万枚 cvxCRV。在熊市期间表现仍算亮眼。但项目仍在早期,还需持续观察。

三、Clever

什么是 Clever?在 AladdinDAO 官网中,有一句高度总结的话:CLever 为CVX 持有者提供了一种连续、自动化的方式来赚取贿赂和奖励,并允许用户提前支取他们于未来获得的治理收益。

一个提供如此便捷服务、且能提高资金使用效率的神奇协议,它是如何做到呢?

运行机制

Clever 通过以下一系列设置,来保证实现前面的功能:

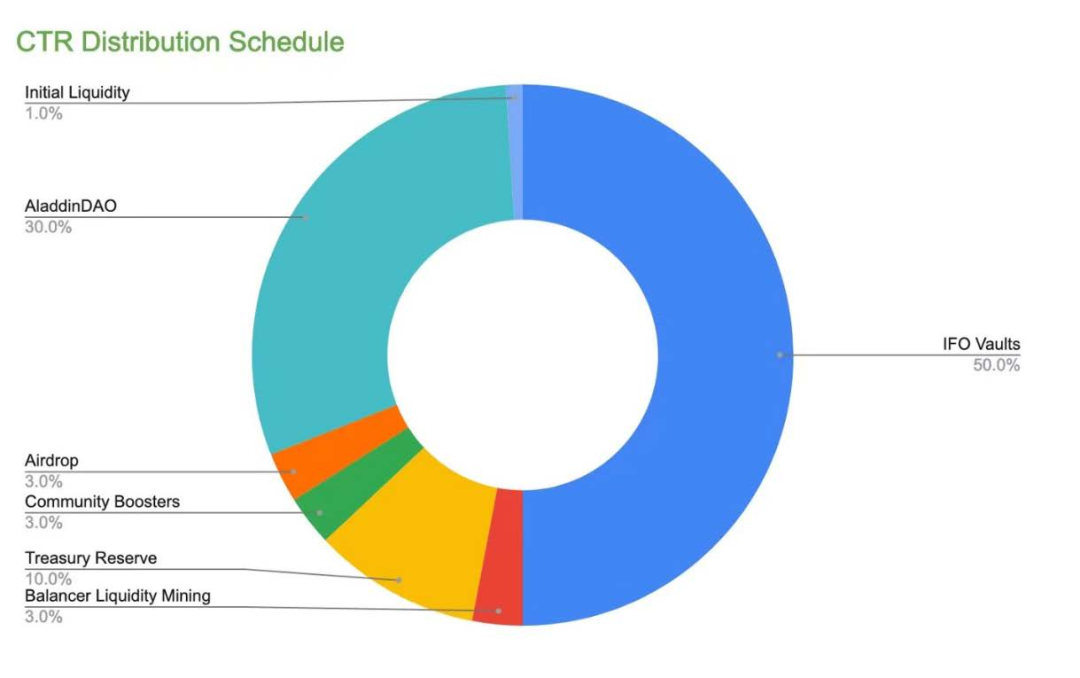

1、用户将他们持有的 CVX 通过 Clever 存入 Convex 参与治理;

2、提取高达本金 50%的未来收益(以 clevCVX 形式);

3、用户提取的 clevCVX 可以通过两种方式转换为 CVX:通过 Curve 流动池兑换,或者在 clevCVX 熔炉燃烧 clevCVX 生成 CVX;

4、生成的 CVX 可以作为进一步的抵押品重新通过 Clever 存入 Convex,获取更多的贿赂和奖励;提前支取的未来收益 clevCVX 实质上是借贷,这部分贷款,就由存入 Convex 产生的贿赂和奖励自动偿还;

创新和优势

正如前面所说,Clever 的提前支取未来收益本质上仍是借贷,即抵押了 CVX 借出了 clevCVX,但是因为独特的设计,Clever 的模式相比一般的超额抵押借贷仍然存在不少优势和亮点:

1、提高了资金利用率,主要提现在两方面:一个是抵押的 CVX 仍然在产生贿赂和奖励,二是贷出的 clevCVX 可以作进一步的抵押,贷出更多资产获取更多贿赂和奖励,从而最大化杠杆。

2、Clever 没有采用预言机,从而避免了清算的风险,因为在这种机制下就不存在抵押物价格暴跌或被利用影响到借入资产。

3、稳定的资金成本,Clever 的收费模式是借入的资产采用零利息,但是收取客户收益的 20%作为费用(这些费用在 clevCVX/CVX 池中的流动性提供者和(最终)收益共享系统之间分配)。在典型的超额抵押借贷中,借贷利率可能随着流动性的变动而大幅波动,而 Clever 很好地规避了这个弊端。

4、极大的便利性,用户使用 Clever 就享受自动复投功能,无需在每个周期重新操作。

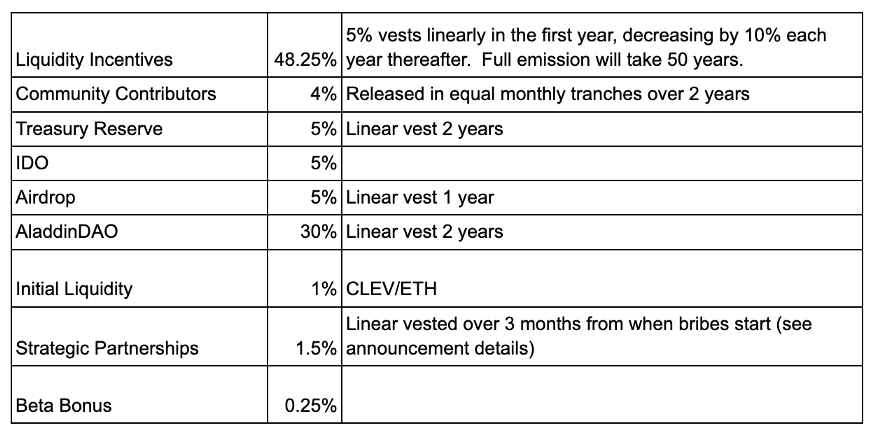

代币经济模型

Clever 项目的代币是 CLEV,总额 200 万枚,分配及排放的进度大概如下:

- 流动性奖励 48.25%,首年排放 5%,此后每年减少 10%,完成所有排放需要50 年;

- 社区贡献者奖励 4%,国库储备 5%,均在未来 2 年内排放;

- IDO5%,在 2022 年 10 月 5 日启动,用户可以用 CVX1:1 购买,预定的发行期是 7 天,但是实际情况是,一上线即被秒空;

- 空投 5%,未来 1 年排放;

- AladdinDAO30%,未来两年线性排放;

其他合计 2.75%;

从上面的排放安排可以看出项目方的诚意,在 IDO 前没有项目方分配、没有预售和 VC 的提前参与,所有用户都将与公平的方式参与。

同时 CLEV 也借鉴了 Curve 的 ve 模型,用户锁定 CLEV 可以享受治理投票、协议收益分享(至少 75%协议收益会分配给锁定者),锁定的时间越长(最长 4 年)获益越多。Curve 的历史已经向我们表明,ve 模型能非常好的稳定币价,市场几乎没有抛压,同时未来是否会出现争夺 CLEV 资源的现象犹未可知。

组合

Defi 的乐高魔力,吸引了不断的创新和组合。同出一源的 Concentrator 和Clever 自然也有进行组合放大收益的操作空间:

CLever 可为 Concentrator 的 aCRV 代币提供杠杆收益机会;

Concentrator 可以将 CVX-clevCVX 作为聚合目标放到 LP 的收益,允许用户选择保留 CVX 创造复利而不是出售;

Concentrator 可以将其 LP Vaults 代币化,然后 CLever 可以在那些产生代币的人上创造杠杆耕作机会。

四、展望

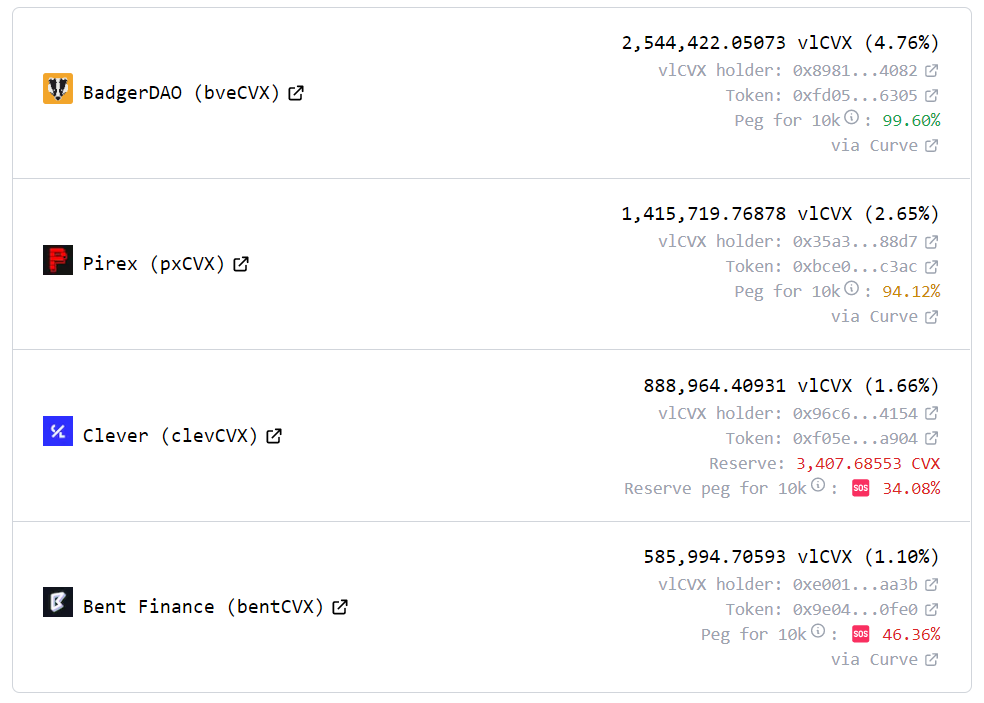

正如前面所说,Curve War 已经进入了一个新阶段---争夺 Convex(CVX)资源和话语权,而与 Convex 占据 CRV 绝对领导地位不同,在 CVX 的争夺战中还没有出现一个绝对的领先者。

数据来源:Defi war

目前基于 CVX 的流动性协议中,第一名也仅占据 4.76%的份额,新生的 Clever已经在其中排名第三占比 1.66%。同样新生项目 Concentrator 上聚合的 cvxCRV 数量也占到了 Convex 上 cvxCRV 总额的 1.9%。再考虑到 AladdinDAO 众多 Defi 大咖的加持下,Clever 和 Concentrator 的组合是否有机会成为这场新战争的最终赢家,值得期待。

✦

作者:

Peter MarsDAO 投研公会

Twitter:@peter3050

微信:peterdelphi

Anne MarsDAO 投研公会

Twitter:@ShirleyGuo

微信:Jane_jinli