什么是流动性挖矿 2.0?

通常情况下,项目会发行一个 ERC20 代币 ( 主要用作治理代币 ),并将这些 ERC20 代币的一部分分配给流动性挖矿计划。

原文标题:Using Liquidity Mining 2.0 (LM2) to Distribute Rewards

原文作者:Henry He

原文来源:Hackernoon

编译:ChinaDeFi

2020 年的 DeFi 热潮是由 Compound 的治理代币的推出而引起的,它完全是由流动性挖矿的概念推动的。毫无疑问,流动性挖矿将 DeFi 推到了聚光灯下,让更多人看到 DeFi 相对于 CeFi 和 TradFi 的潜力。另一方面,流动性挖矿的滥用及其许多不成熟的代币买家确实也损害了 DeFi 的声誉。对于整个 DeFi 来说,流动性挖矿的净收益仍然悬而未决。

流动性挖矿现在有一些新颖的东西,但总的来说,大多数项目都是简单的模仿或直接分叉。更可悲的是,市场中仍然还有许多骗局。

显然,当前的流动性挖矿设计并不是最优的,而且它也是导致项目流动性挖矿方案不可持续的主要根源之一。更糟糕的是,在过去的两年里,甚至都没有看到任何去修复流动性挖矿设计缺陷的努力。

流动性挖矿 1.0 (LM1) —根据 LP 头寸的大小分配奖励

流动性挖矿,简单来说,就是一种代币激励计划,旨在吸引流动性提供者 (LP) 为 AMM 上的特定交易对 / 池提供流动性。

Synthetix 率先在其 sETH Uniswap 池中向 LP 分发奖励代币。讲的更详细一点,就是为了获得奖励,LP 需要首先为 Uniswap 上的 sETH 池提供流动性,然后将其 Uniswap 流动性代币质押到 2019 年创建的质押奖励合约中。奖励代币会根据 LP 所质押的流动性代币相对于 LP 总质押代币的百分比,来公平地分配给 LP。

从代币经济学激励设计的角度来看,Synthetix 首创的流动性挖矿方法是根据流动性头寸的大小分配奖励代币,我们可以将这种方法定义为流动性挖矿 1.0 (LM1)。从结果来看,这样的激励计划帮助了 Synthetix 实现吸引更多用户铸造更多 sETH 的目标。

LM1 成为事实上的流动性挖矿的设计和实现方案。它使许多项目能够在一定程度上解决流动性问题,至少在一开始确实是这样的。然而,LM1 中存在许多问题,使得其无法可持续。

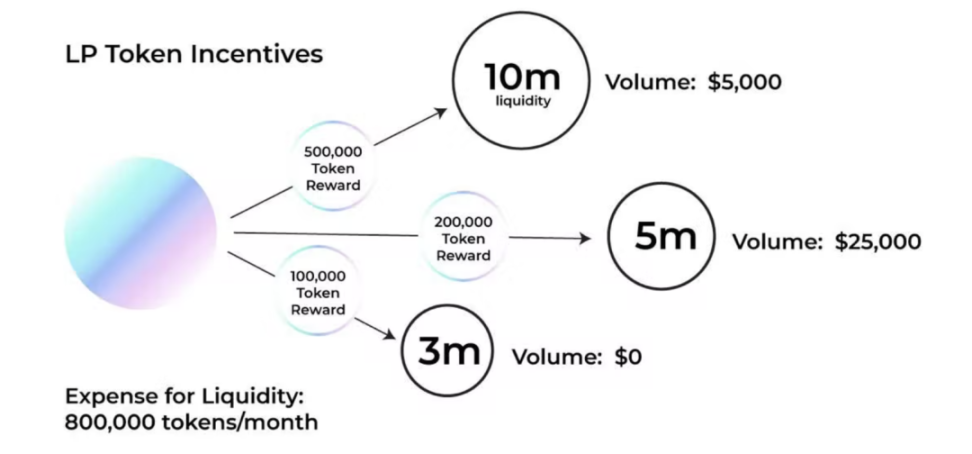

首先,奖励代币会分发给 LP,就算可能没有交易或有很少的交易,这其实就意味着流动性并没有真正得到很好的利用。从代币经济学的角度来看,使用项目代币来激励流动性对于大多数项目来说代价是昂贵的,因为这种激励不会对协议经济的增长做出太大贡献。而当流动性没有被利用时,激励计划就会变得更糟。

其次,在许多情况下,是需要激励多个池的。现有的方法是将一定数量的奖励代币分配给每个池,而不考虑每个池的贡献,例如每个池中执行了多少交易和完成了多少交易量。奖励分配决策要么是像 Curve,Balancer 那样由治理投票决定,要么是像 Sushiswap 那样由团队决定,这有时是非常武断的。

流动性挖矿 2.0 (LM2)—根据 LP 头寸赚取的费用分配奖励

可以对 LM1 进行改进,目前来看更好的流动性挖矿激励设计应该是根据流动性头寸赚取的 AMM 交易费用分配奖励代币。这种设计与基于流动性头寸大小分配代币有本质区别,让我们将这种方法定义为流动性挖矿 2.0 (LM2)。显然,LM2 解决了上一节中提出的 LM1 中的两大缺陷。

首先,在固定的代币分发间隔内,如果没有交易,那么 LP 将不会赚取 AMM 交易费用。没有费用,就不分发奖励代币。此外,它还不鼓励 LP 提供超过项目需求的流动性。使用 LM2,项目不会将其宝贵的代币浪费在未使用的流动性上,从而减少因流动性挖矿而导致的代币通胀和代币价格下行压力。

其次,不需要通过治理代币投票或团队决策手动将奖励代币分配到多个池。这些手动的方法给 LP 带来了错误的激励,也会出现不公平地对待不同池流动性的问题。使用 LM2,如果池中的某一 LP 头寸赚取了更多的 AMM 交易费用,那么更多的奖励代币将被分配到该 LP,简单而公平!

LM2 实现:一个难题

通常情况下,项目会发行一个 ERC20 代币 ( 主要用作治理代币 ),并将这些 ERC20 代币的一部分分配给流动性挖矿计划。在流动性挖矿期间,固定数量的代币在固定时间间隔内被分配。

在 LM1 中,每个时间间隔内固定数量的代币平均分布在用于流动性挖矿的所有 LP 代币总数上。每个质押的 LP 将根据其质押的 LP 代币数量获得奖励代币的数量。在这段时间间隔内,只要 LP 代币的数量发生变化,比例就会相应更新,奖励也会相应更新。这一实现确保了在所有参与流动性挖矿的 LP 之间公平分配奖励代币。

不幸的是,根据 LP 头寸收取的交易费用,在每个时间间隔内分配固定数量的代币实际上操作起来非常困难。在固定的时间间隔内,交易费用是由两个动态的不可预测的参数驱动的:1)LP 头寸产生和赚取交易费用的时间是动态且不可预测的,因为没有人可以预测交易者何时进行交易;2)LP 头寸产生和赚取的交易费用也是动态的和不可预测的,因为交易规模同样也是动态的和不可预测的。因此,根据两个动态且不可预测的参数分配固定数量的代币,将在所有参与流动性挖矿计划的 LP 之间产生不公平的奖励代币分配。

一个解决方案是针对两个动态参数——交易时间和交易规模——调整相关的数据分布模型。然后开发一个链上实现,根据每个新的交易动态更新模型,并相应地分发奖励代币。该解决方案将更接近于在所有参与流动性挖矿的 LP 之间公平分配奖励代币。

当然还有其他实现 LM2 的方法。一种更好的方法是采用一种新的代币模型,它不仅具有更好的代币经济学,而且还可以轻松实施 LM2。

结论

流动性挖矿将 DeFi 推到了聚光灯下。当前的流动性挖矿设计和实施存在一些缺陷,导致流动性挖矿方案的不可持续性。我们可以进行改进,奖励代币应该根据 LP 头寸赚取的交易费用进行分配,而不是根据 LP 头寸的规模进行分配。由于目前的代币模型和奖励分配时间表,基于交易费用分配奖励代币是一个困难的事情。我们相信创新的解决方案即将到来。