长推:被忽视的投资洼地——DeFi期权项目追踪

Deribit 比特币期权交易量最近达到 42.5 亿美元,是 FTX 崩盘以来的最高水平。

原文作者:DefiIgnas

原文来源:Twitter

编译:MarsBit

期权交易是DeFi中最容易被忽视的领域之一,但它们起飞只是时间问题。这里有你追赶并了解期权协议的机会。

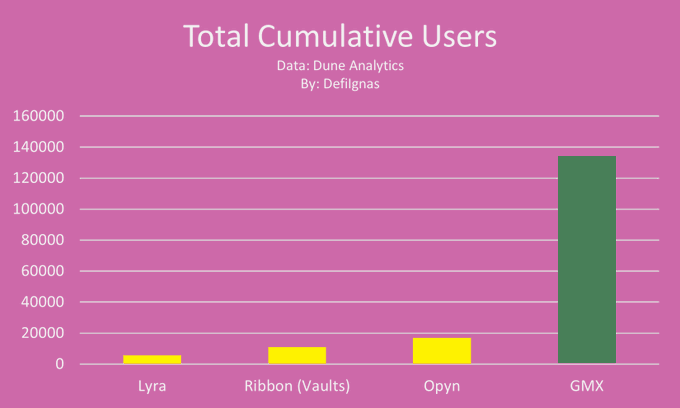

Crypto Twitter 上有一个笑话,期权交易协议比用户多——遗憾的是,这句话很大程度上是真实的。Opyn 在两年内积累 17,000 名用户;自 2021 年 11 月以来,Lyra 拥有 5700名用户。相比之下,GMX 自 2021 年 8 月以来吸引了 13.4 万用户。

我相信 DeFi 期权已经为爆炸式增长做好了准备。原因如下:Robinhood 在 2021 年仅通过收费就赚取了 3.63 亿美元,其中惊人的 45%(1.63 亿美元)来自期权费。这一情况也会出现在 DeFi 中。

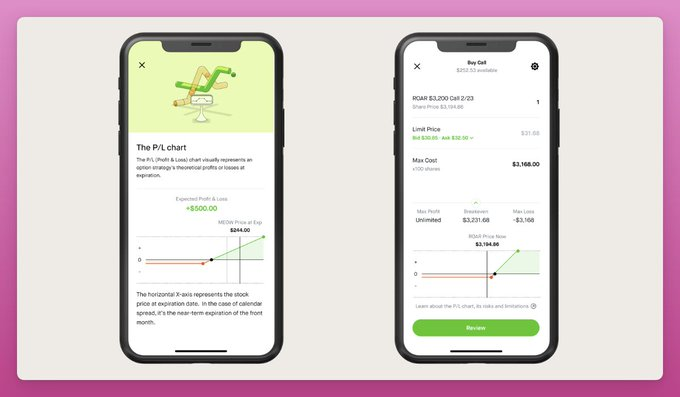

尽管 DeFi 期权可能看起来很复杂,但它们允许散户参与市场并对代币的价格下注。Robinhood 的游戏化和易于使用的用户界面使期权交易变得容易,即使对于那些几乎没有期权经验的人也是如此。

对加密期权的需求已经很明显。Deribit比特币期权交易量最近达到 42.5 亿美元,是 FTX 崩盘以来的最高水平。这种增长是由对看涨期权的需求推动的,看涨期权是对价格上涨的押注。

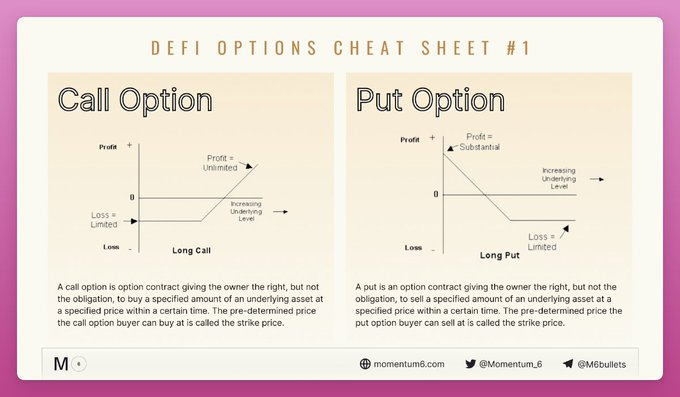

期权是赋予你以预定价格买卖资产的权利而非义务的合同。有两种类型的期权:看涨期权和看跌期权。看涨期权是押注价格上涨,而看跌期权是押注价格下跌。

具体来说,你支付的溢价基于期权的时间价值和标的资产的风险/波动性。期权还提供了对冲投资组合或从溢价中获利的机会。

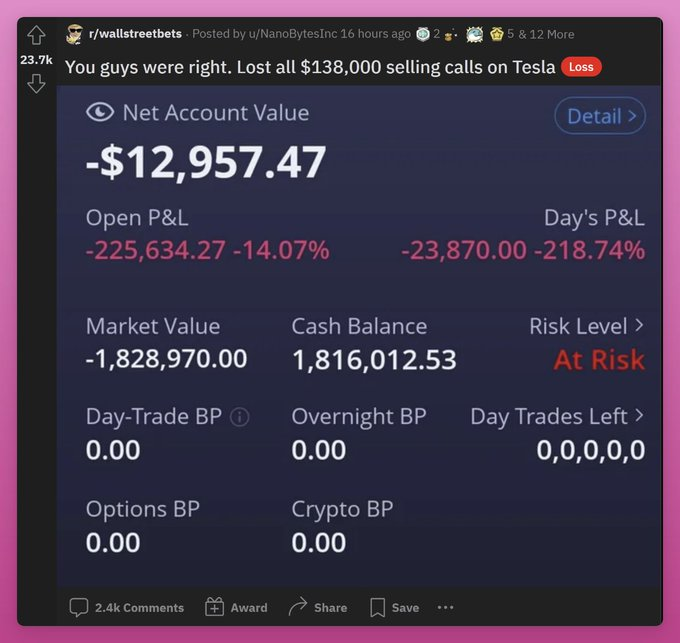

由于它的复杂性,存在很大的知识不对称性,这可能会为实现“DeFi Robinhood ”的人带来巨额利润。这也意味着如果你不是经验丰富的交易者,可能会亏本。幸运的是,DeFi 允许你在赌场下注。

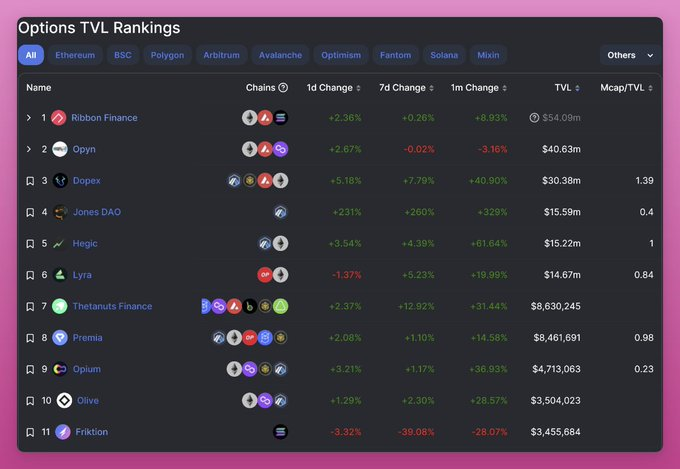

DefiLlama 上列出了 42 个期权协议,锁定的总价值 (TVL) 合计为 2.2 亿美元。Ribbon Finance 目前处于领先地位。注意:TVL 不是完美的指标,但它对结构性期权产品和流动资金池市场很重要。

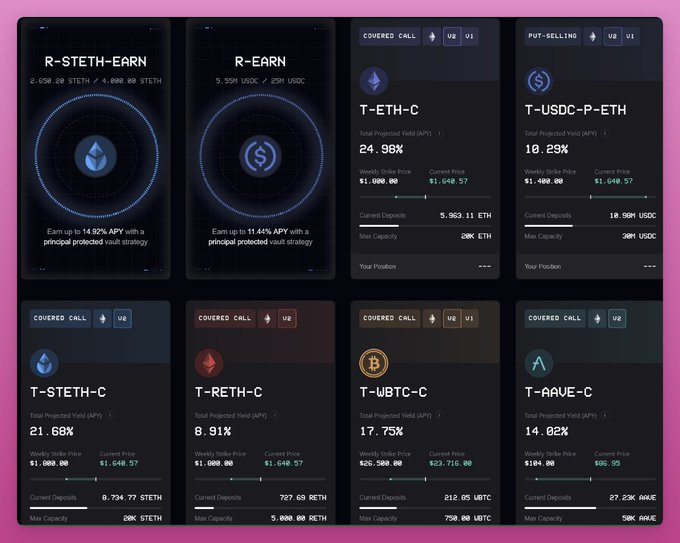

Ribbon 的结构性产品(金库)使用期权来产生风险调整后的收益。例如,通过将 ETH 存入“T-ETH-C”金库,您可以通过出售 ETH 的“潜在上涨空间”获得收益。如果你预计 ETH 价格会小幅上涨,那么它是合适你的。

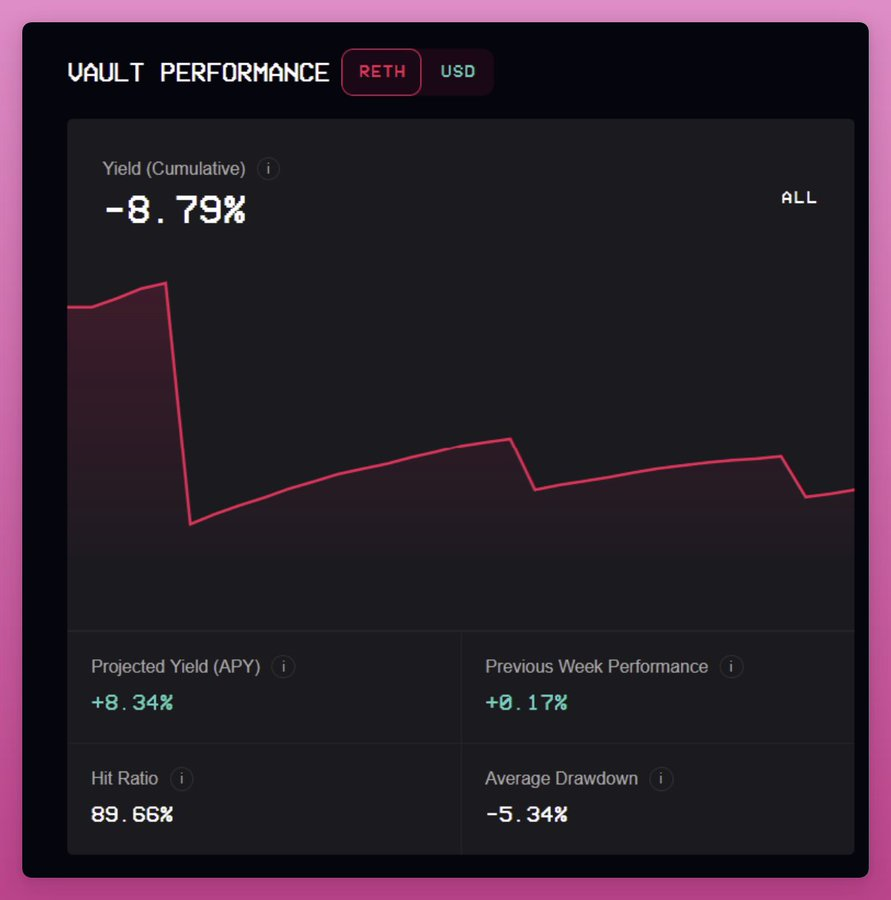

这不是一个简单的“一劳永逸”的策略。如果交易者的期权在价内到期(他赢了),你可能会亏损。本质上,你是在押注交易者将亏损(到期时为价外交易)而你赚取溢价。例如,T-rETH-C Vault 收益率为负 -8.8%。

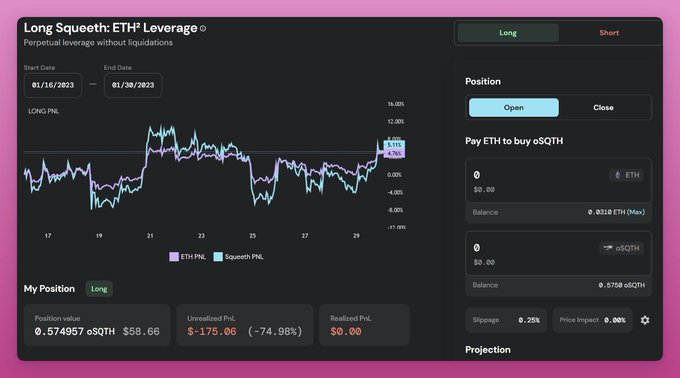

Ribbon 的策略依赖于 Opyn。Opyn 的主要产品 Squeeth 允许在没有清算风险的情况下建立多头头寸。多头头寸支付费用,而空头头寸从多头头寸获得资金,但必须保持抵押率以避免清算。

Opyn 还提供另外两种策略:

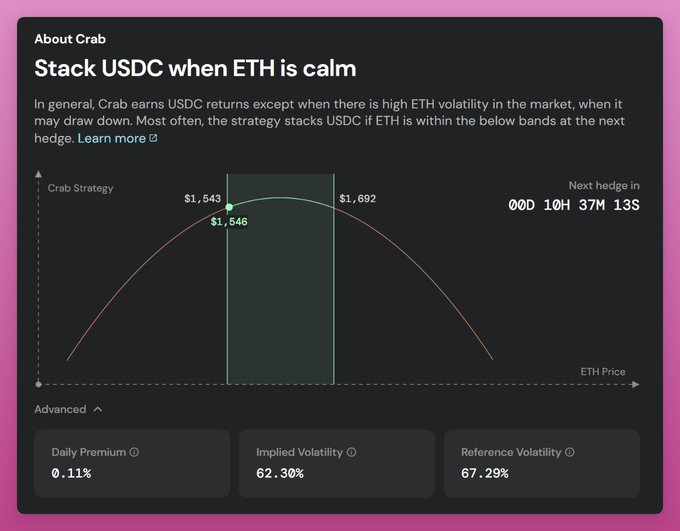

• Crab USDC:在 ETH 波动性低时赚取 USDC

• Zen Bull ETH:在 ETH 上涨时缓慢而稳定地赚钱

Crab USDC 在过去六个月中可以你您赚取 22% 的年化收益。

Dopex 的 Single-Staking Option Vaults (SSOV) 工作方式类似,允许用户在固定时间段内锁定代币并赚取收益。但你还需要选择一个希望卖出看涨期权的固定行使价。收益=农耕奖励+溢价。

如你所见,这是一项有风险的交易类别。为了将风险最小化,期权卖方通过 rDPX 代币补偿与期权所产生的损失相关的损失。rDPX v2 使用两步绑定过程使 rDPX 通货紧缩,目前正在开发中并将很快推出。

Dopex 的另一项 从“0到1”的 创新是 GMX perps 保险。你可以通过在特定时间段内购买看跌期权(并支付权利金)来做多 ETH,而不必担心清算。例如,我支付 3.1 USDC 以确保在 50 USDC 上的 10 倍多头,直到 2 月 3 日。

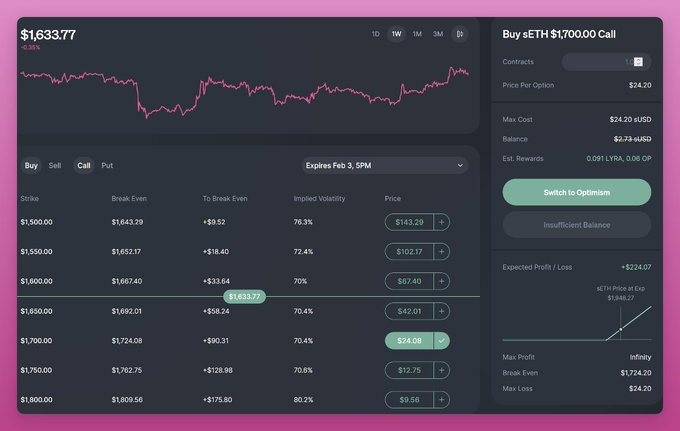

Lyra Protocol 是一种期权 AMM,允许交易者使用流动性池买卖期权。LP将 sUSD 存入特定资产的金库,以赚取期权交易费用。交易者使用 Lyra 买卖期权并向LP支付费用。有一种机制可以对冲 LP 风险。

它非常人性化:

• 选择到期日

• 如果你看涨,选择买入或看涨期权

• 选择行使价

在右下角,您可以看到基于 ETH 价格在到期日的预期盈亏。

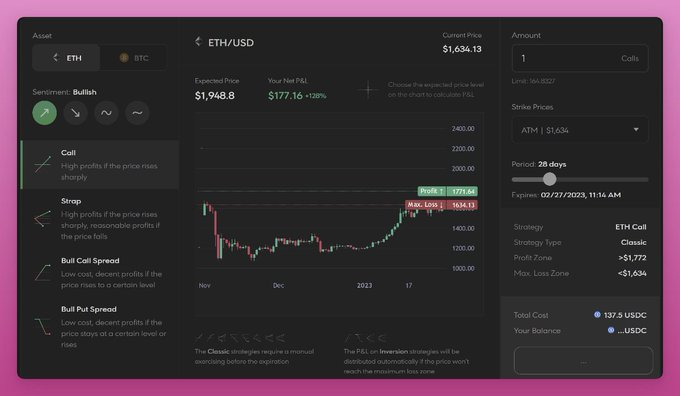

Hegic 正在使用类似的点对点 AMM 模型。根据市场情绪(看涨、看跌、高波动率或低波动率)交易看涨期权和看跌期权以及多种一键式策略。UI/UX 易于使用。

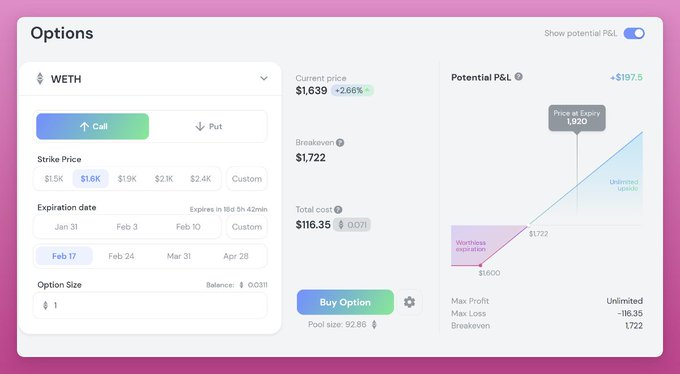

Premia,美式期权,允许在到期前行使。

此外还有:

• 7 种以上的代币(YFI、LINK、OP...)

• 从费用中赚取的金库

• 自定义行使价

总之,这是一个功能丰富的协议。

还有更多创新协议:

• Panoptic:永不过期的永久无预言机期权

• Thetanuts Finance:通过金库为 DAO 和散户创造收益

• Zeta:Solana 上的订单簿式期权和期货

已经介绍了这么多,但是……目前散户对链上期权的需求很低。Robinhood 期权 mania 证明,如果做得好,期权可以吸引大量用户。对于加密货币投资者来说,把握时机可以带来巨大收益。