长推:加密货币衍生品市场分析,CEX与DEX竞争加剧,链上期权市场增长潜力巨大

本文主要探讨了链下和链上衍生品市场的发展状况。

原文作者:Zixi.eth

原文来源:Twitter@Zixi41620514

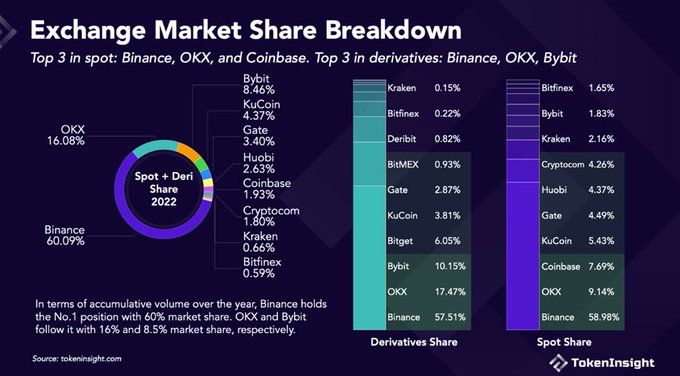

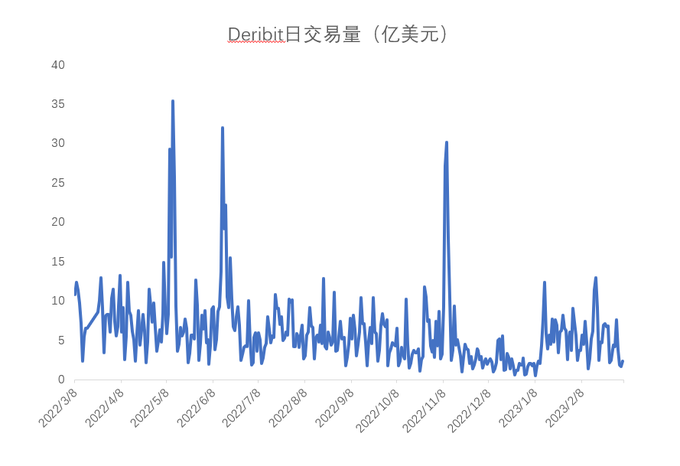

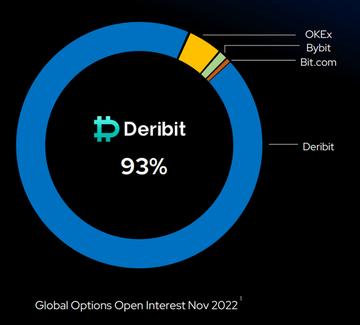

在CEX中,Binance+Ok+Bybit占据了链下衍生品(永续合约)的绝大部分市场。以期权为最大卖点的Deribit在衍生品市场中仅占据了0.82%的交易量,但是其在期权细分赛道中占据了93%的市占率。

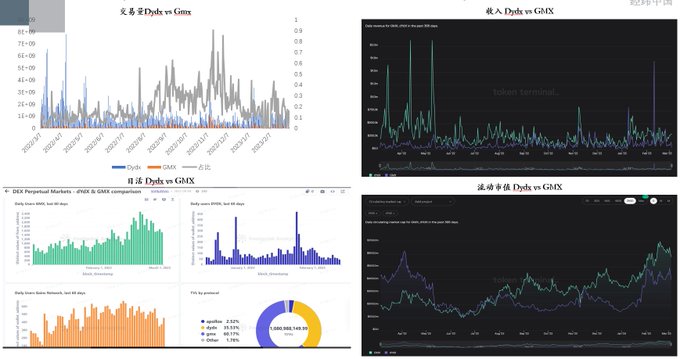

•在Dex中,GMX和dYdX占据了链上衍生品交易市场的绝大部分市场。GMX花费一年时间,开始慢慢蚕食dydx交易量。

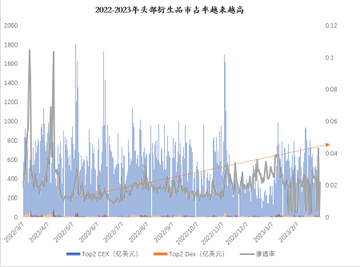

链上衍生品市占率正在提升

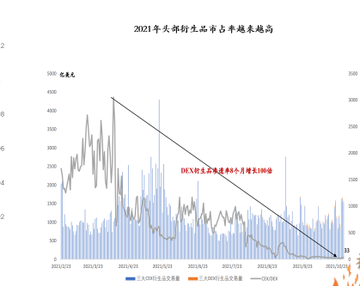

•从2021年2月-2023年3月数据来看,头部衍生品的市占率越来越高,市占率逐渐从原来的0.033%增长至近4%。

•注:2023年渗透率产生大幅波动源自于dydx部分天数数据缺失,可能由于系统维护等原因。

nDydx是2021年建立在Starkware上的订单薄永续合约交易所。Dydx通过starkware自建了Appchain,用户登录Dydx只需链接钱包,随后将资金充值进appchain网络中即可使用(实际上是跨链)。用户开仓关仓时,matcher会匹配订单,sequencer排序,随后将结果上链。除了需要交少许Gas费用,大部分体验和CEX一样

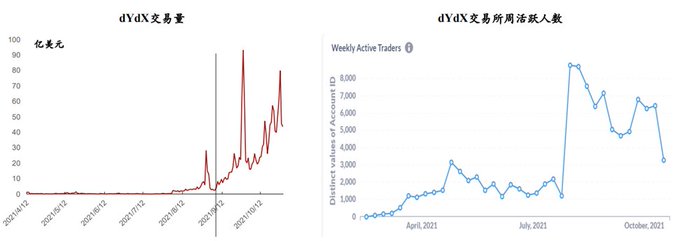

nDydx能在2021年下半年爆火,是因为采取交易挖矿,即发token以激励用户在该协议进行交易;对于提供流动性的做市商,将给予更大程度的优惠。因此dydx交易量以及日活在交易挖矿期间大幅增长,流通市值也达到近15亿美金,现在市值在3.7亿美金左右。但是交易挖矿不是长久之计,印钞机终有停止印钞的一天

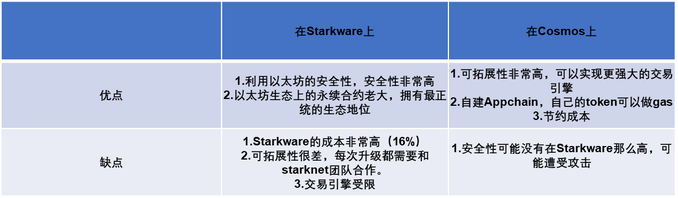

2022年6月Dydx宣布出走,V4版本脱离Starkware,使用Cosmos SDK搭建自己的Appchain。Dydx的传统order book模式到目前为止运行顺利。但是在交易量和用户大幅增长的交易挖矿阶段,dydx已经显示出一些卡顿。

如dydx官方所言:“我们开发的每一个 L1/L2 的问题是它们都无法达到较高的吞吐量。现有的 dYdX 产品每秒处理约 10 笔交易,每秒处理 1000 笔下单/取消,目标是将上述交易扩大更大的量级。”相对于binance的交易体验来说,以dydx为代表链上交易所还是不够丝滑,且Starkware需要收取交易佣金(15%左右)

利用Cosmos SDK,dydx可以自建Appchain。在未来cosmos上,dydx每个验证器将运行一个内存中的order book,每个验证器存储的订单簿最终彼此一致。在实时基础上,订单将通过网络匹配在一起。由此产生交易然后提交到链上的每个区块。这允许 dYdX V4 具有极高的订单簿吞吐量,可能是现在 100 倍的吞吐量

此外dydx为代表的layer2 appchain存在过度中心化的问题(但是用户可能压根不care)。即dydx在每次出块时依赖唯一的sequencer,sequencer可以肆意排序区块从此赚取MEV。但是利用Cosmos的验证器集,能够解决去中心化问题

nGMX的模式更类似于AMM,即所有LP共同承兑+预言机喂价的模式。在这里不再需要大量的传统做市商,LP们只需要把ETH/BTC/USDC等token存入LP池中即可。不同于dydx/gravity/cex的欢乐豆模型,即做市商提供U作为流动性,用户开仓用U等抵押品购买contract而不是physical token;GMX是有physical交易的AMM。

假设预言机此时投喂的ETH价格是1000U一个,用户用1000U保障金开10倍杠杆,那么用户就需要从池子中再借入9000U,够买池子中的10ETH,所有过程上链,用户付一笔gas完成上述流程。平仓时假设预言机投喂的ETH价格是1100U一个,那么用户将1100U*10的ETH Swap给池子内的LP,用户盈利所有LP池亏损。

GMX 做散户,高日活,高市值,低收入 dYdX 做机构,低日活,低市值(部分原因是token本身不捕获协议价值),高收入

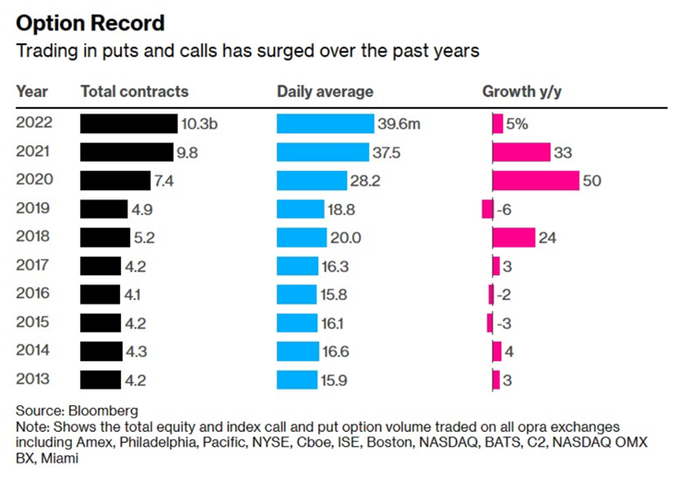

北美传统期权市场在整个2020年迎来较大增长。不同于2020年以前期权市场的增长是由传统机构推动,2020年美股期权市场的核心增长是来源于散户。疫情导致失业/停工/放水,大量散户投资者涌入Robinhood、Schwab和Etrade等交易平台,使得股票交易活动升至历史新高。

Robinhood提供的数据显示,2020Q1新增股票交易账户300万个,用户平均年龄为31岁,其中半数用户没有任何投资经历。随后风险更高、杠杆更高的期权投资更加火爆,2020/2021/2022年期权交易量大量增长。

根据目前访谈结果来看,Bybit/Okex/Binance从2022年Q3Q4开始着重发展期权业务。核心是因为在市场不好的情况下,现货/合约已经很卷了,但是期权市场暂未开发完全,并且期权市场的利润率比现货/合约还要高,因此上述三家交易所开始做大期权市场+蚕食deribit市场份额。

他们拓展期权的核心逻辑就是:1.看到了北美传统金融期权市场的大规模增长 2.这部分增长来源于散户 3.如果crypto市场越做越大,这部分在美股炒期权的risk seeker会慢慢来币圈炒币炒期权 4.对标传统金融,crypto期权市场增量空间非常大 5.Deribit不应该一家独大

在CEX中,Deribit一家独大,2022年估值4亿美金,日交易量在5亿美金上下波动,巅峰日交易量达到35亿美金。 •做期权不同于现货和衍生品,专业的option trader需要一整套期权管理工具。例如在UBC/GS的option trader是有专门的期权看板来辅助trader下单和判断。

这套期权管理工具需要20-30个懂trading的码农们大概一年的工作量才能落地,将很多专门的期权做市商和交易机构挡在了option trading的门外。Deribit做了一两年才将期权的infra做的相对完善,此外,Deribit的风险模型做出了16种,但是相对于传统金融的32种风控模型,Deribit还是落后传统金融30-50年

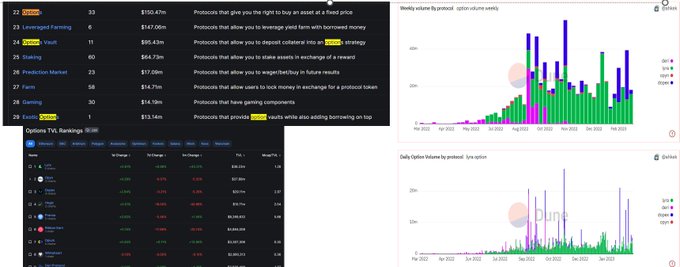

相比于Deribit的日交易量在5亿美金,链上期权市场的每日交易量不到500万美金,其采取的多是Vault+AMM模式,与其说是为专门的trader使用,更不如说是包装成理财产品,吸引Farmer进行farming。并且要在现在的公链上做Orderbook的期权,由于需要高并发性+性能,因此现在的Infra其实并不完善。

复盘目前起量的两个去中心化衍生品交易所的起量路径。 •dydx起量的原因来源于交易挖矿+大牛市。2021年7月Dydx开启交易挖矿,时间非常正确,处于狂暴大牛市状态中,并且dydx获得了一众投资人支持。因此从2C角度来说,散户会认为dydx的交易挖矿会带来很高的空投,因此转战dydx开始交易挖矿。

Dydx拥有不错的做市商在链上进行做市,能够保证流动性和深度的同时,给予MM更低的Maker/Taker费率,保证深度和交易量。在天时地利的情况下,dydx在2021年年底最高市值达到了14亿美金。交易挖矿时最高日交易量有90亿美金,WAU8000;现在日交易也有10亿美金左右,DAU100。 对于dydx,大机构>用户。

n•GMX起量来源于产品创新+预期撸毛。GMX完全采取AMM的交易模式。相对于传统的订单薄依赖MM提供流动性,GMX只需要将资金注入池中,用户依赖预言机报价就可以完成一笔永续合约的交易,能够做到零滑点并且避免了交易引擎需要在链下匹配订单的问题。此外,Arbitrum存在空投预期,不少用户在arb上撸毛

因此在GMX中我们看到了用户+交易量在熊市中的逆势增长但即使GMX的周活(11000上下)远高于DYDX的日活(50-100),GMX(7亿)市值也大于Dydx(4亿),但dydx整体的交易量和收入依然大于GMX。当然其中也包含质押GMX token能够获得协议收入,但是dydx不捕获协议收入的原因。

总结一下