长推:学会如何阅读投资条款清单 (Term Sheet)

虽然这是很普遍的,但由于条款表面上没有约束力,所以说的VC可以花费最多的时间进行“尽职调查”,然后在最后一刻退出。

原文作者:0xShinChannn

原文来源: Twitter

VC 协议是最受关注、最难理解的文件之一。什么是「肮脏条款」,什么是「标准条款」?

前Point72员工 @FabiusMercurius 发布了详细推文,整理行内VC 潜规则和条款。

我进行了翻译,希望中文圈子的人也多多认识VC行内的不为人知的条款。

2/ 基本知识

您的目标:打造出色的项目 VC的目标:实现最大投资回报率

在大多数情况下,双方的利益是一致的——直到它们发生分歧。

协议书阐明了:(1) 控制权 (2) 经济权

在公司从0到1的发展过程中,双方的权益将会得到明确。

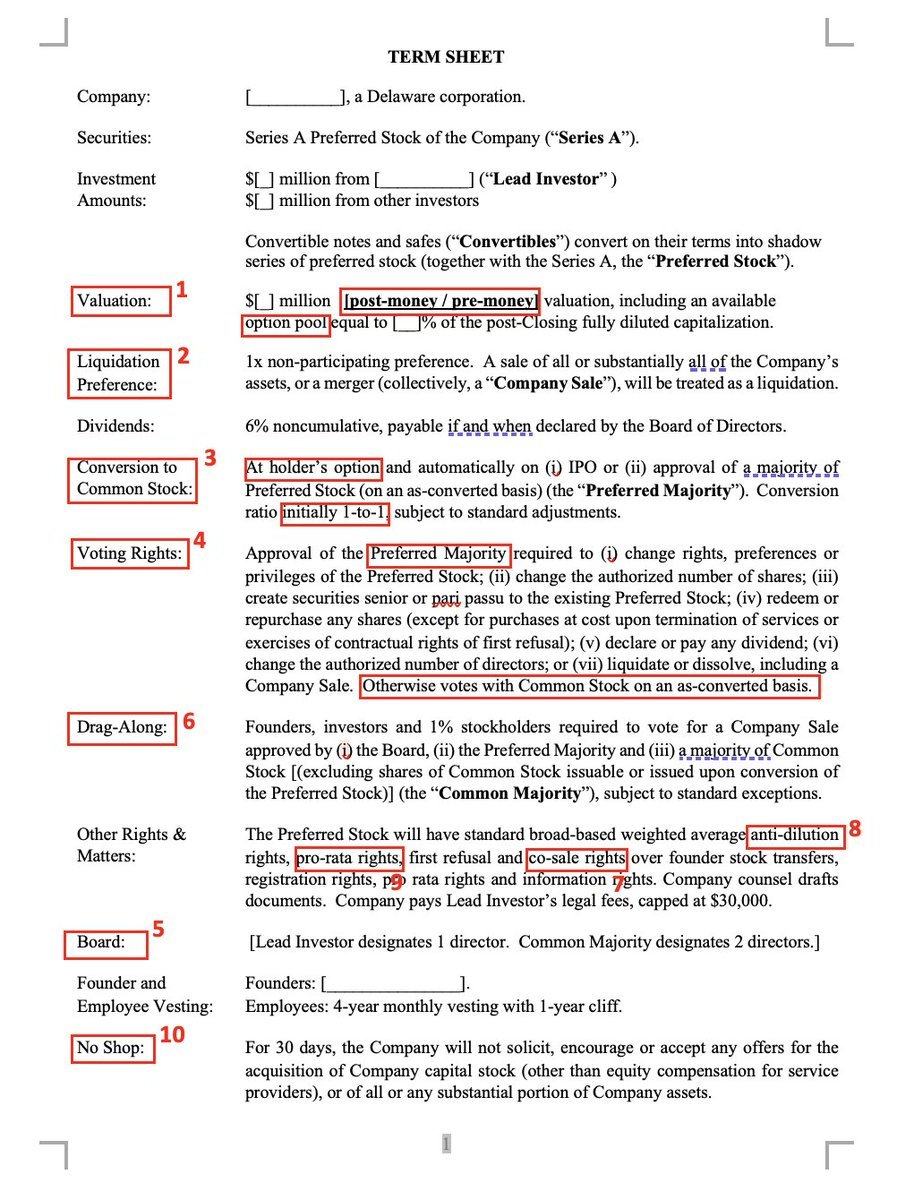

3/ 关键部分

• 估值总是人们谈论的第一件事(也是唯一一件事)。

但其他微妙的条款可能会让高估值的交易经济受挫。

这些包括:

• 清算优先权

• 参与权

• 投票权

• 转换

• 防稀释

4/ (i) 规模 (size) 和估值 (valuation):

规模指筹集的总资金,包括「领投」投资者分配的资金和跟投者的资金。

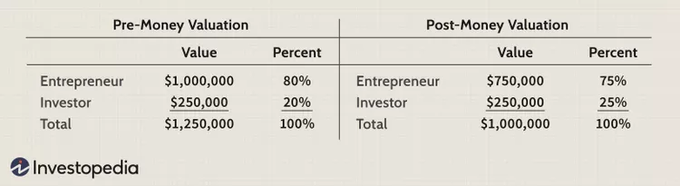

估值也可以分为:

1)前估值或

2)后估值

前估值指的是不包括当前筹集的资金的公司价值。 后估值指包括当前筹集资金后的公司价值。

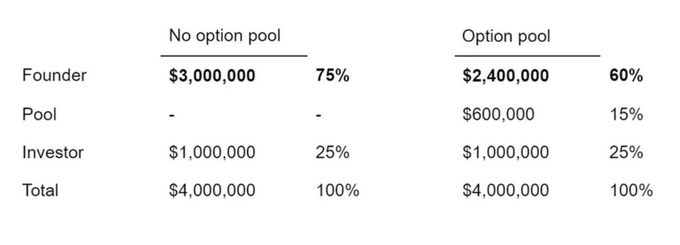

5/ 与估值相关的另一个更微妙的条款是「期权池」(英文是 option pool,为未来员工新发行的期权)。

一般需要定义的两个事项为:

• 池子大小(通常为10-15%)

• 是否来自「投资前市值表」(只稀释团队)或「投资后市值表」(稀释团队和投资者)。

6/ (ii) 清算优先权 (Liquidation preference)

在清算发生时,风投会在普通股东/团队之前获得资金 — 1倍清算优先权意味着VC将收回原始投资,而2倍意味着VC将收回双倍。

典型值:1倍

7/ 参与(又称「双重获利」,double dipping)

(非常不公平的条款)

这使VC有权获得他们的清算优先权,并在普通股上按比例分享其余的增长。

例如:您以1倍的价格筹集了1000万美元,普通股价值4000万美元(20%/80%)。然后您以6000万美元出售。参与VCs将获得2000万美元(前1倍+20%)。

8/ (iii) 转换权 (conversion rights)

什么是转换权:指将优先股转换成普通股的权利。

典型比率:1-1

转换权有两种类型:

• 强制性/自动性 (通常指在IPO时或当优先股占多数票数时)

• 可选性 (所有其他情况)

9/ (iv) 投票

该条款定义了公司行为需要哪些人(普通股还是优先股)进行投票。

典型的公司行为有:

• 新证券的发行

• 股份回购

• 股息宣布

• 添加/删除董事会席位

• 销售/退出事件

• 修改公司章程

10/ (v) 董事会席位 (board seats)

注意:导致创始人失去控制的第一条款——要谨慎选择首席投资者,因为他们选择你的董事会成员!

以下是董事会通常需要投票的内容:

• 高管的聘用/解雇(可能会投票让你出局!)

• 高管薪酬

典型走向:A轮1个席位。

11/ 什么是「对创始人友善型的董事会」?

在 A 轮融资时通常是「2+1」,即 2 名创始人和 1 名投资人(由领投人任命)。

什么是略有不干净但比较普遍的安排?

在 A 轮融资时通常是「2+2+1」,即 2 名创始人、2 名来自投资者和 1 名独立人士(由公司任命)。

12/ (vi) 强制转让权 (drag-along rights)

仅在待定的退出事件才适用:

给予多数股东将少数股东“拉”入退出的权利,即强制他们以相同的条款和条件出售他们的股份。

为什么: 确保少数股东不能阻止退出。

13/ (vii) 跟随权 (「共同销售」) (与强制转让类似但相反)

即在流动性事件发生时,允许少数股东「跟随」多数股东。 注意:不一定适用于员工,因此如果您想在二级市场与现有投资者一起出售股份,则重要的是要检查。

14/ (viii) 反稀释

防止公司以低于当前 VC 付款的价格出售/发行股票

2 种类型:

• 根据扣价确定(较少见) 即如果 ABC 以低于 X 轮的价格出售新股,则 X 轮的价格将降低到匹配价格)

• 加权平均数(更常见)

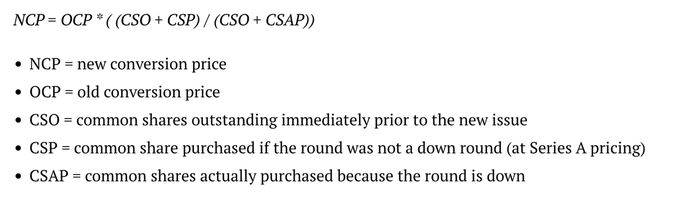

15/ 加权平均反稀释 (Weighted average anti-dilution)

适用于先前投资者的反稀释条款,考虑到新轮次(更低)发行的股份数量,从而减少对创始人的稀释。

请参见下面的公式。

16/ (ix) 预留权

这赋予VC有权但无义务在后续融资轮中维持他们的股权水平。 例如,你有100股,你将10股卖给了拥有预留权的VC。然后你发行了500股。VC可以在其他人之前买到50股。

17/ (x) 禁止招揽条款

字面意思:在X天内不能将这个条款转给其他人(标准:30天)

虽然这是很普遍的,但由于条款表面上没有约束力,所以说的VC可以花费最多的时间进行“尽职调查”,然后在最后一刻退出。 尽量将不购物期限限制在30天内。

18/ 总结:大多数人在需要时才会看到条款清单。

而在另一侧的VC们则看到过数千个条款单!

这个帖文涵盖了你需要知道的各项微妙条款,这些条款影响着你的:

• 控制权

• 稀释

• 对利润的要求

• 能否接受收购要约!

19/ 希望大家了解的各项条款的一般操作以后,会对于代币的投资有更深入的认识。

大家喜欢帖文的话,请关注原作者 @FabiusMercurius 并且按赞她的长推文。