跨链桥终极形态探究:如何解决流动性、确定性和安全性的三难问题

零知识证明跨链桥和「统一稳定币跨链桥」(USB)都是可能的终极解决方案。

原文标题:The End State of Bridges - Unified Stablecoin Bridges

原文作者:CHIA JENG YANG

原文来源:Messy Problems

编译:Kxp,BlockBeats

我们在跨链基础架构方面仍处于早期阶段。对我来说,跨链桥只有两种最终状态,即零知识证明跨链桥和我所谓的「统一稳定币跨链桥」(USB)。

ZK 跨链桥是依赖零知识证明创建信任最小化跨链交换的跨链桥,例如 Succinct。

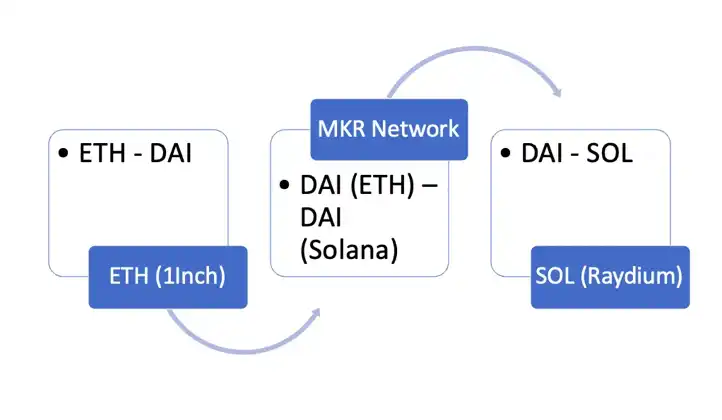

USB 的工作原理是聚合发送链和接收链上的 DEX。当发起跨链交易时,跨链桥将资产交换为中介规范稳定币,通过中介的中心化/去中心化稳定币发行商进行稳定币价值转移,并通过接收链上的 DEX 最终交换为你想要的任何资产。

以 ETH 到 SOL 的交易为例:

为什么这两种方案是最好的呢?

黑客攻击仍然是跨链桥的主要问题。Vitalik 指出,跨链桥的「基本安全限制」是原因之一——实质上,跨链桥的交易量越高、越关键,攻击该跨链桥的诱惑力就越大(因为收益显著增加)。

跨链桥存在三个需要解决的核心问题,而解决它们的方法基本上只有一种:

· 流动性

· 跨链确定性

· 跨链安全性

对于 USB 来说,你不需要为每个交换对创建流动性对,而是依赖于最大的流动性池之一 (稳定币) 作为结算层。这在概念上类似于 Thorchain 的结算系统,只不过一个是依赖于稳定币而不是 RUNE 作为结算层。在这里,流动性不是问题,因为需要稳定币流动性的「跨链桥」是其自己的稳定币发行商。

跨链确定性:跨链交换存在的问题是,所有交换都不是即时完成的,而是受到接收链的确定性约束。一般情况下,如果桥或流动性提供者愿意放宽安全限制以换取更快的交易,这个问题就得到了解决,尽管这会增加/引入这些方的风险。然而,为了创建一个信任最小化和更有效的环境,如果稳定币发行人而非跨链桥能够承担确定性风险,就能更容易地扩展。这一点尤其正确,因为跨链交易中可能会出现滑点。使用稳定资产作为结算层会涉及较少的滑点,因为需要考虑的价值差异较少。

跨链安全性:从技术角度来看,稳定币发行人决定如何构建他们的跨链桥将影响如何思考跨链交易的安全性问题。选项范围从 ZK 解决方案到类似于 LayerZero 的 Oracle 类型解决方案,尽管有人认为使用依赖于稳定币发行人的跨链桥的机制不应增加信任假设。从经济角度来看,这更简单。如果一个人已经习惯了 Circle 或 Tether 的中心化风险,那么任何稳定币跨链桥解决方案(实际上可能是半中心化的)都将继承现有的信任假设,安全性不会更高或更低。实际上,我们可以认为一个中心化的稳定币发行人在实践中将有义务偿还任何被盗的资本,如果我们将 USDC 视为存款代币的代币化收据。

简而言之,这种跨链桥将使用稳定币来承担经济和安全风险,从而以最流动、最安全、最稳定的方式来进行跨链交换。

ZK 跨链桥也将有助于减少跨链交换中所需的信任假设,毫无疑问,它们是跨链桥设计未来的一部分。然而,即使是无信任和安全的 ZK 跨链桥,由于需要为交换积累流动性,可能会在经济上劣于统一稳定币跨链桥。

有两个有趣的观点:

· 我们有机会构建专注于跨链结算的稳定币

· 我们有机会构建统一稳定币跨链桥

需要注意的是,我们应该逐渐减少对非原生或 wrapped 稳定币的依赖。只有原生资产才能减少信任假设,因为你仍然依赖于你先前信任的相同实体。

我们目前有什么可以满足这一需求?

1. 1inch(Pantera Portfolio)——不支持跨链交换。

2. Li.Fi:跨链桥聚合器——它不提供自己的流动性,因此依赖于基础跨链桥的基本安全性/流动性。尽管它们可以减少流动性分散化程度,但这是通过多个不同的基础跨链桥渠道完成的,这些渠道都存在遭受黑客攻击的风险。

3. 中心化稳定币提供商——Circle(Pantera Portfolio)在 8 条链上提供原生稳定币。Tether 在 9 条链上提供原生稳定币。

4. 去中心化稳定币提供商——DAI正在进行多链扩展工作,现在已经在 Arbitrum(Pantera Portfolio)、Optimism 和 Starkware(Pantera Portfolio)上进行了部署。

有趣的是,我们目前没有真正满足这个需求的参与者。这其中一个很大的瓶颈是长尾链上多链支持的增长相对缓慢,其中包括稳定币发行商的成本效益等因素。如果没有原生稳定币的支持,跨链桥提供商的激励是提供wrapped等价物,从而进一步分散流动性。即使跨链聚合器/多链跨链桥想要以更无私的方式聚合而不是发行自己的稳定币,他们仍将继承(并传输)那个wrapped稳定币的安全风险。当然,这忽略了原生稳定币发行需要可扩展的抵押品管理,这不是任何协议可以轻松实现的。

该论点的一个前提条件在于,至少在一段时间内,稳定池跨链桥将继续保持滑点/流动性优势。

有趣的是,像 LayerZero 这样的现有跨链基础设施参与者将有机会在这个领域占据一席之地。鉴于跨链基础设施参与者已经被具有跨链活动的 DApp使用,并且其中许多人都拥有自己的风险管理跨链桥(如 Axelar 的 Satellite 或 LayerZero 的 Stargate),他们处于分发这种跨链稳定币的强势地位。然而,考虑到管理稳定币的监管和财务风险所需的复杂性,更有可能是其中一个参与者与大型机构玩家合作,推出这样的跨链本地稳定币以进行结算。

简而言之,USB的跨链稳定币有可能解决流动性、确定性和安全性的跨链桥三难问题,从而释放出更多有意义的跨链交易量和可组合性。