Rook靠解散暴涨四倍,「DAO 捕食者」是如何狩猎 DAO 金库的?

维权式买入,熊市获利策略内卷出新高度。

原文作者:0x26

原文来源:theblockbeats

在 17 年的币圈,当项目行为与合同或承诺不符时,散户维权主要靠什么?

关系、警察、维权群、敌敌畏还有团队的良心。

可是自从经历了 DeFi Summer,治理代币(governance token)乘着牛市的东风,伴随 DAO 理念的崛起,治理几乎成为 Crypto 市场中新发行代币的最主要用例。治理的实际情况如何?每位参与者都有自己的答案。

有趣的是,在熊市中,伴随着币价和社区活跃度的持续低迷,一种利用 RFV(risk free vaule)策略进行「收购式」治理的风潮开始形成。

Rook 靠解散提案暴涨

近期 Rook 爆发的一切都要从一份价值 610 万美元的提案开始。

Rook 核心团队在治理论坛提交了一份薪资提案。此提案一经推出就引发了社区的不满。社区认为,结合团队此前的作为和当前的市场背景,团队并不应该拿到如此高额的激励。

恰好,此前有社区用户基于 RFV 策略一直在关注着 Rook。借着 Rook 团队引发的不满,机敏的社区成员 Wismerhill 于 3 月 22 日开始了治理反击。他将解散 Rook DAO 的原因细致罗列,包括:

项目团队与 DAO 社区之间的利益错配;

团队有权力拒绝所有来自社区的不利提案;

在代币交易量剧烈下降和产品开发速度缓慢的情况下,22 个社区成员需要从金库拿走 610 万美金的报酬,而其中仅有 10% 为 ROOK 代币,其余主要是稳定币;

社区金库持有约 4400 万美金代币,但当前 ROOK 的代币市值仅为 1000 万美元,而这主要原因是团队不作为。

因此,该提案要求解散 Rook DAO,并将金库按比例分配给 ROOK 代币持有者,每枚代币可以获得的补偿大概为 54.9 美金。而此时,其代币 ROOK 的价格仅为 13 美元左右。

社区和开发者经过 3 周的多次争论,终于在 4 月 5 日左右达成初步协议,在此过程中 ROOK 价格也有明显的增长。最终,这场 Rook DAO 持有者们发起的「自由」运动,随着 RFV 实体 Incubator DAO 成立的核心提案通过而宣告成功。Incubator DAO 表示代币持有者可以解锁他们对金库的所有权,而 Rook Labs 团队可以继续从他们项目,而无需承担毫无价值的治理 Token 的负担。

从 3 月 22 日社区发起回购提案,到最终 DAO 提案通过。ROOK 的涨幅大概为 230%,撰写本文时涨幅为 329%,最终成功的在 ROOK 代币上反映出金库的价值。

什么是 RFV 策略?

RF 指「无风险」(risk free),而 RFV 则指「无风险价值」(risk free value)。根据行业内实际情况,RFV 策略可以简单地理解为:当项目金库不限于自身代币,且金库市值大幅高于项目代币市值时,可以通过治理提案决定金库的资金用途。这些用途主要包括:直接回购代币、发放分红或者解散项目。

这种治理式购买在华尔街早已不是新鲜事。卡尔·伊坎(Carl Icahn)是最早的一批维权股东(Activist shareholder,又称股东积极主义者),经由 1985 年震惊全美的环球航空收购和资产剥离事件,奠定了其恶意收购大师的地位。在其从业的这些年里,他从没有放弃使用恶意收购的方法。

虽然市场对他这样的做法褒贬不一,但他的行为确实提升了一些公司的资本效率,也打击了部分公司尸位素餐的管理层。财富杂志还曾用「他为股东赚到的钱可能比这个星球上其他任何维权投资者都要多」来评价他。

根据卡尔·伊坎的恶意收购事件,好莱坞曾经创作了经典电影《华尔街》。在电影中,迈克尔·道格拉斯的角色说出了经典台词:「贪婪是好的,贪婪是对的,贪婪确实起作用。」(Greed is good. Greed is right. Greed works.)

而在币圈,谈及 RFV 策略的应用场景,一般主要面向的都是有过大额公开募资,且真正可以进行治理的项目。用户可以通过Token Terminal查询到项目金库情况。

失败才是常态

如果你以为二级市场散户可以利用治理代币轻松解散项目,或让协议归还资金。那么你就大错特错了。

作为深入研究每个潜在项目、专注于项目进展和治理提案的加密老手,RFV 猎手们也仅仅是输多赢少。主要原因包括:创始团队不承认 DAO,将 DAO 资金变成自己的「小金库」;创始团队通过各种隐含条件获得绝对控制权;以及以各种原因(如法律等)推脱提案等。

Solana 借贷和稳定币发行平台 Parrot 在 Solana Summer 时公开募资超 6900 万,社区金库总资金达到 8500 万美元,其金库资金远超其代币市值。来自 CM(9,5)的介绍向我们展示了为什么利用 RFV 获利在 Parrot 无法成功:

这一年半的时间里,项目方由于坏账、糟糕的投资和黑客攻击损失了 800 万美元;

同时创始人还将 1000 万投入以太坊多签钱包,但团队不仅不愿意透露作为投资而转移这笔款项的具体情况,甚至也不愿公布该多签的地址;

创始人未经过 DAO 批准的情况下,使用金库在 ETH 高位时大量买入;

4 月 2 日,将 30 万美金在社区毫不知情的情况下转出。

同时,团队成员与创始人之间的沟通也十分困难。他们每周仅有一小时的交流时间,所有的行动都需要得到创始人的指示。这导致了社区金库和代币价格之间的绝对割裂。可以说,社区的资金完全由创始人任意支配。无独有偶,来自 Fantom 链上的 Olympus fork 项目 Hector 也面临着同样的情况。

最近最有争议的 RFV 治理事件,就是 Aragon 试图转移治理权的事情。考虑到 Aragon 的历史地位、代币市值和 DAO 领域活跃度,此事引起了广泛的关注。不仅上文提到的 RFV 猎人悉数出场,更是由行业内知名资管机构 Arca 牵头发起提案,主要内容是向代币持有者提供基于 RFV 的部分资金。

Aragon 是一个始于 2017 年的 DAO 治理鼻祖级项目。它的初步回应方式是拉黑了相关的提案人和活跃用户,试图将治理权从代币中转移,并怀疑自己受到了 RFV 组织的 51% 攻击。

对于项目方的过度反应,有社区用户将其形容为:Arca 和其他一些 ANT 代币持有者带着一张纸条走进 Aragon,上面写着「我们正在考虑提取 80 美元」,而 Aragon 银行出纳员的回应是报警,从金库中偷走钱,点燃了银行,并威胁要在一个新的国家开设一家新的银行,但原始客户无法访问。

Aragon 的公告引发了社区强烈不满。以至于 Aragon 不得不进一步发表声明,展现其由 DAO 组织指导的基本原则,并解除所有拉黑以安抚社区,还与各方展开了进一步的沟通。不仅如此,Aragon 创始人 Luis Cuende 也发布了一份关于 3000 万美元回购的初步提案,社区正在紧密沟通中。

治理迷思

具有讽刺意味的是,可以使用 rfv 策略的项目,某种情况下已经算是「良心」项目。相较于知名项目 Rook 和 Aragon 的团队,市场中更多的是已经名存实亡的项目,以及牢牢控制着社区金库的团队,更以这种或那种隐蔽的方式逐渐蚕食着资金,很多用户也是见怪不怪了。

不维权自然是皆大欢喜的局面,项目方专心发展不关注价格也天经地义。但当迫不得已时,团队是否愿意履行他们曾经的承诺,将治理代币视作重要的一环,还是将其视为无物?

任何行业和创业公司都不能保证 100% 成功,而当项目失败时,团队如何合理的平衡各方利益,优雅地进行放手,正是这个行业在当前市场情况下应该积极探索的。代币为各个项目方带来了巨额财富显而易见,但伴随着的责任却少有人提及。大量同质化的项目在牛市批量上线,再经过市场多轮洗礼,是否值得继续运营已经显而易见。较为遗憾的是,因此而生的治理代币却很少决定项目的重大发展方向。

不论你是 degen 不问出处的猛冲党,还是理性的买入价投派。如何保证团队在融资-上线-暴富后,能持续的落实路线图,完成自己发布代币时的承诺,而不是面朝大海春暖花开,又或者另起炉灶?二级市场的用户该依靠什么维护自己合理的权益?

就目前而言,对于手无寸铁的二级市场散户,不管是从代币数量上还是个人声量上,想效仿卡尔·伊坎通过治理「维权」可能并不是最优的选择。

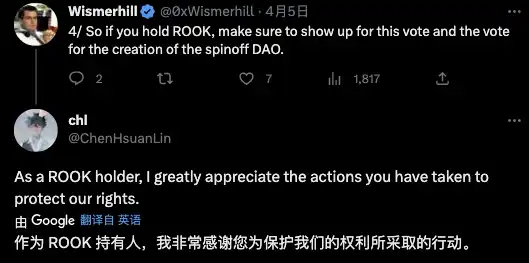

而在 Rook 解散过程中,社区成员在 0xWismerhill 推特下的留言。不知道能否代表来自治理代币持有者的真实声音?