一文读懂 DeFi 创新领头羊-- Curve

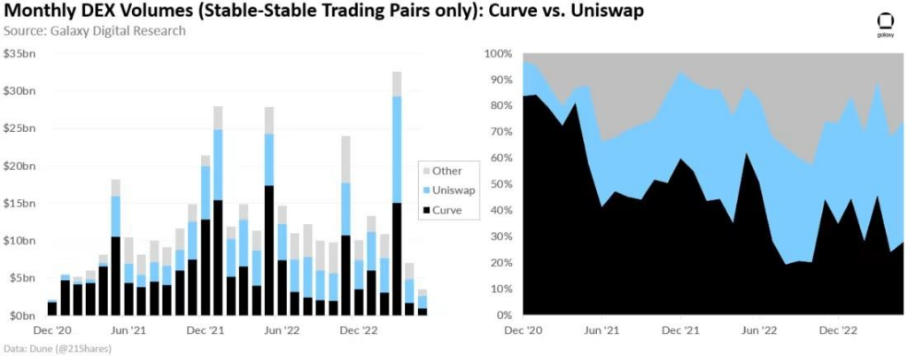

Curve 是 DeFi 赛道中领先的 DEX 之一,日交易量达到 1 亿美元,它可能是交易诸如如稳定币、流动性抵押衍生品等价格最可靠和稳定的交易所之一。

原文标题:Everything You Need To Know About crvUSD

原文作者:Brown Bacon

原文来源:blocmates

编译:defidaonews

Curve 是 DeFi 赛道中领先的 DEX 之一,日交易量达到 1 亿美元,它可能是交易诸如如稳定币、流动性抵押衍生品等价格最可靠和稳定的交易所之一。

Curve 不仅因其庞大的交易量而闻名,类似2000年Sega游戏风格的程序界面背后,拥有者最负盛名的弹性架构和 在DeFi 中创新的通证经济学设计。核心的重点是,Curve 一直处于 DeFi 创新世界的前沿,今天我们将讲述其最新推出的产品——crvUSD 的故事。

Curve 不仅因其庞大的交易量而闻名,类似2000年Sega游戏风格的程序界面背后,拥有者最负盛名的弹性架构和 在DeFi 中创新的通证经济学设计。核心的重点是,Curve 一直处于 DeFi 创新世界的前沿,今天我们将讲述其最新推出的产品——crvUSD 的故事。

TLDR

crvUSD依赖于一种软清算机制,该机制是一种专用AMM算法,称为贷款清算AMM算法(LLAMA)。它会自动在抵押品和稳定币(crvUSD)之间进行互换,以避免清算的频繁发生。

引入LLAMA机制的另一个好处是,Curve能够为LP、veCRV持有人提供更多收益,并增强整体用户体验,同时降低LP的无常损失风险。

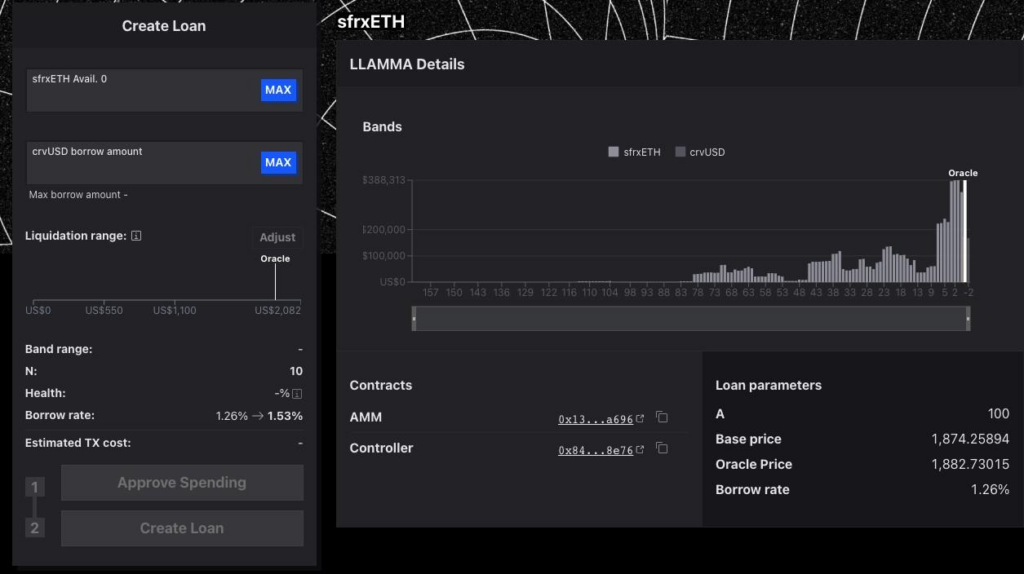

在撰写本文时,crvUSD 仅接受 sfrxETH 作为抵押品,该协议的合约已经过四次公开测试, Curve 还宣布了整合 stETH 以及其他资产的计划。

与稳定币相关的最大风险之一是波动性,任何市场外的波动都可能导致抵押品的价值损失,但Curve 找到解决这一问题的方案。

该协议提供了一个动态的借款利率:利率降低时以激励用户而借入crvUSD,利率增加以激励用户购买crvUSD并偿还借款。

当前DeFi借贷的问题

如果您提供的抵押品价格低于某个阈值,那么抵押品就会被清算,从而有效平仓借入头寸。对于高度波动资产,清算非常普遍,即使是最常见的资产(例如 ETH)被用作抵押品时,一旦面临残酷的市场冲击,清算依旧会很容易发生。

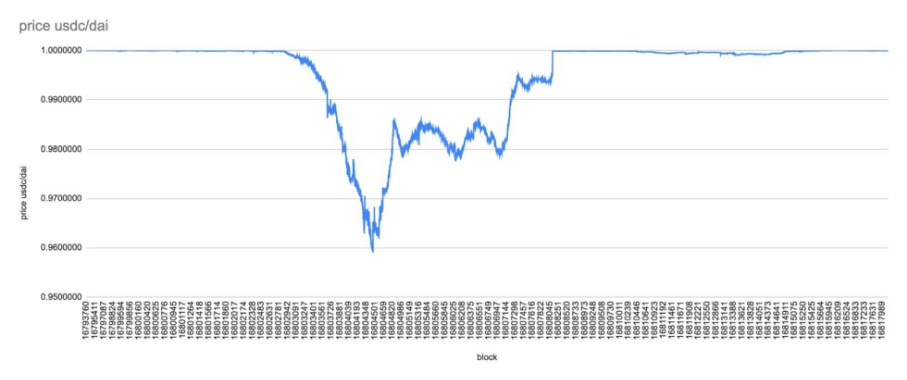

最近最令人印象深刻的例子可能就是 2023 年 4 月 USDC 的脱锚,这对其他的去中心化稳定币也产生了多米诺骨牌效应,例如 DAI,它的抵押品中有 50% 都是 USDC,此外 3pool 作为TVL 最大的池子之一,在当时的 depeg 期间也出现了危机,将 USDC/DAI 的价格比率一度推低至 0.96。

对于中心化的稳定币,很难猜测它何时会发生脱钩,因为很难在链上验证这些稳定币的抵押品到底在何处,所以也可以说 USDC 的脱钩风险或多或少也是意料之中的。

对于中心化的稳定币,很难猜测它何时会发生脱钩,因为很难在链上验证这些稳定币的抵押品到底在何处,所以也可以说 USDC 的脱钩风险或多或少也是意料之中的。

Magic Internet Money (MIM) 是 2021 年 everything-to-the-moon 时期出现的另一个知名稳定币,可以通过存入其他资产来铸造稳定币。在 2022 年熊市开始时,LUNA 的崩溃也让这个稳定币出现了危机。当时,人们发现该协议已经积累了价值 1200 万美元的坏账,对当时价值 3 亿美元的稳定币来说产生了毁灭性的影响,也自然导致了 MIM 的脱钩。

过去的稳定币脱钩和由此产生的清算不胜枚举。虽然对于那些充满好奇心的人来说,回顾历史是最有意义的,但这里暂且不论,我们需要考虑的是另一个更相关的问题--超额抵押。

超额抵押之所以必要,是为了防范所提供的抵押品波动性风险。如果抵押品的价值低于某个阈值,那么该头寸必须被清算,否则就会导致坏账的产生,进一步在DeFi中造成系统性风险。抵押品的波动性受很多宏观经济因素的影响,可能是法规的模糊性,可能是其他金融市场的影响,或者是全球宏观经济放缓等;微观方面,诸如稳定币需求的变化也会影响脱钩与否,还有智能合约风险、协议故障、黑客攻击等其他问题的影响。

尽管存在这些风险,但如果稳定币不能保持稳定,它就没有任何用处。为了确保稳定性,一些借贷协议利用套利机制来确保挂钩,清算人在系统中提出坏账并选择清算借款人的头寸,并从中获得一定比例的利润。另一方面,对于用户来说,也可以采取一些措施来避免清算风险,比如及时补充抵押品。

那为什么没有一种机制让用户既能简单地存入抵押品铸造稳定币,同时也不必过多担心清算风险呢?

crvUSD

crvUSD 是 Curve 协议的原生稳定币,底层资产支持各种资产,例如 ETH LSD,目前,主要是存入 sfrxETH 来铸造稳定币。该稳定币的核心是 LLAMA,作为一种一种独特的算法,LLAMA 在价格下跌时将存放的抵押品转换为 crvUSD,避免抵押品被硬清算,得以在保持系统稳定的同时保留了储户的抵押品。要了解这种稳定币以及它是如何运作的,首先就需要了解 LLAMA 机制。

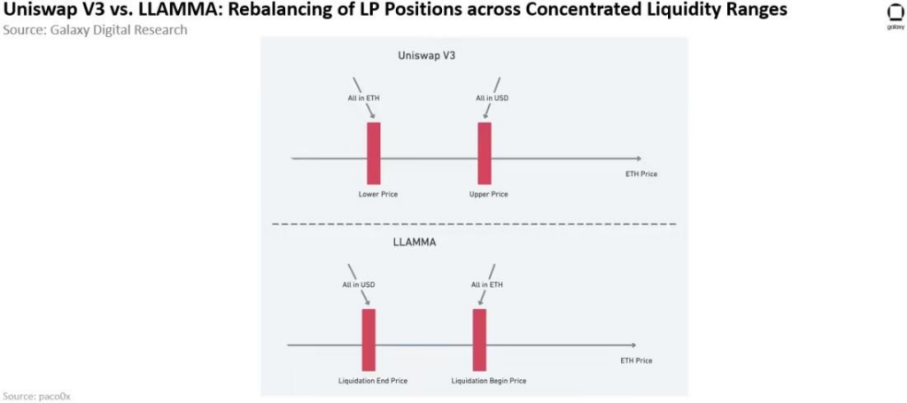

借贷清算 AMM 算法 (LLAMA) 是一种功能完备的 AMM,它使用一种特殊的 AMM 机制不断重新平衡用户的抵押品。通过这种方式,执行所谓的“软清算”,有助于一定程度上保护用户的资产本金。它通过将抵押品转换为 LP 头寸来实现这一点,从而减少借款人在价格波动时可能面临的潜在损失。它遵循了 Uniswap V3 的集中流动性模型,其中核心的流动性高度集中在所指定的范围内。

“软清算”是指在清算风险出现早期就将部分抵押品转换为 crvUSD,以避免资产的全部清算。在此阶段,不能重新存入更多抵押品以确保您借入的头寸的不变,您可以与贷款交互的唯一方法是自行平仓。或者,您可以等待完全清算发生后提取您的 crvUSD 资产。

抵押品的价格被设置在一个流动性集中的范围内,有一个价格的上下限。如果抵押品的价格落在这个范围内,那么抵押品通常会留在 ETH 或 crvUSD 等单一资产中;如果价格超出了这个上限,资产就会保留在抵押资产(例如 ETH)中。当超出下限时,一部分抵押资产开始转换为 crvUSD。

LLAMA 从外部预言机获取价格数据,例如 Uniswap TWAP 预言机、Chainlink、Tricrypto。它们使用指数移动平均线 (EMA) 来降低价格波动,从而降低价格预言机操纵风险。

LLAMA 从外部预言机获取价格数据,例如 Uniswap TWAP 预言机、Chainlink、Tricrypto。它们使用指数移动平均线 (EMA) 来降低价格波动,从而降低价格预言机操纵风险。

现在,让我们通过一个例子来了解 LLAMA 是如何工作的。假设用户存入他们的 ETH 作为抵押品借入 crvUSD,如果 ETH 的价格下跌,则协议会逐渐开始将该抵押品的一部分转换为 crvUSD,以确保维持最低比例的抵押品门槛。如果价格回升,则它将会 crvUSD 重新转换为 ETH。这种也被称为“清算”用户的抵押头寸,这种回购有效地避免了上述用户的头寸在市场下跌时被完全清算。如果价格没有回升并继续下跌,那么整个抵押头寸将转换为 crvUSD,从而确保整个借入头寸的完整,而这些都是无需其他协议进行清算的。

现在,有人可能想知道,如果协议将全部抵押金额转换为 crvUSD,那么稳定币如何保持其挂钩?这就是套利机制和 Curve 的 PegKeeper 合约发挥作用的地方。

crvUSD 如何锚定?

PegKeepers 是具有铸造和销毁功能的智能合约。在 crvUSD 的价格开始高于 1 美元的情况下,他们将铸造无抵押的 crvUSD 并将其存入稳定交换池,帮助将 crvUSD 价格恢复 1 美元。

另一方面,如果价格低于 1 美元,则 crvUSD 将从稳定交换池中取出并销毁。除此之外,由于纳入了决定借贷利率的货币政策,该协议还使借贷利率保持动态,汇率会根据 crvUSD 的挂钩方差而变化。因此,当抵押品价格下跌且部分头寸处于软清算状态时,借贷利率也会下降,从而吸引更多用户借入稳定币。

风险

虽然 LLAMA 协议确实提供了被动管理 crvUSD 借入头寸的能力,但它也有其自身的风险。

1. 持有 crvUSD 的最大风险之一是,如果您的头寸进入软清算模式,则无法提取或添加更多资金。

2. 如果抵押资产价格急剧下跌,你的头寸确实会被强平。

3. 发行 crvUSD 的参数公开控制在 CurveDAO 的控制之下。

4. 尽管该团队已经进行了几轮“生产环境下的测试”,由于 crvUSD 相对较新,有几个场景依旧尚未探索。

尽管如此,Curve 所遵循的高安全标准也是其备受关注的一点,他们过去的就是一个证明。在 crvUSD 的案例中,他们努力的确保在合约公开之前能欧发现合约中的所有漏洞,甚至在最终部署之前进行了风险贷款,这种严格的测试有助于对清算过程进行压力测试。

crvUSD 借贷市场

要开始借入 crvUSD,需要前往 crvUSD Beta。你可以在“市场”页面查看支持存入的抵押品。在撰写本文时,仅接受 sfrxETH(Frax 的以太坊 LSD)作为抵押品。单击上述资产后,您将被引导到一个新页面,您可以在其中设置创建贷款的参数,需要注意的是,crvUSD 没有测试网,因此如果您想借用稳定币进行尝试,则必须在主网上进行。

他们只支持 Frax 的 LSD,还没有开始接受任何其他 LSD 作为抵押品。对于Curve社区来说,他们希望看到其他 LSD (拥有更大的市值,比如stETH/或rETH)而不是sfrxETH,整个社区对选择 sfrxETH 而不是其他资产的反应也是一件很有趣的事情。

他们只支持 Frax 的 LSD,还没有开始接受任何其他 LSD 作为抵押品。对于Curve社区来说,他们希望看到其他 LSD (拥有更大的市值,比如stETH/或rETH)而不是sfrxETH,整个社区对选择 sfrxETH 而不是其他资产的反应也是一件很有趣的事情。

部署期间发生的故事

如果社区无法参与其关键决策过程,那么协议的去中心化有什么好言的呢?有了 Curve,crvUSD 部署背后的故事可能会让你想质疑它的去中心化。

crvUSD 的首批合约于 5 月 3 日部署在主网上,最初提取了 100 万美元的贷款,当时该协议并未向公众公开。之后几周,相继进行了第二次和第三次部署,此时旨在对架构进行实战测试,最近一次部署是在 5 月 14 日。在所有这些部署中,仅 sfrxETH 作为初始抵押品的决定是由一个人决定的——Curve 的最高负责人Michael Egorov。

这在 Curve 的社区中并不顺利,他们中的一些人甚至质疑是否有考虑到 Curve 的长期社区对整个资产选择的看法。从那时起,该协议已确认会开始接受其他 LSD 作为 crvUSD 的抵押品,只是时间问题。

总结

尽管社区对 Curve 坚持使用 sfrxETH 作为初始抵押品做出了质疑,但该协议一直处于 DeFi 创新的前沿,并一直在突破边界。他们的 LLAMA 协议是一种创新机制,可充当“第一道防线”,防止借入稳定币的抵押品价格下降。该协议有助于为 LSD 持有者开辟一个全新的市场,同时为他们提供更简单的借用稳定币的体验。

通过这一实施,该协议还激励其他借贷协议实施更好的清算实践,并推动稳定币的发展。