解读 Convergence:类似 Convex 的治理聚合及收益再分配

在本文中,加密分析师 DeFi Made Here 将深入解析该协议机制原理及其代币经济。

原文作者:DeFi Made Here

原文来源:twitter

编译:深潮 TechFlow

DeFi 协议每年会发行数亿美元的原生代币(仅 CRV 就达到了约 1.6 亿美元)。为了捕获一部分的发行量,Convergence Fi 推出了一个类似 Convex 的中立层,该层汇集治理并将收益重新分配给持币者。在本文中,加密分析师 DeFi Made Here 将深入解析该协议机制原理及其代币经济。

有很多优秀的项目需要用户锁定治理代币才能获得某些收益。对于用户来说,锁定是痛苦的,因为他们需要长时间冻结资本。

为了解决这些问题,于是我们有了流动性包装(liquid wrapper)。然而,流动性包装通常仅限于某种资产或无法有效扩展。

Convergence 的目标是创建一个治理黑洞,首先从 Tokemak 开始,然后将重心放在 Curve 生态系统上。总体而言,Convergence 将会:

• 汇集协议并运行元治理(即对底层协议的治理)类似于 Convex;

• 运行自己的治理,并像 Curve 一样直接发行代币;

• 发行打折的 $CVG 债券以构建 POL(Protocol Owned Liquidity,协议拥有的流动性),类似于 Olympus。

让我来解释一下。

Convergence 发行 cvgAsset(流动性包装),每存入一笔资产就以 1:1 的比例进行配对。例如

• CRV ➡️ cvgCRV;

• CVX ➡️ cvgCVX;

• FXS ➡️ cvgFXS;

• 等等。

底层资产将永久质押/锁定,其治理权力将被委托给 $CVG(Convergence 原生代币)持有者。质押/锁定的资产的原生收益将被提升并重定向给 cvgAsset 持有者。

与用户在 Convex 上提供 Curve 流动性以获得提高收益类似,Convergence 将允许他们为每个汇集的协议质押其 LP。根据底层协议的设计,LP 持有者将获得更高的收益。

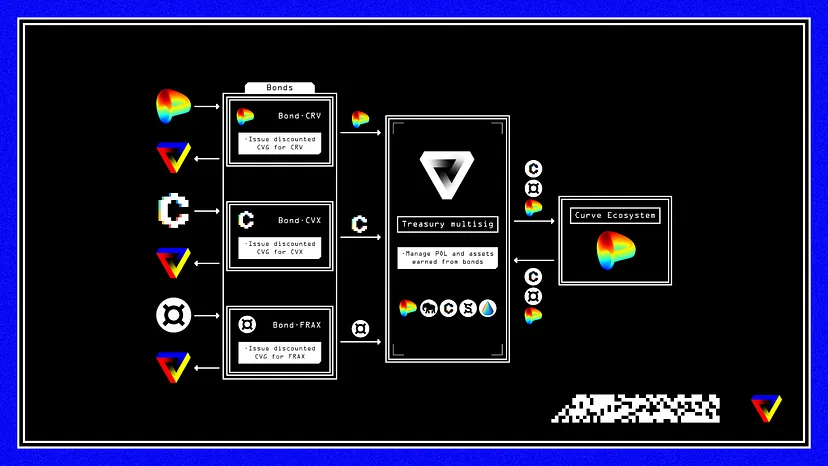

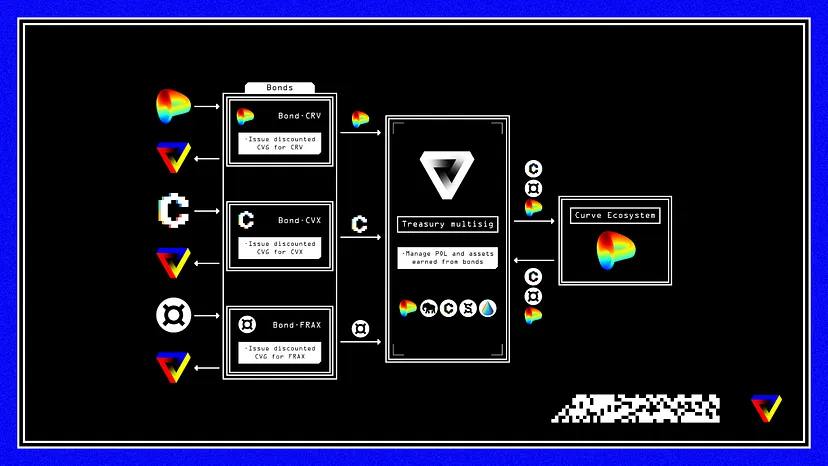

Convergence 的特点在于其处理 POL 的方法。该协议不会进行流动性挖矿,而是发行债券来积累有价值的治理权力到国库中。债券计划将持续四年半,即总供应量的30%。

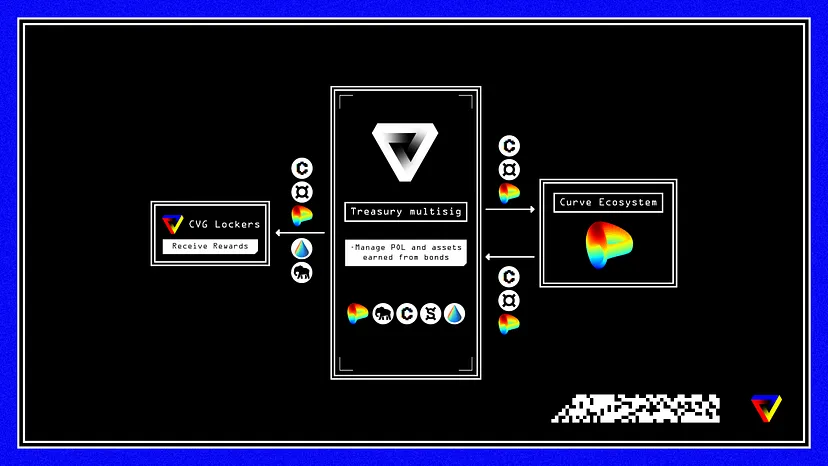

国库不是为了支持或赎回任何功能而存在的。相反,它用于产生收益,每 3 个月以 $CRV、$CVX、$FXS、$SDT 和 $CNC 的形式进一步分配给 $CVG 持有者。

$CVG 持有者也将治理协议、运营元治理并引导 $CVG 的发行。$CVG 可以锁定长达 96 周,并且拥有非常独特的锁定设计。

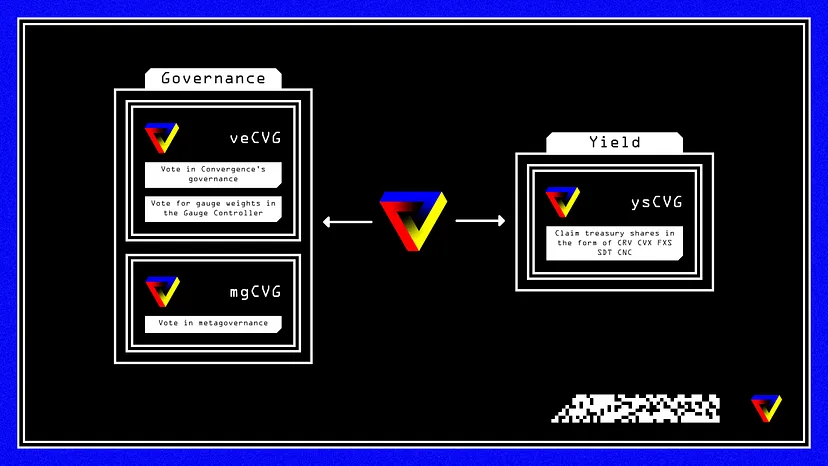

$CVG 可以被锁定为:

• veCVG - 用于投票和治理;

• mgCVG - 用于 Snapshot 元治理投票;

• ysCVG - 用于共享收益权。

锁定时,可以选择分配给 veCVG 和 ysCVG 的 CVG 百分比。

用户可以选择将全部 CVG 数量分配给 veCVG 或 ysCVG,也可以在两者之间分配。为了获得 mgCVG,需要将 CVG 分配给 veCVG。仅锁定到 ysCVG 将不会生成任何 mgCVG。

例如,如果有人锁定了 1,000 CVG 并选择了 50/50 的比例,则 500 CVG 将用于计算 veCVG 和 mgCVG 数额,500 CVG 将用于 ysCVG 。

mgCVG 和 ysCVG 的计算是按时间加权的,但不会被时间稀释,因为余额将保持不变直到锁定期结束,这使得被动用户能够保持其索取权利而无需反复重新锁定。

这种独特的锁定设计将使用户在治理(包括贿赂)和收益分享之间进行套利,治理由 veCVG/mgCVG 表示,收益分享以 ysCVG 表示。

锁定头寸也被代币化了。veCVG、mgCVG 和 ysCVG 是非同质化代币,可转让。通过 NFT 创建半流动性锁定头寸可以提供更灵活的交易方式(在二级市场上可交易),并提高资本效率。

总的来说,Convergence 不是任何现有协议的分叉,而是作为聚合器构建的,因此不会依赖于单一的底层协议。$CVG 将使持有人能够从聚合的协议中获得收益,而无需直接暴露于基础资产。但是,$CVG 将与聚合协议和代币的表现相关,并且将类似于这些协议的指数。

此外,$CVG 持有者将从国库产生的收益中受益。同时,汇集的协议,特别是 Curve 生态系统项目,将从它们之上的另一层中受益,原生代币将减少卖出压力并产生更多飞轮效应。