Ethena Labs——去中心化稳定币的又一探索

而Ethena Labs则通过ETH空头杠杆来对冲波动性,从而1:1铸造等额抵押稳定币USDe。

原文作者:Go2Mars Research

原文来源:Go2Mars Research

稳定币是DeFi中最引人注目的赛道,自从行业发展之初就是所有人渴望夺取的圣杯,从依托链下资产发行的USDT,USDC,到超额抵押稳定币DAI,再到crvusd,生息的eUSD等,不同的协议沿着去中心化程度不断提高的方向交出了属于自己的答卷,稳定币的铸造策略也都走向了不同的道路。而Ethena Labs则通过ETH空头杠杆来对冲波动性,从而1:1铸造等额抵押稳定币USDe。

项目背景

Ethena Labs团队阵容豪华,主要负责人来自BitMEX,WINTERMUTE,Deribit,AAVE等顶尖团队,并且得到了Deribit,BitMex,Bybit,OKX,Huobi等各大交易所的支持。

机制

一句话来说,Ethena 在做一个完全抵押而非超额抵押的稳定币,通过与CEX中的空头杠杆产品进行对冲波动来走一条与目前所有稳定币都截然不同的道路。

用户可以选择抵押ETH,或stETH来1:1铸造USDe,在获得抵押品并且铸造USDe后,Ethena则会在交易所中增加自身所持有的空头头寸来进行对冲,由于质押的ETH衍生品可以使用等值名义上的空头头寸来完美对冲,所以Ethena只要能够保证能够开出足够多的空头头寸并且资金费率不至于太高,那么整套逻辑便是可以跑通的。

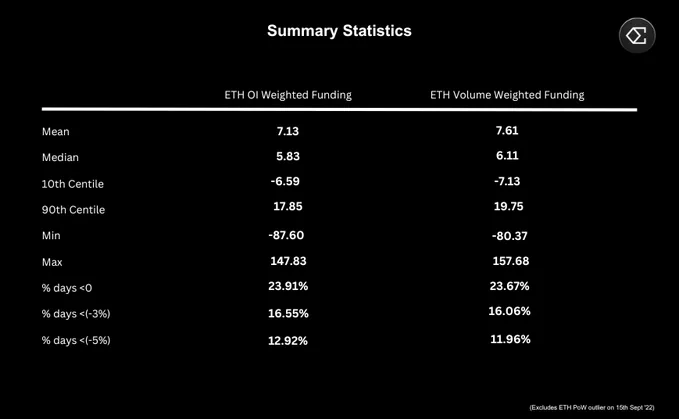

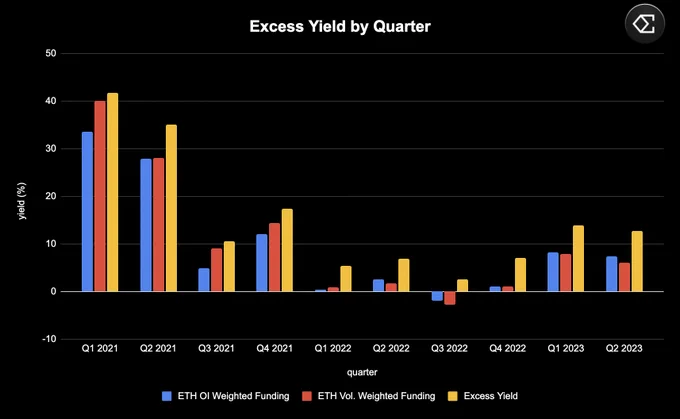

空头头寸的数量则由Ethena的合作交易所来负责,Ethena的投资方囊括各大一二线交易所,并且于近日宣布了与以太坊头部合成资产协议Synthetix进行了合作,这样Ethena就能够获得足够的交易深度来增加自己的空头头寸。至于资金费率,根据Ethena研究人员的统计,加密市场表现出一个天然的正费率倾向,参与者自带多头属性。

除此之外,ETH质押衍生品的收益率能够弥补资金费率,根据统计,在过去三年的市场中,stETH的收益率减去资金费率都为正,即使出现极端市场行情,Ethena还有一个外部保险库,用于填补可能的缺口。

如果出现USDE抵押品价值不足的情况,就会出现脱锚,但是由于USDE是足额抵押的,不会像UST之类的算法稳定币直接崩溃,那么用户在执行赎回的过程中,协议就需要解除空头对冲,那么在这个过程中就会自动达成新的平衡状态。

进展

就在上周Ethena宣布了与Synthetix的合作来让USDE在链上也能获取杠杆来进行对冲,从而实现进一步的去中心化。不过总体来看项目本身还处于早期阶段,开发团队在社区中表示下个季度将会上线测试网,同时表示有运营,市场,开发,研究等一系列的职位开放,对其有兴趣的读者也可以进入其社区以获取更多信息。

总结

Ethena选择足额抵押稳定币,而不是像其他协议做了常见的超额抵押,这对于整个市场来说是有力的创新,因为超额抵押实际上还是减少了市场中的流动性,不过目前Ethena的USDe还是处于纸面阶段,让我们继续观察它之后的表现吧

参考

- https://mirror.xyz/0xF99d0E4E3435cc9C9868D1C6274DfaB3e2721341/2gfr0qaFvZ8UxPaBvPPAZgwdcbssR_cyg5svqj1YGrY

- https://blog.bitmex.com/dust-on-crust/

- https://mirror.xyz/0xF99d0E4E3435cc9C9868D1C6274DfaB3e2721341/tjd5bOkKWK4rpmAIjTrRH4xs4-OF4ym66mg9jMkhrKo