长推:清算套利者的利润空间有多大?

从这个角度观察不同的借贷/稳定币协议,有一些意思。

原文作者:observerdq

原文来源:twitter

注:本文来自@observerdq 推特,MarsBit整理如下:

清算套利者的利润空间有多大?从这个角度观察不同的借贷/稳定币协议,有一些意思。

本质上所有协议要解决的问题是:如何知道链上实时的流动性状况,进而计算卖出多少清算抵押物即可覆盖负债。这里存在两个挑战,对链上实时流动性的精确监控、MEV领域的竞争(保证精确监控能够转化为实际结果)。

协议为何不自己直接做清算呢?或许这两个挑战自然地引入了专业分工,又或许是permissionless的默认标准。

那么,清算给谁做呢?

最自然的想法应当是竞拍(英式拍卖),价高者得。拥有监控、MEV能力的清算套利者们,“卷”到一个尚能适配他们脑力与投入的利润水平。MEV服务方们则是渔翁得利的状态。

但实际上头部协议并没有走英式拍卖的(DAI曾经是),原因暂未考。

AAVE的做法是放弃了拍卖,给一个固定折扣,先到先得。

DAI采用了荷兰拍,crvusd则采用了变种荷兰拍(所附推文内有具体介绍)。

https://twitter.com/observerdq/status/1695997404309561822

如果存在竞拍机制,意味着协议侧在控制让渡出去的套利利润空间,饼小了,清算套利者能分给MEV服务方的也少了。

但无论是否存在竞拍机制,清算套利者们之间都在竞争,只是在AAVE的机制下,比赛或许更早结束。

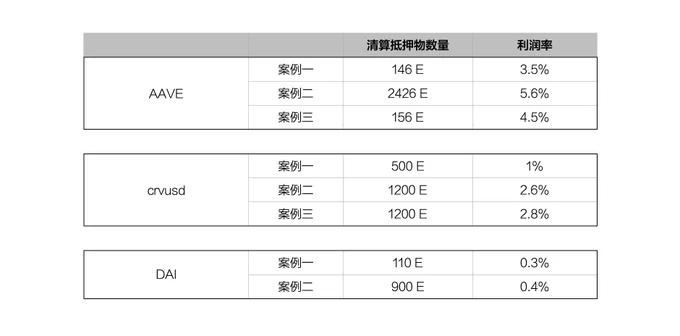

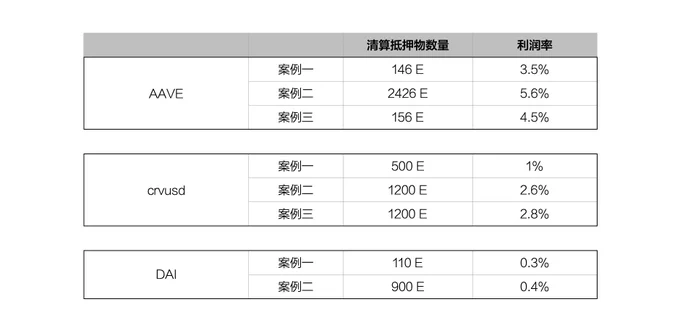

以上是一些理论探讨,最后不妨看一下实际情况,正好8月18日凌晨出现大跌行情,我挑选了数笔规模以上的清算套利交易,看看利润情况(利润泛指清算者抵押物买入价和在链上实际卖出价的差值,未剔除gas开销和付给builder的开销)。

如预想的那般,AAVE提供了更大的利润空间,和DAI的差距竟有十倍之巨。

但crvusd和DAI也有些差距,这背后的原因较为复杂,大致是因为crvusd的清算是重度依赖oracle的,而DAI的依赖度较低。因此crvusd的实际表现和oracle的具体实现方案关系很大,有兴趣者不妨看一下Michael一则proposal里关于此事的讨论。

https://gov.curve.fi/t/disable-chainlink-limits-for-price-oracles-in-crvusd/9527/10