长推:加密行业的风投并没有消失,早期融资的频率实际上更高

如果你看新闻,你会认为风投公司正在大规模逃离加密货币。本文分析了相关类别中不同阶段的2.5万个融资事件的数据,得出结论“早期融资的频率实际上更高。”

原文标题:Here is a running hypothesis on how VCs think of the sector.

原文作者:Joel John

原文来源:twitter

编译:Kate, Marsbit

注:本文来自@joel_john95 推特,MarsBit整理如下:

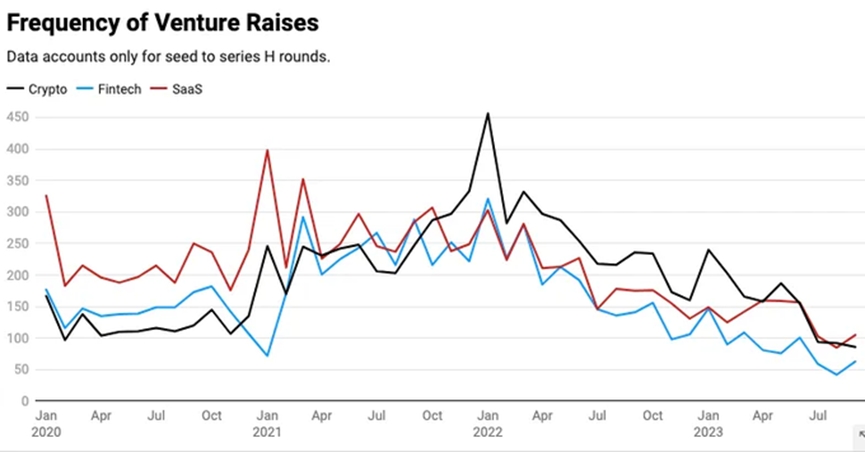

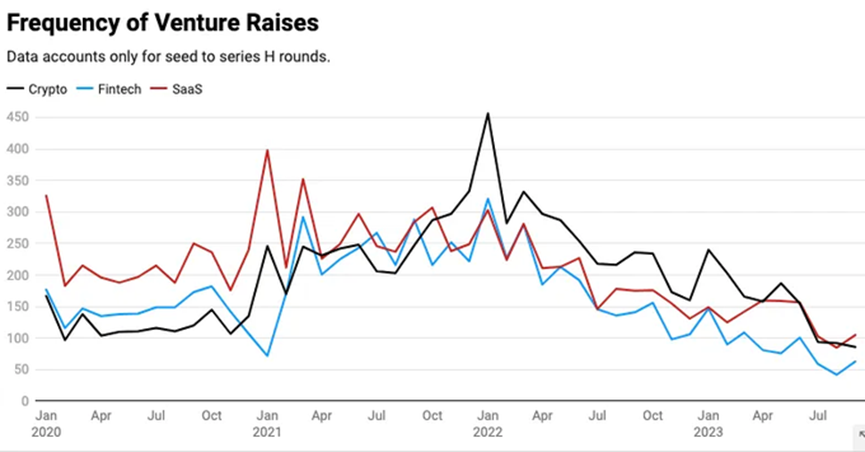

如果你看新闻,你会认为风投公司正在大规模逃离加密货币。在你研究他们在金融科技和SaaS等更成熟的行业所做的事情之前,情况很可能就是这样的。

上周末,我分析了这些相关类别中不同阶段的2.5万个融资事件的数据,以研究它们之间的常见模式。

以下是关于风投如何看待这个行业的假设。

请看下面的图表。2021年1月的上升趋势是,在11月底至12月期间,风投公司宣布了大量融资。公司通常要等到新年才会宣布。(这种现象每年都会出现在各个行业。1月宣布融资的数量最多)。

看到2021年1月SaaS投资的初始步增长了吗?由于疫情导致的封锁迫使人们在家工作,SaaS的收入创下新高。投资者将资金投入这一领域的意愿也大幅上升。

几个季度后,加密货币在融资频率方面也出现了类似的上升。我的理解是,随着其他垂直行业(游戏、SaaS、生物、金融科技)开始看到大型风险资本向它们部署的流入流动性,对加密货币投资的兴趣也在上升。到2021年底,每个人都在荒谬的链上铸造NFT,希望能快速赚钱,与加密相关的融资频率创下新高。

这一趋势是否也适用于融资?是的。在其他(成熟)行业见顶几个季度后,加密原生风险投资迎来了流入资本。从某种意义上说,最近有多种力量在起作用

- 由于低收益环境意味着更多风险资金流向现有投资组合,成熟行业投资处于水深火热之中。一般的管理者都想要更多的风险,而加密货币提供了这样的风险。

- 加密货币领域的流动资产正在反弹并创下新高。消费者对这一细分市场的兴趣也达到了新高。当时,你的风险投资账簿中没有加密货币,这意味着你的客户(有限合伙人)错过了潜在的收益。

随后的崩盘似乎出现在各个行业。我的样本量只有两个,理想情况下,我希望能跨越10个行业来证明我的观点。对于普通的创始人来说,重要的不是从最高点下跌,而是过去几年的趋势。随着风险投资市场的兴奋情绪平息下来,我们可以看看这种下跌是否已经彻底摧毁了人们对加密货币的兴趣。

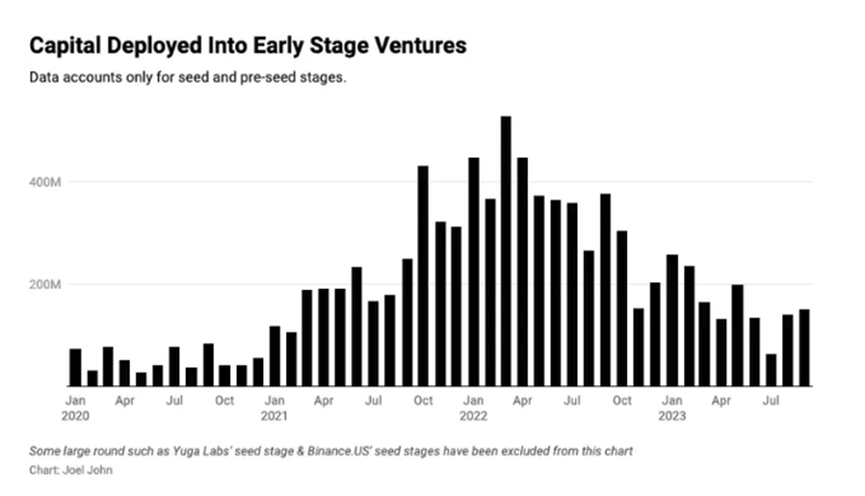

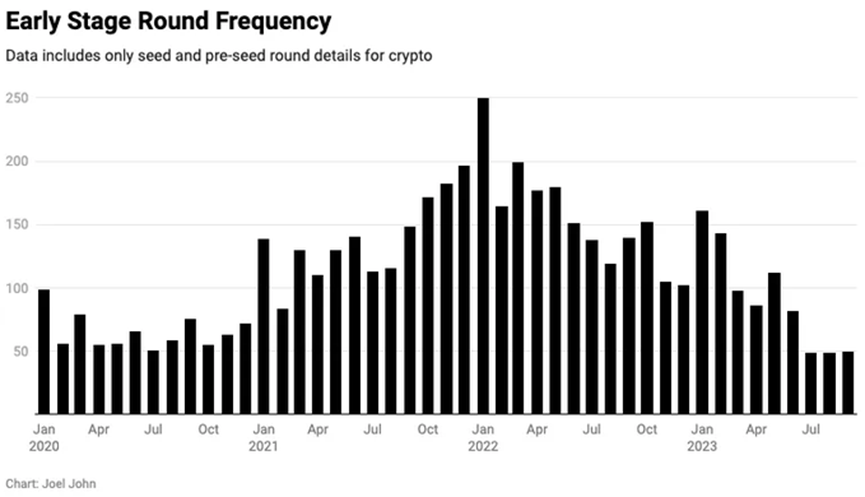

为了研究这个问题,我专门研究了加密货币的早期风险投资频率。哦,看!坠机了!!(不. .没有)

与2021年相比,早期融资的频率实际上更高。创业者感到手头拮据有两个原因

1. 在过去的几个季度里,创业者的数量有所增加。我们有更多的创业者在争夺较小的资金池。

2. 我们以2022年1月为基准,那时创业者可以发送一份PDF文件,并期望在一天结束时被问到“我该把钱汇到哪里”。

我们看到的市场痛苦实际上是几个因素共同作用的结果

1. 后期协议的资金/拨款与代币的价格成比例迅速下降。为团队提供资金以开发拥有80个月活跃用户的实验性技术的需求已经消失。这意味着创业者需要在较低的CAC下更快地找到PMF

2. 大多数团队的股权价值迅速下降。2022年加入的员工现在想知道他们的所有权是否有价值,以及它是否会出现流动性。士气趋于低落。在美元流动性较低的情况下,在这个市场招聘员工,会要求更高的薪酬。

目前的好消息是,对加密货币的风险投资并没有完全消失。规模越大,轮数越少。这是一个很难融资的市场,但假设没有资金是错误的。对于创业者来说,在这样的市场中,他们是否能表明他们建立、留住(用户)或销售的能力,这标志着他们是否需要再花18个月的时间来进行构建,还是不得不在熊市中关门大吉。

外面环境恶劣吗?是的。

但对每个人来说,生活都很艰难。

这会让事情变得更好吗?我不知道,但至少让我们停止假装这是一个没有数字的加密原生现象。

数据来源:Crunchbase, internal trackers