将衍生品定价理论应用于永续合约的自动化做市

本文探讨了Merton的债券定价模型和Black, Cox模型定价AMM自动化做市策略的历史根源,以及如何将其应用于做市。AMM保持平衡时,交易者将面临较低的滑点,但如果AMM面临风险,滑点就会增加。我们提出了一种新的永续合约AMM,通过估算违约风险中性概率来保守地估算保险费,以提供更好的DeFi产品和服务。

原文标题:Applying Derivative Pricing Theory to Automated Market Making for Perpetual Futures

原文作者:D8X Exchange

原文来源:medium

编译:D8X 中文

“我们采用既定的TradFi衍生品定价理论来得出AMM自动化做市策略。 本文探讨了该技术的历史根源,并展示了我们如何将其应用于做市。 通过由此产生的定价机制,如果AMM保持平衡,交易者将面临较低的滑点。 如果AMM面临风险,滑点就会增加,并激励交易者对冲AMM净风险敞口。”

Merton的债券定价模型(Merton,1974)假设公司有一定数量的到期日为T的债务。如果公司的资产价值在T时低于债务的面值,公司就会违约。在这个模型中,公司的权益是公司资产的欧式看涨期权,其行权价格等于债务的面值。这个模型可以用来预估公司的违约概率,正如Moody’s公司所商业化的KMV Merton模型[Bharat, Shumway, 2008],也可以用来定价公司的信用风险债务[Moody’s, 2022]。

继Merton在1974年发表的文献后,出现了其他的违约风险模型。在[Black, Cox, 1976]模型中,公司也可以在到期日T之前违约,而在Merton的方法中固定的违约阈值现在是动态的。特别是在90年代末信用衍生品的兴起,抽象出公司资产负债表的模型(称为简化模型),开始受到关注。关于结构模型和简化模型的详细内容,请参见附录A。

结构模型和简化模型这两种方法,都是模拟违约风险和定价信用的有效方法。这两种模型都可以从历史数据进行校准,有时它们被结合成“混合”形式。当这些模型用于定价时,它们共同遵循的是风险中性估值原则。

风险中性估值

简而言之,这一原则表明,资产的价值等于期望的、贴现的现金流的价值。期望值不是使用真实世界的概率来计算的,而是使用从其他资产价格中提取出来的构造概率来计算的。关于这种估值方法还有很多内容可以展开,但就本文章而言,重点是知道这是衍生品的定价方法,如欧式看涨和看跌期权、CDS或结构化产品。对于我们与D8X合作的定量分析师来说,[Björk, 2009]是风险中性估值的一个较好的参考。

永续AMM面临市场风险

自动化做市商(AMMs)是订单簿市场的DeFi替代品。AMMs使用公式确定给定交易的价格,而不是在基于订单簿的系统中匹配限价和市价订单。

假设只有一个交易员在永续合约中做多1 ETH(例如参见[Deribit 2022]对永续合约的解释)。如果ETH的价格上涨20%,AMM欠交易员收益部分的金额。同样,如果价格下跌20%,AMM会减少交易员的保证金,以亏损的金额为准。简而言之,AMM面临市场风险。

如果有另一个交易员做空1 ETH,价格上涨20%,做空的交易员损失了20%,做多的交易员获得了20%,反之亦然,如果价格下跌20%。在这个例子中,AMM的市场风险抵消为零:无论价格如何变动,AMM都不会产生任何损失或收益。

总之,对于AMM来说,最好是净零敞口。严格地说,“零”只适用于线性永续合约。在本文中,我们关注的是线性永续合约,其中抵押品以持有的报价货币(例如,对于ETH-USDC永续合约,抵押品为USDC)。

AMM作为保险提供者

为了确定D8X永续合约的价格,我们假设交易员以现货价格进入合约,如果他们增加了AMM的敞口,他们还会从AMM购买信用保险。信用保险旨在保证当交易员关闭头寸时,按照合约规定支付给交易员应得的金额。如果交易员减少了AMM的敞口,他们将会获得退款。如果AMM在交易员想要结算时没有资金,应付的金额需要从违约基金(即额外的资本储备)中支付。因此,与AMM的交易还包括可能进入保险基金。根据AMM的状态,保险费用更高,或者,正如我们将看到的,如果他们减少了AMM的敞口,交易员会得到退还的保险费。

深入探讨:永续期货AMM的结构模型

我们如何定价这种信用保险呢?类似于Merton的债券定价模型,我们假设一个固定的时间范围T。为了解释这个概念,我们首先假设AMM只有一个交易员和一个以报价货币(例如USDC)表示的资本M。交易员在指数价格s处进入一个(signed)大小为κ的头寸。固定时间段结束时的交易员利润为

方程(1)

其中s是进入价格,s⋅exp(r̃)是退出价格,r̃是对数回报。现在,保险费的价值是其在风险中性概率测度下的贴现、期望值。假设无风险利率为零,贴现项消失,期望值如下:

方程(2)

其中M是AMM资本,不包括违约基金资本。为了对这个术语有直观的了解,首先需要注意的是,如果AMM资本M足够大,则很可能回本,并且保险的价值很低(在这种情况下,max函数的第一个术语对于r̃的大多数实现都是负的,因此max函数的值为0)。其次,如果M为0,保险价值对应于期望的交易员利润(因为保险涵盖了所有的利润)。最后,如果M相对较小,交易员的部分利润可以用AMM资本支付,部分利润必须由保险支付。通过这个假设说明,应该让我们对公式(2)有了直观的了解。

对于对数正态回报,可以通过公式(2)进行评估解析,如果抵押品M是报价货币或基础货币(ETH-USD永续合约为例,是ETH或USD)。如果抵押品是第三种货币(以ETH-USD永续合约为例,是BTC),则没有封闭形式,期望值需要通过Monte Carlo方法计算。关于这种近似值的细节,我们参考了白皮书[Maire, Hernandez, 2022]的附录B。

总之,公式(2)为我们提供了AMM希望向交易员收取的保险费,以维持AMM违约基金。

因为定价公式需要在区块链上实施,我们在下一部分中简化了保险费。

银行家的估算方法

银行业估算期望的信用损失为PD * EAD * LGD,详情参见[BIS 2005],其中PD是违约概率,EAD是违约时的敞口(以货币计算的金额),LGD是违约后的损失(一个相对术语)。也就是说,此方法并非像上述提及的方法那样联合估算期望损失,而是假设违约损失、违约敞口和违约概率之间是独立的。这种方法也用于信用定价,详情参见[Moody’s 2022]。

按照这种思路,我们假设美元损失(EAD * LGD)等于初始头寸值|κ|s。现在,保险费变为

方程(3)

其中1_θ的期望值是违约概率,我们设为q。违约指标在AMM没违约时为0,在违约时为1:

方程(4)

因此,我们的保险费,即公式(2),现在简化为头寸值乘以违约的风险中性概率q。q值对应于数字期权的值。在附录B中,我们提供了为什么这是AMM的保守假设的直观解释。事实上,只要在一个时期内价格至少翻倍的概率很低,它就是保守的。

我们通过数字期权的值乘以交易大小|κ|s来估算保险费。这导致了一个封闭形式的解决方案,我们可以在链上实施。

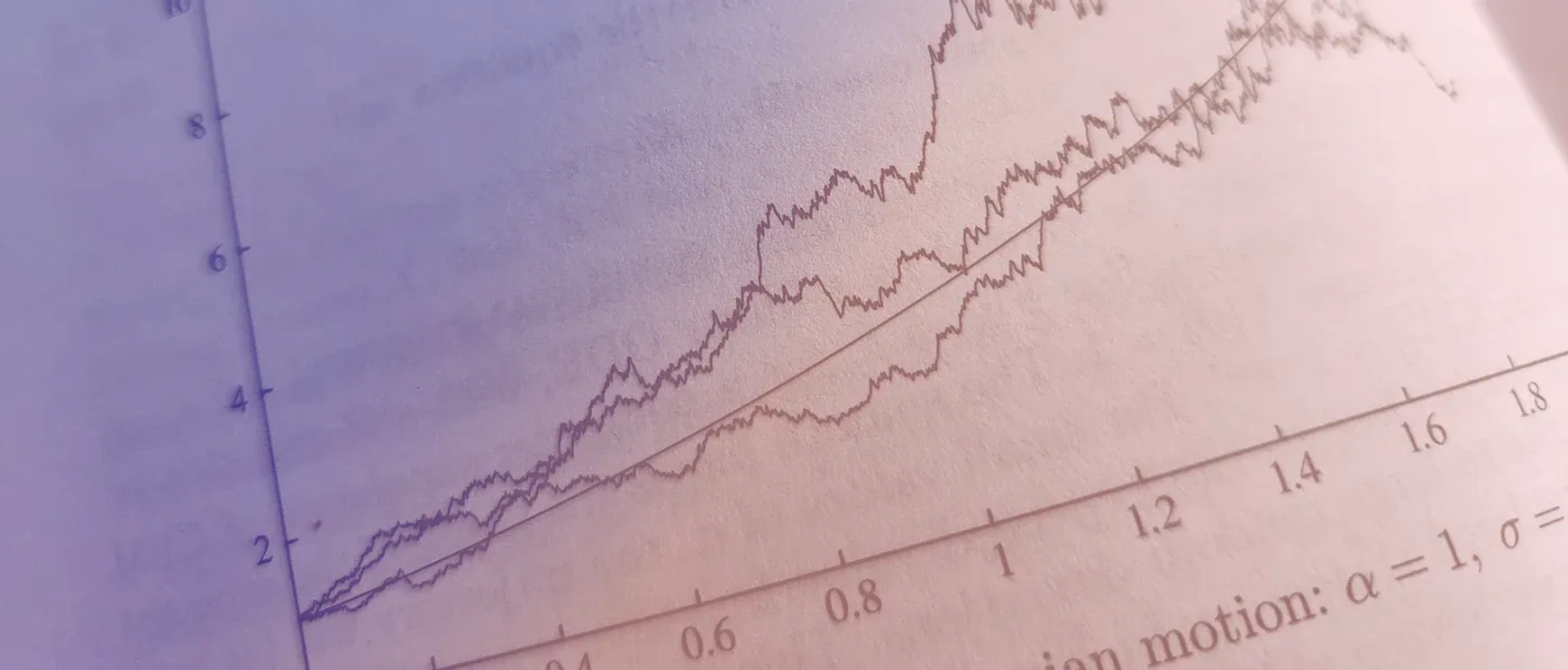

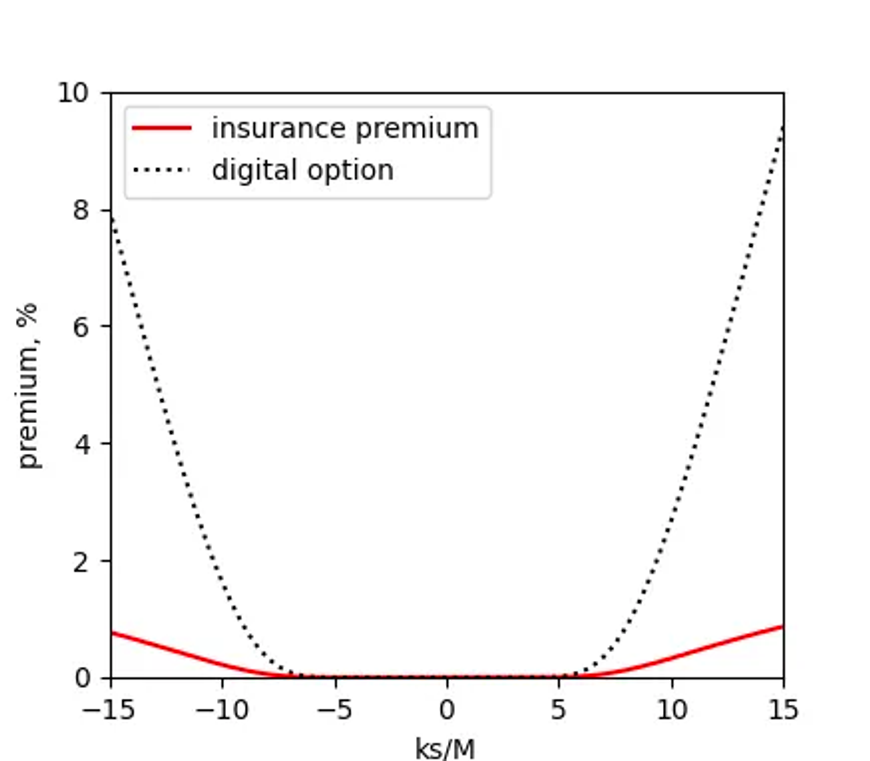

数字期权的值q可以为所有类型的抵押品M(基础、报价或双币种货币)解析计算,因此我们可以完全在链上实施这种方法。图1比较了保险费近似值和由Eq. (2)给出的期望损失除以κs。

图1:我们用数字期权的值替代了保险费。对于合理的资产波动性,这是一个保守的近似值。在本示例中,我们使用了σ=5%。

随着κs/M的增长,数字期权近似值会高估保险费。 这很有用,因为如果有足够的资本(κs/M比例偏低),我们就会对风险进行充分定价,并且随着资本相对于交易者风险敞口的减少,我们开始对风险定价过高。 因此,定价会抑制交易者让AMM承受过度风险,并激励相反的交易进入,因为回扣同样定价过高(因此有利于交易者),正如我们在下一节中详细介绍的那样。

交易者激励措施

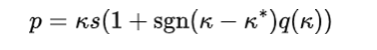

我们将溢价q(κ)计入价格p的方式如下:

公式(7)

其中,如果sgn(.)的参数为正,则计算结果为1,否则计算结果为-1,κ是最小化AMM风险的交易规模。 这意味着,例如,如果您是空头交易者且κ为负数,您可以在现货价格s上方进行空头交易,这样您就可以在价格向现货收敛时获利; 相反,多头交易者进入现货上方,这与现货交易相比是昂贵的。

正如我们在图1中看到的,对于较低的人均交易规模(κs/M)值,近似值(“数字期权”)保持接近准确的保险价值,并且如果 AMM 面临较高的风险,则会高估保险费。 该溢价向增加风险的交易者收取,并向降低风险的交易者返还。 因此,交易者有动力将AMM净敞口降低至最低点κ-κ*。 在κ-κ*处,AMM的市场风险最小。

结论

我们提出了一个新的永续合约AMM,其基于衍生品定价理论。我们的方法是假设交易员购买信用保险,以确保他们的头寸在合约结束时得到支付。我们的方法是保守的,因为我们估计了违约的风险中性概率,而不是联合估算期望损失。我们的方法可以完全在链上实施,它导致了封闭形式的解决方案。

这是一个技术性的文章,但我们希望能为那些对DeFi和金融工程感兴趣的人提供有趣的观点。我们相信,通过将传统金融的最佳实践与区块链技术相结合,我们可以为DeFi社区提供更好的产品和服务。