Aave为首的去中心化借贷是个好商业模式么?——Aave简介及11月数据情况

数据层面及业务部分与Compound进行对比,从而对Aave目前市场地位有更好的理解。

原文作者:Steven, E2M Research

原文来源:mirror

本文对于一些介绍和观点有引用他人文章和观点,本文更偏向文献综述,以及对根据一些现状产生的思考。

数据层面及业务部分放与Compound进行对比,从而对Aave目前市场地位有更好的理解。

Compound和Aave有太多相似之处,然而一些细节上的区分能够看到两边团队不同的战略,因此不放在一起比较实在是有一些可惜。

近期CZ辞职,币安受罚以后,是否能够进一步促进用户去亲近以Defi为主的去中心化产品?也是值得观察的一个问题。

一些仍在思考的问题:

去中心化借贷的吸引力?

- 杠杆是否是去中心化借贷赛道现阶段相对比较热门原因?熊市下对于看多Web3.0的用户非常适合给主流资产加杠杆持有。

- 能否看出来有多少是加了杠杆的(主要是请教默哥)?例:看多ETH,那就超额抵押ETH、换出美元购买ETH、然后继续超额抵押ETH。或者A token质押换出美元后再到

- 借贷短期比拼杠杆、资金量,但长期是否应该和Uni一样回归产品比拼安全性风控\监管认证\用户体验等,Aave作为借贷龙头在这些方面比Compound和MakerDAO更有优势。

- 接着上面的观点,Aave已经开始与传统银行进行合作,个人认为这是比RWA更正确发展思路

- Aave在代币赋能上不会像 Balancer、Curve 和 GMX 那样将其创造的大部分价值重新分配给用户。然而,协议产生的费用进入金库,代币持有者可以控制它们。个人感觉安全模块这些其实都是噱头。

与传统银行对比

- 为什么传统银行借钱一般喜欢用流动性差的房地产?数字资产借贷是否属于一个革命性创新?比特币、ETH、DAI等流动性强的抵押资产有什么优势和劣势?未来去中心化借贷是否能泛地产也

- 超额抵押使得去中心化借贷可以不需要有一个借贷还款期限;Defi在清算机制上也有足够的优势使得坏账的概率远远低于中心化借贷

Defi乐高模型

- Defi的拼接是借贷、稳定币和去中虚拟化,最终形态应该如何展望?

Aave的护城河

- Sushi吸血鬼攻击Uniswap,Blur攻击Opensea,Aave和Compound之间的竞争,最后结果都各不相同。

- Aave展示的东西是非常多且清晰的,换句话说开源做的很好

- TVL很高

其他

- 虽然实现起来难度远远大于Dex聚合器,也会有聚合器(像1inch的Routing功能)或者综合性Dashboard的需求。用户对于LTV、借方/贷方利率、质押收益、质押条件、风险/收益等会有自己的偏好,更接近于理财产品。和做DEX聚合器不同,Swap是一次性的,只需要考虑磨损度的问题,而借贷的因素就比较难以量化。在去中心化借贷的TVL已经超过去中心化交易所的TVL的当下,这个赛道值得关注一下。

背景介绍

在阅读本文前可以阅读的一些文章:

相关阅读:关于更多借贷的发展历史可以阅读 2023 全球 DeFi 借贷赛道全览:金融科技发展的新机遇

相关阅读:有些概念性质的介绍以及图片引自菠菜菠菜撰写的科普性较强的一文读懂 Aave—”去中心化银行“

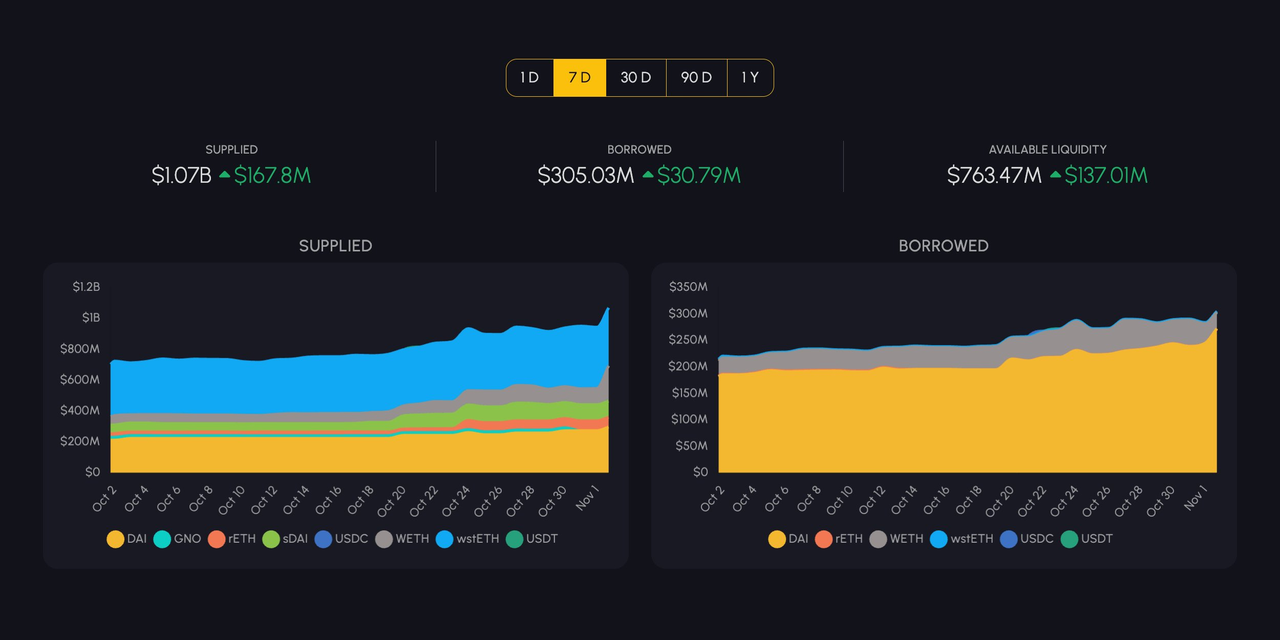

1. 去中心化借贷赛道数据情况

1.1 Defi整体情况

- 整体TVL

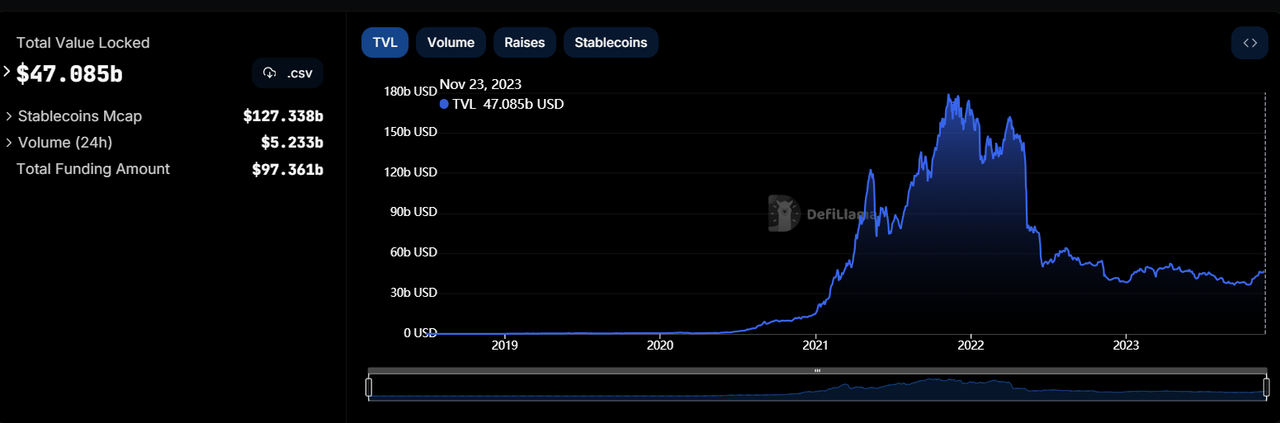

最低在10月13日Defi TVL不到36b,在贝莱德的Ishares比特币现货ETF经过10月16日和10月24日的两次闹剧之后,前几天又贝莱德又注册了以太坊现货ETF,市场对于比特币和以太坊现货ETF通过的信心十足。最直接的就是比特币和以太坊价格上升。CZ和币安与司法部和解的事情也使得一部分钱流入Defi,Defi TVL的回暖,来到了$47.085b。

稳定币的市值在11月后有所上升到$126b,但其实也仅仅是回暖到了今年7月24日的情况。有趣的是,在22年5月份那会儿,稳定币仍然有$160b,而对应的当时比特币价格已经跌下$30,000,仍然有很大的距离。

- 赛道TVL对比

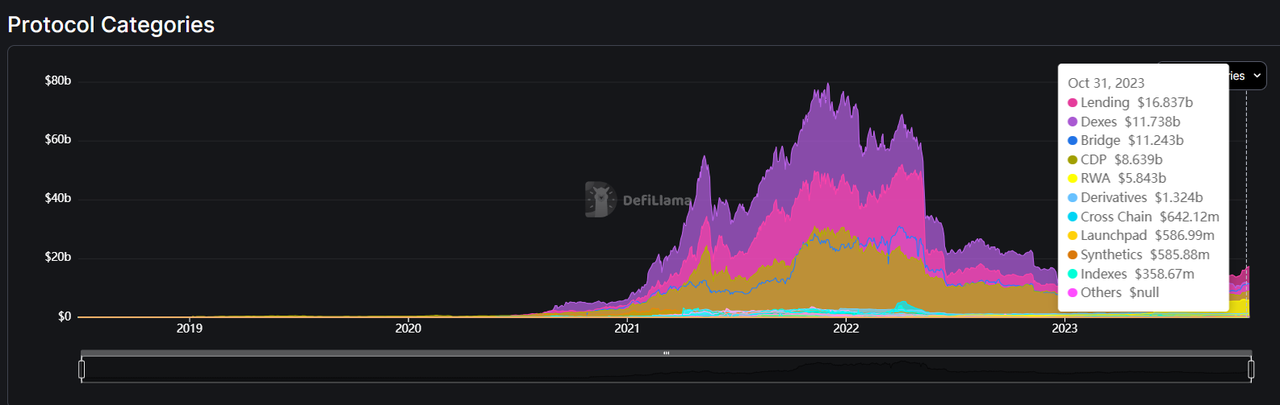

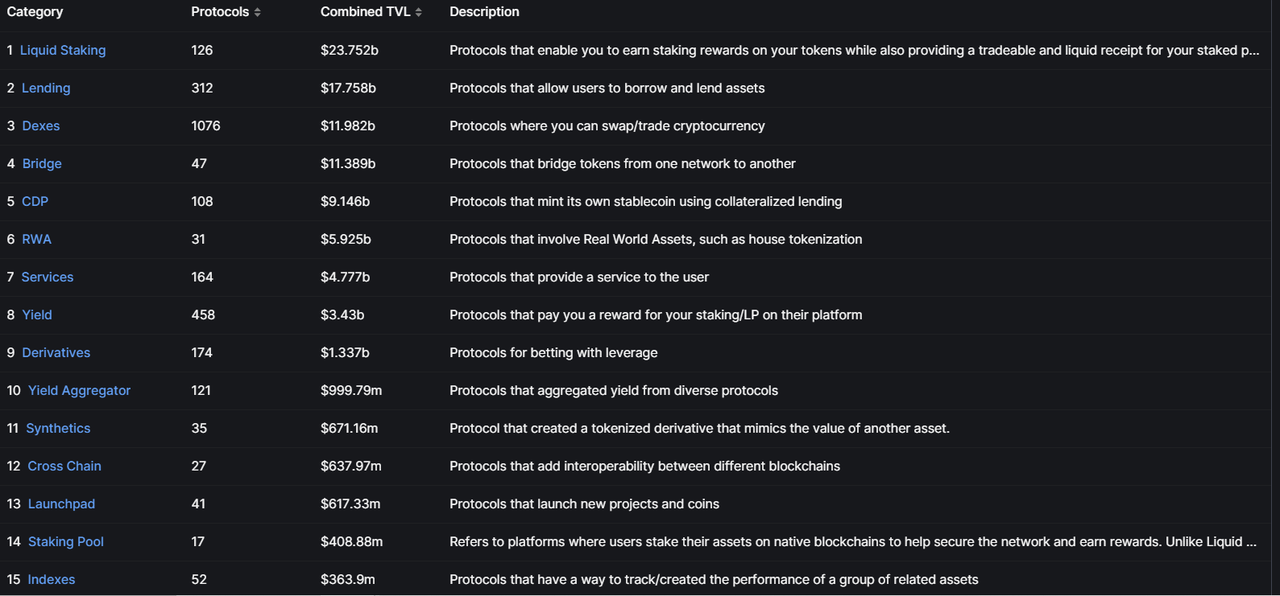

2023年7月30日(Curve暴雷),自2020年9月以来Lending赛道的总TVL首次超过Dexes的TVL,并且之后的日子两者的差距越来越大。 抛开LSD赛道不谈截至11月5日TVL前五的赛道是分别是:

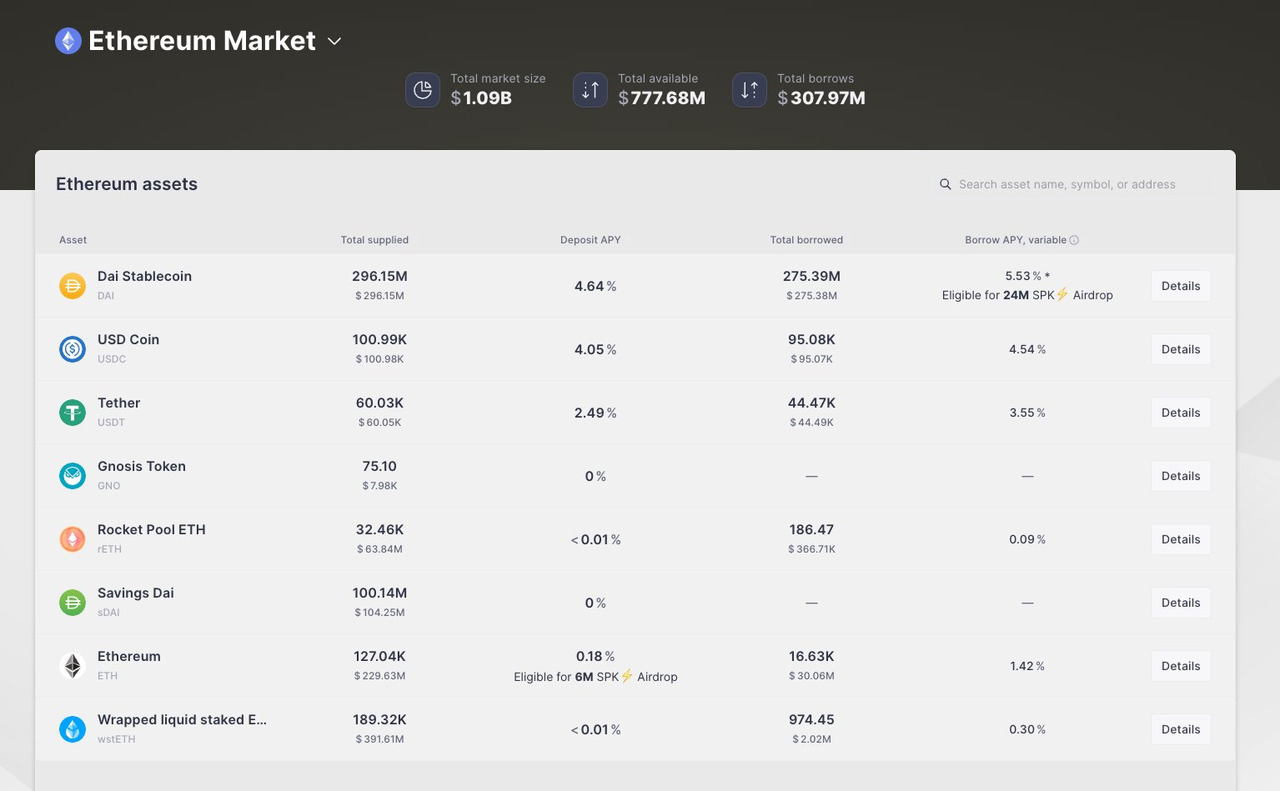

- 借贷(Lending):$16.837b;头部项目:JustLend($5.773b)、Aave($5.647b)、Compound($2.229b)

- 去中心化交易所(Dexes):$11.738b;头部项目:Uniswap($3.408b)、Curve($1.689b)、Pancake($1.45b)

- 桥接(Bridge):$11.243b;头部项目:WBTC($5.748b)、JustCryptos($3.991b)

- CDP:$8.639b;头部项目;头部项目:MakerDAO($5.119b)、JustStables($1.709b)

- RWA:$5.843b;头部项目:Maker RWA($2.97b)、stUSDT($2.294b)

波长生态除了去中心化交易所其他头部Defi赛道均有一席之地,与市场讨论度并不匹配。暂时没有新项目的TVL颠覆传统老牌Defi。

1.2 借贷赛道情况

借贷赛道虽然JustLend TVL是最高的,但是JustLend TVL中有多少是孙割的资产,多少是真实资产有待考证。

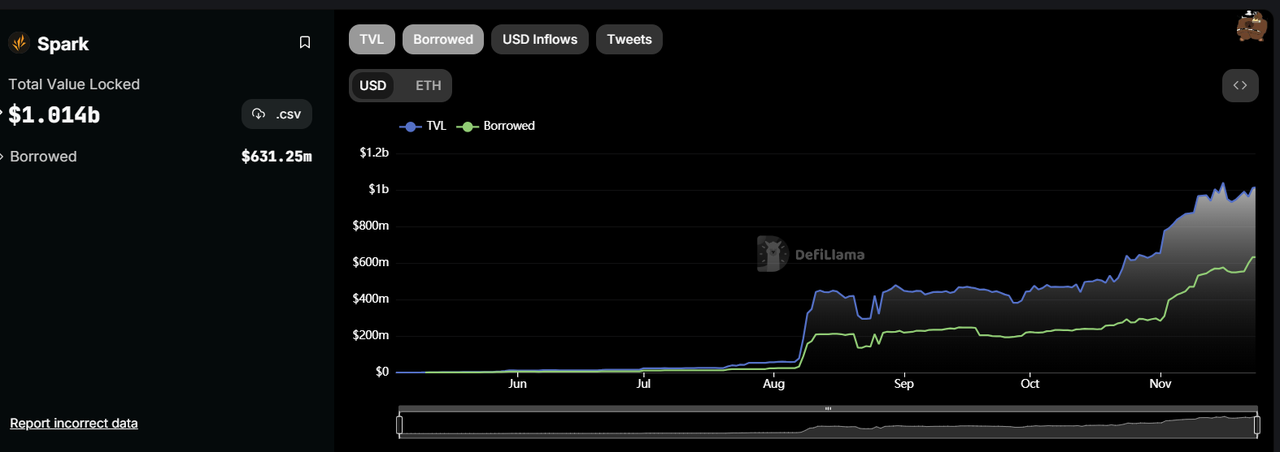

第四名是Maker DAO推出的Spark明确表明是Fork的Aave V3(也就是要给Aave付10%的协议费用),8月7日调整8%利率以来一直TVL一直在稳定上涨,哪怕在调回5%以后仍然增幅很快,TVL为10亿美元。

(Fork:分叉,对一个区块链的协议的改变。当这些变化较小时,这将导致软分叉。当这些变化是更根本的,这可能会导致硬分叉,导致形成一个具有不同规则的独立链。另见:hard-fork硬分叉、soft-fork软分叉。)

这里不出意外是因为MakerDAO End Game中,市场认为Spark作为End Game早期生态之一,会有空投预期,也变相算是一种挖矿。

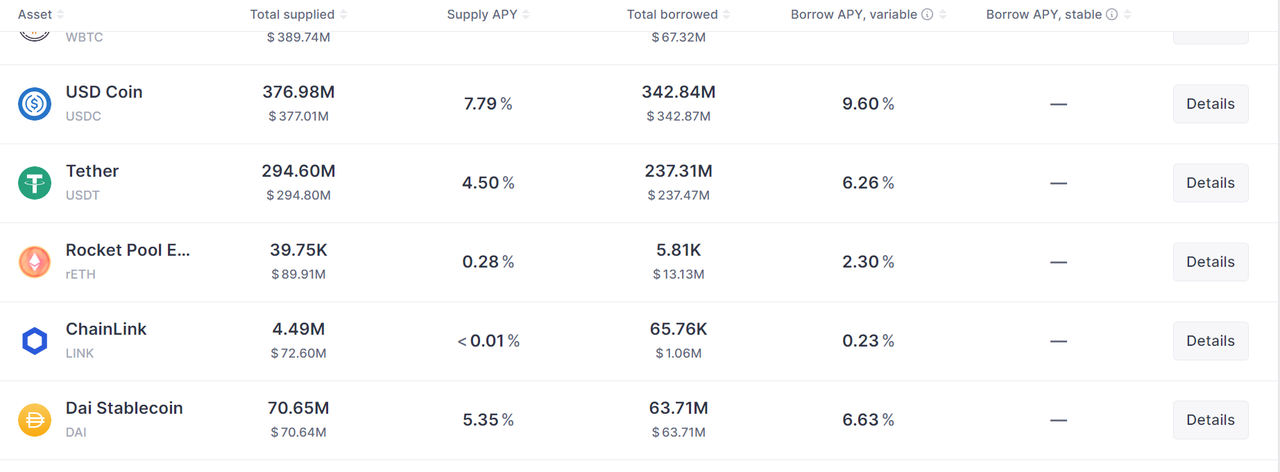

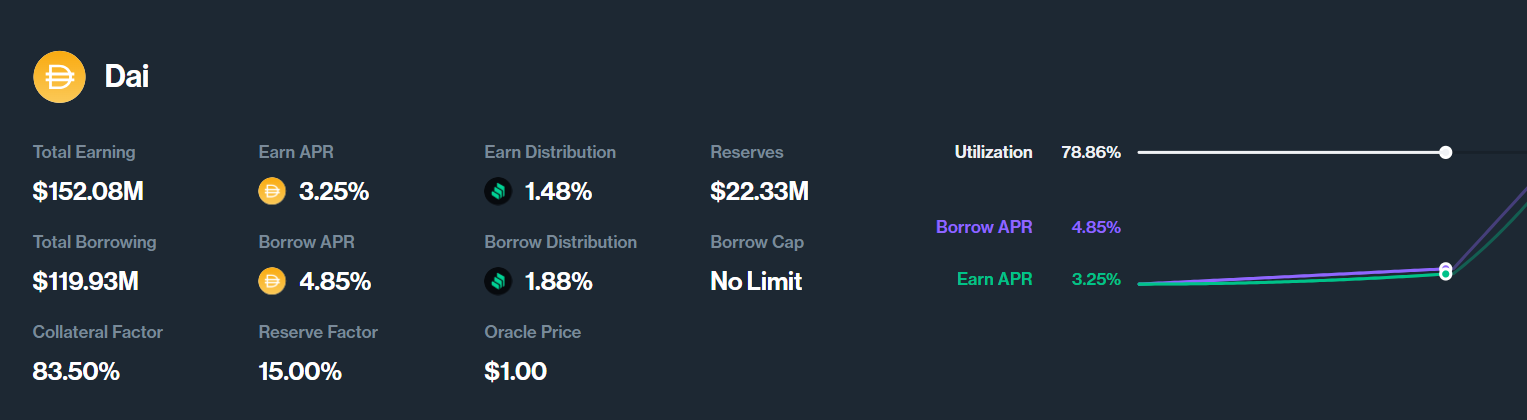

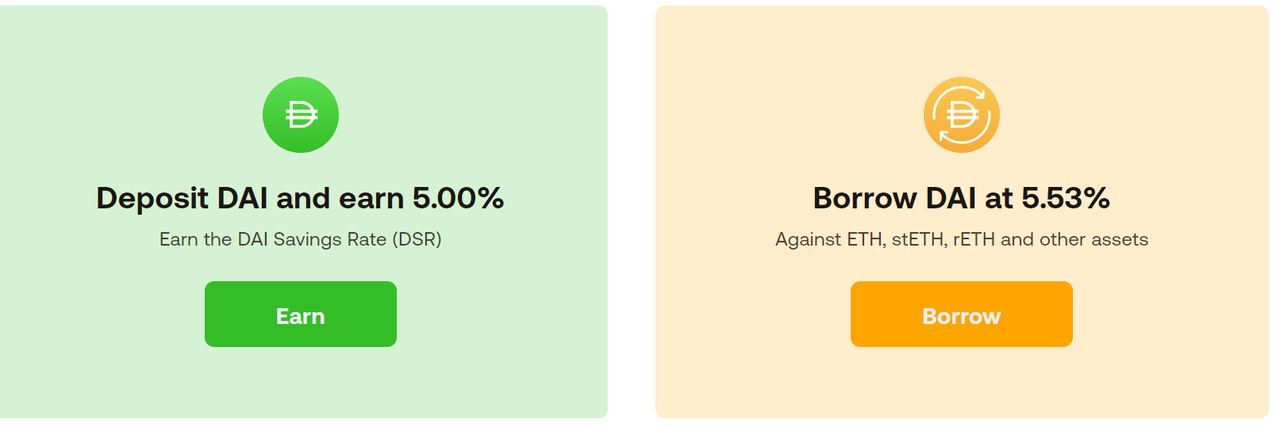

对比下来看单从MakerDAO、Aave、Compound的存储(Deposit)Dai带来的收益率而言,Aave(5.35%)>MakerDAO(5.00%)>Compound(3.25%),不得不感慨当时MakerDAO的8%是一个非常具有诱惑力得数字。

Spark的借贷/抵押资产都是属于传统主流资产,并没有太多创新,主要是在不比其他借贷平台利率低的情况下还有空投预期。此外Maker DAO 8月的提案中将DAI的LTV和清算率都变成0.01%,从而减少以DAI作为抵押物进行借款,提高DAI的流动性。

2. 关于Aave

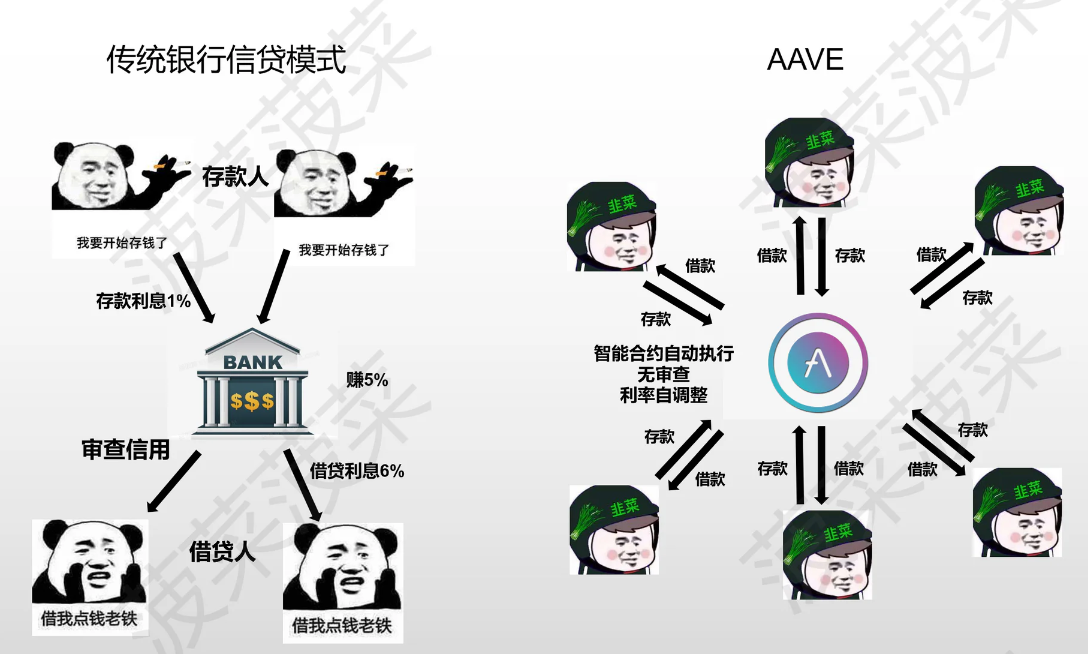

2.1 去中心化借贷与传统借贷的区别

银行的借贷业务和Aave、Compound结构上很像,都是点对池借贷,由贷款人、借款人、中间商(撮合商)、清算商等几个核心部分组成。最大的变化就是在银行人工审查信用的这个环节,被智能合约所取代。

银行的抵押物主要为信用和房地产等流动性差且具有保值、高价值的抵押物。Web3.0的抵押物为链上流动性好的主流加密资产且无需信任,而为了能够达成这两个特质得代价就是超额抵押。

此外去中心化借贷将借款期限变为了无限,只要借方资产没有被清算完,就可以一直借贷,直到永远。

传统银行清算抵押物效率低、抵押物的价值时效性差。极端情况下,例如金融危机,就会导致坏账率过高(银行一般是1-2.5%),从而银行资不抵债倒闭。

“Aave”在芬兰语中是“幽灵”的意思(他们的Logo也是个小幽灵)。表达了他们希望通过区块链技术将借贷双方的中间商能够像“幽灵”一样的愿景。

2.2 ETHLend和Aave v1

Aave 的创始人兼首席执行官是 Stani Kulechov,他是该公司的主要公众形象。当Stani发现以太坊及其功能时,他正在赫尔辛基大学学习法律。他开始探索它如何影响 TeFi 系统,并提出了 Aave 以前的名称 ETHLend。

ETHLend 提供完全去中心化的点对点借贷智能合约,该合约在以太坊区块链上运行并使用数字代币作为抵押品。

其实换个角度想,传统银行本身就是“点对池”的一个借贷方式,银行作为“池”。ETHLend本身点对点的借贷无法像Dydx那种或者衍生品交易所 失败也就不足为奇。

推出时最初被称为 ETHLend,在2017 年11 月获得1,650 美元的ICO 投资,代币名称为LEND,专案内容是做加密货币的点对点借贷。币价在2018 年1 月到达高点后,就一路下坠,在2018 年下旬到2020 年5 月为止,币价一直十分低迷。ETHLend 是一个点对点借贷系统。在 2018 年大量致力于 ETHLend 的同时,Aave 团队意识到点对点借贷效率低下,并决定放弃它。 于 2018 年转向点对合约借贷平台,并一直这样做至今。

创始人在访谈中表示,改名是为了突破 ETH (以太坊)和 LEND(借贷)的想象束缚。

Aave于 2020 年 7 月从 Framework Ventures 和 Three Arrows Capital 筹集到 300 万美元,也发布了经济提案(Aavenomics),内容包括将原有代币Lend转换为Aave并增发300万代币、安全模块、借贷激励等。

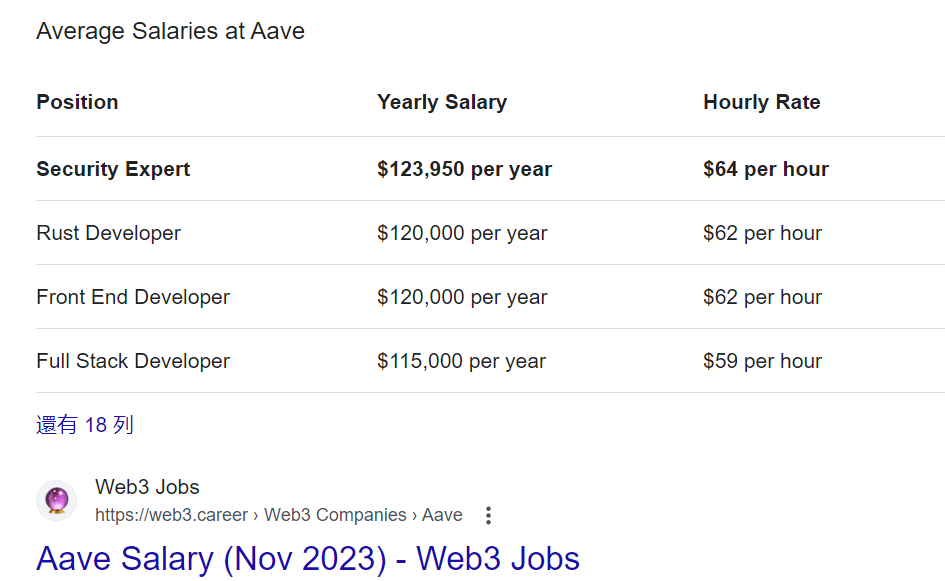

根据领英上显示的员工有95位,实际情况应该更多。

对比Compound在领英上只有19位员工,正好5倍的关系,所以Aave人力支出上要远远高于Compound(尤其是Web3.0工程师本身就是高薪岗位)。

简单来讲Aave V1就是学习Compound做了一个“点对池”的借贷,但是当时还没有aToken的概念。

2.3 Aave v2

2020年12月份推出有以下的一些的更新。

参考文章:The Aave Protocol V2

- 收益率和抵押品掉期

在 DeFi 中,用作抵押品的资产被捆绑,但现在有了 V2,它们可以自由交易。**用户可以在 Aave 协议支持的所有货币之间交易其存入的资产,即使它们被用作抵押品。抵押品交换是避免清算的有用工具。**例如,如果抵押品价格开始下跌,您可以简单地将其交易为稳定币,这样您就不必担心价格波动和潜在的清算。此功能还允许您交换资产以获得市场上最好的收益率,本质上是为 DeFi 中的抵押品和收益交易创建了第一个市场。

- 闪电贷升级

闪电贷是第一个撼动 DeFi 领域的抵押不足贷款选项,从而催生了许多创新工具和“货币乐高”。Flash Loans 继续激发创意,使 Aave V2 中的新功能成为可能。

- 抵押还款

在V2之前,如果用户想要使用部分抵押品偿还贷款,他们必须先提取抵押品,用抵押品购买借入的资产,然后最终偿还债务并解锁存入的抵押品。这需要跨多个协议进行至少 4 笔交易,这会耗费时间和金钱,并且整体体验并不是那么无缝。这项新功能允许用户通过直接使用抵押品在一笔交易中支付来平仓贷款头寸——流畅而简单。

- 闪电清算

以前,清算人需要在自己的钱包中有资金或从其他地方获取资金,才能清算头寸并获得清算奖金。闪电贷是一个很好的均衡器,它使每个人都能获得流动性,从而利用 DeFi 提供的金融工具。借助 Aave V2,清算人可以利用闪电贷款从 Aave 协议本身借入资金以执行清算。

- 批量闪电贷

闪电贷变得越来越强大。使用 V1,闪电借款人一次只能借入一种货币。批量闪电贷款让开发人员可以在同一个交易中使用多个资产执行闪电贷款。这意味着闪电借款人几乎可以使用协议的所有流动性。

- 债务代币化

在 V2 中,债务头寸被代币化,因此借款人将收到代表其债务的代币。这种债务代币化使得 Aave 协议中的原生信用委托成为可能,并允许借款人通过冷钱包管理其债务头寸。

- 本地信用委托

DeFi 中的抵押不足贷款已成为一种越来越流行的无需现有资本即可获得流动性的方式,Native Credit Commission 将通过 V2 扩展这一点。

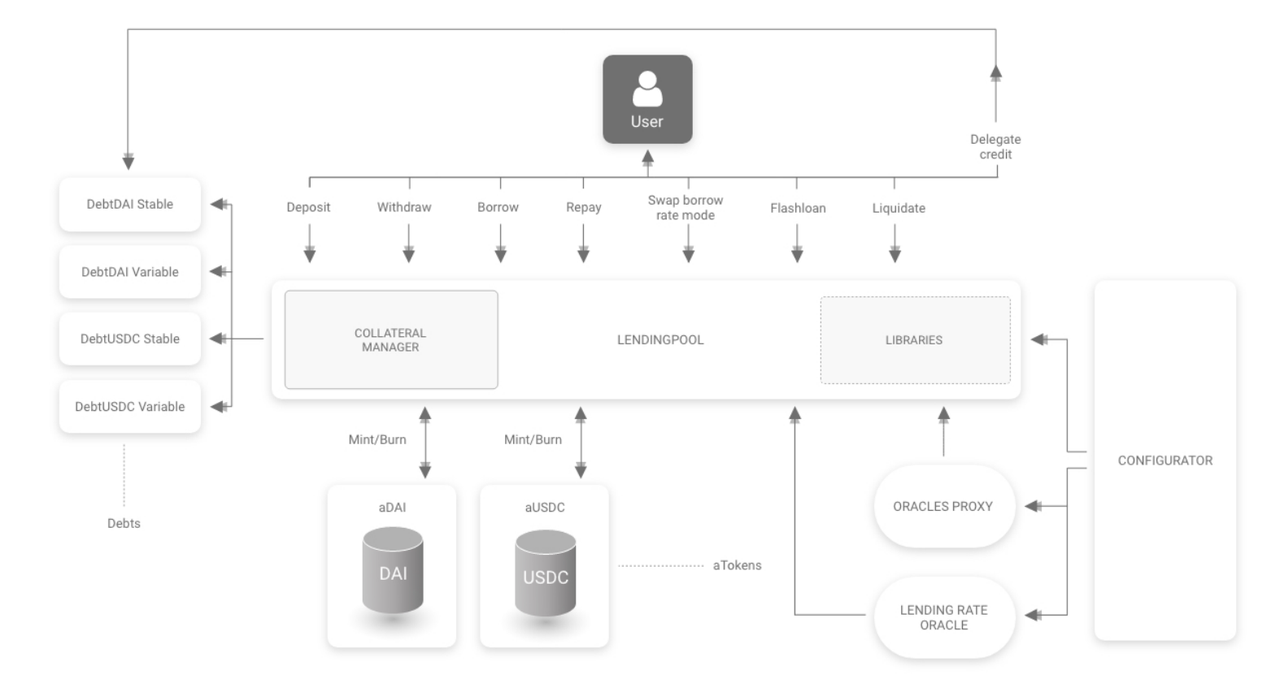

Aave v2最重要的改变其实是底层逻辑的一个变化,原本由LendingPoolCore持有协议所有资产的合约,在Aave v2变为记录在aTokens(这个创意应该是抄Compound的cToken的)上,官方称之为“债务代币化(Debt Tokenization)”

aToken 是在和上铸造和燃烧的产生收益的代币。aTokens的价值与相应存入资产的价值以1:1的比例挂钩,可以安全地存储、转移或交易。aTokens 储备金收取的所有利息将通过不断增加 aTokens 持有者的钱包余额直接分配给 aTokens 持有者。

aToken 的好处是它是通用的ERC20标准代币,可以理解为存款的一张生息存款凭证。因为是ERC-20,所以意味着它可以支持自由地交易或再抵押自己存在Aave中的资产。

换句话说由智能合约集中化控制,将票据的控制权交给了用户,进一步提高了流动性,和Lido有异曲同工。将安全性和流动性的取舍问题交给了用户自己来决定。

闪电贷(Flash Loan)也是在Aave提出来的概念,但目前纯粹是一个套利手段并没有实用价值,因此不多赘述,在此引用一下陈默老师写过的一篇文章中的内容,以供参考。

以下引自:Aave V3:借贷王者之师的多链扩张主义

Aave闪电贷 - DeFi达摩克利斯之剑

Aave是第一个在DeFi领域提出和实现「闪电贷」的协议。这项极具争议性的创新也为后来DeFi世界中的诸多大事件埋下伏笔。

要了解什么是闪电贷,首先需要普及一个概念叫做:原子性。通常来讲如果一个交易过程的动作是连贯的,不可分割且不可消减,它就是原子的。简单来说就是:要么交易内的所有动作都执行,要么什么都没有发生。没有中间状态。

闪电贷利用原子性,允许用户在不提交抵押品的情况下进行借款。那么如何解决借款人违约不还款的问题?首先闪电贷严格来说是一笔包含多个连续动作的交易。比如最简单的在闪电贷借入资金后,在A平台买入然后在B平台卖出存在价差的资产,最后把借款资金归还留下套利利润,这样一笔最简单的闪电贷无成本套利就完成了,当然这里你需要支付借款金额的0.09%的费用。所有的交易都必须在一个区块内完成,如果在一个区块内最终没有归还借款,所有交易将会回滚,就像什么也没发生一样。比如刚才的例子套利失败了导致在最终无法偿还借款,那么你所损失的仅仅是手续费而已。但是相同的情况如果你使用自己的资金去套利,那么一旦套利失败则有可能受到本金的损失。所以闪电贷的出现极大的提高了套利效率,降低了套利的资金门槛,同时还为借贷市场输送了一定的手续费收入。

相应的其副作用的威力也极大,大到可以摧毁整个协议。随着DeFi的发展,闪电贷也变成了黑客的圆月弯刀,因为只要编写好一整套交易执行逻辑,闪电贷在一个区块内可以赋予借款人巨额资产完成N笔链上操作,黑客在获取天然的免费资金后开始无限“测试”市场上的项目。比如当一笔巨额资金进入一个交易池后可导致短暂的价格失真,如果于此同时其他协议引用了这个报价,再或者这个报价用于铸造某种资产,那么就会产生被攻击的漏洞,毫不夸张的说据不完整统计,闪电贷攻击事件造成的资金损失已经超过上亿美元。后来有部分协议被迫牺牲用户体验和性能,把关键部分的功能通过2个区块来完成。总之闪电贷在极大地推进了DeFi发展的同时,也在链上给金融市场笼罩了一片黑云,有人说闪电贷就像悬在DeFi头上的达摩克利斯之剑,DeFi成熟之时或许才是拨云见日。

2.4 Aave v3

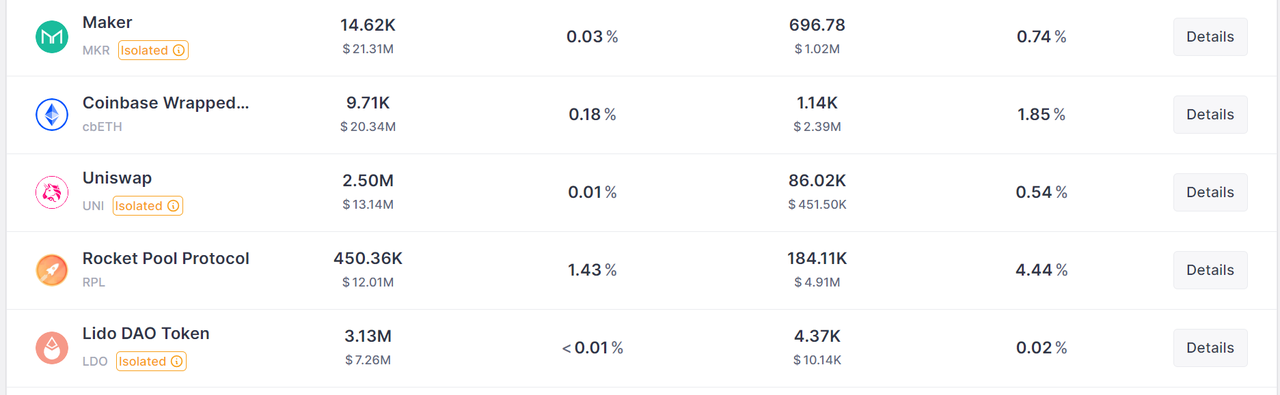

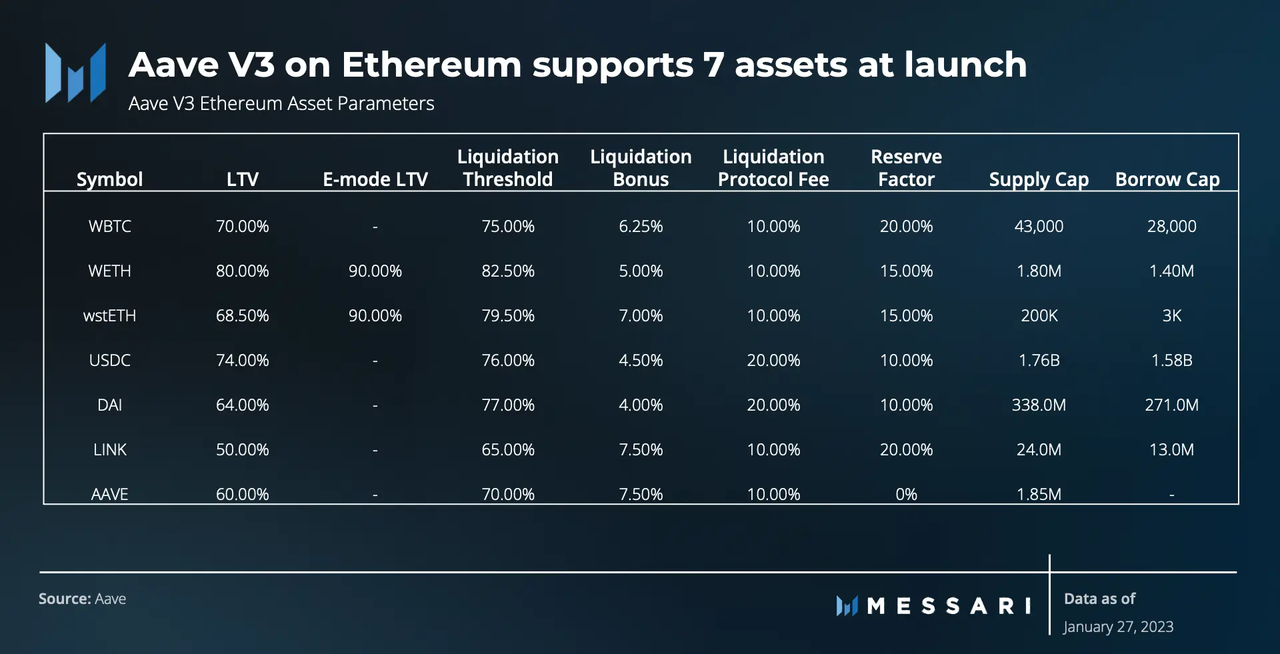

2023 年 1 月 27 日,Aave V3 上线以太坊。V2总共提供12种资产,而V3目前已经提供了25种资产,这其中有12个是Isolated的,作为高风险资产被隔离。

最备受期待的就是有多链支持功能,此次更新还改进了风险管理和提高了Gas 效率。

以下内容部分来源于:Aave V3 Technical Paper

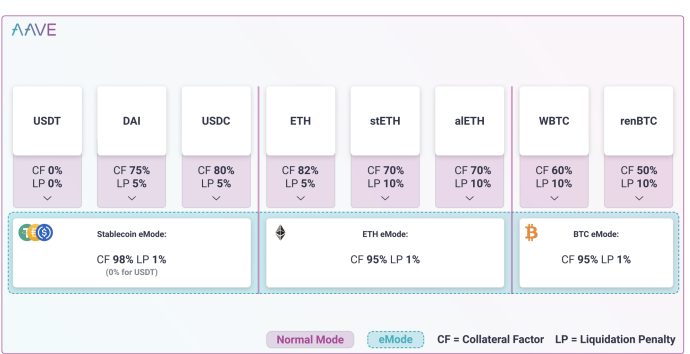

- 高效模式-eMode

高效模式简单来讲就是可以对资产进行分类,例如:稳定币。如果借方提供某一分类的资产作为抵押物的时候,将会有更加高的资产效率。每个类别都有4个可修改的风险参数.

- LTV(其实就是借款能力,有些合约称为质押系数)

- 清算阈值

- 清算激励系数

- 定制价格预言机(可选)

白皮书中的举例:

- 用户选择E-Mode类别1(稳定币)

- 用户提供 DAI(通常具有 75% LTV)

- 用户现在可以借入其他稳定币(包括 DAI),其借贷能力由 E-Mode 类别定义(97%)。 用户的资金效率因此提高了 22%。 请注意,用户仍然可以提供其他资产并将其用作抵押品,但只有属于用户选择的同一 E 模式类别的抵押品才会具有增强的风险参数。

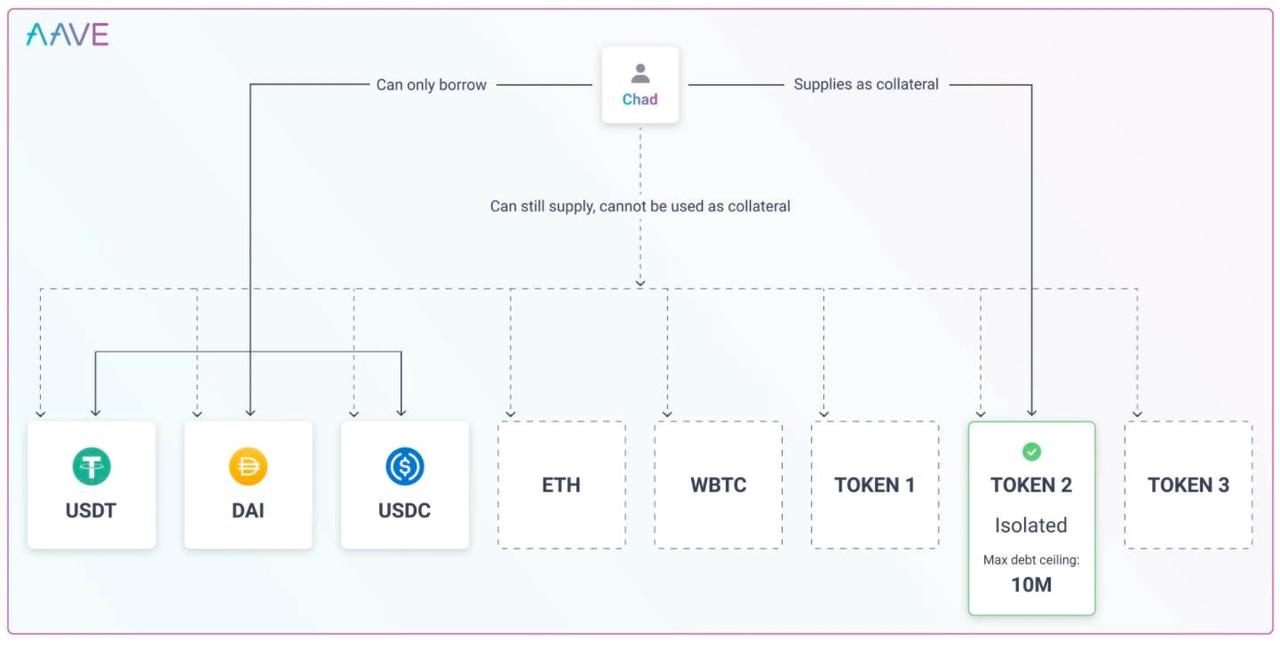

- 隔离模式

隔离模式也是Compound先推出的,借款人一次只能借用一种具有特定抵押品的资产。简单理解就是高风险资产或者是DAO投票后决定的单个资产独立作为一个池子

官方说法就是:“Isolated assets have limited borrowing power and other assets cannot be used as collateral.”(隔离资产的借贷有上限,其他资产不能用作抵押品。)

比如Chad提供TOKEN2作为抵押品。TOKEN2是一种隔离资产,最高债务上限为1000万美元,USDT、DAI和USDC作为通过了治理许可的可借用资产。在提供TOKEN2作为抵押品后,Chad将能够借入最多1000万美元的USDT、DAI和USDC。即使Chad提供另一种资产,比如ETH、WBTC,由于隔离模式的存在系统不会允许Chad以这些资产为抵押借款。但Chad仍将通过提供的ETH和WBTC赚取收益。另外一方面,Chad在禁用TOKEN2作为抵押品后,可退出隔离模式,Chad仍然可以继续使用其他资产作为抵押品进行借贷。

隔离模式算是Aave在平衡长尾资产和主流资产的一个很重要的突破,降低主流资产被清算的风险,同时没有完全拒绝市场对于山寨币借贷的强烈需求。

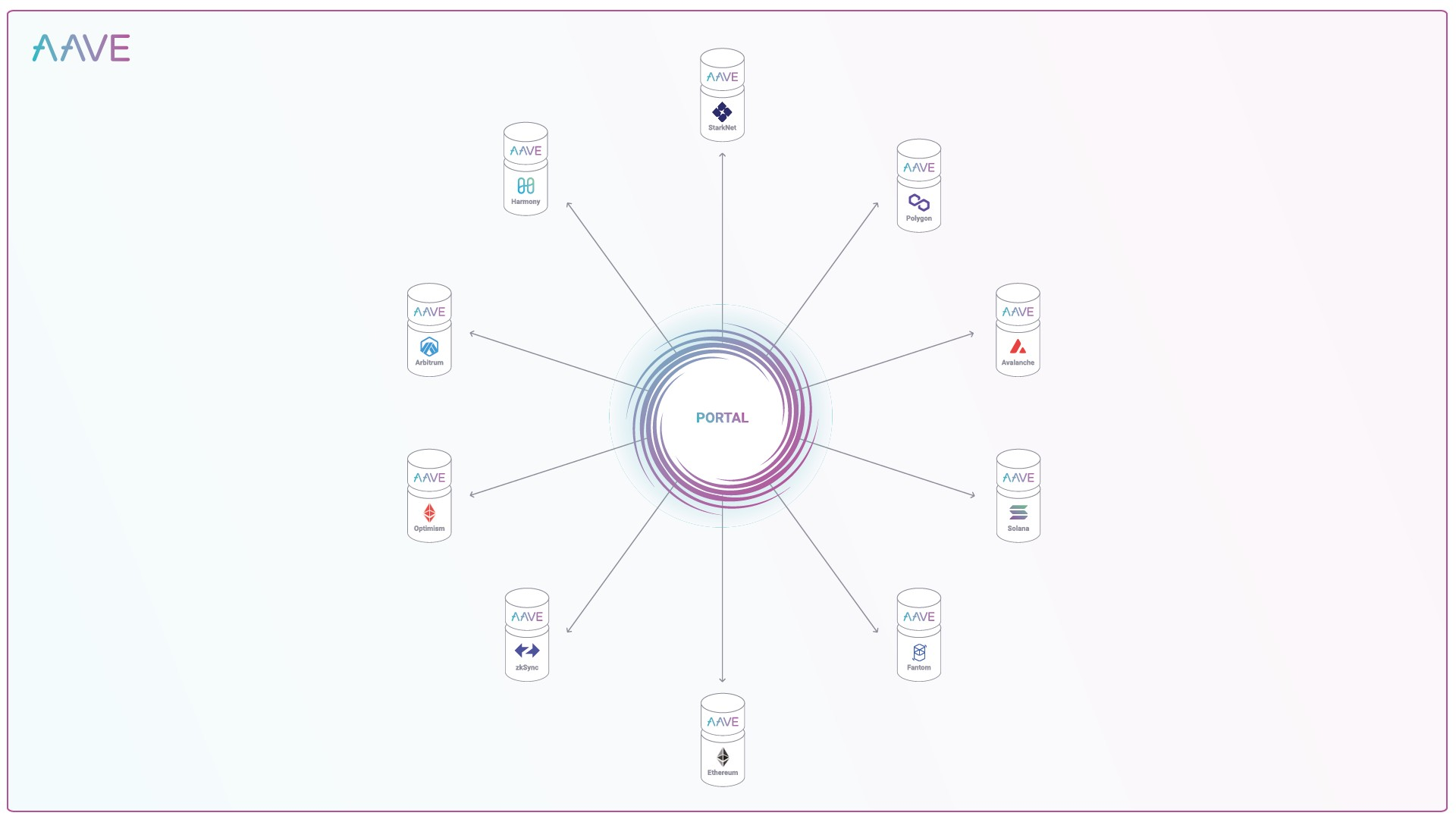

- 传送门——多链支持——跨链借贷(尚未上线)

Aave 协议 V3 允许经过批准的网桥在源网络上销毁aToken ,同时立即在目标网络上铸造它们。然后,基础资产可以通过桥接器转移到池中,以延迟的方式提供给目标网络上的 Aave。 为了达成这个目标需要在协议加上三个特性:

- 铸造 “无担保(unbacked)”aToken

- “无担保(unbacked)”aToken扶正为正常aToken

- 为想要使用这些特性的合同提供白名单机制。

跨链借贷(Portal)功能早在2022年3月V3版本推出之时就已达到可部署状态,但是出于安全考虑,团队对此功能的推出比较慎重,至今未正式部署。因为Aave的跨链借贷并非由Aave协议自己掌控,而是引入了第三方的跨链桥协议。

简单来说,就是用aToken作为流通于各个链上的凭证,用户选择在一条链上做抵押,然后通过门户可以随意在Aave部署的链上将资产提出。

和aToken的设计逻辑类似,Aave希望用户具有更多的决定权,能够为了获得更多利益而决定用户在哪条链上提供流动性。

如果aToken转移过去的话,最后销毁aToken并提出抵押物的时候等于是从持有aToken的那条公链?

3. 利率策略

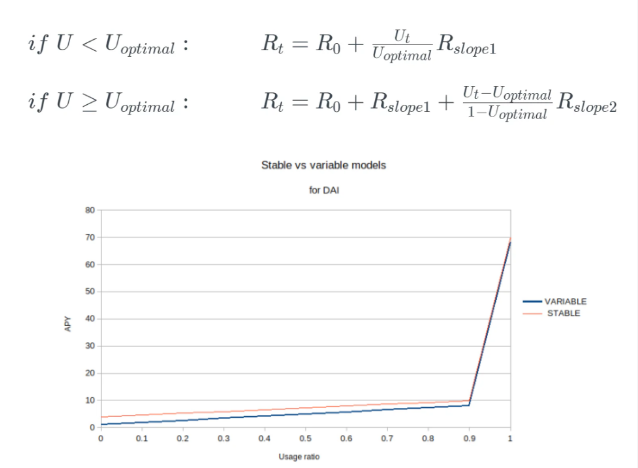

Aave的流动性利率还是比较容易理解的:简单来讲就是利率会线性增加,但是斜率会有一次变动。在资金池达到最佳资金使用率之前,利率会相对较慢的速度线性增加;超过最佳资金使用率之后,斜率陡然上升,利率会飞速线性上涨。

拓展阅读:Borrow Interest Rate

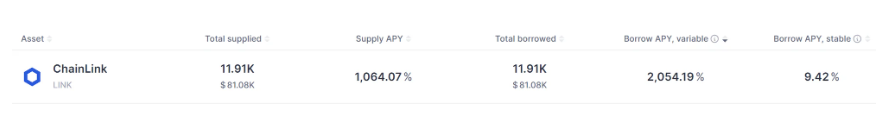

Aave有三种不同的利率模型策略,第一种策略主要是针对波动资产,对于波动资产来说在任何时候流动性的需求都是很重要的,所以波动资产的最佳资金使用率为45%,当资产流动性池中45%的资产被借出时,存款以及贷款利率就会使用十分高的300%斜率Rslope2来增长。

案例:在Harmony链上由于出现跨链桥问题,ChainLink的流动性池子全部被借空(原因未知),此时我们可以观察到利率的变化十分巨大,存入ChainLink的收益为1064%,而借ChainLink的利息为2054%,由此可见波动资产在资产使用率超过最佳比率的时候利率增长是十分大的。

第二种以及第三种策略都是针对稳定币,在最佳资金使用率上略有不同,由于稳定币价格锚定法币波动十分低,所以对于稳定币来说最佳资金使用率的比率十分高,且超过最佳资金使用率时的斜率Rslope2也远远低于波动资产。

案例:当稳定币被借超过最佳使用率时,利率的增长明显低于波动资产,但高利率的稳定币相比于波动资产更能吸引更多的人存款以及还贷,所以几乎不用担心出现流动性问题。

部分引自:一文读懂AAVE—”去中心化银行“

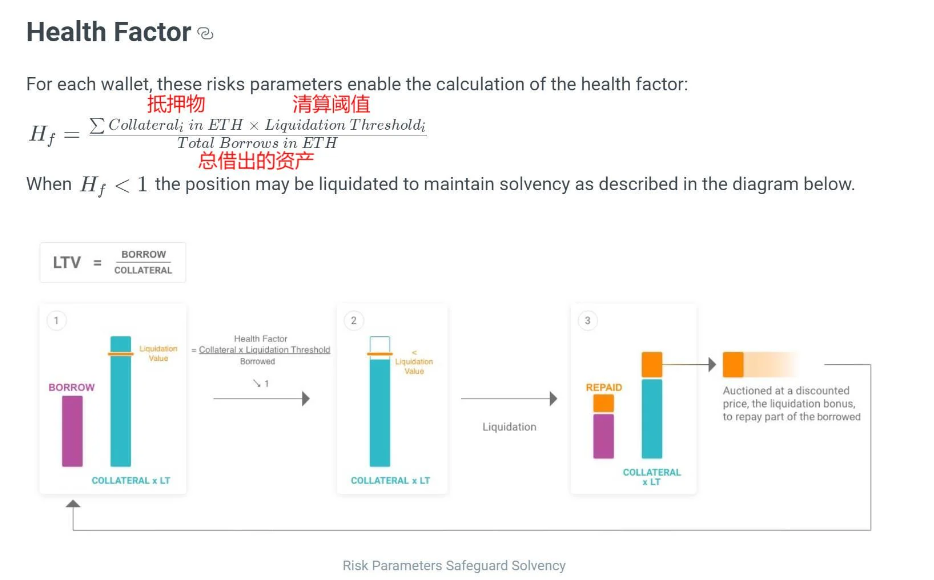

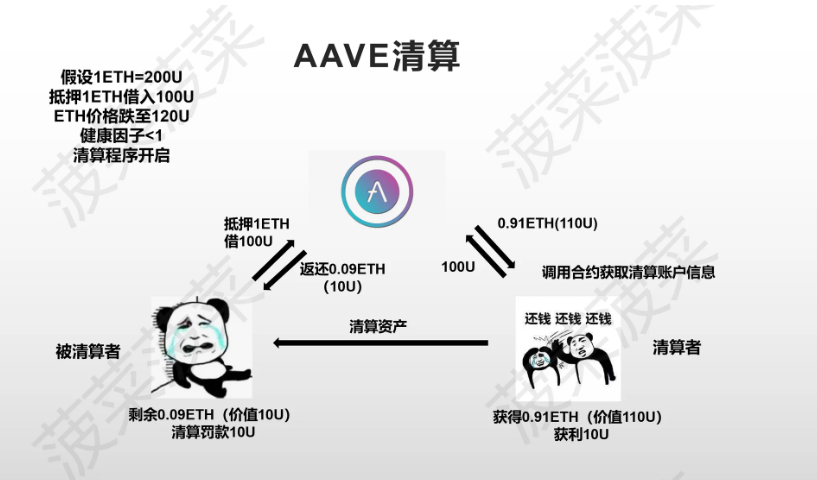

通常判断用户是否面临清算的一个重要指标为健康因子(health factor),即借出资产的价值与抵押资产的价值的比值,由抵押物×清算阈值再÷总借出的资产可以得出,当健康因子小于1时,AAVE协议就会面临坏账,于是用户就会进入清算程序。

AAVE协议的智能合约本身并不能自动完成清算的操作,所以AAVE的清算程序是需要有第三方来完成的,清算人需要调用AAVE的清算智能合约获取面临清算的账户的信息并执行清算操作,被清算者需要支付一笔额外的清算罚款奖励给清算者以此来鼓励更多人参与清算。

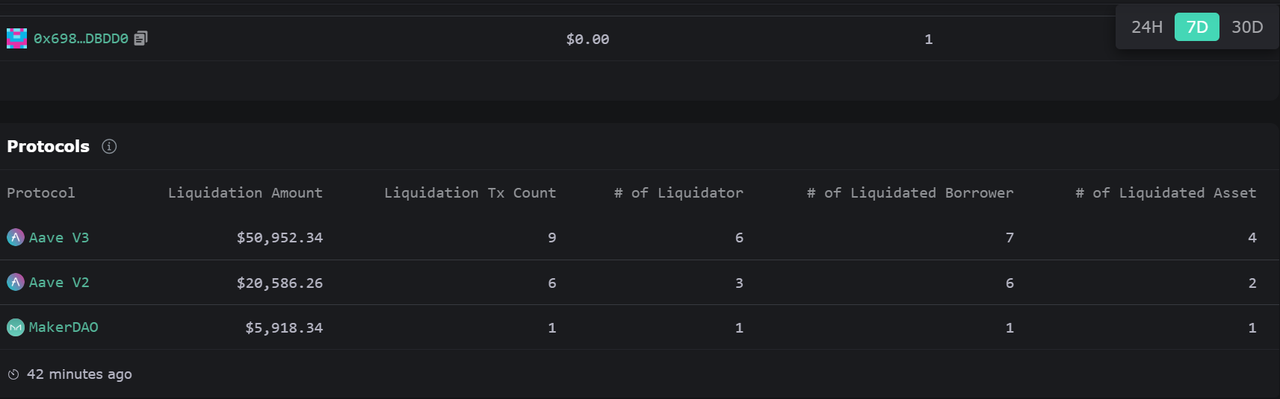

虽然任何人都可以调用清算合约来充当清算人的角色,但目前清算人的门槛极高,通常由专业的清算机器人来执行且需要庞大的资金量,一般人基本无法参与,并且头部的清算机器人有着绝对的优势,我们可以观察到近期排名前十中排名第一清算者的参与清算的金额份量是比其他所有清算者的金额总量还要多。

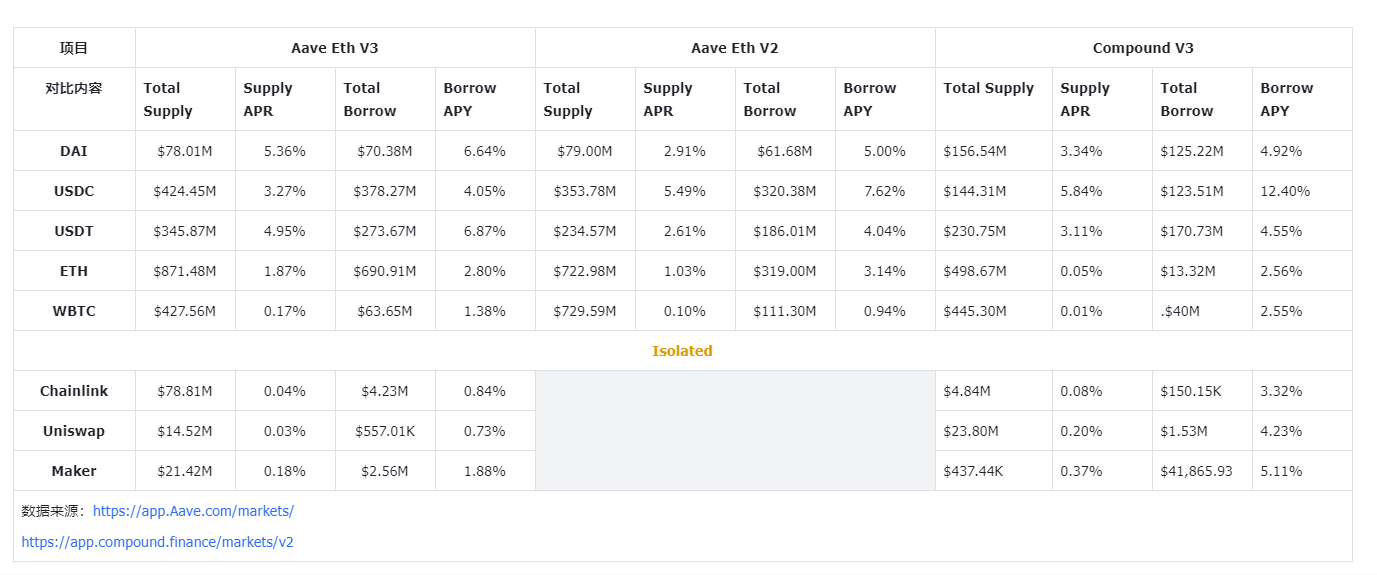

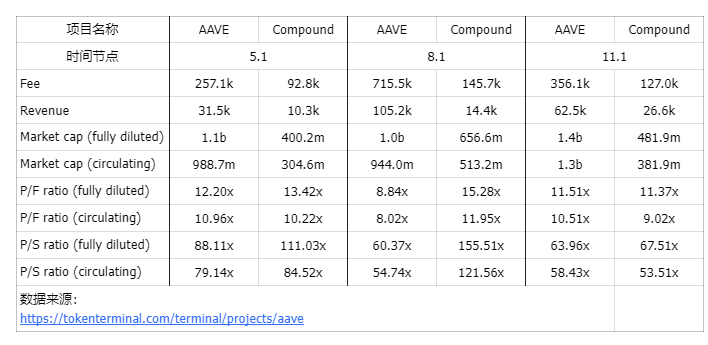

4. Aave与Compound业务数据情况对比

Aave和Compound作为两个去中心化借贷的龙头,一些核心理念所决定的取舍也奠定了两者发展速度不同,从数据层面可以反应出来二者在不同战略侧重点后的发展状况。

作为项目方,有个数据在Defi项目中往往不会被披露,就是人力资本。前面提到Compound有19个员工、Aave有95个员工,那这一部分的开支也是几倍的量级?

粗浅按照人均15万美元的年薪来看,那也是300万美元的支出对比1500万美元的支出,这对于一个月收入可以只有100-200万美元的协议来说会是的负担。

所以在业务数据对比的过程中,应该是实时带着一个因素去思考,一个是20人团队做出来的,一个是100人团队做出来的,Aave可能支出比Compound也多个小1000万美元。

和Uniswap以及很多Web 3.0项目一样,推测Aave一定是需要卖代币来维持的。

4.1 TVL

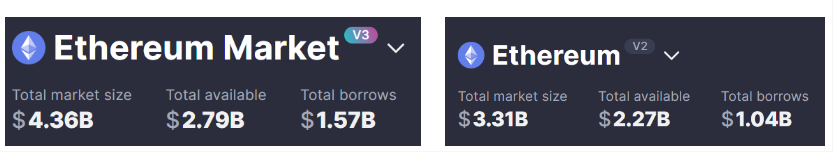

近一年的TVL对比,Aave在$4b到$6b之间波动,而Compound在$1.5b到$2.2b之间波动。

Aave V2已经从$4b左右下降到了$2b出头,反过来Aave V3推出以后,从22年底最低不到$500m现在已经来到了$3.42b。

4.2 Treasury 国库

高点的时候国库到过$5.74亿美金,目前在$1.21亿美金,Aave占比70%,不算Aave的话$0.35亿美金。所以其实在国库价值最高的时候,币本位来看可能没有那么夸张,更多是因为当时币价较高所导致的。

Aave团队很依赖Token的市值,他们很多Contract都是稳定币和Aave混合支付的。

4.3 Runway

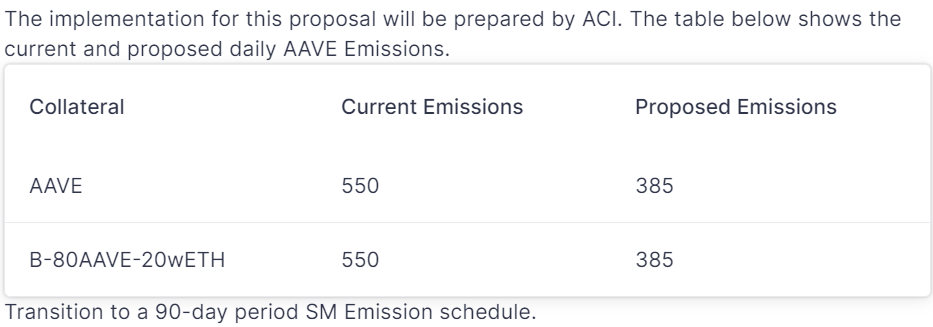

目前稳定币的支出和收入基本打平。然后由于质押提供的用户奖励以及一些用Aave支付的一些服务,大概够坚持2.2年,当然在用户奖励减少以后(550变成385)这个周期应该会变长(后面会继续讲)。

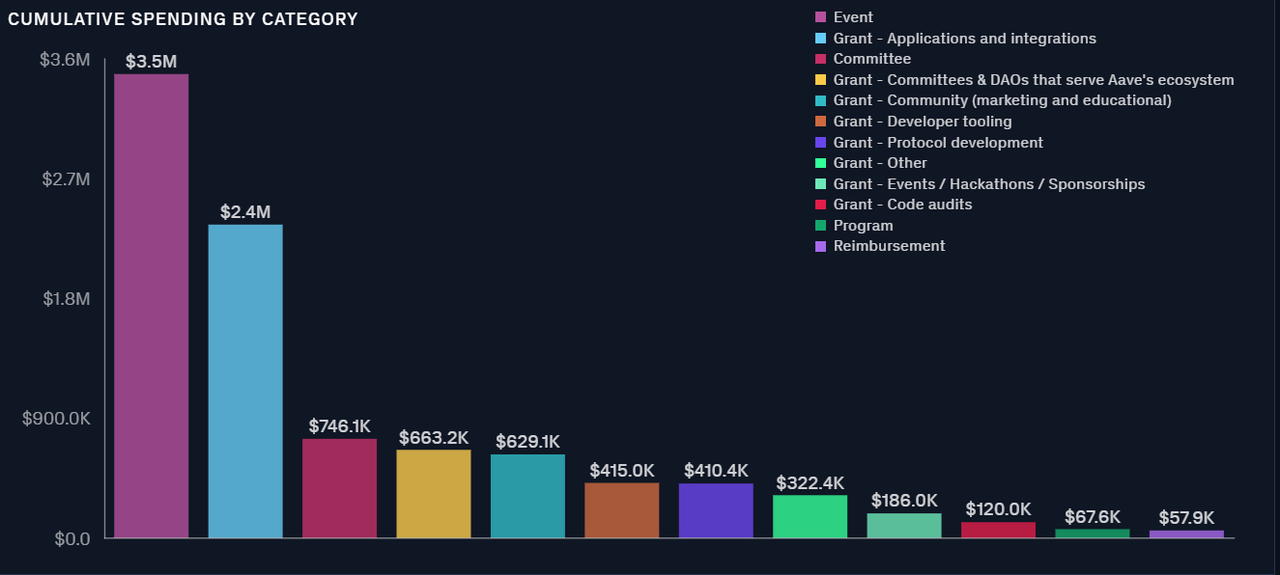

Aave每一笔支出都可以找到对应的Proposal,而且付款进度也都标明的非常清晰。可以理解为每一次股东大会的决策都公开透明,感觉社区归属感、去中心化程度极高(后面会继续讲)。

支出这块儿缺乏最大头的人员工资。Grant这一栏虽然有Protocol Development和Code audits这种栏目,但是通过量级判断明显对应的不是员工工资。

根据他们发布的招聘帖的公司,员工平均年薪就按照啊10万美元算,100个员工年开支$10m。

先粗浅按照Aave $95的价格来计算,每年不算人力成本u本位开销就是:

[(5,300+33,000)*95+1,300,000)]*12=$59,262,000

加上$10m的人力成本

$59,262,000+$10,000,000

收入大概是:

1,200,000*12=$14,400,000

这$69-$14 = $55m的钱从哪里出?Aave 20年后就没有融资。

$55,000,000/100=550,000,需要卖550k的Aave代币?目前一年释放的质押奖励是12*33k=396k。

(计算存在的问题就是收入预估是按照月份的,如果收入能够到$5m,也就是现在的月收入番3倍,才能打平)

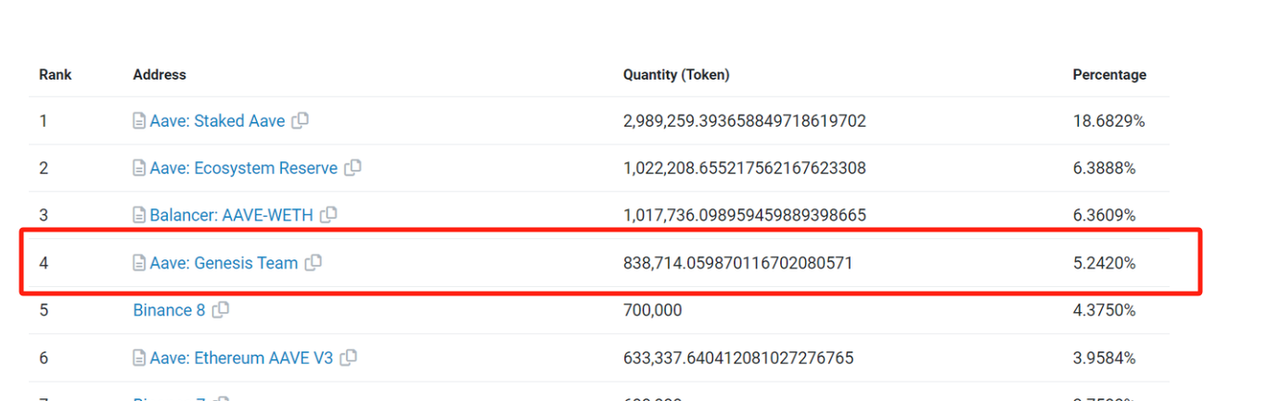

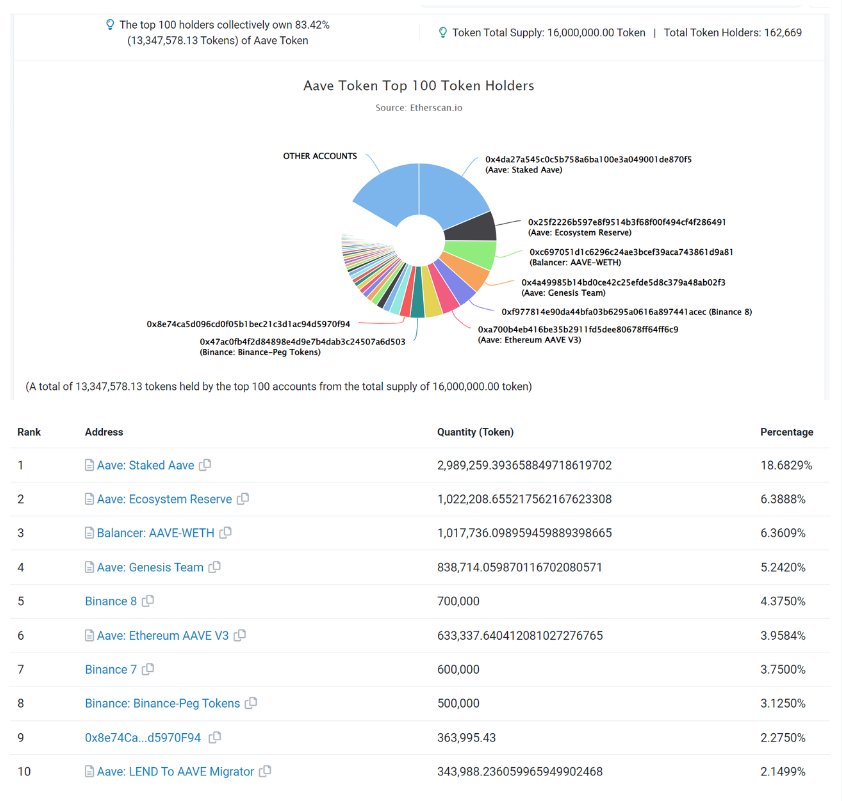

后来看Token Holder部分,Aave:Genesis Team应该是给员工发工资的,还有80多万的Aave,按照$100来算的话还有$80m可以用来发工资,再加上他们自己也可以做质押的收益,短期内现金流比想象的要健康。

4.4 主流资产借贷利率和借贷情况

4.4.1 指标解释

- LTV:Aave通过贷款价值(Loan to Value,LTV)比来衡量每1单位的抵押品可以借入的其它资产的价值。

- E-mode LTV:同一类别的借贷能够提高LTV

- Liquidation Treshold:清算阈值

- Liquidation Bonus:给清算人的奖励

- Liquidation Protocol Fee:清算给协议的费用

- Reseve Factor:储备系数,即上交给国库的利息比例

- Supply Cap:供应上限

- Borrow Cap:借贷上限

4.4.2 对比Market

- Aave:Ethereum V3/V2

- Compound:Ethereum V2

为什么还会有人用Aave V2版本?这里潜在推测是V3中的池子如果对应资产达到最优了,那么实际上V2的流动性池性价比会更高。

这里没有放Compound V3,主要是Compound V3一个非常返璞归真的操作,简单来讲就是舍弃掉了cToken。

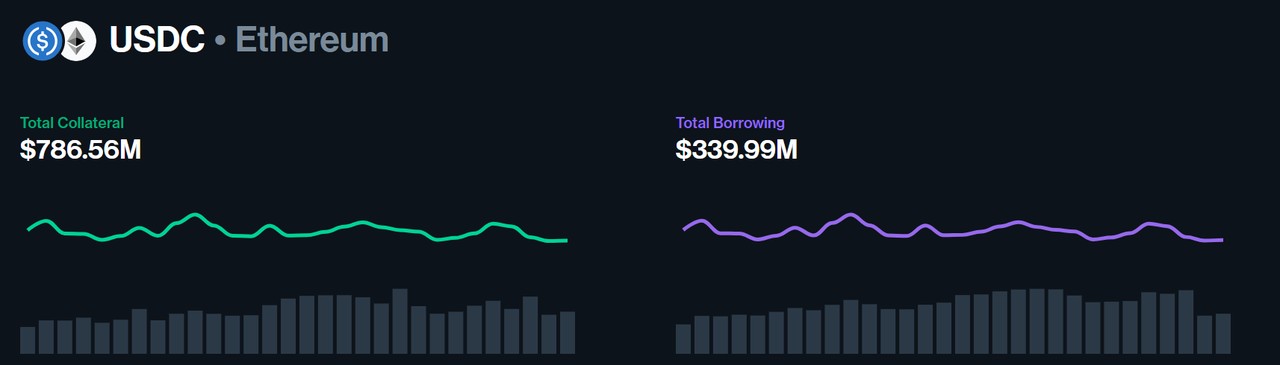

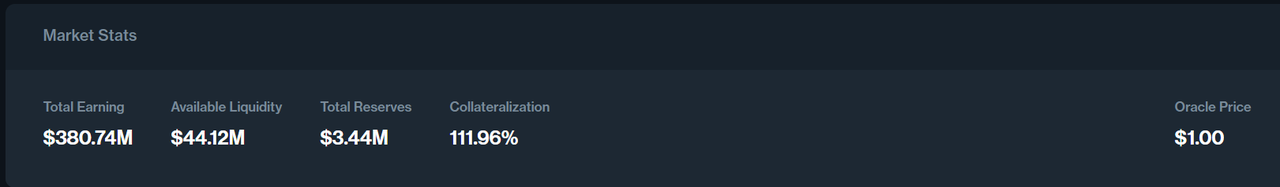

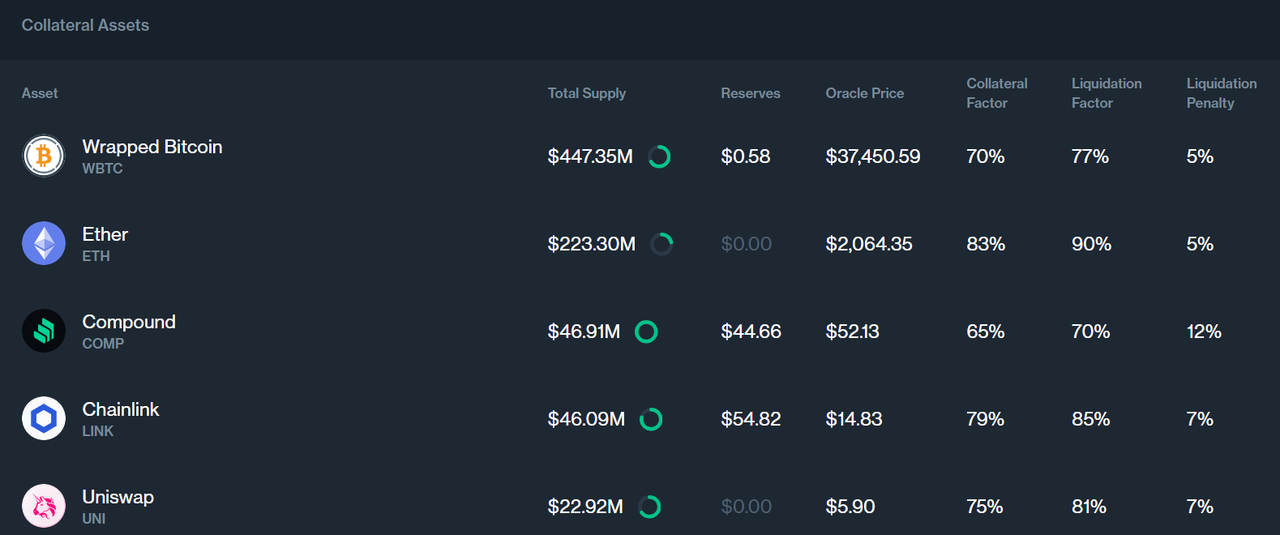

以USDC为例,整体情况如下:

贷款人提供USDC,获取利息。这里为什么Totak Earning只有$380.74m,而不是Total Collateral的$786.56?

因为借款人只能够存入要求的抵押物,然后进行借贷,这部分抵押物不再会生息,这里抵押物会存入对应的合约,且不会被借贷出去。借款人的抵押物和贷款人提供的流动性是分开的。

所以Compound V3更像是DAI,只不过Compound没有属于自己的稳定币。

数据来源:https://app.compound.finance/markets/usdc-mainnet

4.5 收入情况

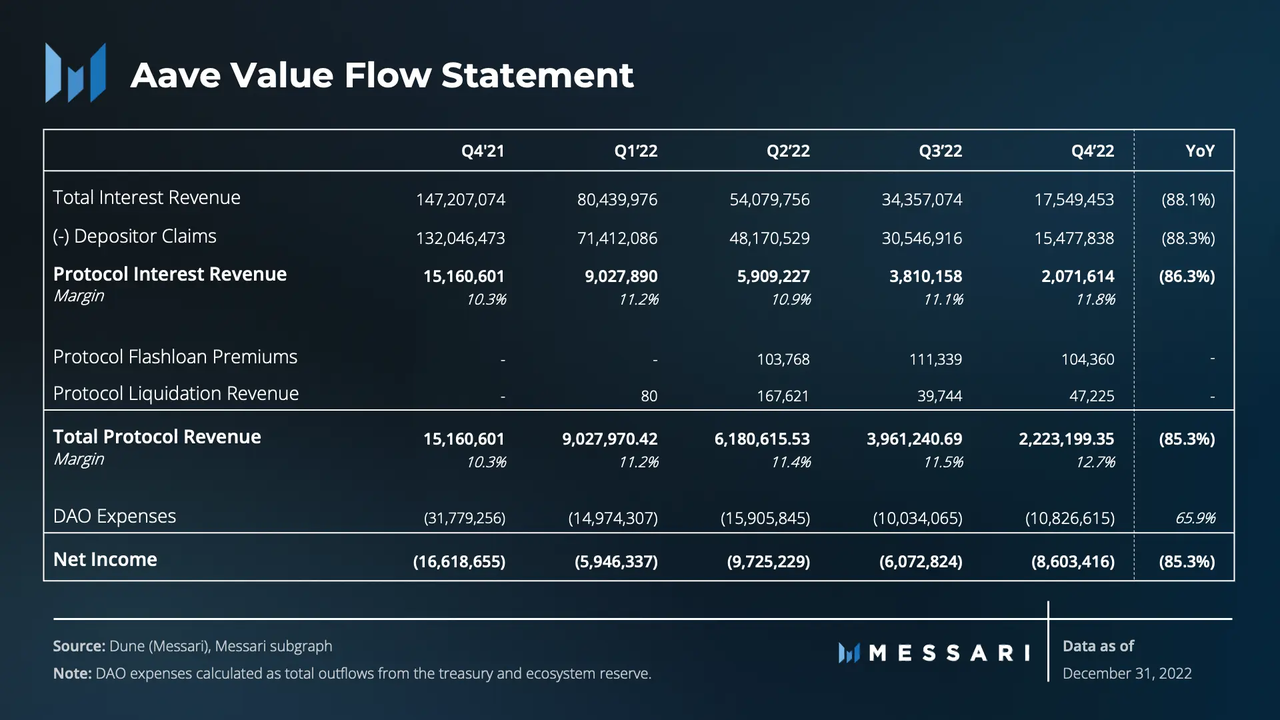

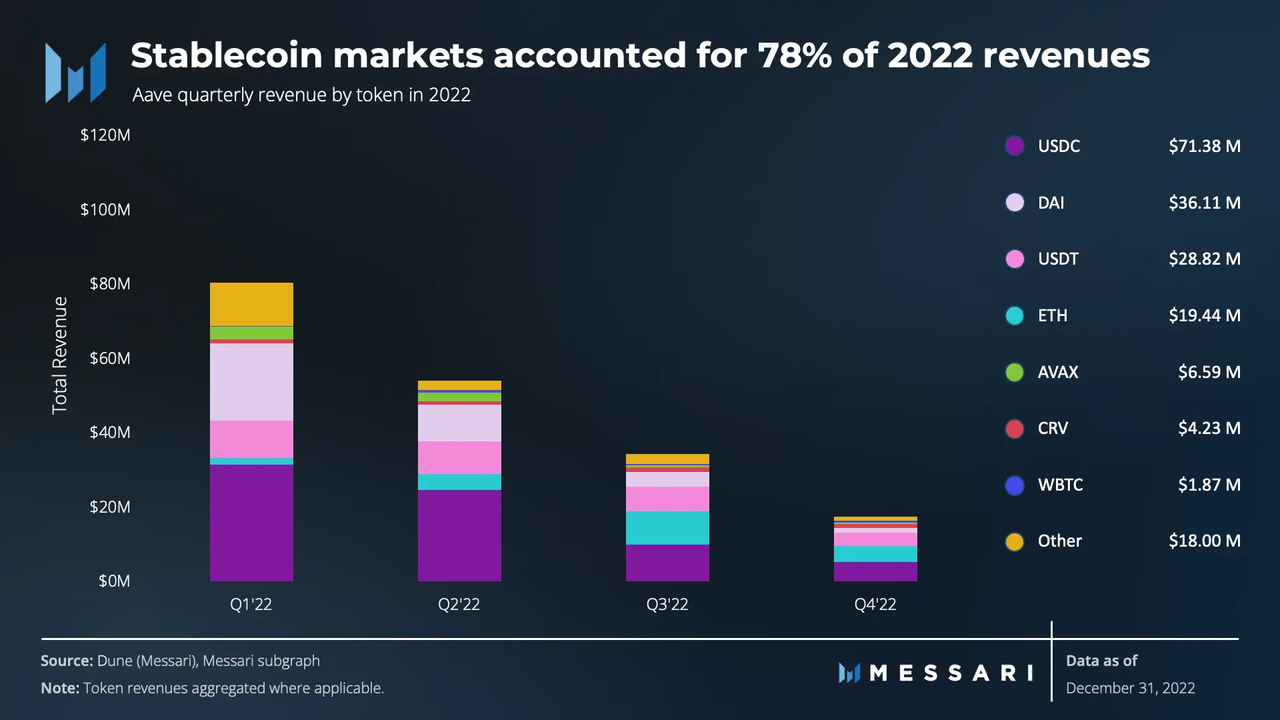

以下内容引自:State of Aave Q4 2022

- 收入构成

可以看到闪电贷的手续费以及清算收入为协议带来的收入相比于利息来说非常少,只有零头。

而这其中稳定币为收入做出了最多的贡献。

4.6 估值对比

虽然Aave的MC、Revenue、Fee都比Compound高出很多,但是P/F、P/S两者比较接近,市场对于去中心化借贷的估值还算理性。

5. 稳定币GHO

讨论问题:为什么大家都要做稳定币?

从MakerDAO-DAI、Curve-CrvUSD、Aave-GHO,不同的Defi协议为什么要拓展相同Defi的这块儿业务?

GHO是可以给Aave DAO带来的直接的收益,且随着规模做大会而线性增加。

从过往提案当中,经过时间的验证,更多的问题是因为GHO的铸造者多数用途为套利,导致的持续脱钩;而刺激需求的方案都是更好的利率、更多的赋能,并没有所谓的“真实应用场景”。

所以换个角度想,现在可能更多是属于营销的阶段?最重要的是做量。

dongzhen:给私人机构发币的权利,和BTC一样,货币的非国家化的雏形;稳定币谁做的好,谁能做好的应用场景,谁就能走出来。

5.1 基本情况

Aave 公司于 2022 年 7 月 7 日将 GHO 引入Aave DAO。

经过一段时间的讨论,社区投票通过Snapshot为 GHO 开绿灯。

第一个GHO 开发更新于 2022 年 10 月 14 日发布。

第二个GHO 开发更新(测试网版本)于 2023 年 2 月 9 日发布。

**GHO 是一种使用像Aave存款 作为抵押品铸造的超额抵押的 Stablecoin,也就是进一步赋能Aave的存款人。**因此,在某种意义上它类似于 MakerDAO,但更有效率,因为所有的抵押品都将是产生一些利息的生产性资产——这取决于它们的借款需求。GHO 作为一种新资产本身就适合现有的 Aave 协议,这意味着与借用 GHO 的协议进行交互类似于与 Aave 池中的其他资产进行交互。

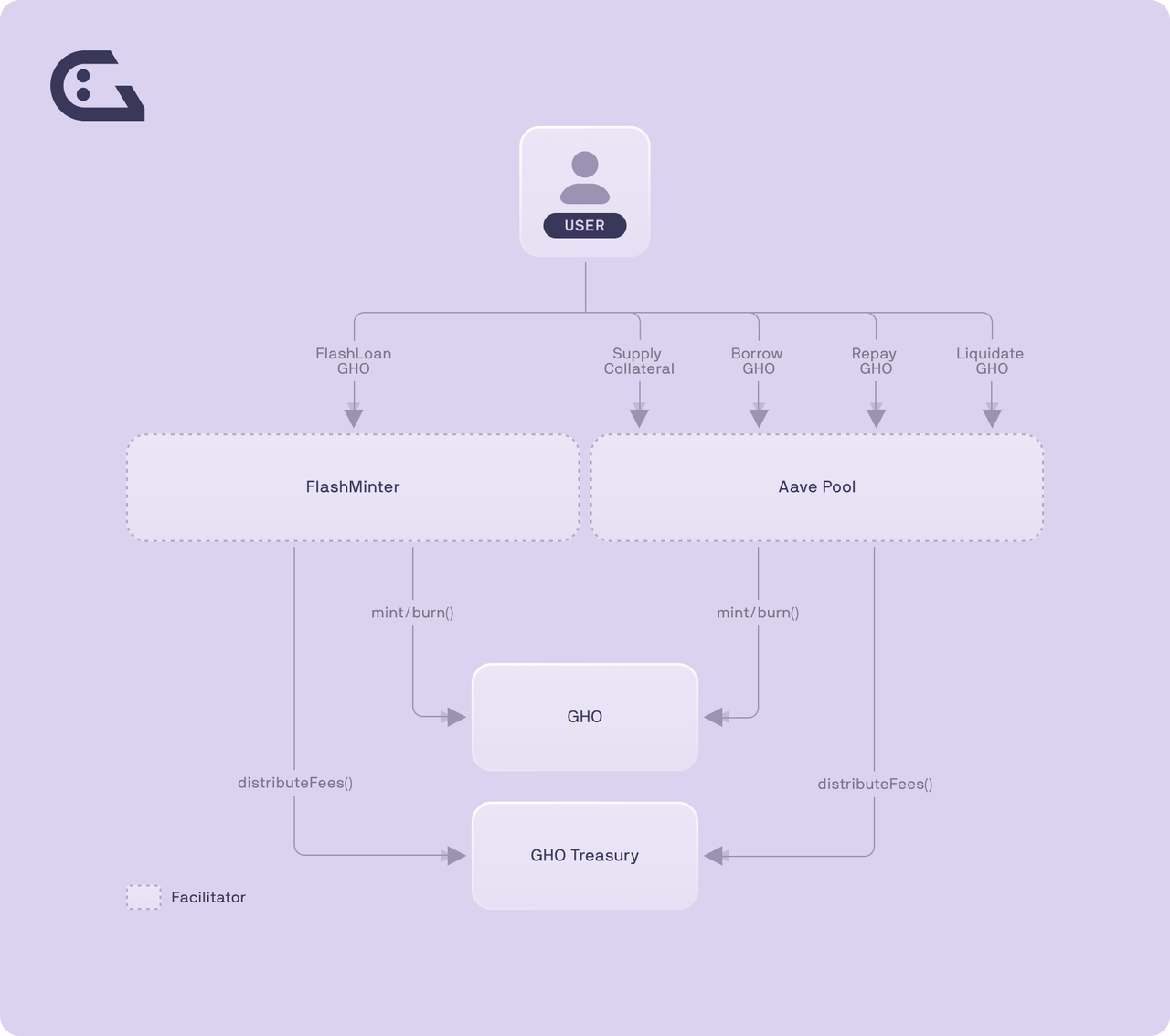

在 GHO 模型中,借用的 GHO 所支付的利息 100% 都归 Aave DAO 所有。根据 GHO 的需求,这可能会给 Aave DAO 带来可观的收入。除此之外,FlashMint模块还通过交易费用产生收入。

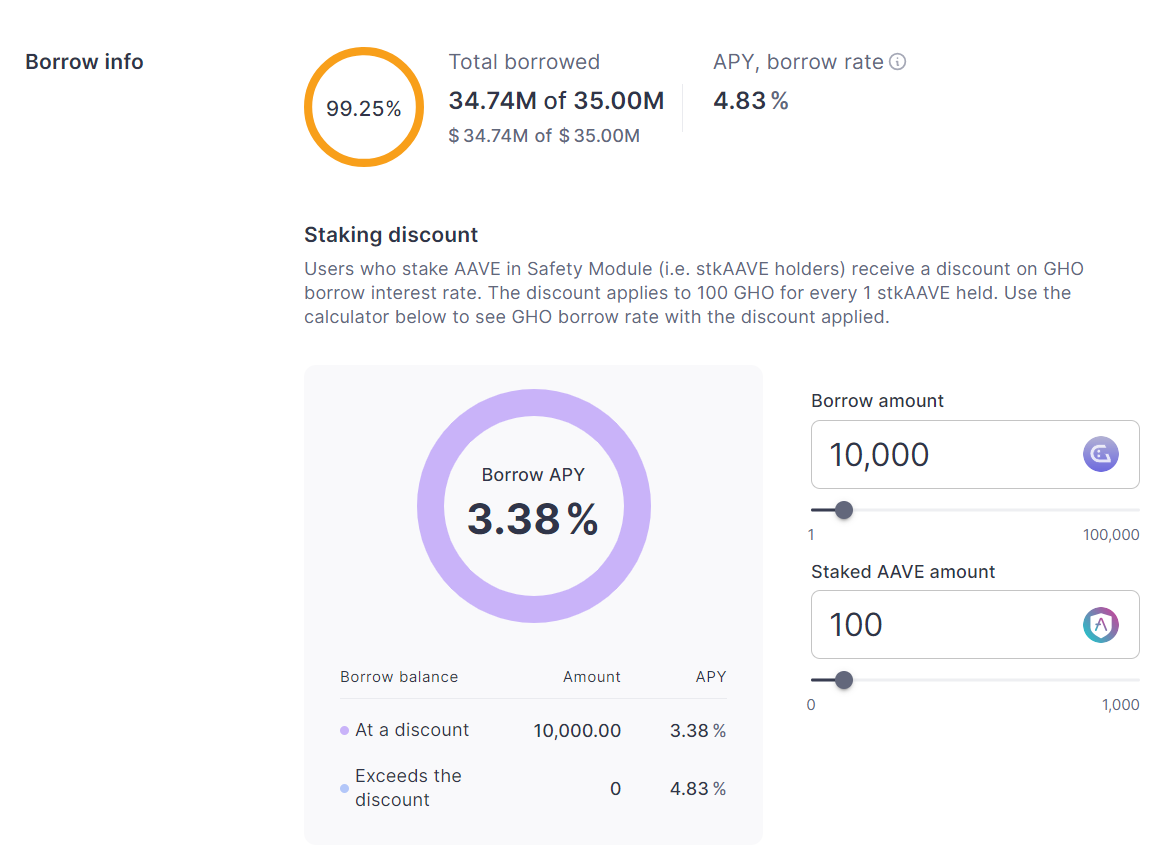

一些基本信息:

- 如果质押Aave,每1 stkAave对应100 GHO的折扣,APY由4.83%变为3.38%,有一个30%折扣。

- 目前发行总量为3500万枚,借出去了34.74M。

- 值得注意的是,目前GHO的利率策略是由DAO投票决定的,而不是拥有一个稳定的流动性利率。

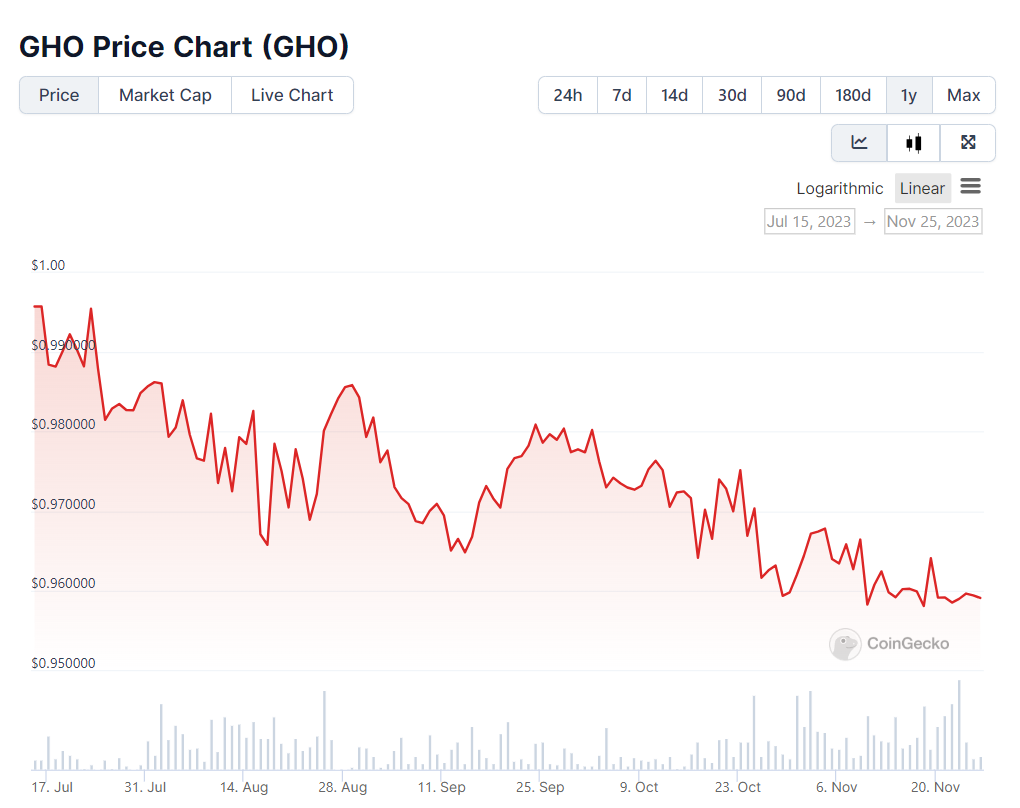

GHO一直处于稳定脱钩的状态。

供应抵押品 –> 借入 GHO –> 偿还 GHO 债务

GHO 由协调人创建(“铸造”)或偿还(“销毁”)。GHO 的铸造是在资产供应量超过要铸造的 GHO 价值的情况下进行的。GHO 的设计是借款时产生利息,这个利率由Aave Governance决定。

关于Flash Minting的一点补充:

FlashMinting 对于 GHO 来说尤其重要,因为它将有助于促进套利、提供即时流动性并具有清算用户的能力。

由于 FlashMinting 提供与当前闪贷标准相同的功能,因此其工作原理非常相似(例如,所有交易都必须在一个区块内完成,并且需要支付手续费)。

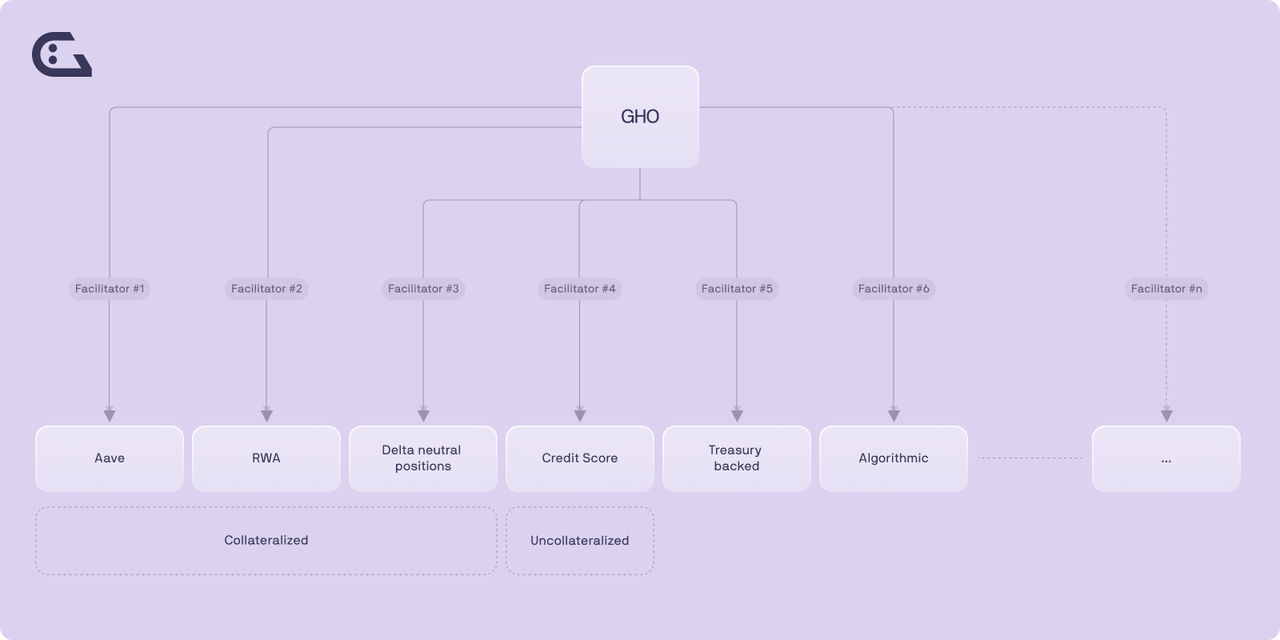

GHO中引入了一个很重要的角色“Facilitator”(协调员、促进者),将GHO背后的抵押物变的多元化。新的抵押物包括Aave、RWA、信誉积分、Delta中性等等。

服务商可以通过各种策略以无需信任的方式铸造和销毁 GHO 代币。这些策略可以由不同的实体制定,这些实体可以采用不同的策略来整合 GHO(每个实体都是一个协调者)。**Aave DAO 为每个 Facilitator 分配一个具有指定容量的 Bucket,这是特定 Facilitator 可以铸造的 GHO 的上限。**此限制由 Aave DAO 定义并可以更改。

5.2 利率策略

与 Aave 协议中的其他资产相比,GHO 智能合约不遵循通常会影响利率的供需动态。

对于 GHO,Aave 协议集成要求利率由协调实体(特别是Aave 治理)确定。利率由 Aave Governance 设定,Aave Governance 根据 GHO 供应收缩或扩张的需要静态调整利率。这是一种效率很低下,主观性极强的方案,也侧面证明GHO还处于早期阶段,且体量和流动性还没有到需要动态利率的阶段。

利率的任何变化都需要治理提案。这种设计起到了稳定机制的作用,并保留了 Aave 协议借入利率模型的灵活性。未来将有可能实施 Aave 治理社区认为合适的任何利率策略。

- GHO 价格超过 1美元

如果 GHO 的市场价格高于 1 美元,Aave Governance 可以降低利率,因为较低的利率可能会鼓励更多用户访问 GHO。

- GHO 价格低于 1美元

如果GHO的市场价格低于1美元,Aave Governance可以提高利率。这会鼓励更多用户偿还其 GHO 头寸,从而减少未偿 GHO 供应。

5.3 筹码分布情况

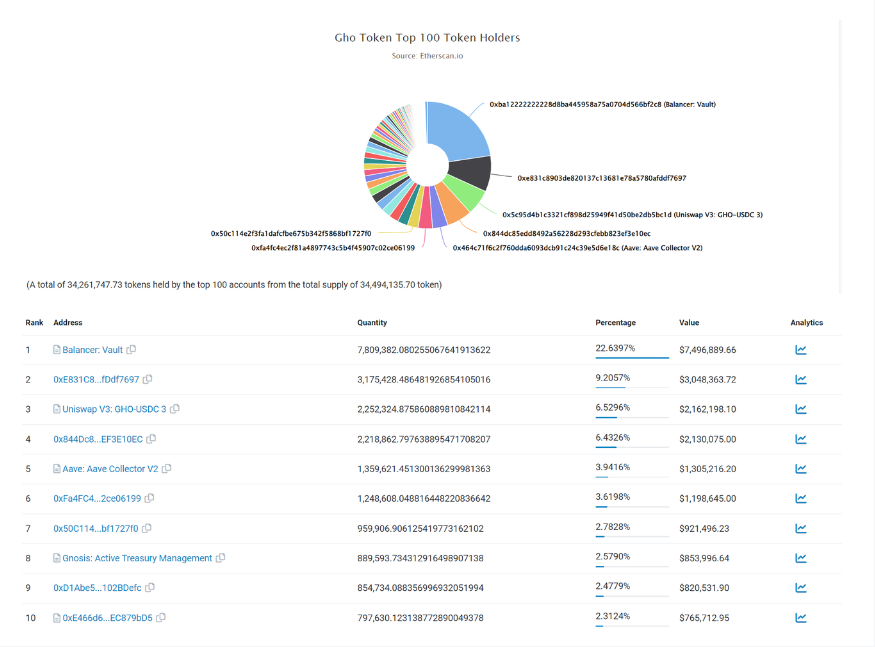

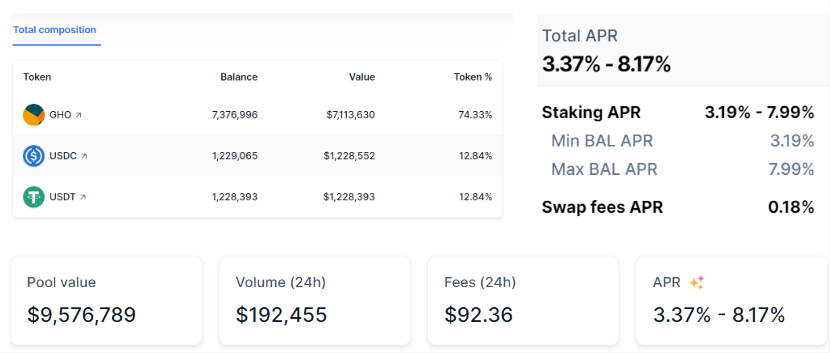

根据Etherscan显示,GHO主要分布于Balancer和Uniswap。

GHO持有量最多的地址对应的Balancer的一个稳定币流动性池,24h交易量$192,455,交易手续费$92.36。这里GHO的比例高达74.33%,说明用户对于GHO基本没有需求。

和Curve稳定币流动性池的日交易量对比一下,目前只有3pool的1%。

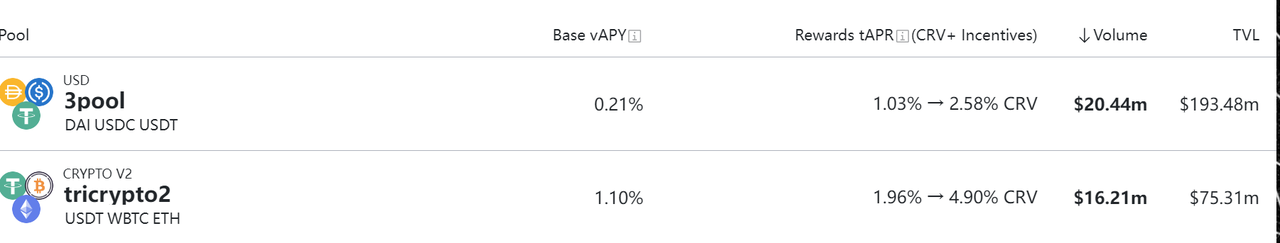

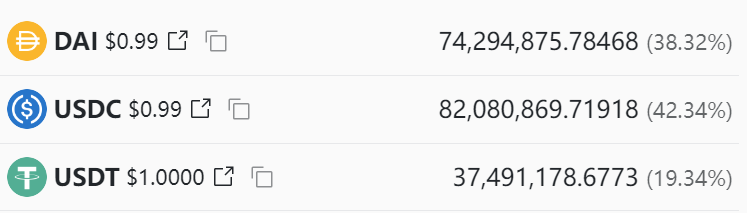

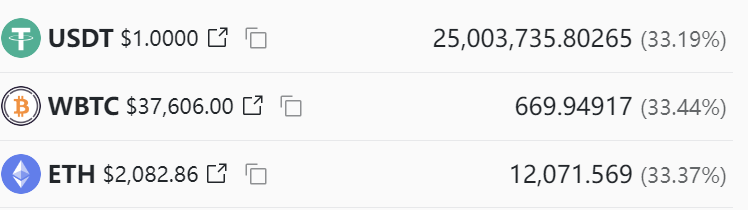

另外对比下3pool和tricrypto2的一个比率。

- 3pool:

- tricrypto2:

5.4 AIP——GHO 稳定性和锚定的社区计划

提案详情:https://governance.Aave.com/t/temp-check-community-plan-for-gho-stability-and-peg/15252

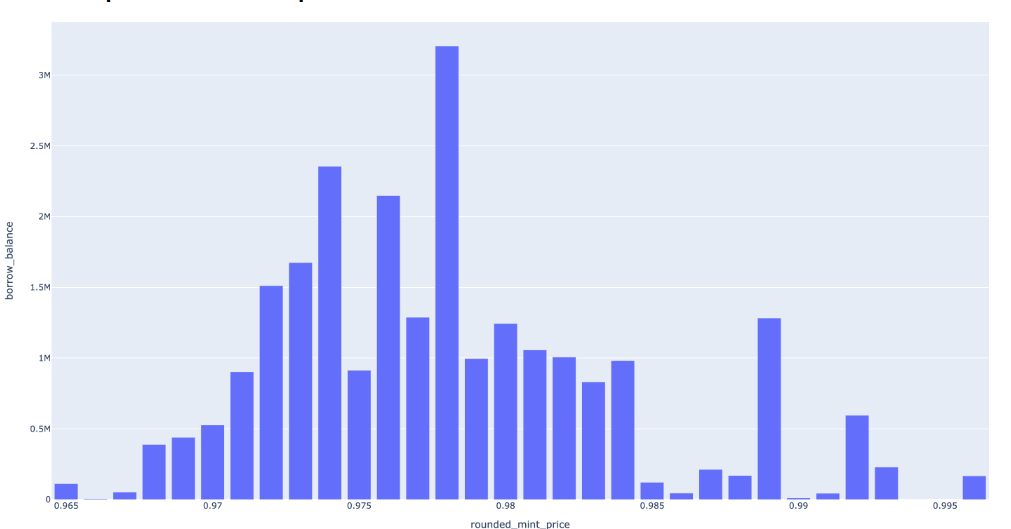

自成立以来,GHO 的交易价格低于 1 美元,表现出普遍的负漂移,并出现一些价格飙升,这可能是由于涉及 GHO 债务和/或 GHO 偿还的清算所致。

GHO一直致力于解决脱钩的问题,提出了多种潜在的解决方案:

- GHO 违约借款利率从 1.5% 提高至 2.5%

- 调高借贷利率

- 启用 wGHO 作为抵押品

- 创建 GHO 稳定性模块

然而在《Community Plan for GHO Stability and Peg》这个Proposal中提出了反对意见:

- 大量早期铸币者偿还了债务,并因 GHO 价格下跌(2023-08 年末)获利。

- 截至 2023 年 8 月 11 日,大约有一半的 GHO 铸造(约 2500 万),当时 GHO 价格为 0.981。

- 2023 年 8 月 11 日,铸造了 1500 万枚 GHO,平均价格高于 0.981。

- 截至 2023 年 10 月 21 日,仍有约 600 万枚 GHO 被铸造,平均价格高于 0.981,表明大量头寸已被偿还。

GHO现状的结论

鉴于 GHO 需求向量的现状,GHO 铸币者可以分为两类用户:当未来 GHO 价格 < 铸币价格时寻求盈利的 GHO 空头,以及在 DEX 上将 GHO 铸成 LP 的 GHO LPers。两者都会造成 GHO 抛售压力

- GHO 空头市场出售他们铸造的 GHO。

- LP可以通过铸造GHO并出售一半GHO换取USDC来获得双向流动性头寸,从而产生GHO抛售压力。

这表明以下情况可能正在发生。

- 按计划增加 50 个基点的借贷利率会鼓励一部分用户偿还他们的 GHO、一些被动的 LPers 和一些空头

- GHO 偿还短暂触发 GHO 价格回升

- 新的 GHO 空头在这个更高的价格点进入并铸造 GHO 进行市场销售,新的 GHO LP 由于交易量增加和更高费用的机会铸造 GHO

- 来自(3)的用户涌入可能会重新启动价格衰退。

- GHO 价格仍超出每个借款计划的 (0.995, 1.005),导致提出加息建议。

因此,如果没有有机需求和购买压力来应对(4),**上述序列可能会循环和重复,可能导致 GHO 供应减少(来自铸币厂的额外成本)而无需重新挂钩。**最终,一旦借款利率超过基准利率(例如 Maker DSR)或借款利率超过流动性提供的预期费用收入,铸币商的行为可能会发生变化。

- 解决方案

- 与PSM类似,质押GHO获得利息,利息的费用由部分清算费用来提供——将闲置资产能够变成生息资产

- 质押 GHO 以降低 WETH/USDC/USDT/等借款利率

5.5 为什么要推出自己的稳定币?和传统稳定币相比有什么优势?

目前GHO虽然与CrvUSD推出时间类似,但是发展策略上还是比较僵硬的。

Aave理论上讲,是可以将Aave V3和V2里所有的功能同样运用到自己的稳定币借贷当中。

和Dai类似,能够将Defi乐高融入到稳定币系统当中,想象空间大,增加杠杆和资金效率。但反过来也要承担对应的风险。

- 收益率和抵押物掉期,保护抵押物

- Flash Mint套利

- stkAave Holder更好的利率

- 利息的收入全都直接给DAO,提供额外的收益,这部分未来可以分给Aave holder

Curve当时推出了Llama的清算算法,也是未来GHO值得学习的:

crvUSD 与竞争对手的区别在于其名为 LLAMA 的借贷清算算法。正如该项目白皮书中所述,这项创新不断地重新平衡用户抵押品,以应对加密货币价格波动。

Lending-Liquidating AMM Algorithm (LLAMMA) 来进行清算。相比传统的稳定币清算方式,**LLAMMA 采用固定价格区间进行部分清算,避免了完全清算的风险。**这减少了用户因价格波动而面临的风险,并为用户提供更好的资产保护。

简单来说,传统的抵押债务头寸(CDP)以明确的清算价格运行,如果抵押品的价值低于该阈值,则抵押品将被清算。与此形成鲜明对比的是,LLAMA 算法是一个动态系统,会不断调整抵押品。实际上,如果抵押品价格下跌,算法会自动将部分抵押品换成借入的资产,即使在波动的市场条件下也能确保平衡的头寸。这代表了稳定币领域抵押品管理方式的根本性转变。

这种算法能够为用户抵押物带来持续的额外流动性,产生更多费用。

6.Aave Arc

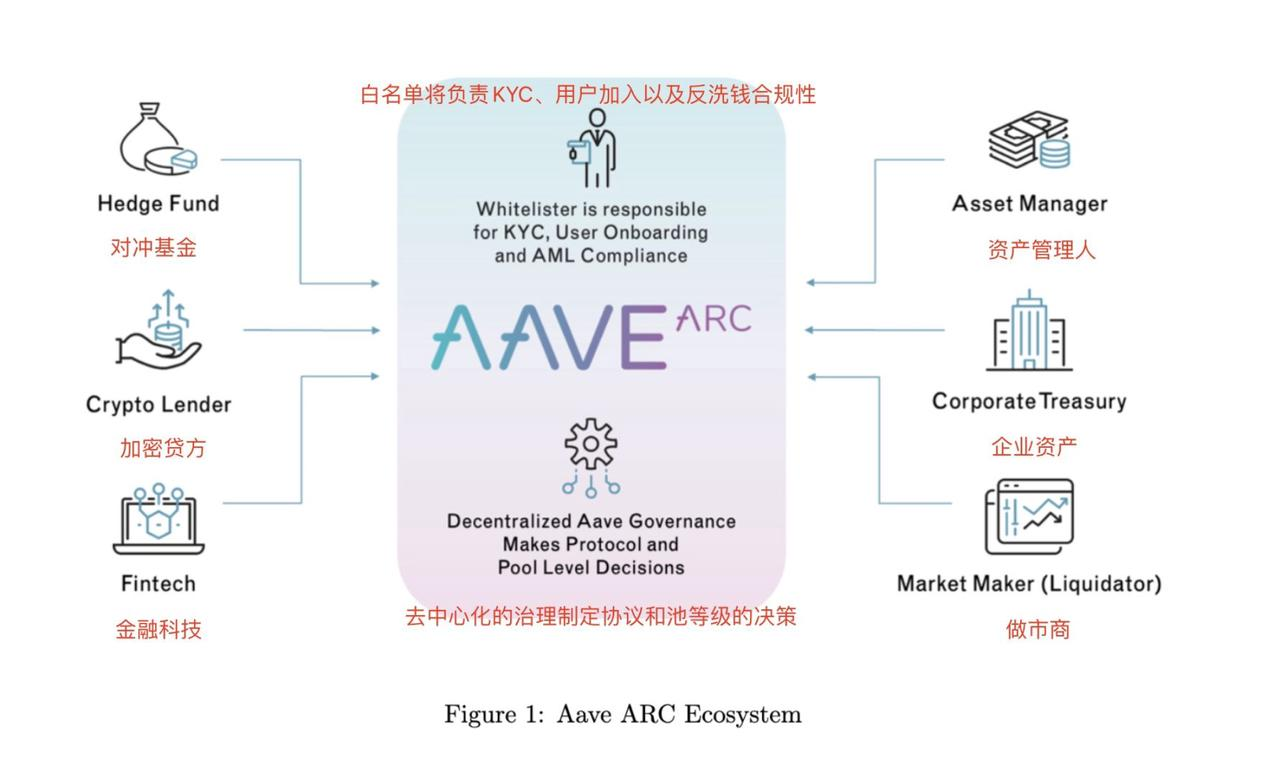

Aave Arc 的目标是为面临严格监管要求的机构投资者提供有限能力的此类 DeFi 协议。Arc 将提供私人资金池,只有通过 KYC 程序的参与者才能进入借贷双方。

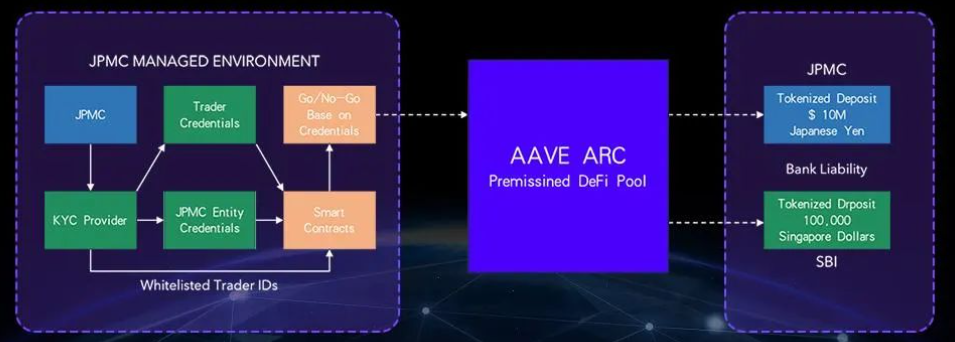

以下是 Aave ARC 经济系统的展示图,Aave Arc 旨在完全去中心化并由 Aave Governance 管理。Aave 协议治理可以任命或删除 KYC 以及 Aave Arc 上的机构和公司的“白名单”。

Aave在拥抱监管这块儿做的比想象中的要差很多。看起来像是有一两家公司尝试了(摩根大通?),然后很快就清空。

这块儿的进展完全是一个黑盒子,且由于是与第三方机构合作,因此很多地方都不公开透明,也不涉及散户利益。更多是为了蹭RWA热度,拉升币价。

7. Aave Token情况

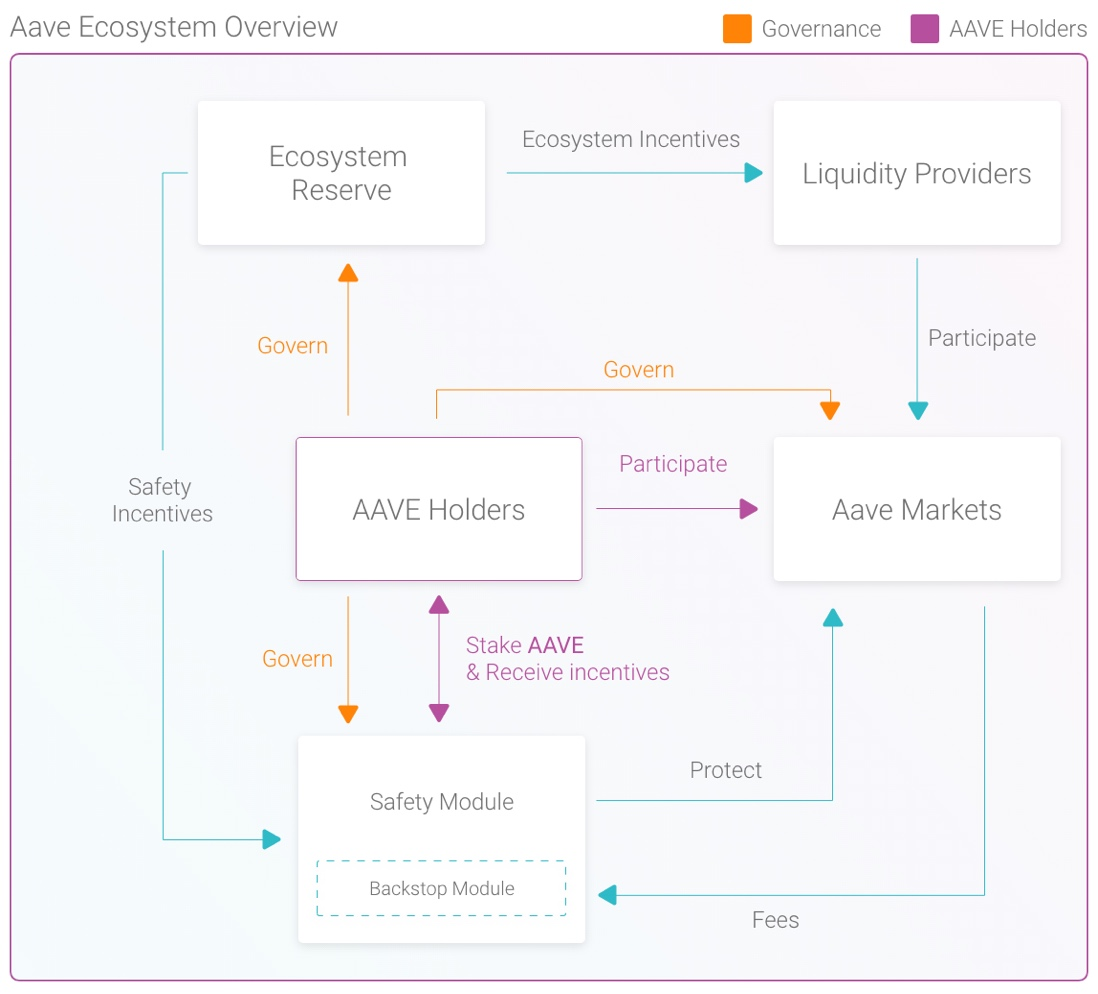

Aave代币与多数Defi类似,主要功能还是质押、治理,并没有像VeCurve那样有比较复杂的激励机制,也没有像Uniswap那样完全没有激励,选择了一种折中的方案。

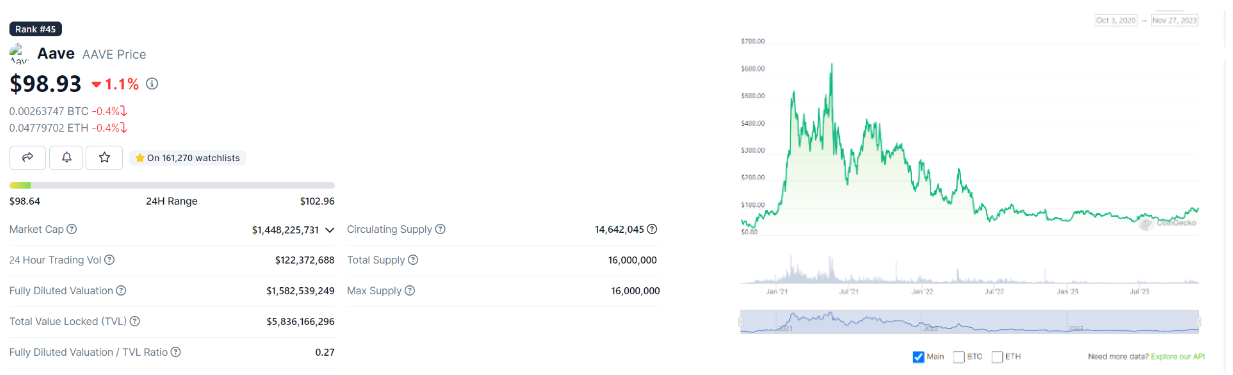

7.1 基本面

引自:Tokenomics 101: Aave

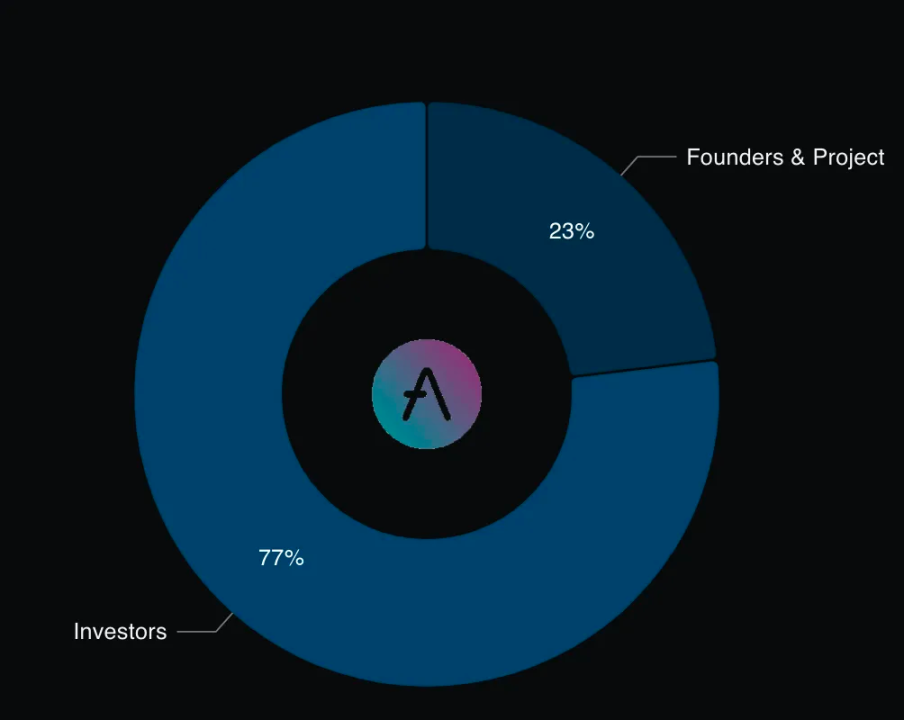

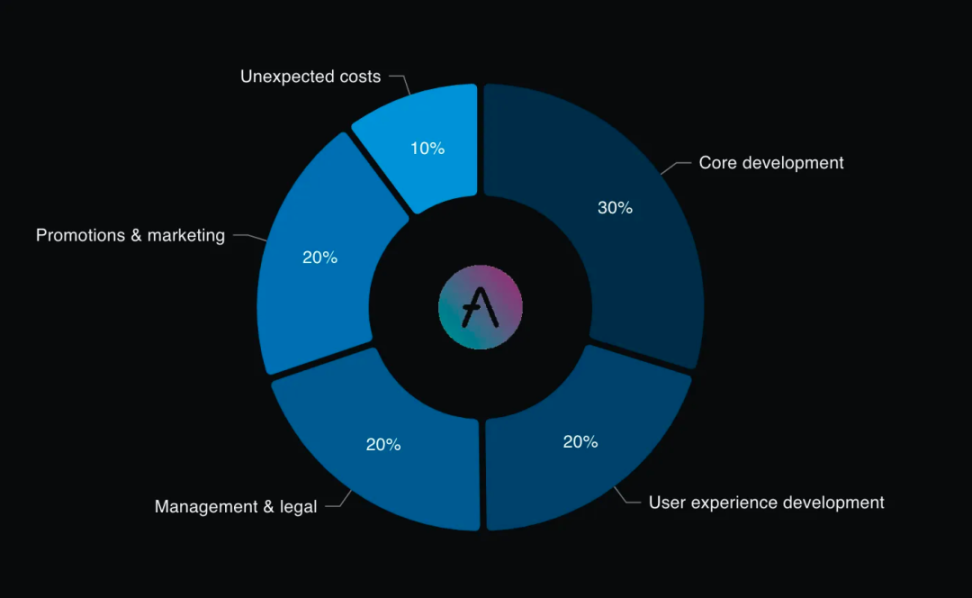

Aave 代币总供应量为 1600 万。代币全部解锁,当前流通量为1390万,剩余的210万存入生态基金。Aave 代币的分发展现了 Aave 真正去中心化的一面。大多数加密项目都会为创始团队、顾问和投资者预留总供应量中很大比例的代币。而 Aave 代币是完全分散的,没有任何中心化的实体或团体持有大量的代币。但是,需要注意的是 Aave 曾经是以中心化的方式分发代币进而运作起来的,协议在经过几年的过渡后才达到了目前的去中心化状态。2020 年,协议正式将治理密钥交给了社区(Aave 正式向 DeFi 社区移交治理密钥)。以下帮助了解 Aave 去中心化过程的各个阶段:

当协议以 LEND 的名义启动时

初始代币分配

- 价格

- 持有情况

前10位中,直到第9位才应该是持币大户,只有2.275%。因此从标的的角度来看,比较难出现被资方砸盘的情况,价格操纵的成本比较高。

7.2 治理

7.2.1 简介

Aavenomics 引入了 Aave 协议的去中心化和自治的正式路径。它涵盖治理机制和财务激励措施,旨在分享 Aave 生态系统内的各个利益相关者、协议功能和AAVE代币作为 Aave 协议的核心安全元素之间的一致性愿景。

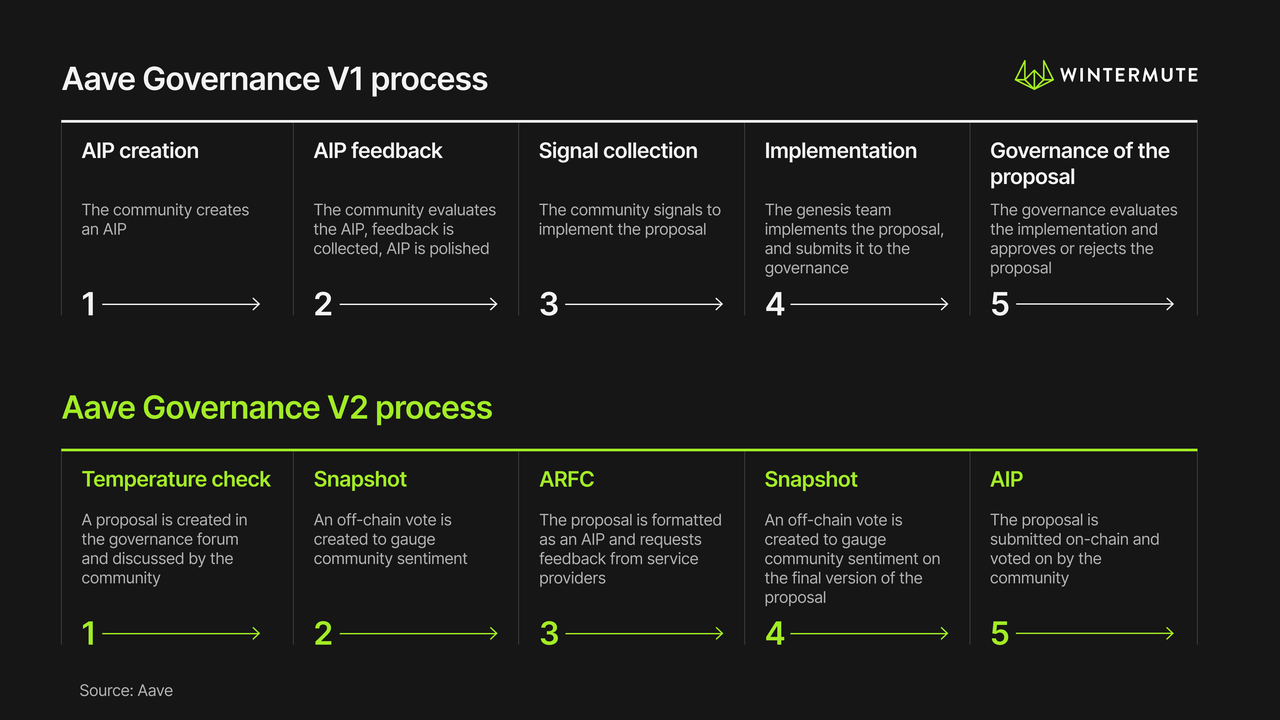

7.2.2 Aave治理v2 - AIP4

相关阅读:部分内容引自Winter Mute撰写的Understanding Aave Governance v2: The Decision System Behind DeFi’s Largest Lending Platform

Aave Governance V2 是智能合约的集合,其参数支持 Aave 协议和 Aave DAO 的运行方式。它最初由Marc Zeller提出,并于 2020 年 12 月在AIP-4下激活,为 Aave 引入了 4 项关键治理创新:

- 投票权和提案权分离: Aave/stkAAVE持有者可以选择仅委托提案权,同时保留投票权;反之亦然。

- 投票策略:可以允许不同形式的治理批准的 Aave 代币对提案进行投票,例如 aAAVE – 存入 Aave 市场的 AAVE。

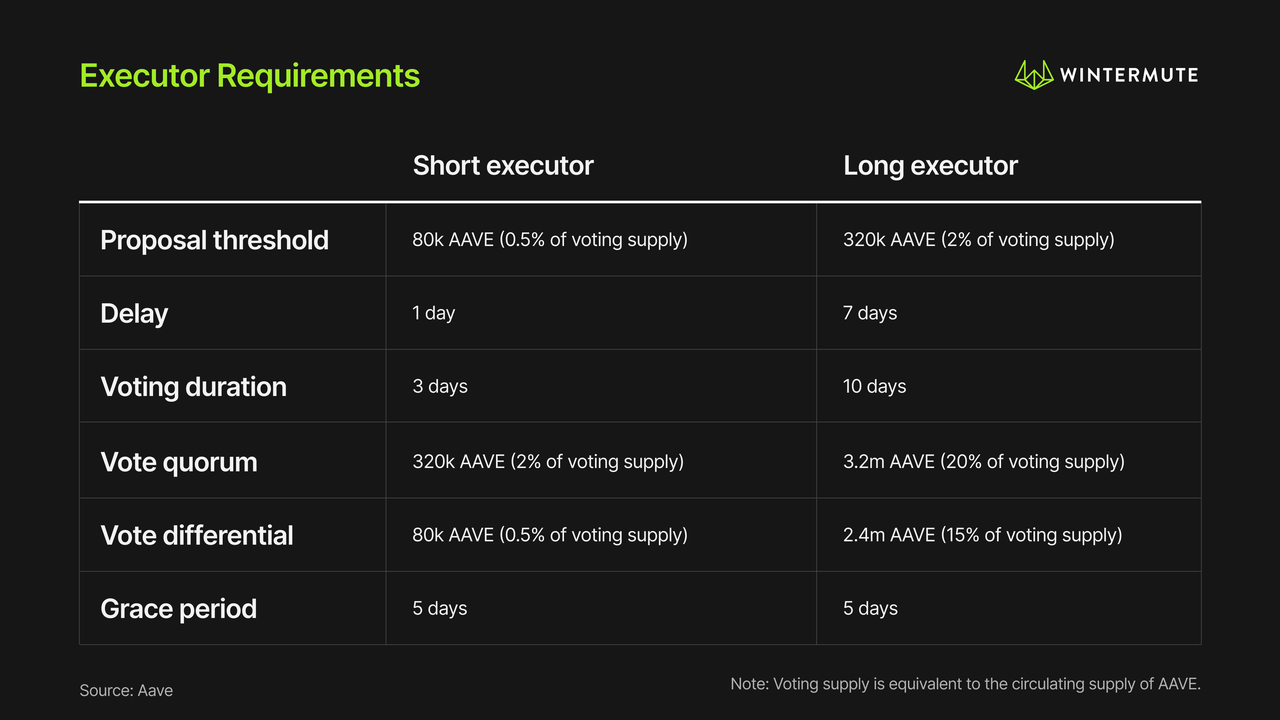

- 多个执行者主体:短期和长期执行者根据拟议变更的重要性允许不同的投票要求。

- 守护者:由社区选举产生的多重签名,其中的个人可以否决或取消带有恶意代码的提案。

Aave Governance V2 的灵感来自基于委托的治理模型,该模型模仿但不强制执行代议制民主。结合起来,这些新功能为 Aave 提供了更具包容性、高效且强大的治理系统。

Aave Governance V2 下 Aave 最关键的变化是任何人都可以提交和实施 AIP(Aave 改进提案)。这是 V2 的前身 Aave Governance V1 无法实现的。

具体来说,V2 绕过了 V1 治理流程中的第 4 步,该步骤仅允许 Aave Genesis 团队提交 AIP 作为具有约束力的治理提案。现在有了 V2,任何拥有足够 AAVE/stkAAVE 的人都可以以完全去中心化的方式提交和实施 AIP。

Aave Governance V2 由 4 个核心智能合约组成:AaveGovernanceV2、Short Executor、Long Executor、GovernanceStrategy。

具体来说,

- AaveGovernancev2:处理 AIP 的创建,并要求用户提交信息,指定要使用的执行器以及他们希望对协议进行的更改。它还负责设置审核期的长度。

- Short Executor:用于对协议进行较小的更改,并允许更快且不太严格的共识要求(例如,参数更改、资产列表等)。

- Long Executor:用于对协议核心代码库进行重大更改,这些更改会影响治理共识,并且需要漫长且大型的共识过程(例如,对 AAVE 代币、V2 治理参数及其本身的更改)

- Governance Strategy:处理衡量用户提议

这些核心智能合约从头到尾处理 AIP 的流程,并提供 3 个关键功能:

- 提案创建:任何拥有足够提案权的社区成员都可以在Aave 政策的任意子类别下创建提案。根据政策的变化,将决定投票需要多少时间、权力和社区共识。

- 提案投票:提案生效后,AAVE/stkAAVE 持有者可以通过 YAE 或 NAE 投票选项对其结果进行投票。

- 提案执行: 如果提案获得代币持有者批准,提案将进入延迟期(Timelock),以便反对更改的用户可以选择退出系统(例如,由于更严格的风险控制而退出借贷头寸) 。一旦延迟期结束,提案就会进入宽限期,并且可以通过调用短/长执行者智能合约中的执行函数来由任何以太坊地址执行,或者在不利的情况下,监护人可以否决/取消该提案提议。

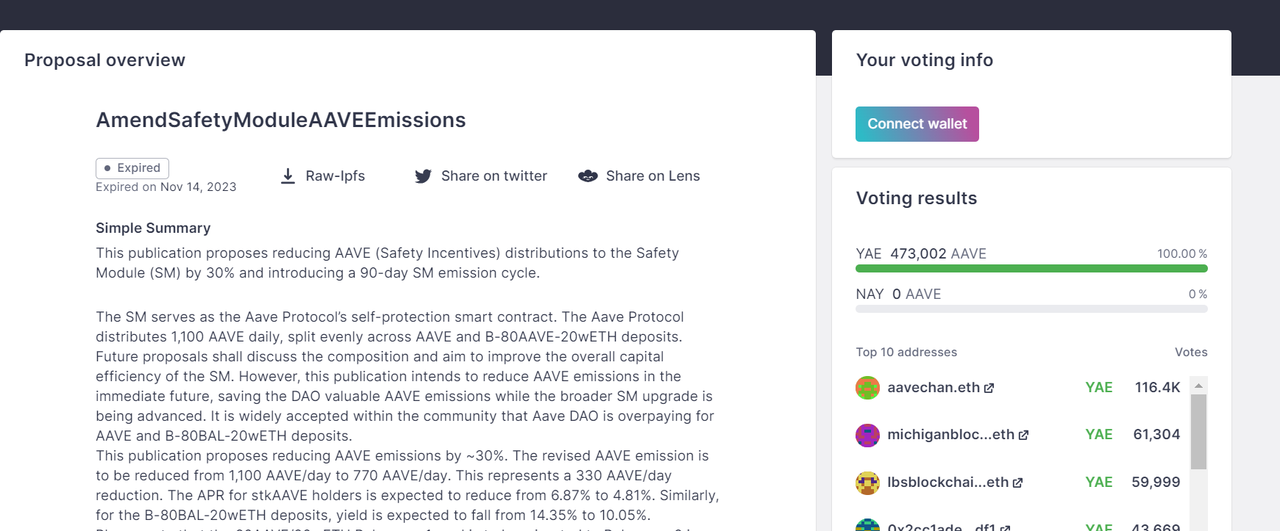

找了半天没有看到说提案通过以后的执行时间,就像接下来安全模块里面的提案,11月14日已经通过了,但是直到今天都还没有执行。

7.3 质押-安全模块Safety Modules

7.3.1 什么是安全模块?

Aave的质押换来的是带有风险的收益,用户可以将代币质押在Aave的安全模块(Safty Modules)中,发生极端市场或者协议出现重大事故的时候,会最多拿出30%来弥补赤字。目前Aave并没有发生过重大安全事故,同时哪怕在熊市底部安全模块也没有被使用过,侧面反映Aave的抗风险能力足够强。

质押后会给用户stkAave(Erc-20)作为凭证,与Aave持有者一样有投票权,此外在质押获得GHO的时候能够有一个折扣,算是代币为数不多的赋能。

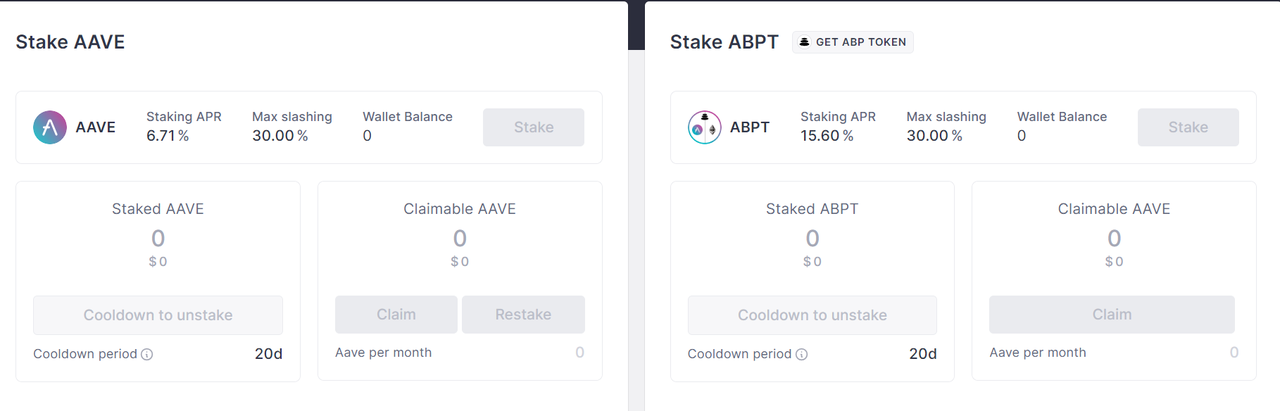

目前有两个质押池,全部质押Aave和质押80%Aave+20%ETH组成的ABPT,两个池子的奖励均是每天释放550Aave全池子的用户平分收益。

7.3.2 数据情况

以下数据均来自:https://community.llama.xyz/Aave/safety-module,11月20日数据

- 质押量

目前Staking Value3.88亿美金,stkAave有2.72亿美金,stkABPT有1.15亿美金,之前8月份以来一直呈现上涨,但是AIP-366于11月14日通过后,应该很快就要执行每日排放量下降的预期。

- APR

APR作为质押项目代币6.7%的收益

ABPT的收益率比较夸张的15.9%的收益率,

7.3.3 AIP-366

2023年11月10日的时候,11月4日社区提案将,目前已经通过,但是尚未执行,主要是将两个池子每日释放的奖励从原本的550个Aave减到385个。

总量减少,要么就是用户平均收益率减少,要么就是总质押数量减少,最终博弈的是质押者。

8. 总结

Aave看下来在战略决策上选择包容山寨币的同时,为主流加密资产提供更安全、资本效率更高的流动性池;反观Compound则是安全至上,甚至连自己开创的cToken,债务代币化都可以为此舍弃。

包括Aave、Uniswap、MakerDAO等,都专注于高端Defi用户的体验,加上拥抱热门叙事。Compound则有一丝像是从简主义的味道。从产品角度来想,越简单的产品或许在用户体验和被监管上会更加容易。

如果未来的产品通过ICO或者融资无法达到这些主流Defi的水平,是否会淹没很多好的产品?因为看下来很多Defi的商业模式都不能够产生利润,而像Uni直接开前端收费又直接抛弃了包括a16z在内的代币持有者。

和朋友的沟通中,他当时提到了,哪怕是Aave或许也应该算是创业公司,毕竟17年才成立的公司,Web3.0也还在一个挤泡沫的阶段,哪怕是以太坊也是一个不到10年的创业公司。