万字长文:全景解析去中心化永续交易所

本文探讨了去中心化永续协议的投资价值,介绍了几个领先的去中心化永续交易所,如Hyperliquid、IntentX和Vertex,它们采用独特的技术架构,旨在提供更优质的交易体验和服务。未来,这些协议将继续创新和发展,通过激励计划、长尾资产策略和提升用户体验来满足不断变化的需求。去中心化衍生品市场正迎来巨大潜力,吸引用户和做市商提供交易量和流动性。未受监管限制,无需KYC且代币对上市更灵活,有望推动去中心化衍生品市场持续繁荣。

原文标题:Decentralized Perpetual Exchanges Investment Thesis

原文作者:Shaunda

原文来源:mirror

摘要

本文探讨了去中心化永续协议的投资价值。在加密货币市场中,期货交易通常比现货交易更受欢迎,交易量也更大。但是现在,情况发生了变化——链上现货交易量已经超越了期货交易量。

这一变化主要归因于区块链技术,特别是L1层级在执行层面上的吞吐量限制问题逐步得到解决。过去,这些限制使得链上的订单交易不太容易实现。但得益于L1扩展的最新进展,我们现在能够构建更为灵活且高效的去中心化永续协议。

这些新兴协议为加密货币交易提供了更加便捷和安全的平台。相较于传统的中心化交易所,去中心化交易所展现了更高的透明度和公平性,同时确保了用户资产的安全。

本文还详细介绍了若干领先的去中心化永续交易所,例如Hyperliquid、IntentX和Vertex等。这些交易所各自采用了独特的技术架构,旨在提供更加优质的交易体验和服务。通过对这些交易所的深入分析,我们可以更好地了解去中心化永续协议的实际应用和发展趋势。

展望未来,去中心化永续协议将继续迎来创新与发展。通过实施激励计划、采用长尾资产策略以及提升用户体验,这些协议有望进一步拓展市场份额并满足不断变化的用户需求。本文的结论为投资者和市场参与者提供了有价值的见解,有助于他们更好地把握去中心化永续协议的未来走向。

永续期货

永续期货是一种衍生合约,允许交易者在不设到期日的情况下对未来资产价格进行投机交易。这些合约是Delta-One产品,即对于标的资产的每一次变动,衍生品的价格也会有相同的变动。

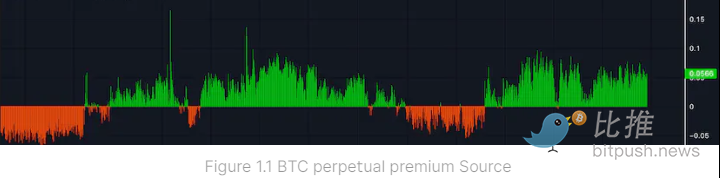

尽管BTC-USD永续交易理应始终跟随BTC价格,但实际上多头和空头需求间存在微小的不平衡,形成了永续溢价。高溢价显示多头交易者占主导,推动永续价格高于现货价;负溢价则表明空头头寸较多,市场呈现不平衡状态。

为了平衡合约价格与现货价格,交易所引入了浮动的资金费率,每8小时根据永续溢价调整。当合约溢价时,多头向空头支付费用;折价时,空头则向多头支付。资金费率不仅是交易成本,也是市场情绪的风向标:多头资金费率高涨显示市场看涨情绪浓厚,而市场低迷时资金费率可能转为负。因此,交易者因市场状况可能需支付或获得资金费。

永续期货采用现金结算方式,开设杠杆永续头寸需现金抵押品。交易者可用独立保证金或交叉保证金作为抵押。独立保证金是交易者为杠杆头寸提供的一定数量资本,而交叉保证金则是将整个账户作为所有头寸的抵押。

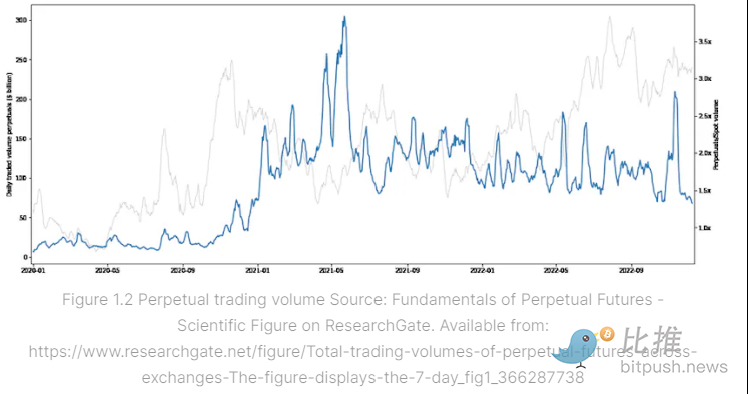

杠杆交易在加密货币领域极为流行,2022年平均交易量已达现货的2-3.5倍。

交易者利用抵押品开设期货合约,只要维持最低保证金并支付资金费率,即可长期持有。若仓位损失超出抵押品,将触发清算,自动平仓。

例如,交易者用1000美元抵押品借入10,000美元的BTC-USD币本位保证金仓位,即10倍杠杆。他需按10,000美元的名义仓位支付资金费率。

结果A:BTC价格上涨10% – 交易者的仓位价值11,000美元,导致其抵押品产生100%的盈亏。

结果B:BTC价格下跌10% – 交易者的仓位价值9000美元,导致清算和-100%的盈亏。

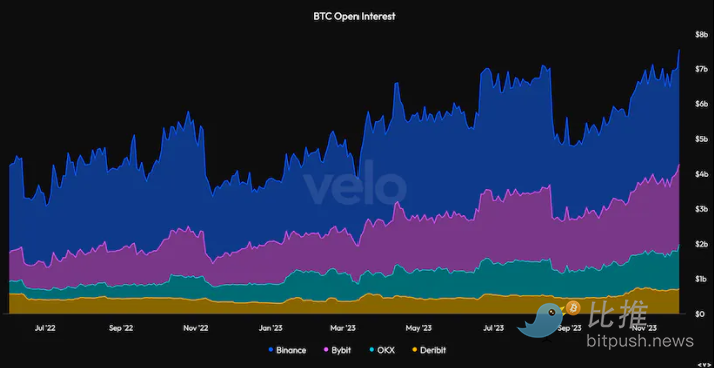

Open interest(持仓量)指的是尚未平仓的衍生合约总数,如期权或期货,它表示目前市场上杠杆规模的大小。在2021年,比特币(BTC)的总持仓量达到了200亿美元的峰值;这意味着有200亿美元的资产被借入用于杠杆比特币头寸。

持仓量是衡量市场参与者对某一特定资产兴趣的重要指标,尤其是在衍生品市场中。高的持仓量通常意味着有更多的交易者参与市场,并且他们愿意承担风险来追求更高的收益。然而,持仓量也可以被视为市场潜在波动的指标,因为高持仓量可能意味着未来将有更多的合约需要平仓,这可能导致价格波动。

中心化交易所

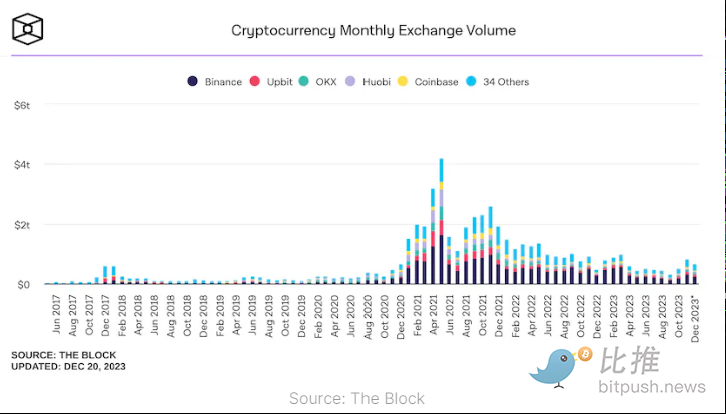

传统上,衍生合约的交易主要在中心化交易所进行,这些交易所作为买卖双方的中介,为各类代币提供流动性,并代表用户执行交易。由于其用户友好的界面以及提供的便利功能,如法定货币与加密货币之间的便捷交易,这些交易所深受用户欢迎。

这一领域的主要参与者包括Binance、Coinbase、Upbit、OKX和Kraken。2023年,它们的月交易量平均超过5000亿美元。

与去中心化交易所和钱包相比,用户更喜欢中心化交易所,主要原因有以下几点:

1. 用户体验和用户界面:Binance和其他中心化交易所拥有简单易用的界面,提供教程、用户支持和直观的交易设计。

2. 法定货币与加密货币交易:中心化交易所支持借记卡和银行转账等方式,便捷地实现法定货币与加密货币的交易,是投资者买卖加密货币的首选平台。

3. 杠杆交易:提供高达100倍的杠杆和400多种加密货币交易对。

然而,中心化账户存在以下缺点:

1. “不是你的密钥,就不是你的加密货币”:在FTX破产之后,交易者们开始意识到将资金存放在交易所的相关风险。交易所持有的资金通常被用来赚取额外收益,同时将用户资金置于风险之中。

2. 严格的KYC法规:由于严格的监管,中心化交易所必须遵守国际和国内法律。这意味着对所有客户进行严格的KYC(了解你的客户)验证。中心化交易所面临的监管越来越严格,导致Binance在2023年退出了德国、荷兰、英国和印度市场。

去中心化现货交易所(Uniswap)

2020年,加密货币领域实现重大突破,以太坊上推出的去中心化交易所让用户可信任地交换ERC20代币。该交易所运用流动性池技术,用户将两种ERC20代币配对,池内代币保持等值。价格由自动化做市商确定,从而消除了对中心化做市商的依赖。

订单簿模型(中心化交易所)

由一个中心化数据库组成,不同的买家和卖家在这里提交他们的交易。这些订单的限价构成了订单簿两侧的买单(买家)和卖单(卖家)。订单簿交易所要求用户下单并等待成交。做市商通常是机构基金。

自动化做市商(去中心化交易所)

自动化做市商(AMM)的运作方式与订单簿不同,它们不依赖于第三方的买卖请求。相反,它们通过流动性池和算法,根据代币供应比例变化来设定价格。流动性提供者向池内注入代币,创造流动性,并按贡献获得交易费用奖励。

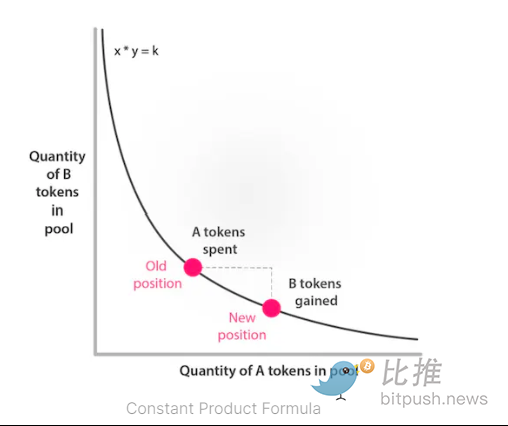

Uniswap的流动性池使用恒定乘积公式来确定资产价格。恒定乘积函数确保交易不会改变一对代币的储备余额的乘积。这种机制为去中心化交易所提供了高效、透明和无需信任的价格发现机制。

适用的公式是 x*y = k,x 代表流动性池中代币A的数量, y 代表流动性池中代币B的数量, k是一个常数。

当从资金池中提取一种代币时,另一种代币的价格会渐进式上升,这实现了自动化做市商,确保无论对手方是否存在,都能保持恒定的流动性。

交易费将直接支付给流动性提供者,同时他们还能受益于去中心化交易所的激励计划,该计划向流动性矿工发放原生代币。费用的分配按照流动性提供者在总LP份额中的比例进行。

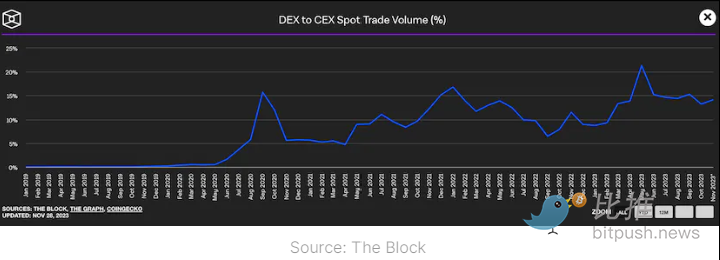

这引发了著名的DeFi之夏热潮;在此期间,所有与EVM兼容的链上的总锁定价值从2020年1月的5.9亿美元增加到2022年1月的1500亿美元。在高峰期,去中心化交易所的现货交易量占所有加密货币现货交易量的20%,而该领域领导者Uniswap的市值达到了210亿美元。

然而,DeFi有一个问题。以太坊的Gas费对用户来说太高了。对于普通的Uniswap交易,用户需要支付30美元以上的Gas费。交易过程大致如下:

通过中心化交易所(如Binance、Coinbase)将加密货币转入Metamask;

授予Uniswap使用ETH(基础代币)的权限 → 将基础代币兑换成货币 → 授予Uniswap使用货币的权限 → 兑换回ETH;

这些步骤中的每一步都需要额外的Gas费。用户也只能在以太坊上购买ERC20代币。如果用户想购买BTC,他/她需要购买WBTC(BTC的包装版本),这增加了额外的风险。

支付给LP的兑换费是30个基点。新的v3更新创建了从5个基点到100个基点的流动性层级。此外,Uniswap还增加了15个基点的前端费用。

当时,去中心化交易所的问题可以总结为以下几点:

1. 流动性分散:每个交易所都有独特的流动性对,导致同一区块链上的流动性被分割。此外,流动性在不同区块链(如ETH、ARB、AVAX)之间也呈现碎片化。然而,目前只有ERC20代币能加入流动性池,这在一定程度上限制了其灵活性。

2. 高昂的费用:高昂的互换费、高昂的以太坊Gas费以及需要多次授权。

3. 高滑点:由于分散导致的低流动性和低市值流动性池中的无常损失。

尽管如此,DeFi在加密领域仍是一项从0到1的创新,它实现了无需信任的资产互换。

去中心化永续交易所(GMX、DYDX)

去中心化金融的初期工具主要限于现货交易所,这是由于以太坊的高费用和有限的交易速度(TPS为每秒15笔交易)使得订单簿交易所难以实施。然而,随着第二层网络的推出和第一层替代性基础设施的完善,这一局面已经得到了改观。

GMX(基于GLP的永续合约)

2021年,GMX对Uniswap现货交易所模型进行了创新。与传统现货交易所不同,GMX用户不直接买卖代币。他们存入抵押品并持有多头或空头头寸。空头头寸的利润以USDC支付,而多头头寸的利润则以该交易对的另一种代币支付。

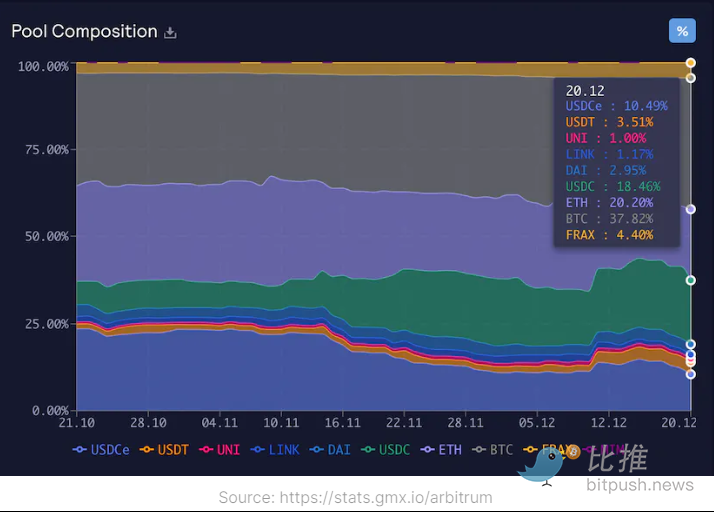

GMX与GLP池合作。流动性提供者通过锁定池中的任何指数资产为GLP池提供流动性。作为回报,协议铸造代表流动性提供者权益的GLP代币。然后,协议自动质押新铸造的GLP代币。交易者将GLP池作为交易对手方。他们支付USDC抵押品以借用GLP池资产并获得其上行收益。

例如,交易者支付10,000美元作为保证金,以10倍杠杆从GLP池中借入价值100,000美元的BTC。若比特币价格上涨一倍,他便能赚取到原本应属于GLP池的上涨收益(即赚取10万美元,同时用价值10万美元的BTC偿还贷款)。然而,若交易失败,他将失去抵押品并需归还所借资产。值得一提的是,GLP池在过去几年中的平均年回报率达到了20%。

涉及到的费用如下:

1. 头寸费:10个基点的借款和平仓费。

2. 借贷费:这是基于利用率和选择盈利的标的资产计算的动态费用。计算公式为:(借用资产)/(池中总资产)*0.01。

3. 互换:互换费用并非固定,而是基于互换操作是否优化了GMX流动性提供者代币(GLP)池中的资产权重分配来计算。如果互换使得资产权重更接近或偏离了目标配置,互换费用将相应调整。

优/缺点如下:

GMX通过引入GLP模型,实现了链上杠杆的全新运用方式。由于交易者能够接入庞大的GLP流动性,GLP池支持高达50倍的高杠杆交易。然而,这一机制也存在明显局限:仅GLP池内的资产可进行交易,这大大限制了GMX的交易市场数量。目前,GMX仅提供包括BTC、ETH、SOL、ARB、LINK、XRP、DOGE、UNI和LTC在内的9个永续市场。

DYDX (基于订单簿的永续合约)

DYDX采用了独特的链上链下订单簿模型来解决延迟和费用问题。在此模型中,订单簿并非直接存储在区块链上,而是由验证者托管在其内存中,从而实现链下操作。当用户提交订单时,包括价格、交易量、到期日和订单类型(买入或卖出)等详细信息会被记录在链下订单簿中。一旦有匹配的订单出现,智能合约会验证交易资金的可用性,并在确认无误后执行交易。值得注意的是,虽然交易活动主要在链外进行,但最终的交易结算仍然是在区块链上完成的。这种链下订单簿模型不仅显著降低了Gas费用,还大大提高了交易速度。

为了激励市场做市商,dYdX制定了一项流动性提供者奖励计划。该计划通过综合评估做市商的交易量、双边深度以及与中间市场价格的价差,来确定其对平台流动性的贡献,并据此给予相应的奖励。这些奖励以$ethDYDX代币的形式发放,旨在鼓励更多的做市商为平台提供流动性,从而促进市场的稳定与发展。

最近,dYdX从以太坊二层网络迁移至其独立的区块链,即dYdX链。这次迁移是dYdX v4升级的一部分,旨在通过提高吞吐量来更好地支持平台的订单簿功能。dYdX链采用Cosmos SDK和Tendermint权益证明共识协议构建,每秒能够处理多达2000笔交易。迁移至独立链带来了多方面的影响:

1. 完全去中心化:dYdX链是一个完全独立、开源的区块链软件,这意味着它不依赖于任何外部区块链或系统。

2. 社区控制:v4升级使交易所实现了完全去中心化和社区自治。对技术栈的更改通过dYdX基金会的社区治理投票进行决策。

3. 费用共享:在早期作为二层网络时,dYdX并未与用户分享其收取的做市商与交易者之间的费用。但随着dYdX迁移至其独立的区块链,一项新的机制得以实施——交易费用现在将与在dYdX链上进行质押的用户们共同分享。

当前去中心化永续合约领域概况

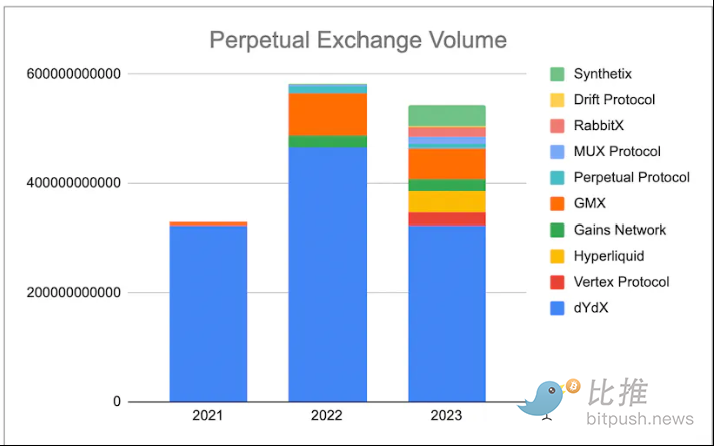

自2021年以来,以太坊在L2和Layer 1平台上的扩展性得到了显著增强,这极大地推动了衍生品基础设施的发展。在这一领域,不仅交易量屡创新高,而且参与者的数量也实现了快速增长。截至12月,链上衍生品交易量已达到惊人的1140亿美元,相比11月的840亿美元有了显著提升。

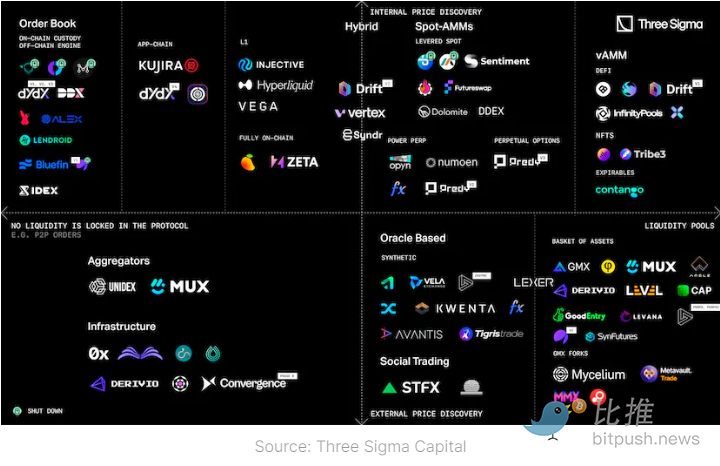

当前的去中心化衍生品交易所主要可根据其架构设计来区分:

1. 基于预言机的合成资产与资产组合:基于预言机的协议使用流动性池作为交易的对手方。在合成流动性中,单一资产是所有交易市场的基础。通过使用预言机,流动性提供者(LPs)可以成为这些市场的对手方。在资产组合模型中,则使用多种资产作为对手方。

2. 虚拟自动化做市商(vAMMs):vAMMs(虚拟自动做市商)通过提供解耦的市场结构,推动了独立于基础现货价格的价格发现机制。这种机制可能会导致期货价格与资产现货价格之间出现差异,进而为套利交易者创造机会。然而,需要注意的是,由于深度流动性的不足,投资者在开仓或平仓时可能会遭遇意外或不利的价格波动。

3. 现货AMMs:现货AMMs(自动做市商)可以集成到其他现货AMMs或DEX(去中心化交易所)聚合器中,使得交易能够在Uniswap、Curve等平台上进行。价格发现机制与集成场所的数量以及这些场所内的流动性密切相关。对于现货AMMs而言,预言机的主要作用是确保为买家和卖家执行最优价格,即通过从各个交易所收集价格信息,选择最有利于交易者的价格进行成交。

4. 订单簿:订单簿机制推动了点对点交易的发展,其中买家的出价与卖家的要价相互博弈,共同构建了一个用于价格发现和交易执行的市场环境。在这种协议下,交易者可以自由选择任何价格进行交易,从而在此类设置中完全消除了对预言机的依赖。

5. 混合模式:AMM + 订单簿:混合模式结合了订单簿和AMMs以确保持续流动性。例如,Drift v2使用了三种不同的流动性机制:即时(JIT)荷兰式拍卖、限价订单簿和恒定产品AMM。Vertex使用价格/时间优先算法,因此无论是由AMM还是做市商定价,订单都将基于最优价格执行。同样,Vertex也采用了混合模式,它使用价格/时间优先算法来确定订单的执行顺序。这意味着,无论是通过AMM还是做市商定价,订单都将基于最优价格执行。这种设计确保了交易的公平性和效率,为交易者提供了更好的交易体验。

以下是当前去中心化衍生品领域的领导者及其架构选择:

Hyper Liquid(L1 订单簿,完全链上)

Hyperliquid L1是为高性能去中心化衍生品交易所定制的区块链,采用优化的Tendermint共识机制,实现0.2秒快速端到端响应,每秒可处理高达20,000次的下单、撤单和清算操作。该系统基于Rust语言和ABCI服务器构建,并通过权益证明确保安全。相较于Tendermint默认每秒1,000次交易的限制,Hyperliquid L1的性能有了大幅提升。

Hyperliquid采用了完全链上的订单簿模型,确保所有交易活动的透明性和可追溯性。此外,Hyperliquid还设立了金库(HLPS),这一创新机制旨在实现做市商的民主化。通过金库,用户可以将自己的做市商策略存入并从中赚取收益。

Hyperliquid目前尚未发行代币,但他们已经宣布了一项积分活动,作为对即将到来的空投的预热。根据这项活动,Hyperliquid计划在六个月的时间内,每周向其用户分发1,000,000积分。第一次积分分发已于11月9日顺利进行。这些积分旨在奖励那些为Hyperliquid协议的成功做出积极贡献的用户,从而激励社区参与和协议的进一步发展。

Hyper Liquid的独特功能如下:

自定义L1 Uniswap永续合约: Hyperliquid推出了独特的L1 Uniswap永续合约,它独立于其他市场,利用Uniswap v2/v3预言机确定价格。这样,只需依赖DeFi项目,无需中心化交易所介入价格发现。同时,这种合约也支持无代币形式的预期货交易,简化了交易流程。

指数永续合约:指数合约在Hyperliquid L1上独辟蹊径,它们不依赖现货资产价格,而是紧密跟踪一个特定公式,该公式定义了其基础指数。对于指数永续合约而言,其运作机制并非追踪一系列流动中心化交易所(CEX)的中位价格。相反,它依赖于验证者定期将指数公式的计算结果提交至Hyperliquid L1。这些提交的值随后被系统处理,取其中位数作为计算资金费率的基础,从而替代了传统的现货预言机公式。例如,NFTI-USD(代表蓝筹NFT指数)和FRIEND-USD(代表Hyperps的Friend科技股指数)就是这样运作的,它们为投资者提供了与传统现货市场不同的、基于公式的衍生品交易机会。

金库:金库功能是Hyperliquid的一大创新,它允许用户创建自己的金库并成为金库领导者。其他用户可以选择存入资金到这些金库中,并自动复制金库领导者的交易策略。作为回报,金库领导者将获得所赚取利润的10%。

Aevo(前Ribbon Finance) – 链上链下订单簿

Aevo是一个高性能的去中心化衍生品交易所,专注于期权交易。该交易所运行在自定义的EVM roll-up上,与以太坊相连。Aevo运营一个链下订单簿,但结算在链上进行。这意味着一旦订单匹配,交易就会通过智能合约执行和结算。Aevo以其期权合约而闻名,目前占有77%的市场份额,同时提供场外交易(OTC)和结构化期权。Paradigm、Dragonfly Capital、Ethereal Ventures、Coinbase Ventures、Nascent、Robot Ventures、Scalar Capital和Alliance等都是Aevo的投资者。

Aevo 采用了一种投票托管式代币经济系统,用户可以通过锁定 Aevo来获取投票权和奖励。将Aevo质押3个月后,它会变成sAEVO,这是 AEVO的不可转让版本,使用户享有2倍的投票权、佣金折扣以及新产品的优先访问权。根据RGP−33提案,Aevo投票决定从RBN 重新命名并升级为 $Aevo,并计划于2024 年1月进行1:1 的代币互换。

Aevo的独特功能如下:

aeUSD: aeUSD是Aevo Layer 2平台上的创新金融工具,结构为ERC-4626资产。它是一种混合资产,由5%的USDC和95%的sDAI组成。这种资产在Aevo交易所上作为抵押品,完全获得交易所的白名单认可,并具有100%的抵押系数。这意味着用户可以使用aeUSD完全抵押他们的头寸。投资者,包括个人用户、做市商和各种金融策略,可以利用aeUSD在交易所保证金上获得4.75%的竞争性年化收益率(APY)。

期权: Aevo期权提供了一个功能强大的保证金系统,以及丰富多样的可交易工具,涵盖日、周、月和季度期权,满足不同投资者的交易需求。该平台采用欧式期权结算方式,即期权只能在到期日进行结算,为投资者提供了更加规范和稳定的交易环境。

金库:Aevo设有金库,用户可以在其中运行自动化策略并获得收益。虽然Aevo金库目前处于早期访问阶段,但之前它们有两个活跃的金库:Theta金库和Ribbon Earn金库。Theta金库运行自动化的欧式期权卖出策略,通过每周写出价外期权并收取溢价来周期性地获得收益。当用户将资产存入Theta金库时,金库会铸造并持有用户的股份。然后,金库每周对所有存款发出价外看涨期权。如果期权到期时价外,金库将把获得的收益再投资回策略中,随着时间的推移有效地为存款人复利。Ribbon Earn金库被描述为一种全天候收益产品,提供本金保护,并结合贷款和奇异期权,通过暴露于市场的短期波动来增强收益。

IntentX (RFQ 交易所)

IntentX是新一代的场外(OTC)衍生品交易所,提供永续期货交易。它基于意图的架构进行操作,这与传统的订单簿或自动化做市商(AMM)模型有所不同。IntentX允许交易者表达他们的交易意图,而不是用已承诺的资本来执行订单。这些意图随后由外部求解器(做市商)执行,后者可以接入中心化交易所(CEX)的流动性,确保有竞争力的报价和最小的滑点。该平台建立在Base之上,并利用了多项尖端技术,包括LayerZero(一个跨链通信协议)、账户抽象和报价请求(RFQ)架构。

IntentX的独特功能如下:

LayerZero全链功能:借助LayerZero这一先进的跨链通信协议,IntentX实现了流畅的跨链扩展与缩放能力,从而轻松地在整个去中心化金融(DeFi)生态系统中部署,且无需担忧技术难题或流动性瓶颈。

竞争优势:IntentX提供超过180个可交易的加密货币对,具有深厚的流动性,永续期货的杠杆率高达60倍,为xINTX奖励提供“交易即挖矿”的激励措施,并提供跨保证金账户以实现高效的保证金管理。

代币经济结构:100%的收入分享给XINT持有者。

Vertex Protocol(混合AMM订单簿交易所)

Vertex Protocol通过创新的混合订单簿-AMM设计,旨在提高资本效率、降低用户成本并改善整体用户体验。该设计融合了中心化交易所(CEXs)的订单簿模型与自动化做市商(AMM)架构。在Vertex模型中,AMM的集合流动性与订单簿上的买卖单相辅相成,智能合约替代API为市场提供流动性。这种独特设计让Vertex能够在众多DeFi资产中实现低延迟交易和高效流动性利用。

Vertex Protocol独特功能如下:

混合模型集成:Vertex Protocol成功地将中心化交易所(CEXs)的订单簿模型与自动化做市商(AMM)架构相融合,这一创新对于去中心化交易所(DEXs)的繁荣发展起到关键作用。该混合设计致力于为用户提供卓越的价格匹配、交易执行及机会捕获体验。

垂直集成方面:Vertex Protocol作为一家垂直整合的去中心化交易所(DEX),提供包括现货交易、永续合约和货币市场在内的全方位服务。这种一站式服务消除了用户在不同平台或应用间切换的繁琐,显著提升了交易的便捷度和效率。借助其创新的混合架构与垂直集成特色,Vertex Protocol致力于在保持去中心化交易所核心优势的同时,为DeFi用户带来更加高效、便捷的交易体验。

Injective (基础设施 & 去中心化交易所)

Injective是一个第一层协议,致力于为构建去中心化交易所的协议提供必要的基础设施。其出色的区块时间处理能力(每秒处理事务数超过10,000笔)以及即插即用的模块化设计,使得开发者能够轻松创建基于订单簿的去中心化交易所。值得注意的是,所有建立在Injective协议之上的去中心化交易所都共享同一个链上订单簿。这一特性不仅确保了整个生态系统内的流动性得到高效利用,还使得用户基础能够在不同的交易所之间无缝切换和共享。Injective协议的原生永续交易所是Helix Exchange。

Injective独特功能如下:

共享流动性:Injective L1为去中心化永续交易所提供基础设施,其中包括共享流动性。Injective上的每个交易所都与Injective提供的做市商共享相同的流动性。

带有IBC桥的现货交易所:利用Cosmos SDK构建的Injective交易所,通过IBC桥实现了跨链交互和互操作,让资产能在不同区块链间自由转移,从而丰富了平台上的交易选择。用户可便捷地购买原生SOL并直接转入Phantom钱包。

交易机器人:Helix交易所的网格交易机器人提供了自动化策略,通过预设价格区间内的订单网格,随市场波动自动执行买卖操作,无需交易者持续盯盘,轻松把握市场脉动。

Rage Trade(聚合器)

Rage Trade是一个多链永续聚合器,兼容EVM L2、L1、AppChains、Cosmos等各类链,打造了一个去中心化的衍生品交易环境。它允许用户利用其他协议的流动性提供者(LP)代币为永续交易注入流动性,从而简化了交易过程,让用户能选择最优路径进行杠杆交易。此外,Rage Trade还提供了跨链访问和比较不同交易所永续合约价格的功能,用户可据此执行最优价格交易,大幅提升交易效率和收益。

Infinity Pools (VAMM)

InfinityPools是一个创新的去中心化金融(DeFi)协议,为杠杆交易带来了革新。它允许对任意资产进行无限制杠杆交易,消除了清算风险、对手方风险,并且不依赖预言机。该协议运作简单:去中心化交易所(DEX)的流动性提供者(LPs)将LP代币存入协议,随后被寻求杠杆的交易者聚合和借用。例如,一个ETH-USD Univ3 LP能在特定范围内提供紧密流动性,交易者可以借用这些LP,只需质押相应抵押品ETH。

其特点包括:无限杠杆,通过预先确保的清算流动性,实现近乎无限的杠杆水平;无限资产,利用现有DEXs,任何资产都能安全进行杠杆交易,无需许可;无预言机依赖,价格与借用的LP头寸直接关联;无清算风险,由于没有现金贷款,避免了传统清算方式。

该协议无需清算机器人或预言机,因此能独立扩展至任意资产市场,仅受限于现有流动性。InfinityPools还改进了LPs的收益模式:除在资金范围内赚取交换费外,贷款给交易者时也能持续获益。

协议比较

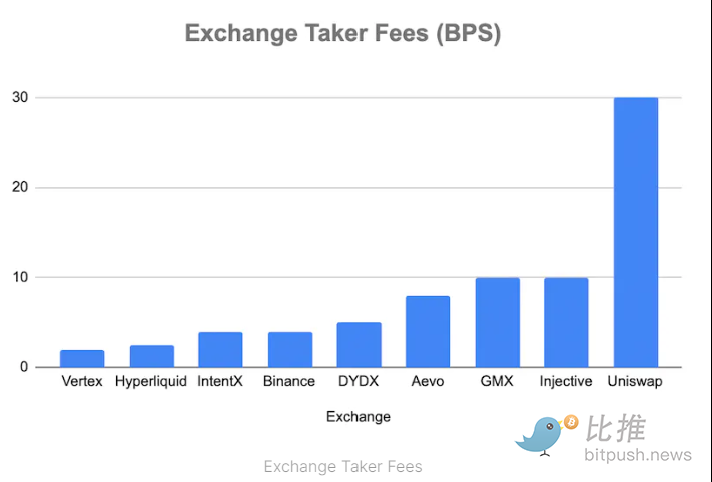

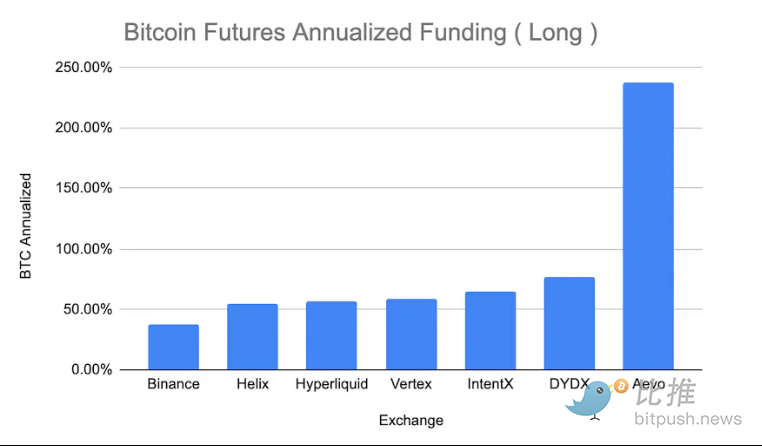

费用

去中心化交易所现已在费用上与Binance等巨头竞争,提供低廉的吃单费。与领先的去中心化现货交易所相比,去中心化永续交易所的费用更为亲民,远低于Uniswap的默认费用。

尽管Binance的年化融资费用领先,但去中心化衍生品交易所仍展现出强大竞争力,未来成本还有望通过市场创新进一步降低。InfinityPools凭借其独特的VAMM设计,为DeFi领域带来革新,为交易双方提供了更多选择和机遇。

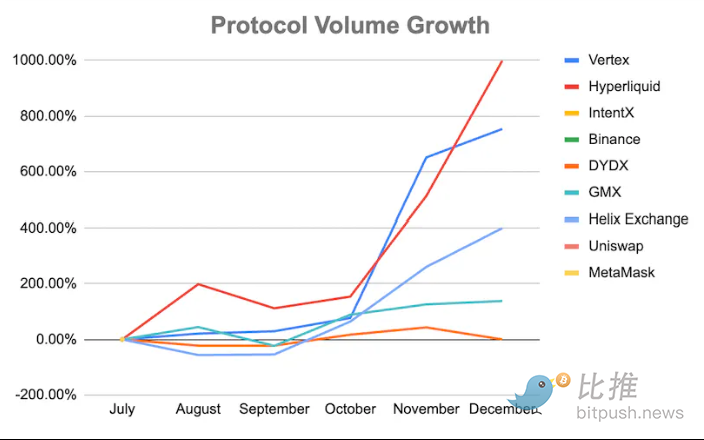

协议增长

以下是提及的协议交易量增长的比较。大多数协议的增长速度都非常快,自7月以来平均交易量增长了400%。其中,Hyperliquid和Vertex的增长领先。GMX由于费用和交易对有限而滞后。

1. 衍生品交易量总体激增:衍生品交易量迅速增长,平均增长率为400%。

2. 代币激励的影响:Vertex和Hyperliquid的交易量都出现了激增。Vertex的月交易量从7月的17.8亿增长到12月的125亿,增长了753%,而Hyperliquid在同一时间框架内从6.46亿增长到71亿。VRTX和HyperLiquid都通过代币激励补贴了交易量。

3. DYDX & GMX面临竞争:与竞争对手相比,巨头GMX和DYDX的增长较为缓慢。虽然它们作为先行者占据主导地位,但新进入者可以灵活部署激进策略吸引新用户。

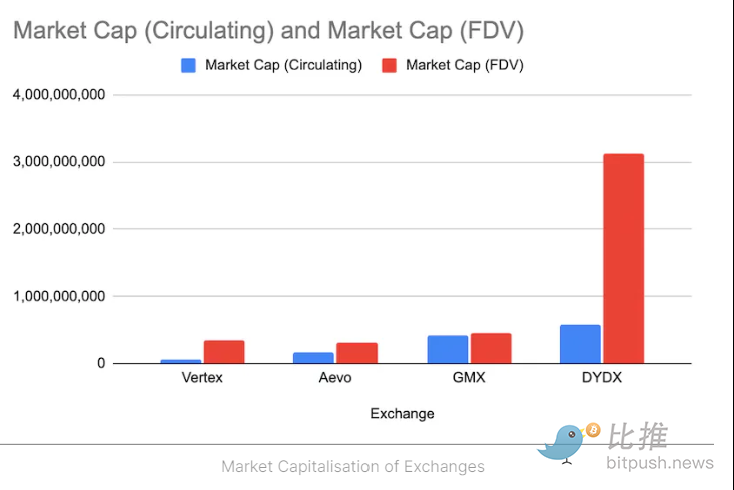

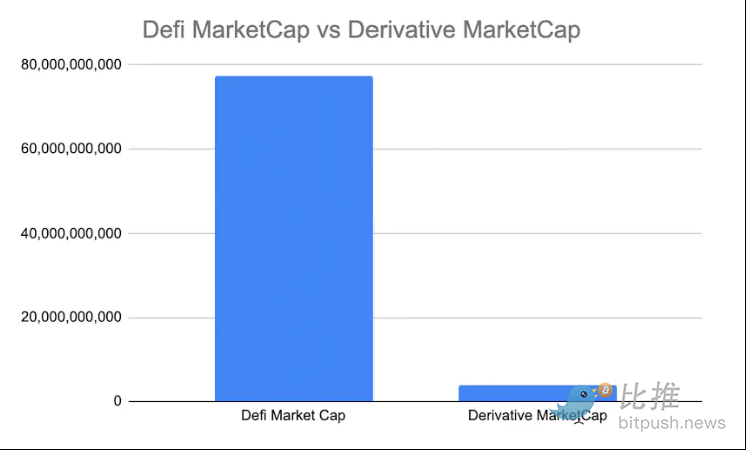

市值

衍生品领域总市值达38亿美元,前三名分别为SNX、DYDX和GMX。值得注意的是,众多交易所尚未发行代币。尽管去中心化衍生品的交易量与去中心化交易所相当,但其市值却仅为后者的四分之一。

在去中心化金融的背景下,衍生品仍处于起步阶段,占总市场份额的4.7%。

未来展望

这一部分重点介绍了在2024年实现金融衍生品广泛采用的过程中,有哪些关键因素和计划将起到重要作用,以帮助读者更好地理解市场趋势和未来发展方向。

市场扩张

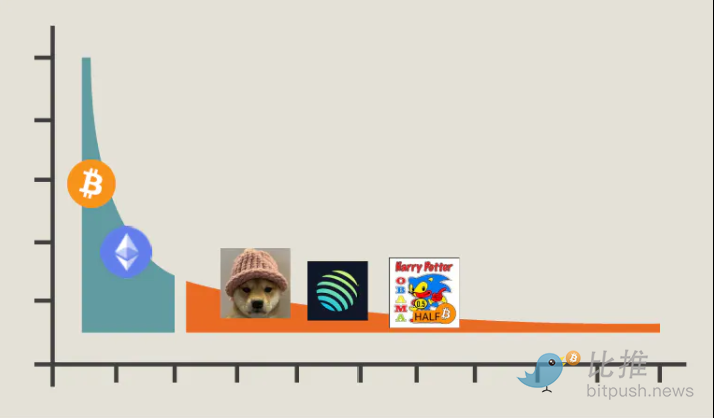

2020年,Uniswap推出了重大创新:任何Er20对都能无许可上市。相较于中心化交易所受限于流动性、监管和审查,Uniswap在几秒内就能创建流动性对。仅在2020年9月,Uniswap就见证了30万次铸币,为资金池注入大量流动性,主要集中在无许可的小资金池。其优势在于,不论市值、流动性或监管状态,所有资产都能交易。

去中心化永续交易所正沿着这一方向发展。市场领军者DYDX计划打造一个去中心化、无许可的永续协议,任何有价格馈送的资产都可在其上市。未来,碳信用、预测市场和指数等都将在DYDX交易。与此同时,2024年推出的InfinityPools将允许对任何Uniswap v3代币进行杠杆交易,就像Uniswap允许任何资产的现货交易一样,InfinityPools也为期货交易对敞开了大门。

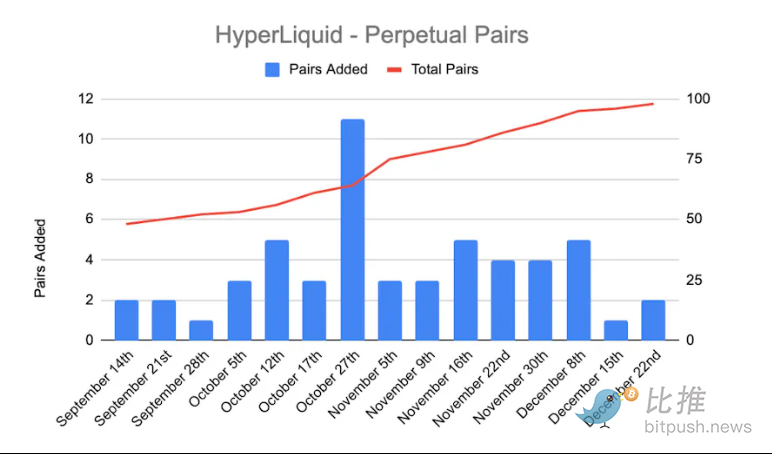

此前,多数去中心化交易所专注于基础设施建设,打造能处理高吞吐量和低延迟的L1。如今基础已稳固,团队将重心转向创建交易对和拓展增长。Hyper Liquid自9月以来,每周平均新增4对交易对。

另一个显著的区别在于各协议间的不同侧重点。Binance虽在大市值资产上领先,但其严格监管为永续协议带来了巨大增长机会。Hyperliquid上,53%的零售交易来自“其他”代币,即非BTC、ETH、ARB、AVAX等主流币种。这种针对零售需求的长尾策略,提供大量交易对,可能成为推动交易量的关键。Hyperliquid和Aevo已推出长尾产品,例如BLAST和JUP的预售永续合约,并列出了一些Binance未上市的零售资产,如HPOS、SHIA、UNIBOT等。同时,Hyperliquid在Memecoins方面也很积极,上市了8个永续合约,相比之下Binance仅有9个。这些交易所还通过独特的结构化协议,如复制交易金库和预售产品,来增强竞争力。

用户体验优化

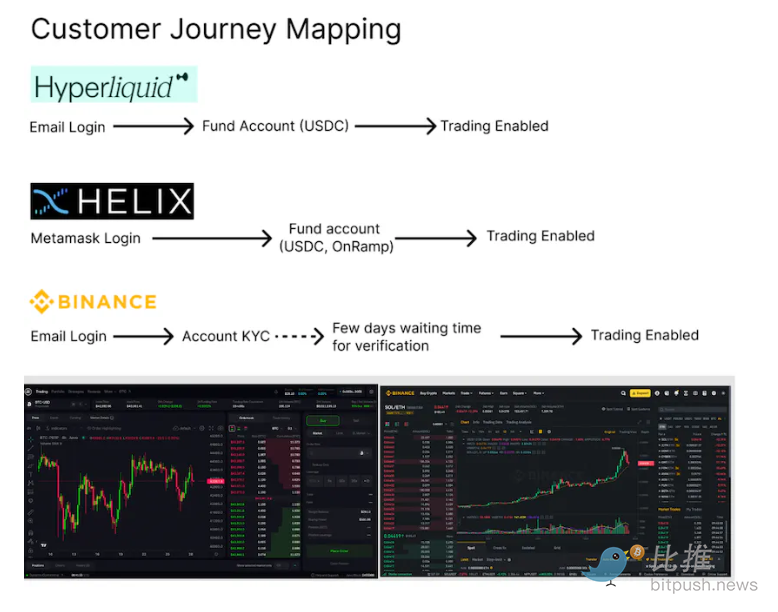

去中心化永续交易所正致力于优化用户体验,以更接近中心化交易所的便捷性。相较于其他去中心化交易所,去中心化永续交易所在原生图表、零Gas费交易及MEV保护方面已有显著进步。其最大优势在于省去了繁琐的KYC流程,用户仅需数秒即可完成注册,无需等待数日审核。

交易所将从多项改进中获益,尤其是原生的上下坡道功能,使用户能直接为账户充值,无需依赖中心化交易所。同时,支持IBC桥的现货交易所让用户能跨区块链购买和持有代币,进一步提升了交易的灵活性和便捷性。

激励计划和社区治理

去中心化永续协议通过提供与中心化金融相媲美的费用,并结合代币激励来进一步降低交易成本。这种策略类似于2020年的流动性挖矿模式,曾为去中心化交易所带来巨大的资金流入。

Hyperliquid为例,他们推出了6个月的积分计划。同样,Intent X和Vertex也分别将26%和44%的代币分配给交易者作为收益。在dYdX链上,每天有50000个$DYDX可供交易者赚取。

这些激励措施旨在吸引用户和做市商提供交易量和流动性。独特的代币经济模型通过收入共享和质押机制增加用户粘性,如IntentX将全部费用支付给INTENTX持有者,Vertex和GMX则分别将50%和30%的费用支付给质押者。此外,去中心化永续合约的代币还具有增值潜力。

结论

自2023年7月以来,去中心化衍生品交易量飙升400%,但在加密货币期货总交易量中仅占2%,显示其巨大潜力。尽管期货交易通常超过现货2-3.5倍,去中心化衍生品月交易量与链上现货去中心化交易所(DEX)却相当。永续交易所长期受高手续费和延迟问题困扰,但近期基础设施和协议创新使其能与中心化巨头竞争。目前,总流动性池(GLP)、合成资产和订单簿模型交易所表现突出。订单簿模型在可组合性和低延迟方面更胜一筹,DYDX和Hyperliquid已获得成功应用。此外,去中心化永续协议通过激励和手续费优惠等策略拓展市场。不受监管限制,无需KYC且代币对上市更灵活——这些优势及社区治理和代币增值效应,有望推动去中心化衍生品市场持续繁荣。