别只盯着比特币,ETF获批只是加密革命的开始

比特币现货ETF获批,加密行业热烈期待。虽然价格平静,但增量资金可能在几个月内体现。ETF获批也会影响DTCC的结算地位,削弱其话语权。其他加密货币也有望获得ETF批准。加密行业的资产发行方式公平,为散户和机构提供投资机会。参与加密圈活动可以提升认知水平,投资的本质是认知变现。

原文作者:inpower王骏

原文来源:加密市场观察

昨晚加密圈很多人一夜无眠,都在等比特币现货ETF获批的消息。

我一觉醒来毫无意外的发现获批了:

加密圈的热情一度把SEC官网给冲垮了~

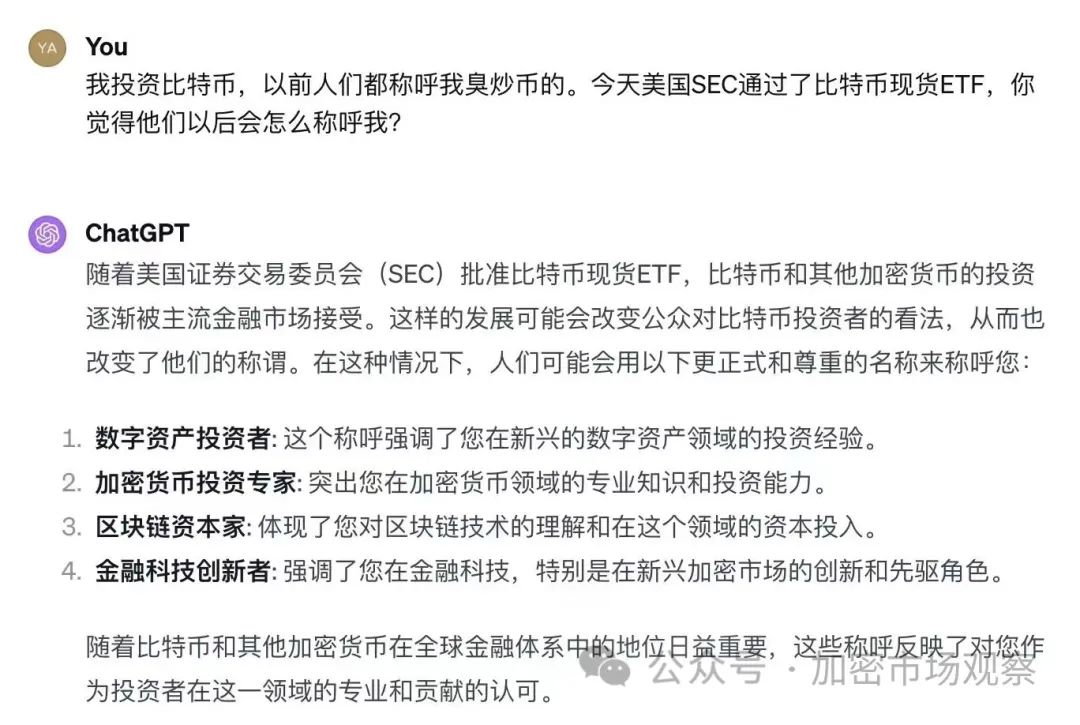

各种段子也是满天飞~

然鹅,比特币的价格貌似还是比较平静:

还没有前段时间操作的反应大。

可能前戏太多,进入正题反而显得平淡。。。

01ETF的威力会在几个月内逐渐体现

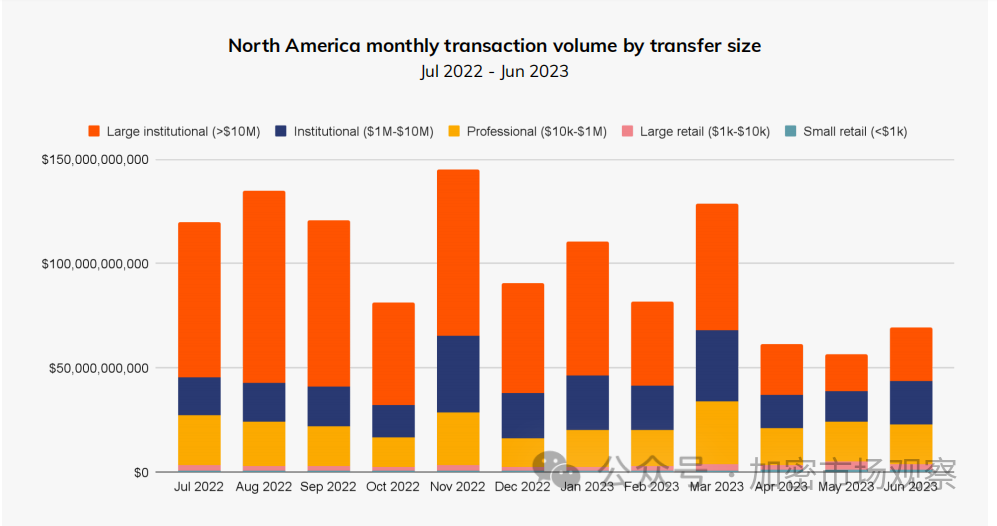

比特币没有应声上涨其实很正常,在北美市场,加密货币的交易本身大部分就是由机构投资者完成的。

目前这个比例已经和美股市场差不多了。

其实美国的很多机构,以前就可以通过coinbase的托管方案购买,买币这个事情,在美国也不要很高的门槛。

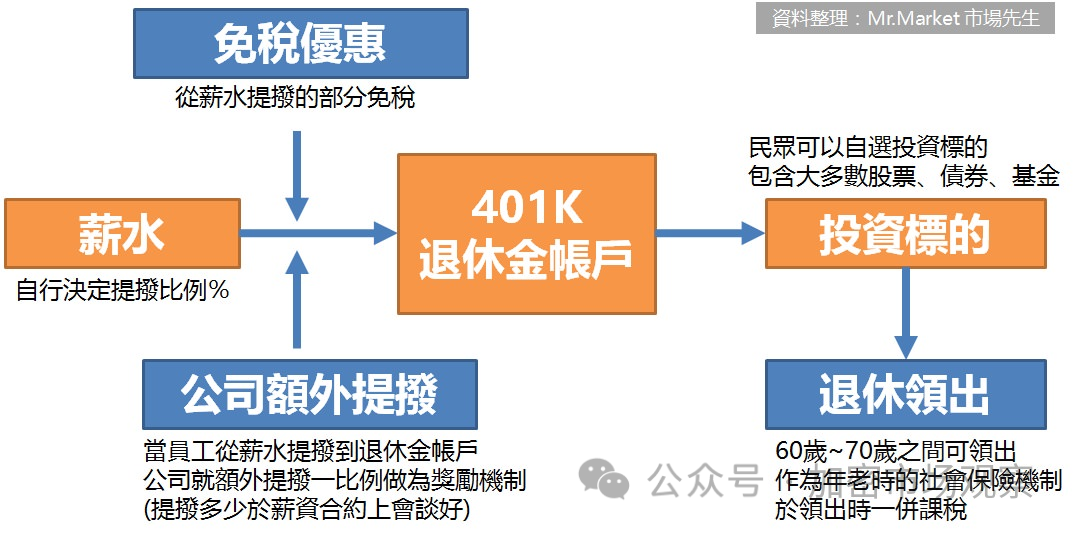

ETF带入真正的增量资金,可能是401(K)的养老金。

401(K)是美国的个人养老金计划,每个人在工作的时候,公司都会把工资的一部分打入401(K)账户,大部分美国人在退休之后才会拿出来用。

这个账户的投资是自负盈亏的,政府只承担免税的义务,对投资收益不承担任何责任。

目前标普500ETF是最受欢迎的401(K)投资标的,至于哪些投资标的可以入选401(K)计划,美国政府也不怎么干预。一般是工会和各个公司的财务部门一起确定的。

前提是要上美股。

可以想象在未来几个月内,美国各大科技公司(苹果/微软/亚马逊等),会逐渐把比特币现货ETF加入到各个公司的401(K)计划中,这TM才是大钱!

要知道普通美国人是没有储蓄习惯的,能投资的钱主要靠401(K)账户。

02DTCC的结算地位会受到冲击

比特币只是众多金融资产的一种,我个人更看重的其实是金融资产结算话语权之争。

在我早期的很多文章中有介绍结算在金融行业的地位(RWA未来天王山之战:革资产证券化的命)几乎所有的金融监管,都是以结算为抓手的。

目前,证券资产的结算权,是被DTCC牢牢把握在手里的,比特现货ETF也要求这些基金公司去DTCC申请一个证券编号。所有的资产结算以DTCC的数据为准。

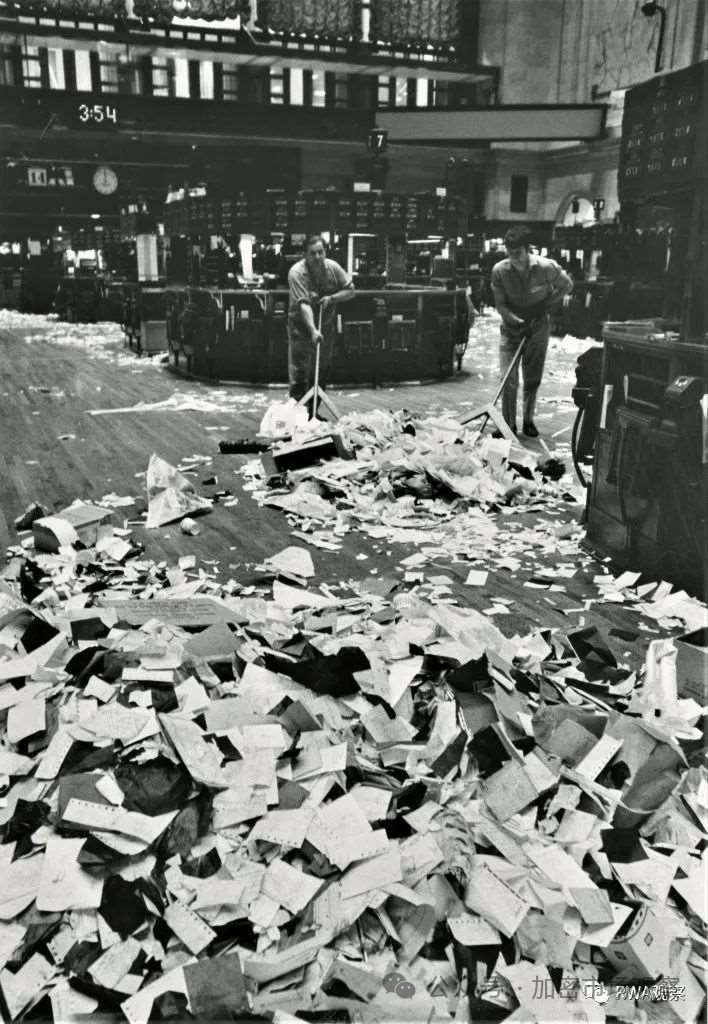

DTCC的全称是The Depository Trust and Clearing Corporation(存托清算公司),自从1969年纽约证券交易所纸质化的交易流程崩了以后,就由这个公司处理结算至今。

但是比特现货ETF出现之后,会发生一件很有意思的事情。

因为所有的比特币现货ETF都是走的Coinbase的托管方案,Coinbase会把持仓地址披露。

所以ETF真实的比特币持仓,其实是以比特钱包的持仓为准的。

由于DTCC存在周末节假日不上班等情况,可能投资者或者监管会更习惯看托管钱包地址的比特币持仓,进而削弱DTCC结算的话语权。

DTCC的结算更显得像是脱裤子放屁。

就和我们在现有合规框架下做RWA是一样的感觉。

但是随着监管部门逐渐熟悉比特网络结算的靠谱程度,也会意识到DTCC是多么多余~

03其他加密货币跃跃欲试

美国是普通法国家,比特币现货ETF获批之后,SEC很难有理由拒绝其他加密货币申请现货ETF。

就算有,基金公司还可以告SEC(还大概率能赢)

比特币现货ETF获批之后,以太坊的现货ETF也早就开始申请了,预计5月左右会获批吧:

再之后的故事会很精彩,以前上币安算是上所的终点,现在增加了纳斯达克轮~

04散户能割机构,这才叫公平!

其实很长一段时间,以IPO为主要方式的股票资产发行,都是机构收割散户。

各大机构在上市前投资项目获得股份,上市后一起喊话让散户接盘。

国内叫公募基金,国外叫共同基金,其实就是散户的钱,因为投资门槛低,很多都是用来接盘的。

有钱的大户钱放在私募,很少有买公募基金的。

公募基金经理可能更在乎自己的管理规模(这样管理费收得多),至于业绩嘛,也主要是为募资服务的~

加密行业的资产主要是代币token,这种资产发行方式便于散户早期持有。

虽然加密行业割韭菜也很厉害,但是至少给了散户和机构一起上车的机会。

现在不少用户去二级市场购买或者空投获得的代币,成本可能也不比机构投资者高多少。

投资的本质是认知变现,现在很多传统投资者对加密圈的逻辑是不理解的。

只要你每天参与各种space/撸空投/打铭文/写脚本...你的认知就会超过99%的传统投资者。你就会理解哪个社区有共识,哪个项目靠谱等等~