Glassnode:起点的终点——SEC批准现货比特币ETF

SEC批准了10种新的比特币ETF产品,引发了比特币价格的波动。尽管价格一度创下新高,但随后出现了18%的下跌,显示出比特币市场的波动性。ETF推出标志着比特币成熟期和成长阶段的结束,期货和期权市场的未平仓合约量也显示出市场总杠杆的快速变化。1月发生了重大的去杠杆化事件,导致近15亿美元的OI被平仓。随着ETF猜测达到顶峰,OI显著增加,价格接近4.9万美元,但随后遭遇抛售回落至4万美元。现货比特币ETF开始交易,但未来的关键问题是,来自ETF的需求流入、减半的预期或谦逊可靠的HODLers的需求是否足以冲破阻力。

原文作者:Ding HAN,Checkmate

原文来源:Glassnode

执行摘要

- 美国证券交易委员会(SEC)成功批准了十种新的现货比特币 ETF 产品,这为比特币投资者本周的混乱局面奠定了基调。

- 比特币价格创下了新的多年最高点,随后是年初至今的最低点,因市场在周末的时间里下跌了18%。这主要是受衍生品杠杆和现货获利回吐的影响。

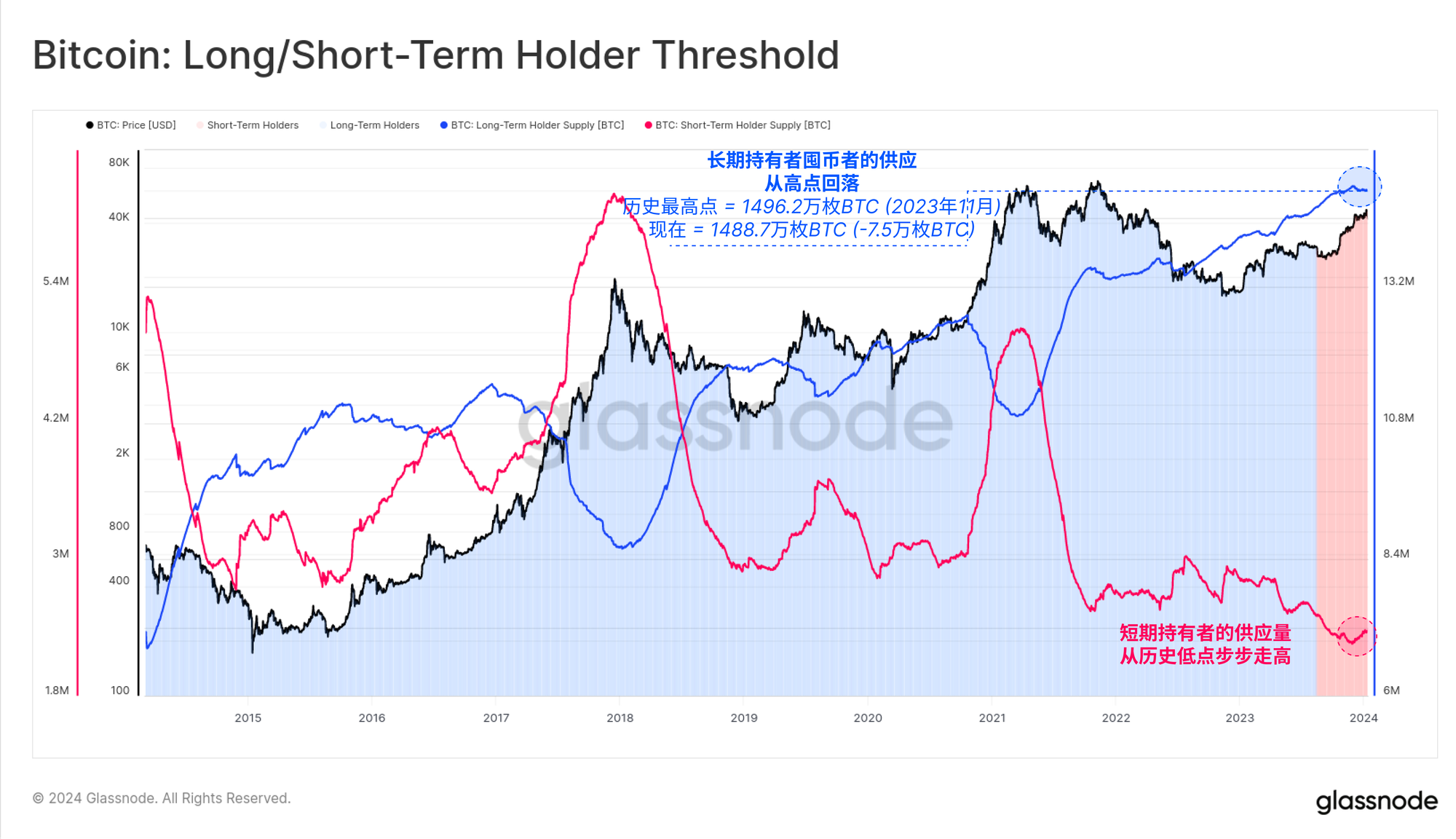

- 几个指标达到了过去周期中出现过的重要阻力水平,并且被长期持有者获利了结约7.5万枚 BTC的情况凸显出来。

💡所有图表可在 链上周报控制板中找到

2024年前两周已经证明,对于比特币投资者来说是一场真正的过山车之旅。在历史上最引人注目的金融产品推出中,美国证券交易委员会批准了十个现货比特币ETF产品在美国市场交易。

比特币在很多方面成功地将传统金融界和美国监管机构带入了其臭名昭著的混乱和波动世界。1月9日,SEC的 X 账户 被入侵,发布了虚假的ETH批准通知,ETF批准遭遇了一次假启动。比特币价格一度飙升到4.72万美元,但随着真想揭晓,很快回落至4.45万美元。

第二个假启动发生在1月10日,美股闭市前,真正的SEC批准文件从SEC网站泄露。最终,所有十个 ETF产品的批准文件都得到了最终确认,交易于1月11日开始。

作为回应,比特币价格创下了多年新高,接近4.88万美元。但随后市场在周末出现了显著抛售,下跌了18%,创下了新的年度最低点4万美元,比特币再次欢迎华尔街来到它的世界。

现货ETF正式上线

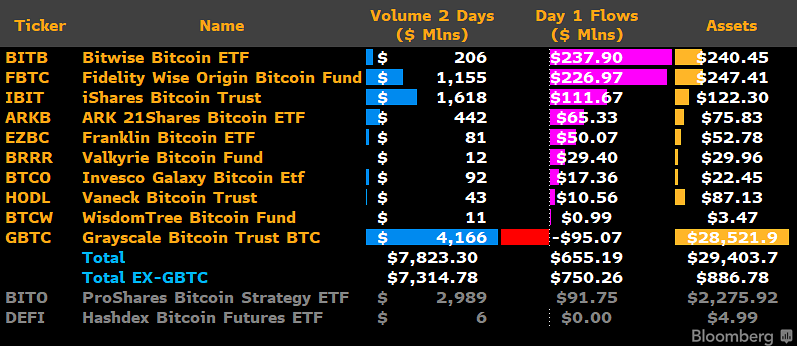

在交易的头两天内,现货ETF的累计交易量达到了78.23亿美元,超过14亿美元的资产管理规模流入。这超过了现已转换的GBTC ETF产品的5.79亿美元的资金流出,投资者在该基金作为封闭式基金期间经历了多年的糟糕表现后重新分配了资金(并且ETF费用从2.0%降至1.5%)。

尽管有这些资金流出,GBTC仍是ETF市场中的重要参与者,两个交易日的交易量达 41.66 亿美元,占总交易量的 57%。在未来几周内,基金很可能会继续对GBTC进行重新配置。

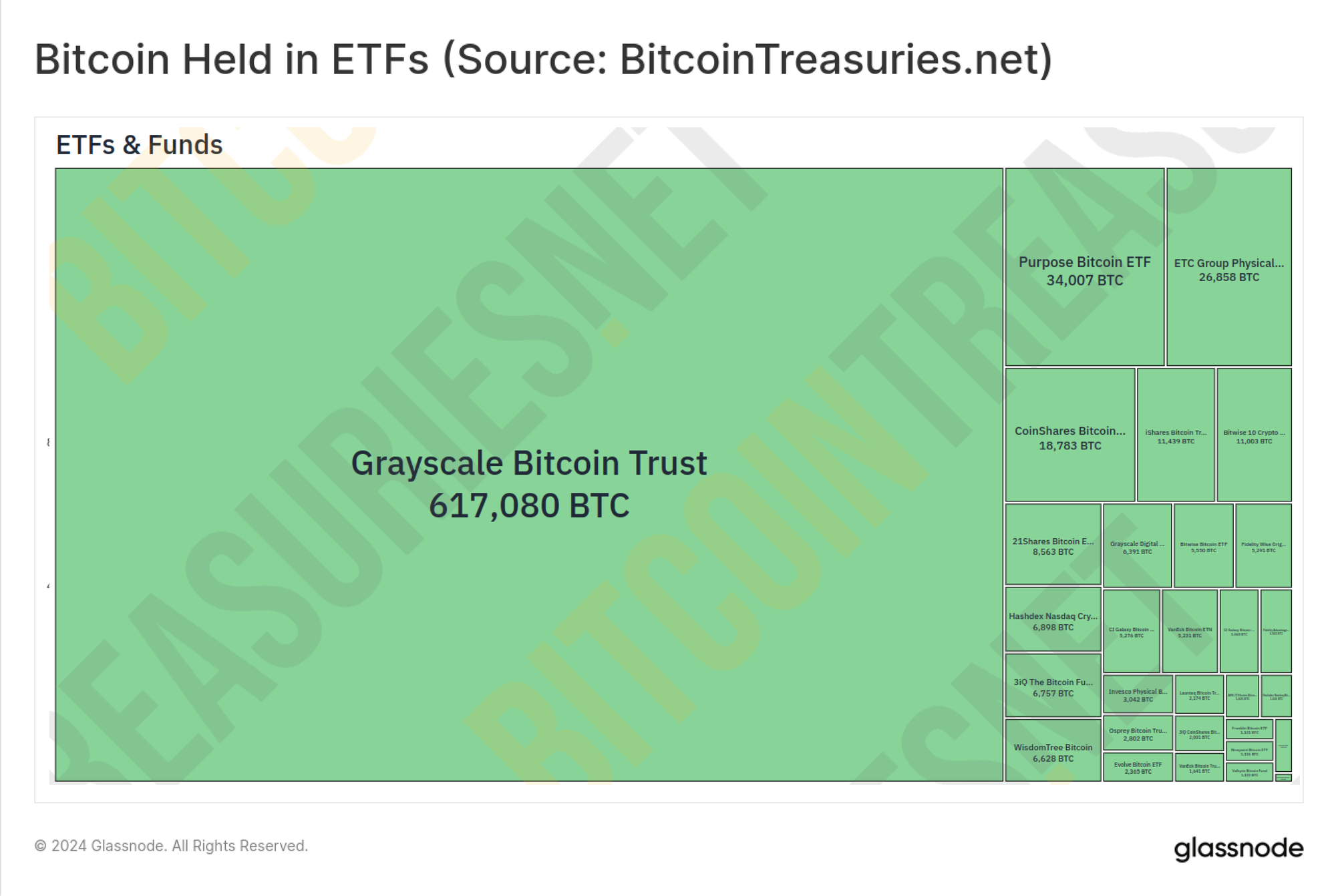

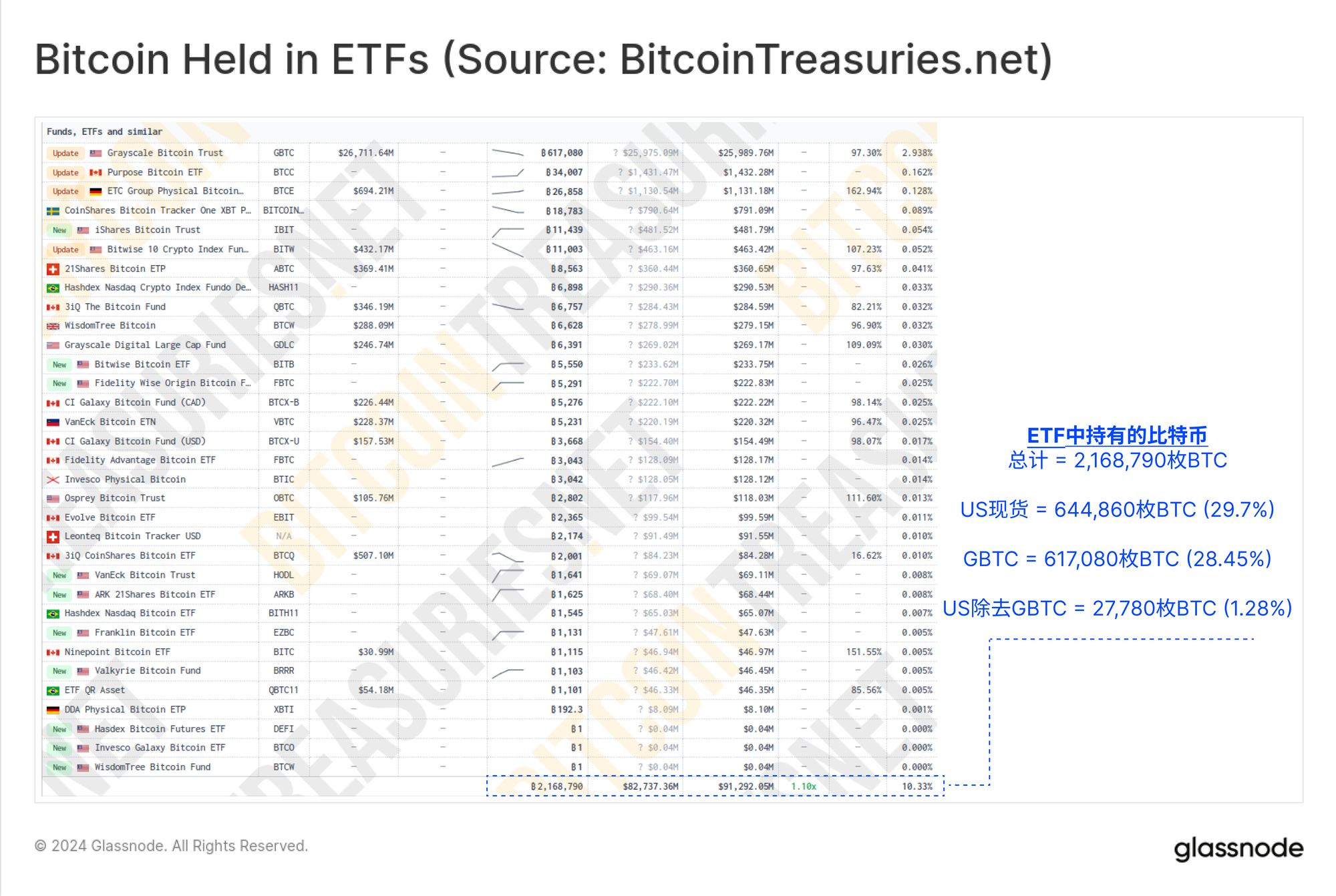

从 bitcointreasuries.net的下图中可以看出GBTC相对于其他ETF产品的规模之大。尽管 GBTC 资金外流,但其 617,080 BTC 的巨额持有量使竞争对手相形见绌,相关的流动性状况对于任何对流动性和深度敏感的交易者和投资者而言仍然具有吸引力。

总体而言,美国现货ETF产品现在共持有644,860枚BTC(约合272亿美元),仅经过两个交易日,就占全球ETF持有量的29.7%。

总的来说,这些交易量和资产管理规模使其成为历史上最大和最重要的ETF推出之一,在很多方面标志着比特币成熟期和成长阶段的结束。

“卖出新闻”事件?

无论是减半事件、ETF推出还是普通的周四,比特币投资者都喜欢讨论事件是否已被市场预期。尽管途中出现了显著波动,但比特币价格年初至今基本持平,这表明这一特定事件已被完美定价。

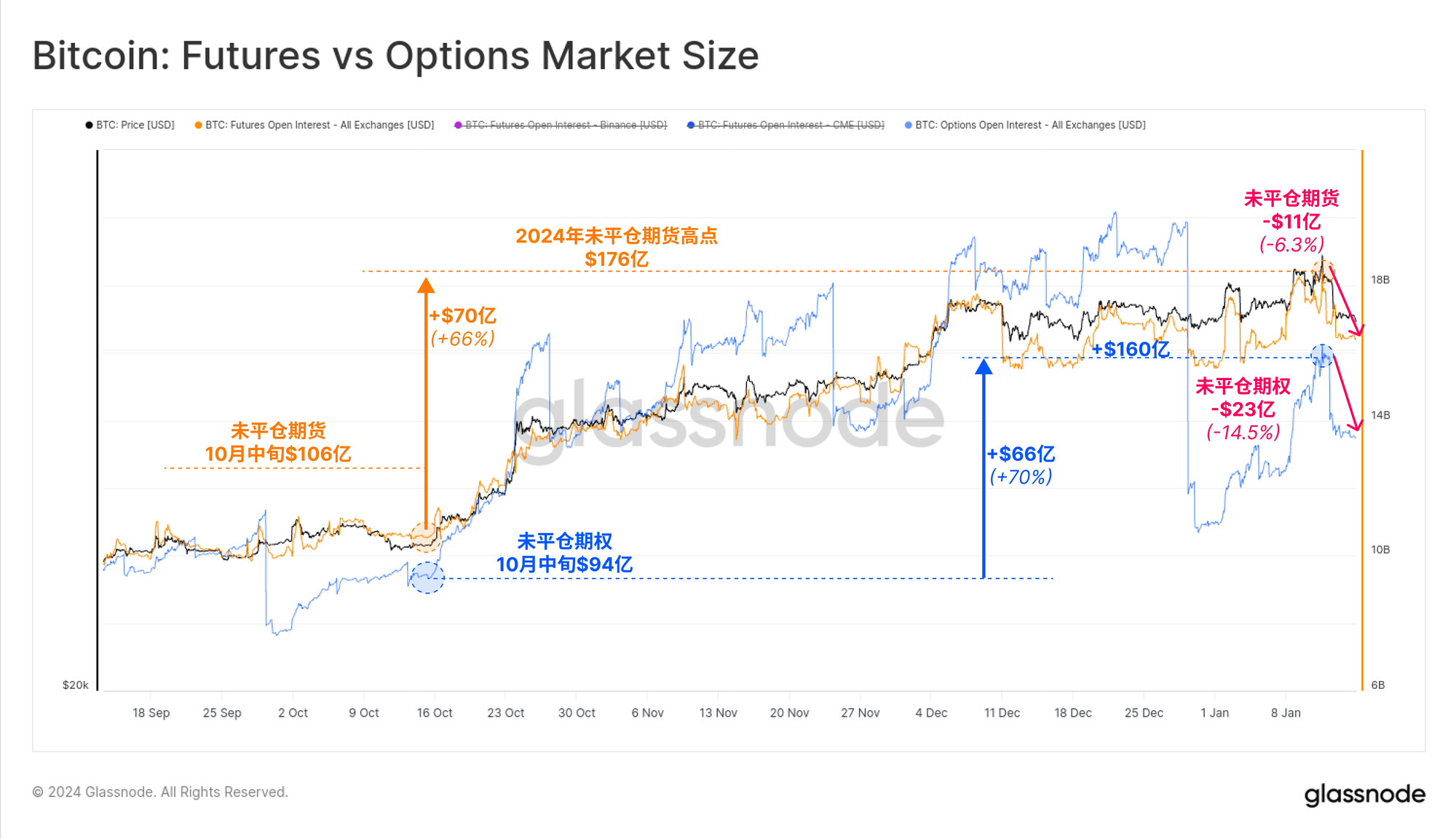

当然,在此期间的波动背后有关键的驱动因素,自10月中旬以来,期货和期权市场的未平仓合约(OI)都有了显著上升:

- 🟠 BTC期货OI增加了70亿美元(增加了66%),本周有11亿美元被清算。

- 🔵 BTC期权OI增加了66亿美元(增加了70%),本周因合约到期和关闭头寸有23亿美元被平仓。

这两个市场的未平仓合约量仍接近多年高点,表明杠杆水平的提高,正成为市场的主导力量。

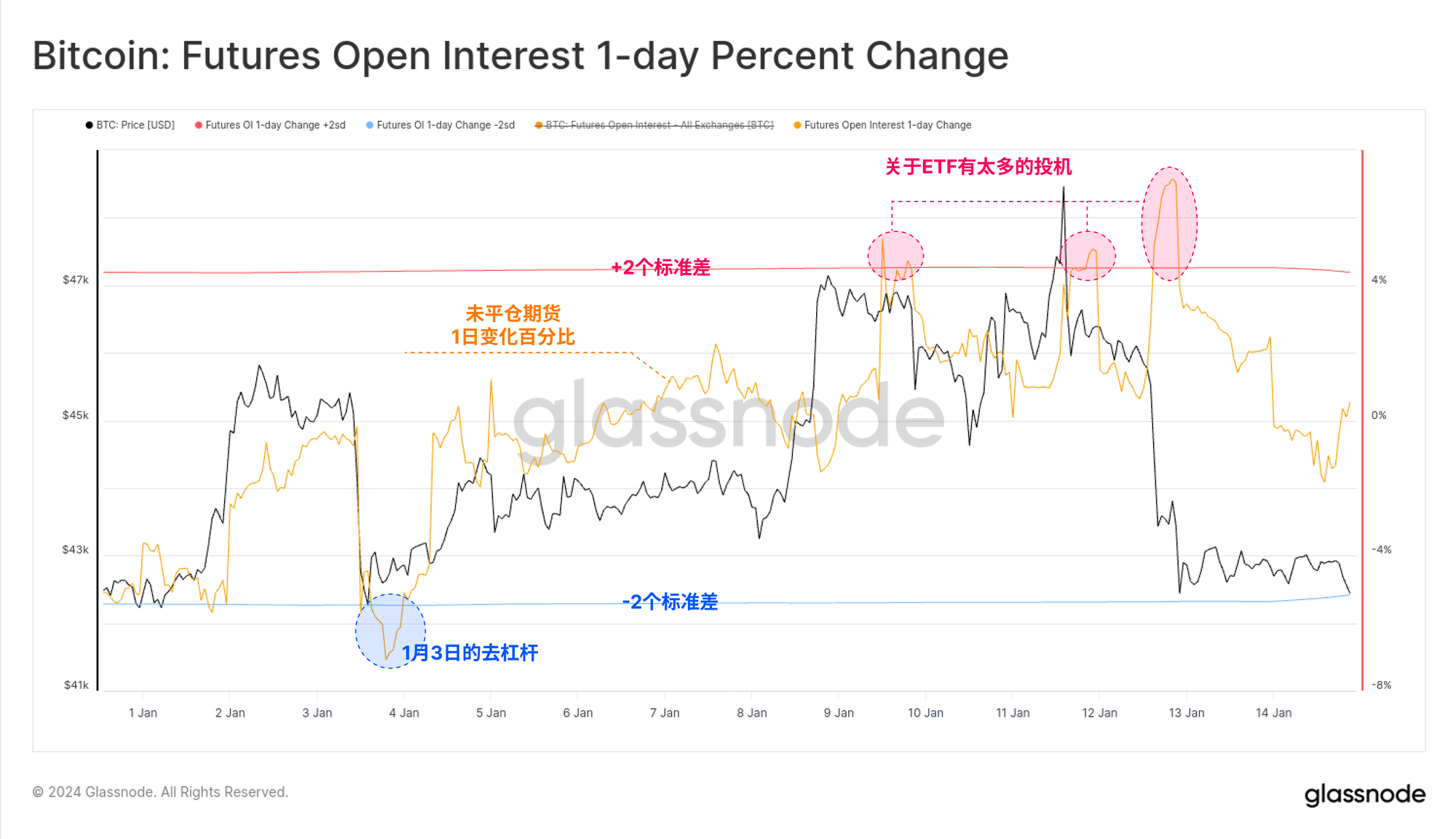

下图显示了期货未平仓合约百分比变化的震荡指标。该工具可用于发现市场总杠杆的快速变化时期。

- 🔴高值表明OI增加 +2 个标准差。

- 🔵低值表明OI下降 -2个标准差。

我们可以看到,1 月 3 日发生了一起重大的去杠杆化事件,单日有近15 亿美元的 OI 被平仓。相反,在1月9日至11日之间,随着ETF猜测达到顶峰,OI显著增加,价格接近4.9万美元。

这随后在周末遭遇了一轮抛售,价格回落至4万美元,ETF新股东被引入比特币全天候的交易环境。

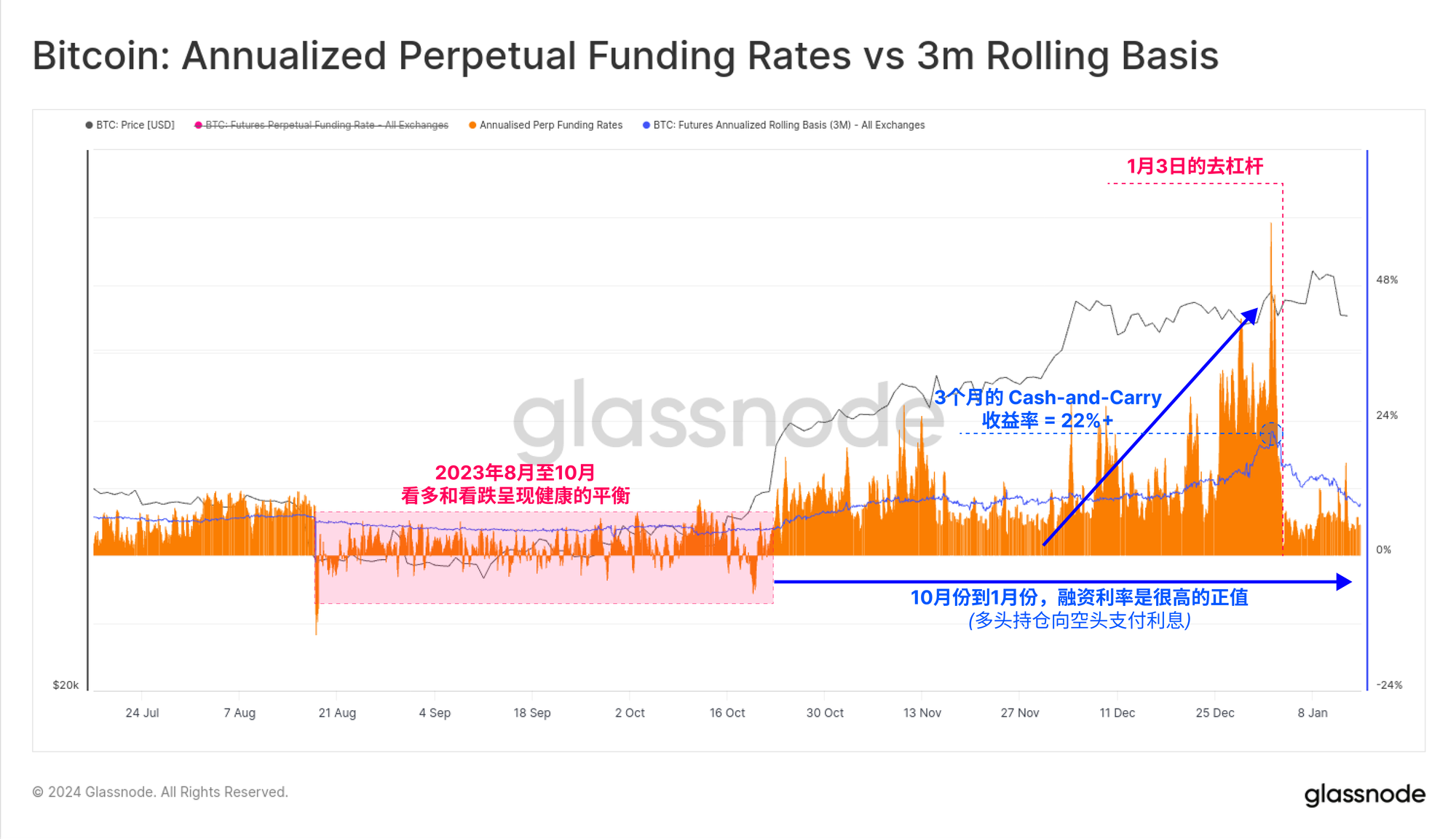

永续资金利率也保持了强烈的正值倾向,表明杠杆交易者是净多头,支付给空方的年化收益率有时超过+50%。我们还可以看到10月中旬出现的明显阶段性转变,即资金利率从围绕中性震荡的结构转变为持续的正值。

本周资金利率有所回落,但总体上仍保持正值态势。

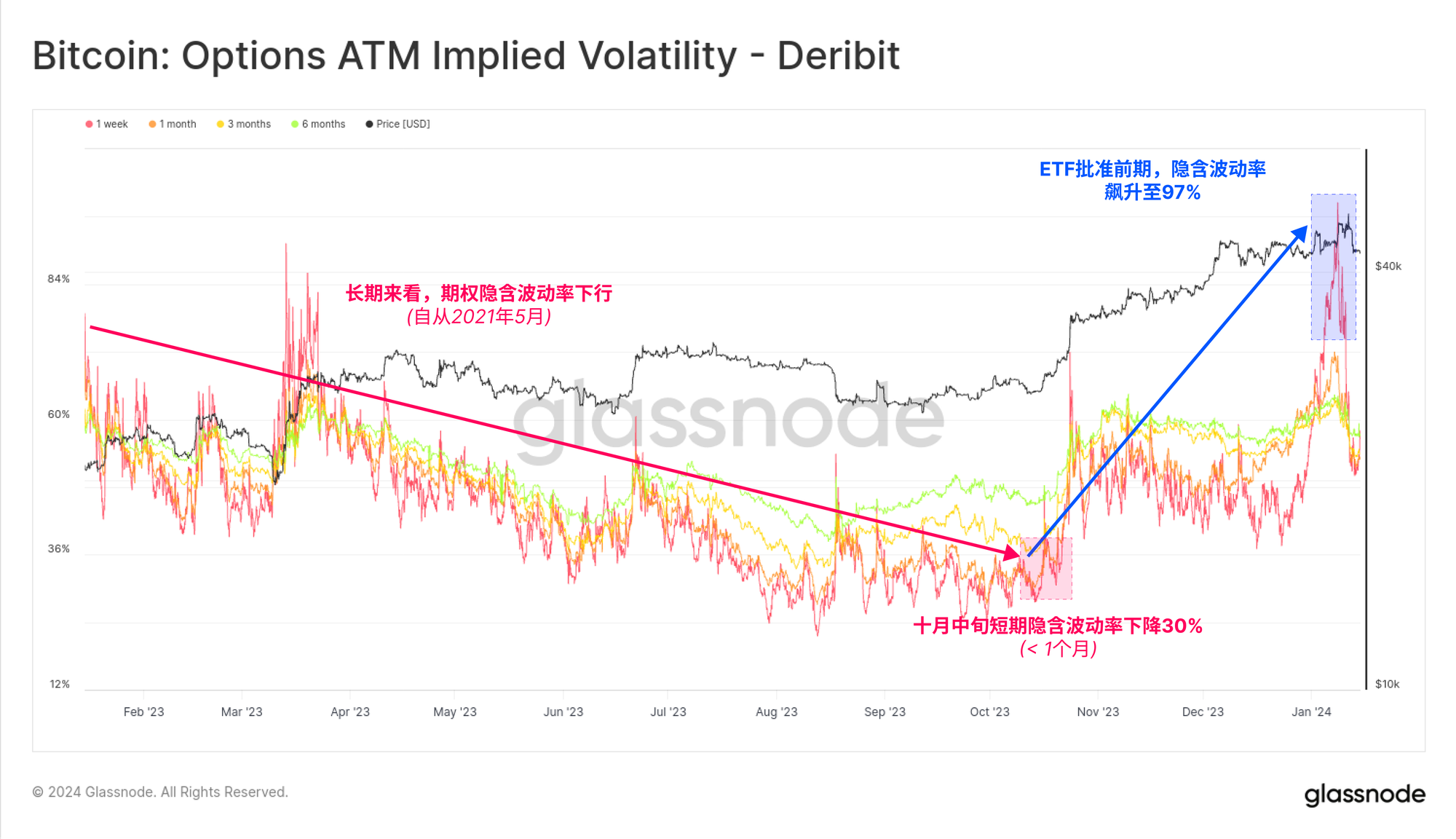

期权隐含波动率自10月中旬以来也出现了逆转,在本周的混乱事件中急剧上升。自2021年5月以来,随着熊市期间市场兴趣的减弱,隐含波动率已持续多年下降。同样值得注意的是,期权市场的基础设施、流动性和深度在 2023年已显著成熟,未平仓合约目前与期货市场持平(见 2021年第51周周报)。

这种下行趋势在近期似乎已经逆转,隐含波动率自10月的低点约30%翻了三倍多,本周超过97%。随着现货ETF产品为机构和零售资本开辟新的大门,比特币的波动性特征可能也会开始演变。

旧比特币,新持有者

对于长期持有者而言,他们持有的长期不活动的比特币在市场的主要事件期间常常做出反应。这包括市场创下新的历史最高点、周期顶部和底部,以及市场结构发生重大变化时(例如Mt Gox、减半,以及现在的现货ETF推出)。

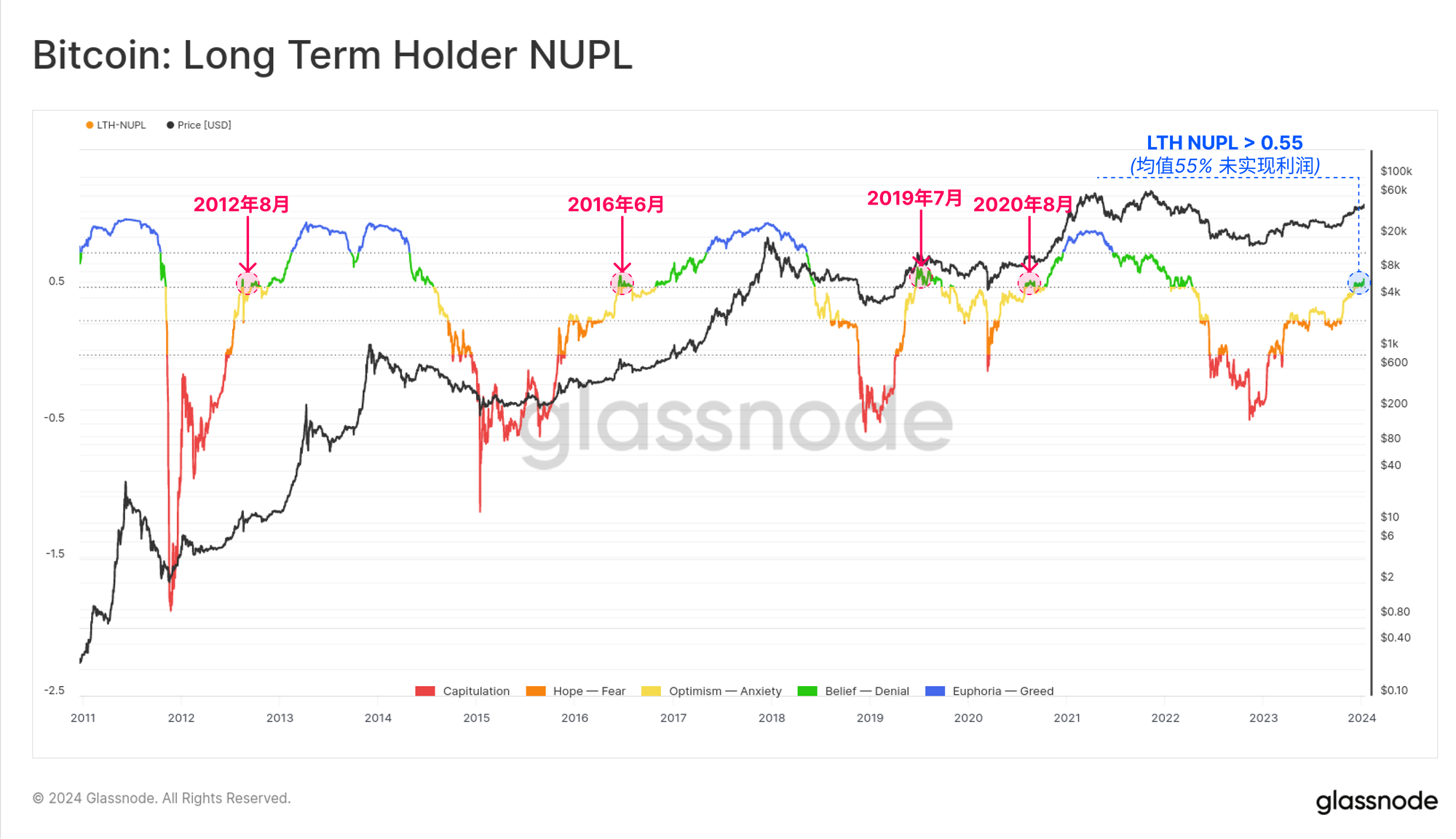

这些长期持有者的未实现盈亏可以通过LTH-NUPL指标来衡量。本周该指标达到0.55,这是一个有意义的积极水平,意味着平均长期投资者有55%的未实现利润。

这也是比特币牛市在以往周期中遇到重要阻力的一个水平。

长期持有者供应量也从其历史最高点略有下降,自11月以来减少了约7.5万枚BTC,因为旧比特币被用来获利了结。

尽管7.5万枚BTC是一笔可观的金额,但也应在长期持有者供应量占流通比特币供应量惊人的76.3%的背景下进行观察。相反的指标,短期持有者供应量,在这些花费发生时才刚刚从历史最低点上升(已经在2023年第46周周报中做过介绍)。

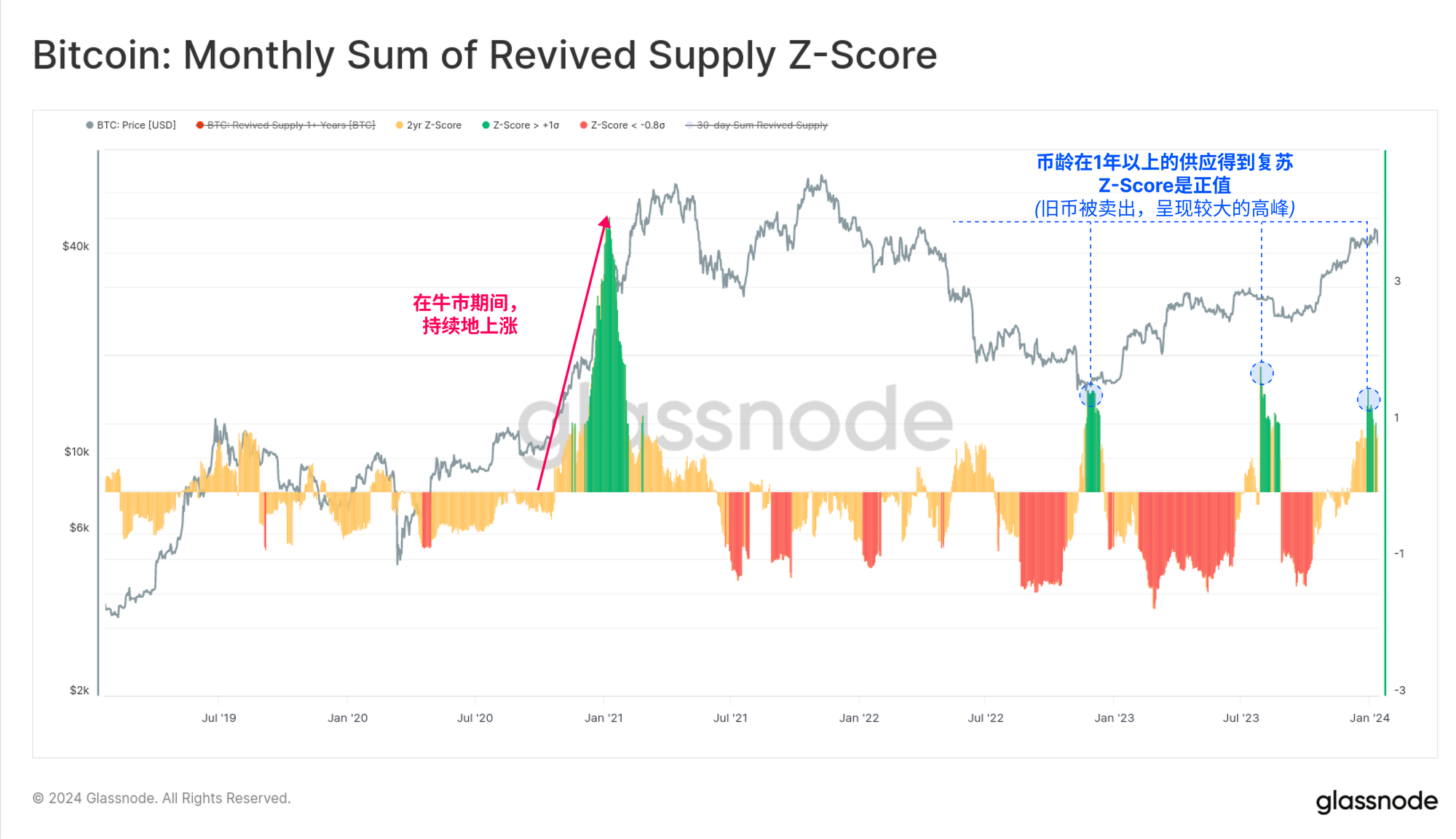

尽管如此,这些老手的卖出数量在统计上还是很显著的,导致 "复苏供应"(币龄在1年以上的比特币)增加了 +1 个标准差。

正如我们在下图中看到的,此类事件相对较少,但往往与上升趋势市场遇到有意义的阻力相一致。

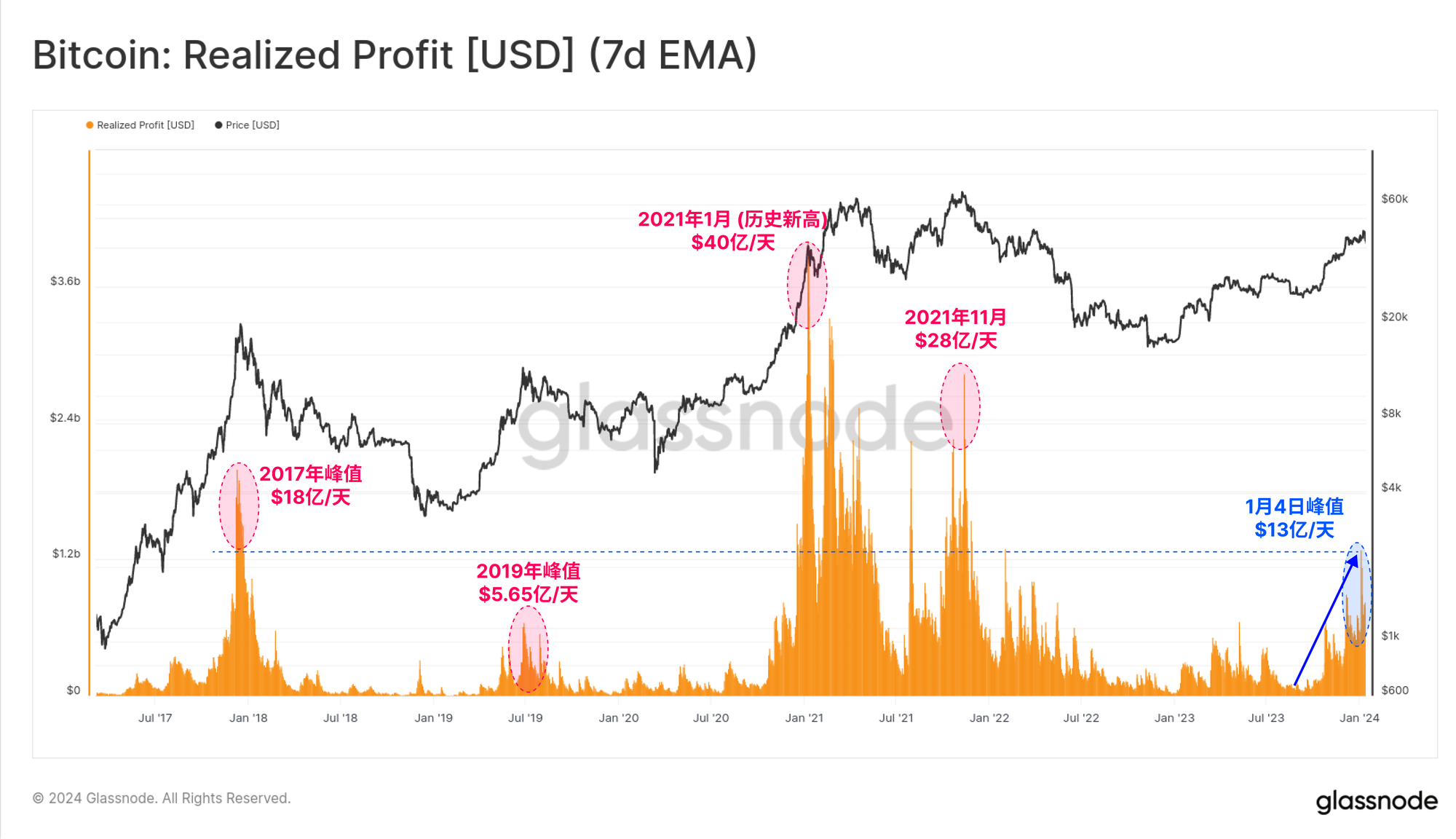

随着这些币龄较大的比特币重新投入流通,它们促成了自2021年11月历史前高以来最大的获利回吐事件。本周期的已实现利润峰值出现在1月4日,每天有超过13亿美元的利润锁定,比特币以较高成本价转手。

在市场上升趋势期间获利了结是常态,真正的问题是新需求的涌入是否足以吸收这一切。

总结和结论

上周在字面和比喻意义上都是历史性的。这些新的现货比特币ETF的规模创下了新纪录,行业经过十年的努力终于取得了成果。在政治、监管和金融方面的重大逆风背景下,经过十多年的艰苦工作,现货ETF最终达到了终点。

这些现货比特币ETF在哈尔·芬尼于2009年1月11日首次发推特“运行比特币”15周年之际开始交易,颇具诗意。 中本聪和哈尔之间的第一笔比特币交易 发生在第二天,即 2009年1 月12日。

链上和衍生品领域的几个指标表明,相当一部分比特币投资者确实将此视为一个“卖出新闻”的事件。未来的关键问题是,来自ETF的需求流入、4 月份减半的预期或谦逊可靠的HODLers 的需求是否足以冲破这一阻力。

ETF可能已经被定价,但还能持续多久?

实时图表

实时图表 来源:James Seyffart (布伦伯格)

来源:James Seyffart (布伦伯格) 来源

来源  来源

来源  实时图表

实时图表 实时图表

实时图表 实时图表

实时图表 实时图表

实时图表 实时图表

实时图表 实时图表

实时图表 实时图表

实时图表 实时图表

实时图表