27%!比 UST 年化还高的 USDe 是不是庞氏骗局?

Ethena Labs推出公共主网,发行基于以太坊的合成美元USDe,供应量超过2.85亿枚,年化利率高达27%。USDe通过与抵押资产进行程序化的“Delta对冲”来实现稳定,收益主要来自ETH质押和Delta对冲。已获得超过1400万美元融资,为全球用户提供无需许可的基本货币产品。USDe是一种「Delta中性」投资组合,年化收益率高,但市场做空ETH时可能会下降。Ethena正在创建美元储蓄账户,结合ETH质押收益和永续合约&期货市场利润,为全球用户提供链上加密「债券」。用户可通过提供流动性获得碎片,参与时间越长,获得越多。

2 月 19 日,去中心化稳定币 USDe 发行商 Ethena Labs 推出公共主网,旨在创建基于以太坊的合成美元 USDe,截至发文时 USDe 供应量已超过 2.85 亿枚。

与此同时,USDe 的年化利率更是高达 27%,这不由得让人想起 Anchor Protocol 里年化收益率高达 20% 的 UST「死亡螺旋」。

那 USDe 究竟是一套怎样的稳定币机制,为何会有如此高的年化收益,USDe 到底是庞氏骗局还是金融的未来?

本文将围绕稳定币面临的问题与市场机会、Ethena Labs 是什么、有哪些风险、潜在的空投机会等主题展开分析。

稳定币面临的问题与机会

DeFi 的愿景是创建一个平行的金融系统,但目前的稳定币完全依赖于传统世界。

譬如 2023 年,我们亲眼见证了硅谷银行等多家知名美国银行倒闭,这也表明加密货币不能再依赖传统的金融系统。

因为这种依赖关系带来了系统性威胁——现有的稳定币发行人可以停止储备支持,使整个行业面临风险。

那市场机会是什么?想象一下,如果我们可以创建下一个面向世界的数字储备货币,会怎么样?

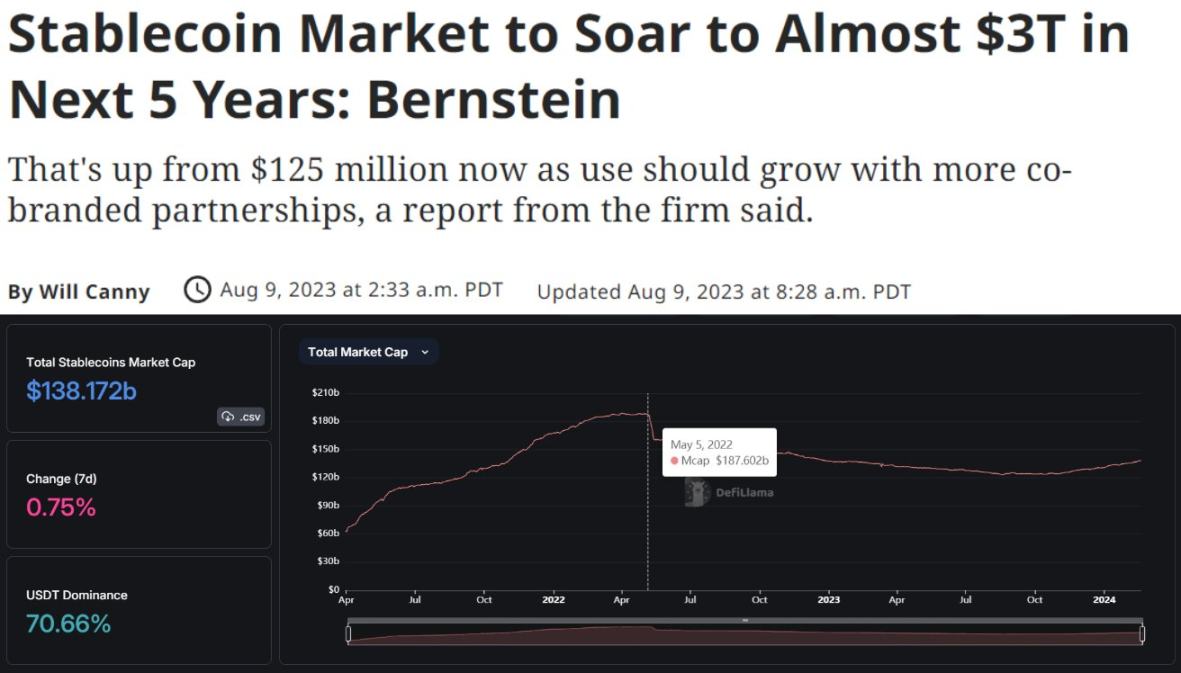

据资管规模达 7250 亿美元的全球资产管理公司 AllianceBernstein 预测,到 2028 年,稳定币总市值将达到 3 万亿美元。

但当下稳定币市值为 1380 亿美元,峰值时最高触及 1870 亿美元,这意味着 20 倍的潜在增长空间!

虽然美国公民可以自由进入 30 万亿美元的国债市场,但世界其他地区的用户无法通过美元储蓄账户产生收益,所以当我们看到世界各国陷入衰退或恶性通货膨胀时,美元就会成为大多数国家的避风港。

因此这种困境,也为加密世界提供了一个独特的机会——为全世界提供每个人都可以无需许可即可访问的基本货币产品。

Ethena Labs 是什么?

Ethena Labs 是一个建立在以太坊上的数字美元(USDe)协议,它不依赖于传统的银行系统,拥有完全透明的链上支持,致力于基于 USDe 提供一种全球可访问的储蓄选项「互联网债券」(Internet Bond)。

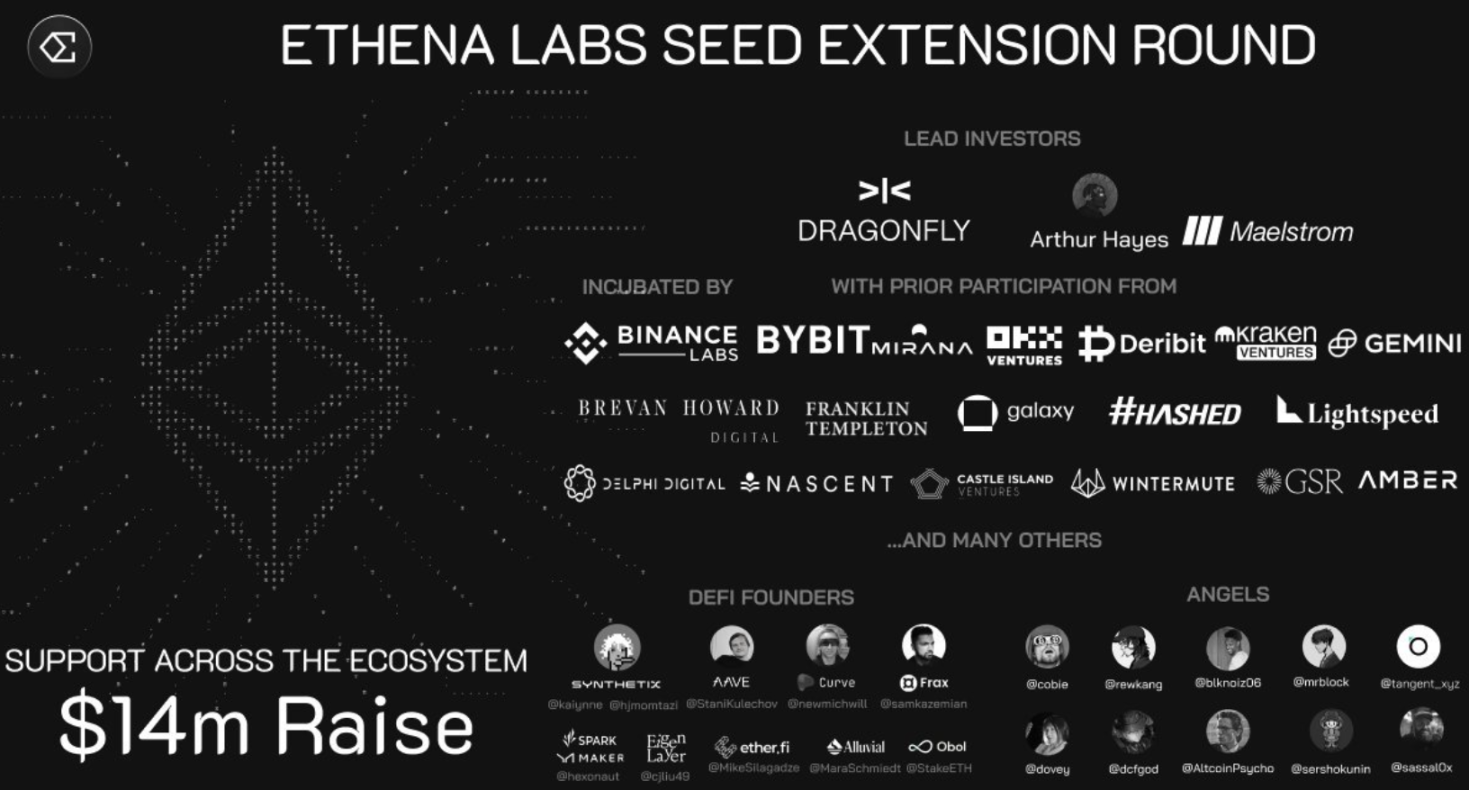

截至发文时,Ethena Labs 已经从世界顶级投资者那里获得了超 1400 万美元融资,包括币安、BitMEX 联合创始人 Arthur Hayes、Bybit、Mirana Ventures、Lightspeed、Franklin Templeton 等。

值得注意的是,天使投资人包括加密研究员 DCF GOD、加密 KOL Cobie 甚至以太坊「评论家」 Ansem(Foresight News 注,Ansem 曾在 ETH 和 SOL 社区之间的激烈辩论中猛烈抨击以太坊)。

USDe 的稳定机制

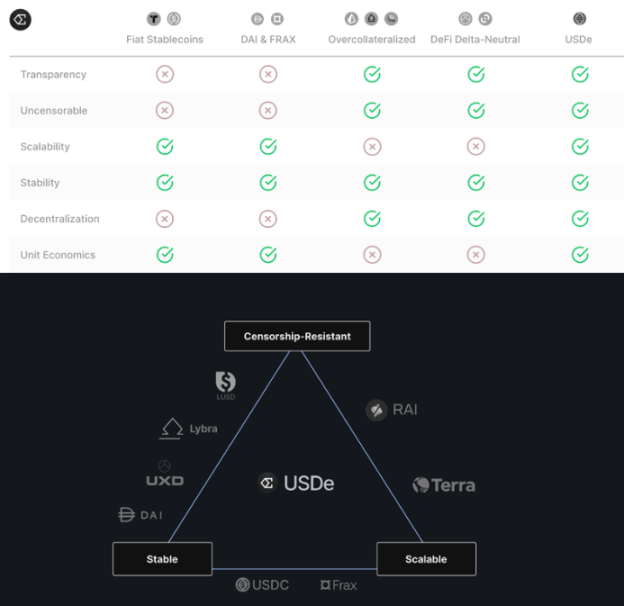

那 USDe 与其他稳定币有何不同?

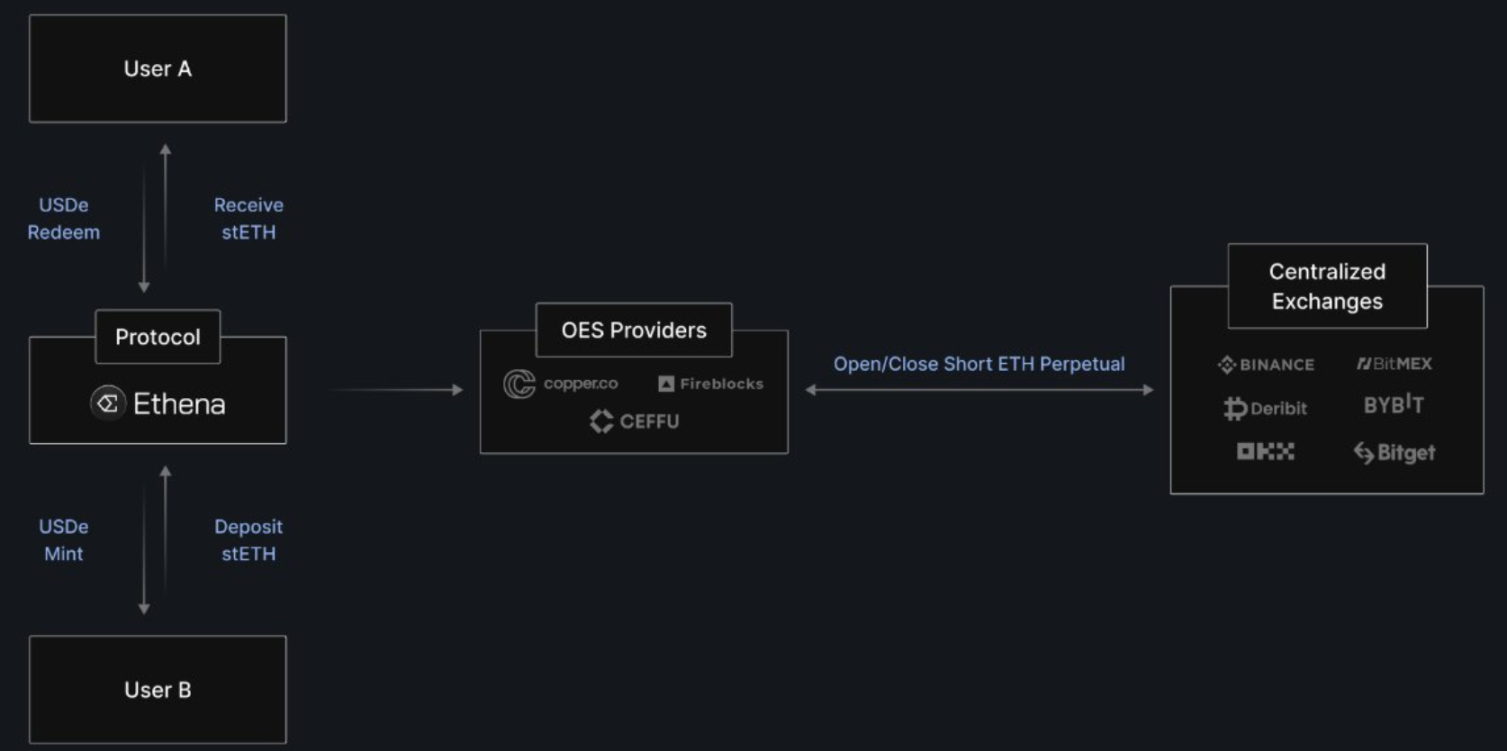

简单来说,它将提供第一个抗审查、可扩展且稳定的加密原生解决方案——通过将 ETH 作为抵押品进行「Delta 对冲」来实现。

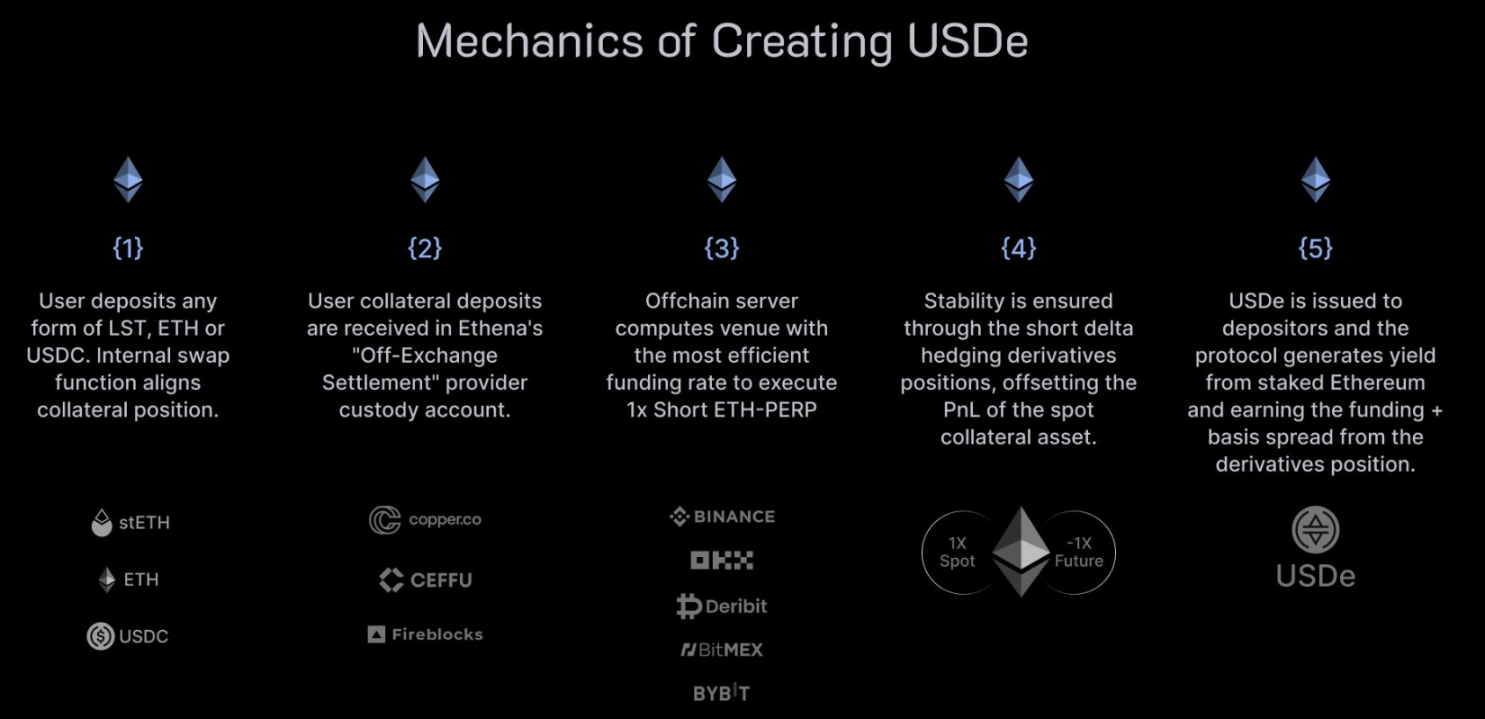

具体来说,USDe 是如何保持锚定呢?是通过与标的抵押资产进行程序化的「Delta 对冲」来实现锚定的自动化:

「Delta 中性」是指如果一个投资组合由相关的金融产品组成,而且其价值不受基础资产小幅价格变动的影响,这样的投资组合即具有「Delta 中性」的性质。

简言之,USDe 的抵押资产是由等量的现货 ETH 多头以及期货 ETH 空头共同构成。

以 ETH 价格假设为 1 美元举例,此时分别买入 2 枚 ETH 并卖出 1 枚期货 ETH,净持有 1 ETH,形成 USDe 的「Delta 中性」投资组合。

那举例可知:

- 如果 ETH 最初为 1 美元,那么该组合的总价值就是 1+0=1 美元,所以 USDe=1 美元;

- 如果 ETH 跌至 0.5 美元,那么该组合的总价值就是 0.5+0.5=1 美元,所以 USDe=1 美元(上涨亦然);

具体的锚定原理与想法参见 Arthur Hayes 的长文《Dust on Crust》。

那 USDe 如何产生 27% 的年利率?其实 Ethena 的收益主要有两个来源:

1. ETH 的 LSD 质押收益;

2. Delta 对冲头寸(即永续期货的空头头寸)的资金费率收入;

让我们来看一个例子:Ethena 收到 1 ETH 后,然后用于 LSD 质押,那首先就可获得 3.5% 的年化质押收益。

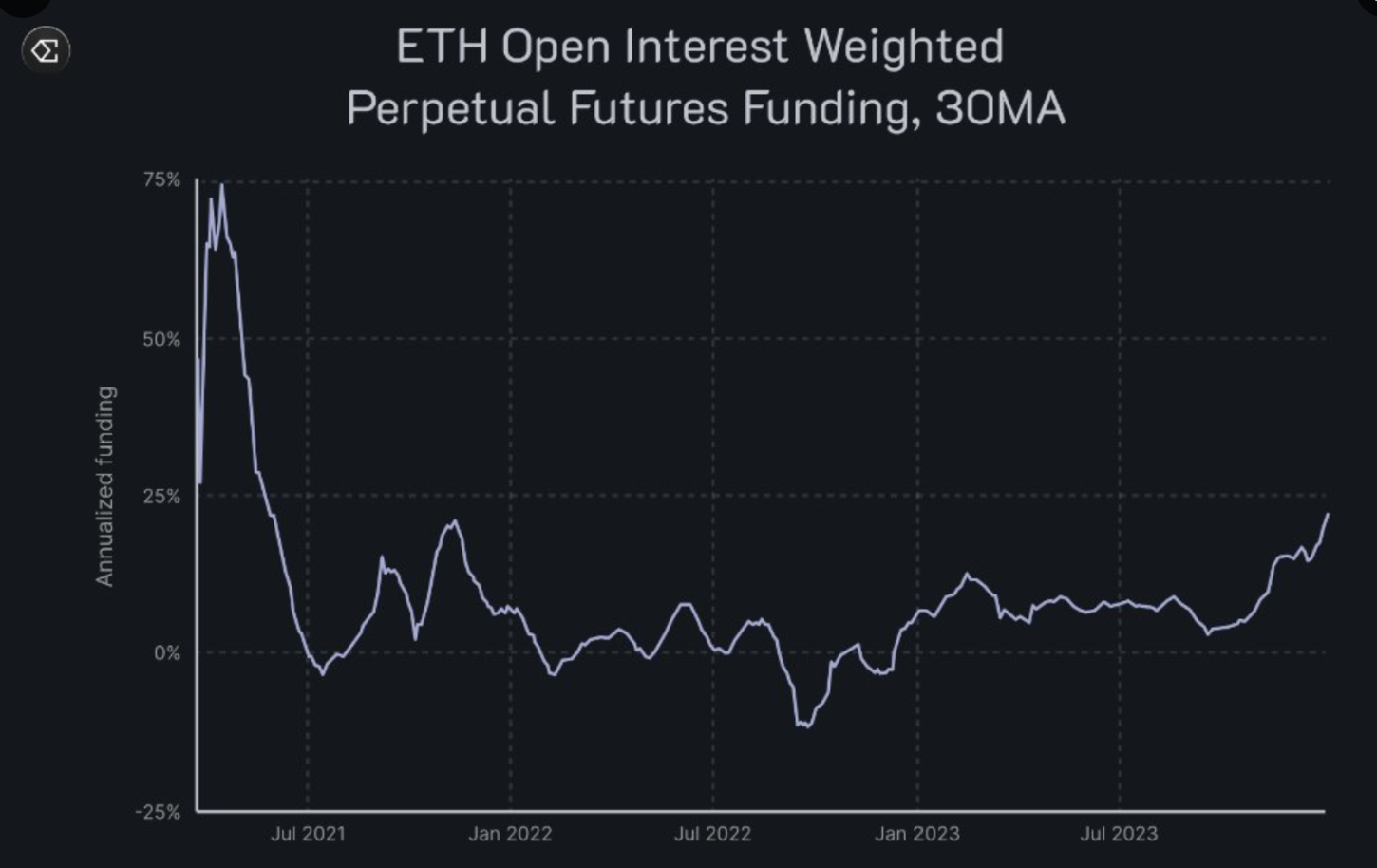

与此同时, Ethena 对应的期货空头头寸中,开空了 1 ETH 的永续期货,并可获得多头支付的资金费率收入(Foresight News 注,历史回溯来看,长期来看资金费率为正的时间占大多数,这也意味着空头头寸的整体收益会呈正数)。

两相叠加之下,USDe 年化收益率就能达到 27%。

从此也可以看出,当市场参与者极度看涨并想要做多 ETH 时,USDe 的年化高收益尤其有保障——因为 Ethena 利用了在牛市做空赚取资金费率的机会。

那这种操作有哪些风险?

正如上文示例中谈到的那样,想象一下如果市场开始集体做空 ETH,那资金费率收入就开始消失,导致 USDe 的年化收益率不再有利,用户开始面临亏损,且头寸越大,损失的就越多。

那么如果这时候我们选择只是平仓呢?

这可能有效,但开仓 / 平仓也是有成本的,且 Ethena 已经表示他们相信负收益不会持续很长时间,并且倾向于回归到一个均衡位置。

因此随着协议后续的持续发展,看看 Ethena 届时会如何处理这种情况将会很有意思。

如果您对更多细节感兴趣,我鼓励您深入研究对应的文档。

「互联网债券」(Internet Bond)

接下来回到上文提到的另一个概念,什么是「互联网债券」(Internet Bond)?

我之前简要提到过 Ethena 正在创建一个美元储蓄账户,而这个「互联网债券」结合了 ETH 的 LSD 质押收益以及永续合约 & 期货市场的利润(即资金费率收入)。

从某种意义上来讲,它将是第一个像美元储蓄账户一样为全球用户服务的链上加密「债券」。

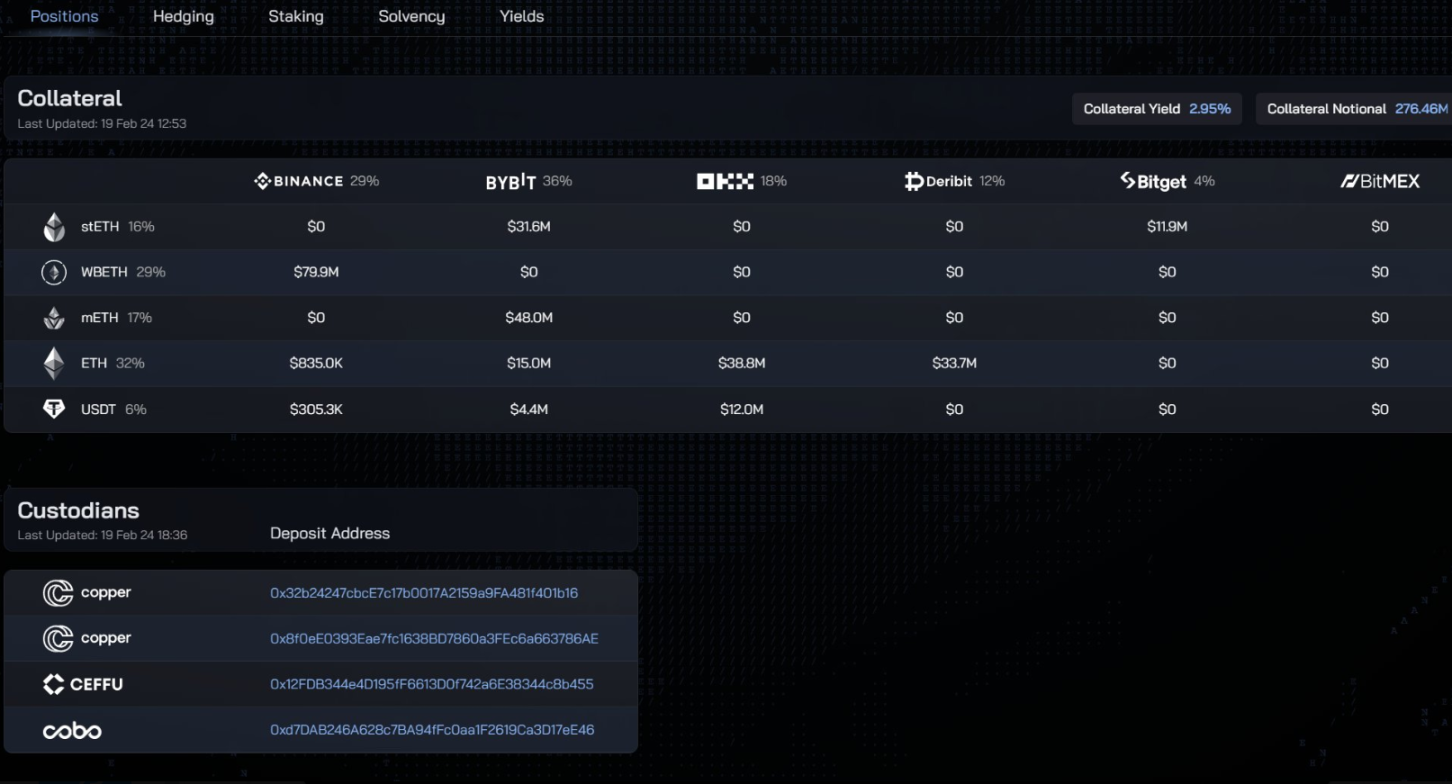

且所有信息在链上完全透明,我们可以从 Ethena 的仪表板查看所有未平仓头寸、钱包地址、对冲头寸、质押头寸等。

潜在的空投机会?

这部分我们会讲解一下有关最大化空投的所有相关信息——这不会是又一个漫长且痛苦的一年期活动。

Ethena 已经表示他们致力于在 3 个月内,或者当 USDe 供应达到 10 亿美元(以二者之间最快发生者为准)时,来确定活动的持续时间。

其中用户可购买 USDe、质押 sUSDe 或锁定 LP 代币来赚取碎片。

Epoch #1

首先 Epoch #1 将重点关注向 Curve 的 USDe 流动性池(USDe/USDC、USDe/crvUSD、USDe/DAI、USDe/mkUSD 和 USDe/Frax )提供 LP 的用户。

其中每锁定价值 1 美元的 LP,每天就可以获得 20 个碎片。

用户将有资格在每个未锁定的 USDe 上获得 5 个额外的碎片,或者在这些 LP 流动性池之外的每个 sUSDe 上获得 1 个额外的碎片。

Epoch #1 将在两周后结束,或者在质押价值 1 亿美元的 LP 代币和额外 1 亿美元的锁定 USDe 后结束。

用户参与该 Epoch 的时间越长,获得的碎片就越多。