Coinbase: 深度分析本次减半后的比特币走势

比特币价格上涨仍需进一步平衡,距离减半还有一个月。ETF的推出可能吸引更多机构投资,预计每月流入10亿美元,价格或达7.4万美元。活跃供应量增加,可能来自矿工出售储备。ETF持有的比特币数量已超过矿工产出量,但不会对网络构成风险。交易所比特币余额净下降,表明有其他资金池帮助抵消资本流入和流出。比特币ETF持续每日净流入将导致市场动态更加紧缩,但价格仍需进一步提升才能达到供需平衡。

原文标题:Monthly Outlook: Bitcoin Halvings – Supply, Demand and Statistics

原文作者:David Duong (机构研究主管)、David Han (机构研究分析师)

原文来源:Coinbase

编译:DAOSquare

目前的价格走势只是长期牛市的开始,价格上涨的趋势还需要更进一步才能推动供需动态达到平衡

速览

- 随着第四次比特币减半的临近,我们认为对前几个周期的研究应谨慎解读,因为样本量小,难以将其模式泛化到即将发生的未来。

- 美国现货比特币 ETF 也通过建立 BTC 需求的新锚点重塑了比特币的市场动态,这使得这轮周期变得独一无二。

- 我们认为,目前的价格走势只是长期牛市的开始,价格上涨的趋势还需要更进一步才能推动供需动态达到平衡。

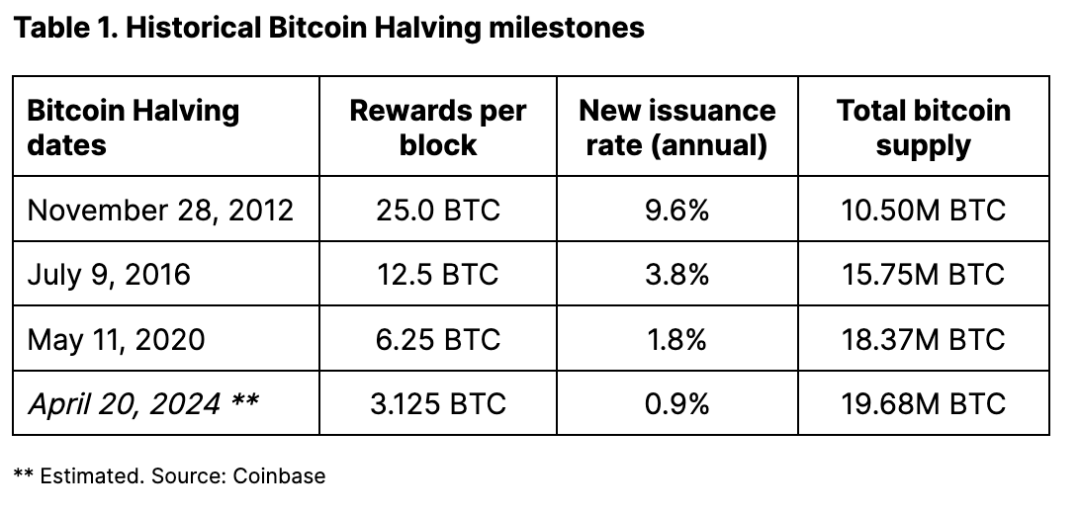

我们距离比特币的第四次减半还有一个多月的时间。与之前的所有减半一样,它将把矿工的比特币发行奖励减少一半,这一次将从每区块 6.25 BTC 减少到 3.125 BTC。尽管研究过去的减半周期可以为比特币的潜在价格走势提供一些参考,但我们认为三次事件样本量太小,可能无法提供足够的数据支撑来结构化出一个清晰的模式,或对减半的影响做出明确的预测。

此外,我们认为,随着美国现货 BTC ETF 的出现,比特币的市场动态已经发生了根本性的变化。在短短两个月内,其净流入就达到了数十亿美元,这不可逆转地改变了格局。现在,主要机构参与者已经能够通过这些工具进行投资,比特币对本次减半的反应可能不一定能从前三个周期的表现中反映出来。我们认为,了解当前的技术供需情况更为重要,它可以帮助我们更好地了解比特币的潜力。

事实上,虽然新比特币供应限制是一个重要的考量因素,但它也只是诸多因素中的一种。自 2020 年初以来,可供交易的比特币(即流通和非流动性供应之间的差值)一直在下降,这与之前的周期相比发生了重大变化。但最近的数据表明,自 23 年第四季度初以来,活跃的 BTC 供应量(在过去 3 个月内发生过转移的比特币)大幅增加了 130 万,而在此期间新开采出来的比特币仅为约 15 万。尽管市场比过去更有能力吸收这种供应,但我们仍然认为,谨慎的做法是不要过度简化这些市场动态之间的,复杂的相互作用。

背景

每当挖出 21 万个区块时,比特币矿工奖励就会减半,大约每四年发生一次(确切的日期和时间取决于网络哈希率,即用于处理交易和挖掘新区块的计算能力,但本次减半预计将发生在今年 4 月 16 日至 20 日之间)。此次减半将使比特币发行总量从每天约 900 个比特币(意味着年发行率为 1.8%)降至每天约 450 个比特币,这意味着年发行率从 1.8% 降至 0.9%。减半之后,比特币的月产量大约为 13,500 万,年产量约为 164,250(确切的数字取决于实际的哈希率)。

减半将按照想通的机制一直持续,直到所有的 2100 万比特币被挖掘完,预计这将在 2140 年左右发生。我们认为,减半的潜在意义在于它能够提高媒体对比特币独特性的关注:一个固定的、通货紧缩的供应计划,最终形成一个供应硬顶上限。

这一点往往被低估了。对于实物商品,例如矿产,理论上可以投入更多的资源用于开采和提取更多的矿产,例如黄金或铜,即使门槛可能很高,但当价格上涨时,它将有助于满足需求。但是由于预设的区块奖励和难度调整机制,比特币供应是非弹性的(即对价格不敏感)。此外,比特币是一个增长的故事。比特币网络的效用随着网络上的用户数量扩展,这直接影响了代币的价值。相比之下,购买黄金等贵金属则没有此类增长的期望。

历史不会重演,但是......

分析减半周期对比特币表现的影响是有限的,因为我们的经验仅限于三次减半事件。因此,对先前减半事件与比特币价格之间的相关性的研究应谨慎解读,因为样本量小,因此很难仅从历史分析中将其模式化。事实上,我们认为需要更多的减半周期才能得出关于比特币对减半 “通常” 如何反应的更有力的结论。此外,相关性并不意味着因果关系,包括市场情绪、采用趋势和宏观经济状况在内的因素都可能导致价格波动。

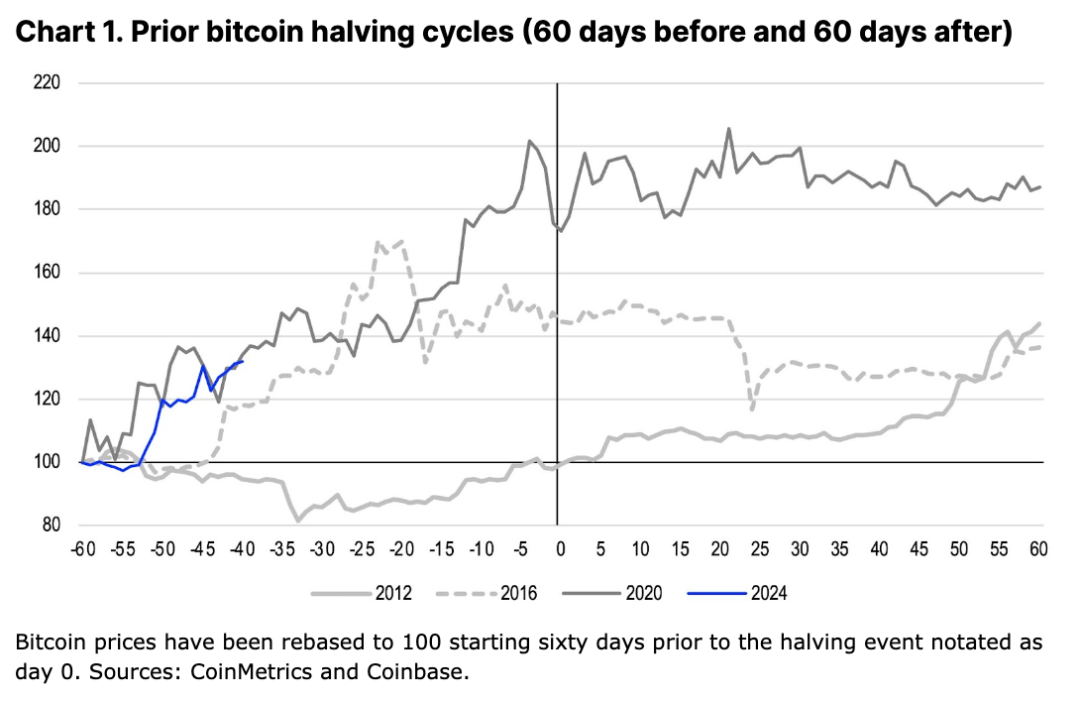

事实上,我们之前曾认为,比特币在之前减半事件中的表现很可能取决于上下文。这或许解释了为什么它在不同周期的价格走势差异如此之大。如图 1 所示,比特币价格在 2012 年 11 月第一次减半前的 60 天内相对平稳,而在 2016 年 7 月和 2020 年 5 月第二次和第三次减半之前的同一时期,比特币的价格分别上涨了 45% 和 73%。

在我们看来,直到 2013 年 1 月,美联储量化宽松计划(QE3)的影响与美国债务上限危机交织在一起时,第一次减半的有利影响才真正显现出来。因此我们认为,媒体对减半报道的增加可能会提高人们对比特币作为一种应对通货膨胀普遍担忧的替代价值储存方式的认知。相比之下,在 2016 年,英国脱欧可能引发了人民对英国和欧洲的财政担忧,这可能是比特币购买行为的催化剂。然后,这种趋势在 2017年的 ICO 热潮中得以延续。而 2020年初,全球央行和政府以前所未有的刺激措施应对COVID-19 大流行,这使比特币流动性再次大幅上升。

同样重要的是要注意,对历史表现的分析可能会有很大差异,具体取决于相对于减半事件的观察期。价格回报指标可能会根据分析是否查看从减半日期起 30、60、90 或 120 天开始(和结束)的期间而变化。因此,使用不同的窗口可能会影响从过去的价格表现中得出的结论。就我们的目的而言,我们使用 60 天期限,因为它既有助于过滤掉短期噪音,又离减半不远,以至于其他市场因素可能开始在长期内主导价格驱动因素。

ETF:成功的秘诀在于开始

美国现货比特币 ETF 正在通过建立比特币需求的新锚点来重塑比特币的市场动态。在之前的周期中,流动性是价格上涨动能的主要阻碍,因为主要市场参与者(包括但不限于比特币矿工)在试图退出多头头寸时会推动抛售。

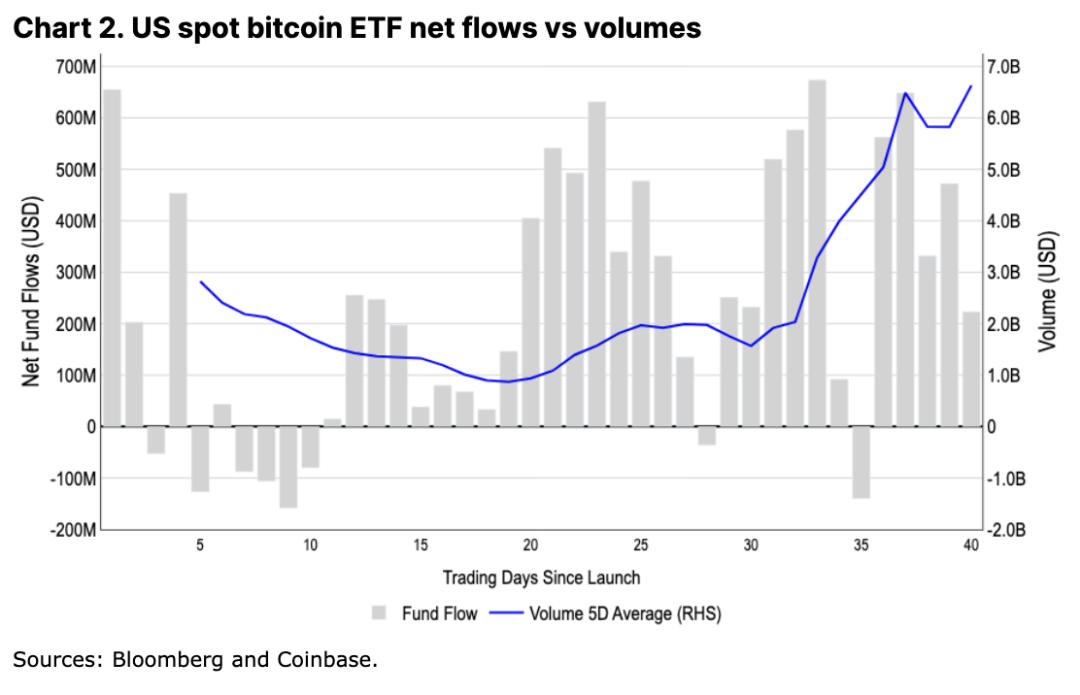

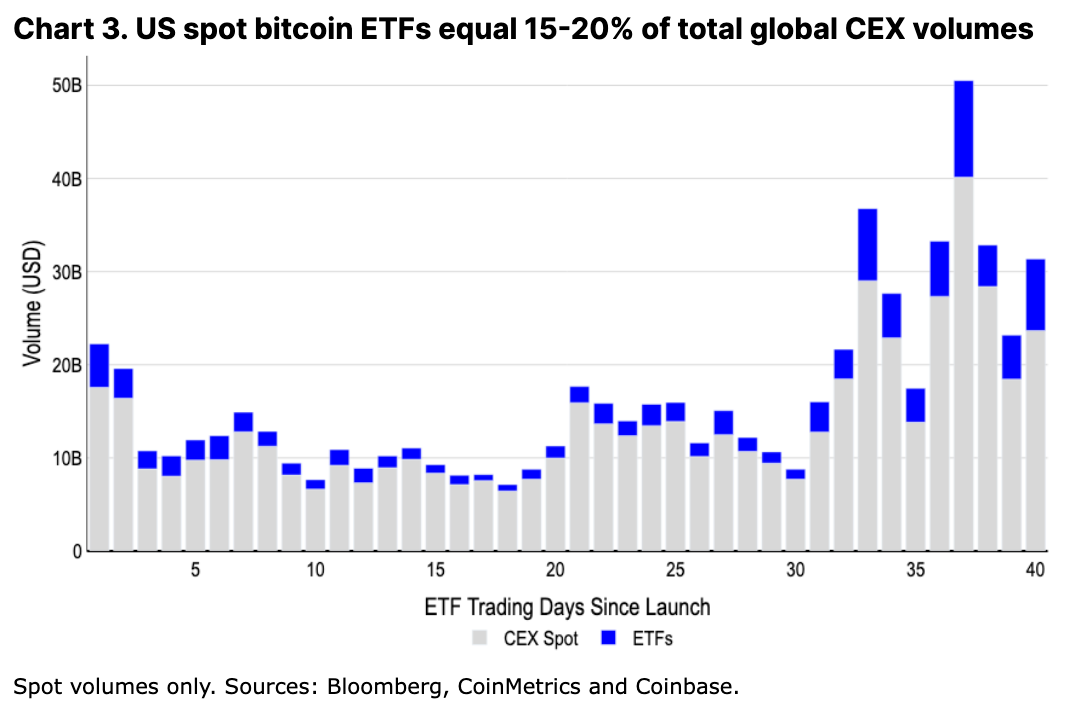

如今,ETF 的流入有望以渐进、持续的方式吸收大部分供应。事实上,ETF 现在的日均 BTC 现货交易量约为 40-50 亿美金,占全球中心化交易所总交易量的 15-20%,这使得流动性足以让机构在该领域进行交易。从长远来看,这种稳定的需求状况可能会对比特币的价格产生积极的影响,因为它创造了一个更加平衡的市场,集中抛售的波动性较小。

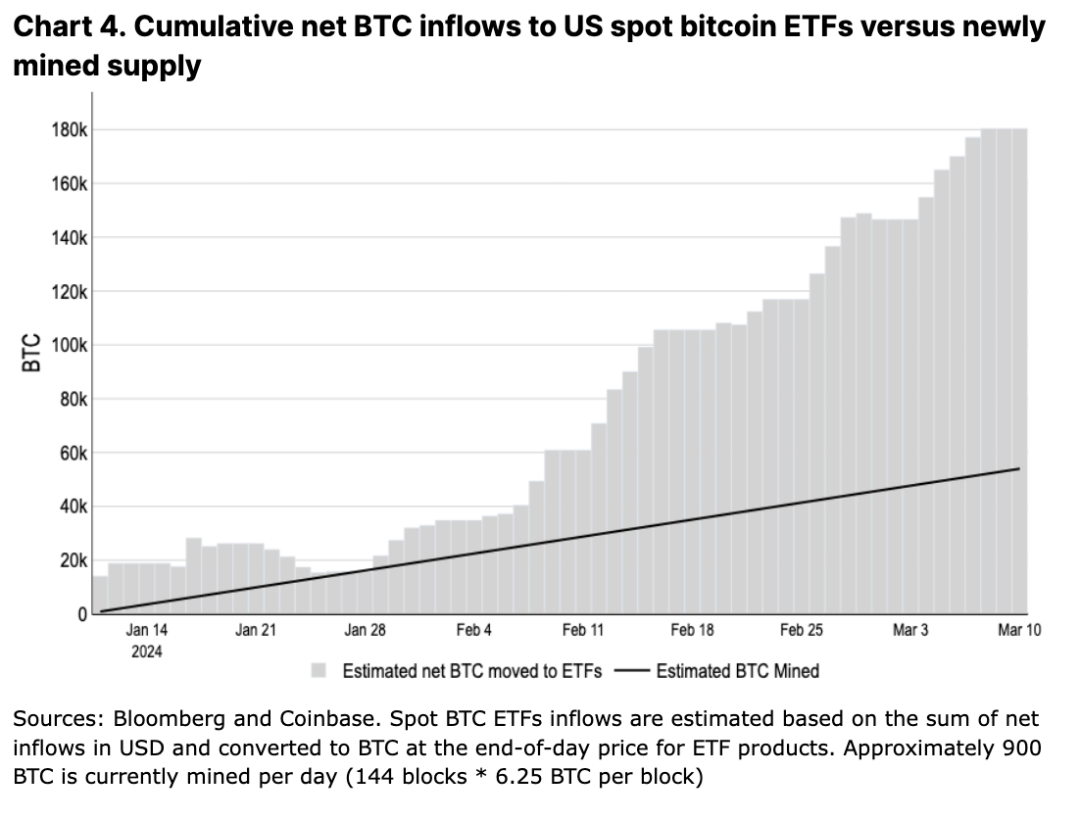

美国现货比特币 ETF 在前两个月已经吸引了 96 亿美金的净流入,管理的总资产达到了 550 亿美金。这意味着,在这段时间内,这些 ETF 持有的 BTC(18 万枚)的累计净增长比矿工产生的 5.5 万新比特币供应量高出近三倍(见图3)。据彭博社报道,如果我们看一下全球所有现货比特币 ETF,这些受监管的投资工具目前持有约 110 万枚比特币,占总流通供应量的 5.8%。

从中期来看,我们可能会看到 ETF 继续保持甚至增加当前的流动性,因为大型券商还没有开始向客户提供这些产品。由于目前美国货币市场基金中仍有超过 6 万亿美元的资金,加上即将到来的降息,我们认为仅在今年就有很多闲置资本可以进入这一资产类别。

顺便说一句,请注意,ETF 持有的比特币的潜在中心化问题不会对网络构成稳定性风险,因为仅仅拥有比特币并不能对去中心化网络产生任何影响或对其节点进行控制。此外,金融机构目前还不能提供基于这些 ETF(作为标的资产)的衍生品,一旦这些衍生品可用,可能会改变大型参与者的市场结构。不过监管部门对此的批准保守估计可能还需要几个月的时间。

假设,如果我们假定基于美国的 ETF 的新流入速度从 2 月份的 60 亿美元放缓到每月净流入 10 亿美元的稳定状态,从一个简单的心理模型可以看出,相对于每月开采的约 13500 个 BTC(减半后),比特币的均价应接近 7.4 万美元左右。当然,该模型的一个明显问题是比特币矿工并不是市场上唯一出售比特币供应的来源。实际上,我们认为新开采的比特币和 ETF 流入之间的不平衡只是长期周期性供应趋势背后的一小部分。

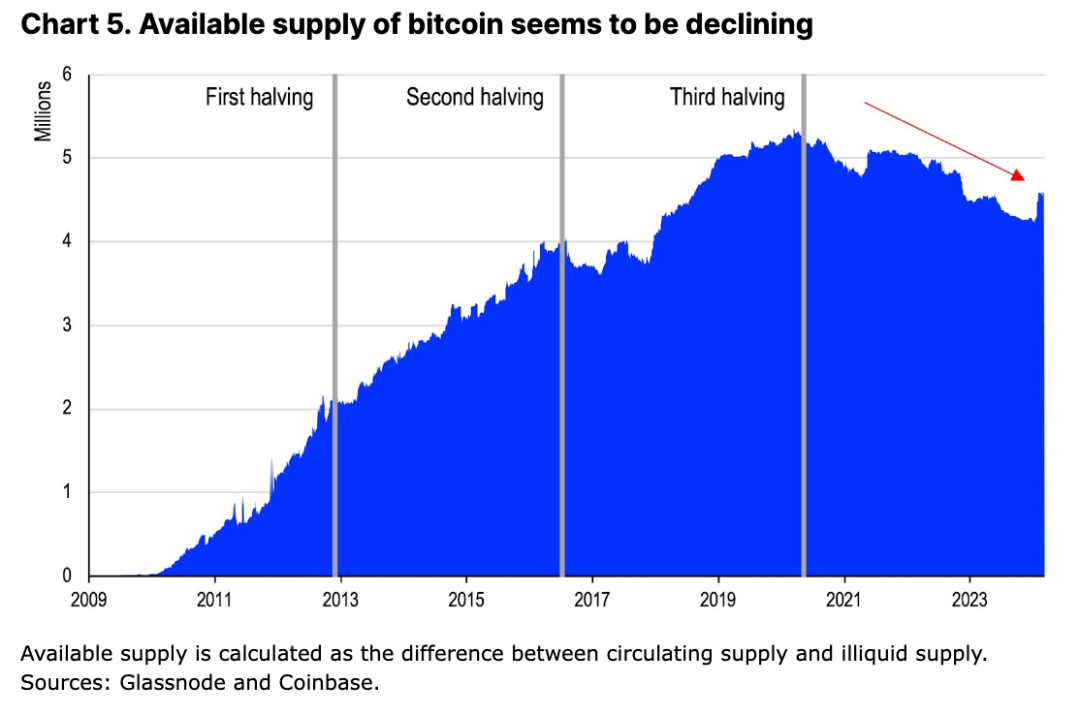

谎言,该死的谎言和统计数据

衡量可用于交易的比特币供应量的一种方法是取以下两者之差:(1)当前流通供应量 (1965 万 BTC);(2)非流动性供应量,这些比特币由于丢失钱包、长期持有或以其他方式锁定而基本上没有交易。根据 Glassnode 的数据,该数据根据给定实体生命周期内的累计流入与流出对非流动性供应进行分类,可用比特币供应水平在过去四年中呈下降趋势,从 2020 年初的 530 万枚 BTC 峰值降至目前的 460 万。这与前三次减半期间观察到的可用供应量的稳步上升趋势相比是一个重大转变(见图 5)。

乍一看,比特币交易可用性的下降似乎是比特币表现的主要技术性支撑之一,因为我们有来自 ETF 的新机构需求。但事实上,考虑到进入流通的新比特币即将减少,这些供需动态表明,短期内市场紧缩的可能性可能很高。也就是说,我们认为这个框架并不能完全捕捉到比特币市场流动性动态的复杂性,特别是因为 “非流动性供应” 并不意味着静态供应。

我们认为,投资者不应忽视可能影响抛售压力的几个关键因素:

- 并非所有流动性差中的比特币都被 “困住了”。与短期持有者相比,长期持有者(持有比特币超过 155 天,占持仓量的 83.5%)可能对他们的持仓的经济敏感性相对于短期持有者要低,但我们预计这一群体中的一些人可能仍然会在价格上涨时实现盈利。

- 一些持有者可能无意在不久的将来出售,但仍然可以通过使用他们的比特币作为抵押品来提供流动性。这也从一定程度上影响了这些比特币的 “非流动性” 属性。

- 矿工可能会出售他们的比特币储备(目前公共和私人矿工的总量为 180 万枚 BTC)以扩大他们的业务或覆盖其他成本。

- 300 万 BTC 左右的短期持有量并不小,随着价格波动,投机者可能仍会获利退出。

如果不考虑这些有意义的供应来源,那么,因削减的挖矿奖励和稳定的 ETF 需求导致不可避免的稀缺的说法就过于简单化了。在我们看来,需要进行更全面的评估,以确定即将到来的减半事件背后的真实供需动态。

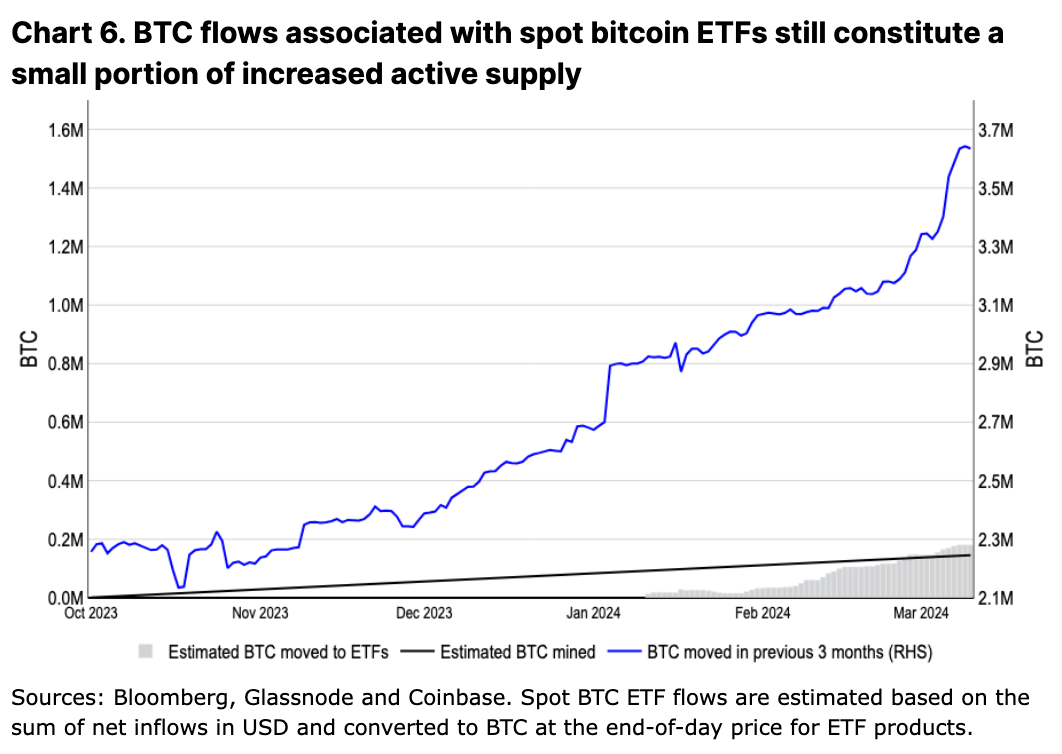

活跃供应与流量

即使比特币已被纳入 ETF,然而活跃流通供应量(我们将其定义为过去 3 个月内发生过转移的比特币)的增长速度也大大超过了 ETF 累计流入量(见图 6)。自 23 年第四季度开始,活跃的 BTC 供应量增加了 130 万,而新开采的比特币只有大约 15 万。

其中一部分活跃供应确实来自矿工们自己,他们可能正在出售储备,既是为了利用价格走势,也是为了在收入减少的不利情况下建立流动性。我们在之前在 1 月 30 日发布的报告 “比特币减半和矿工经济学” 中更深入地讨论了这一点。这与矿工在之前周期中的做法相似。然而,Glassnode 报告显示,从 2023 年 10 月 1 日到 2024 年 3 月 11 日期间,矿工钱包的净余额仅减少了 20,471 枚比特币,这意味着新近活跃的比特币供应主要来自其他地方。

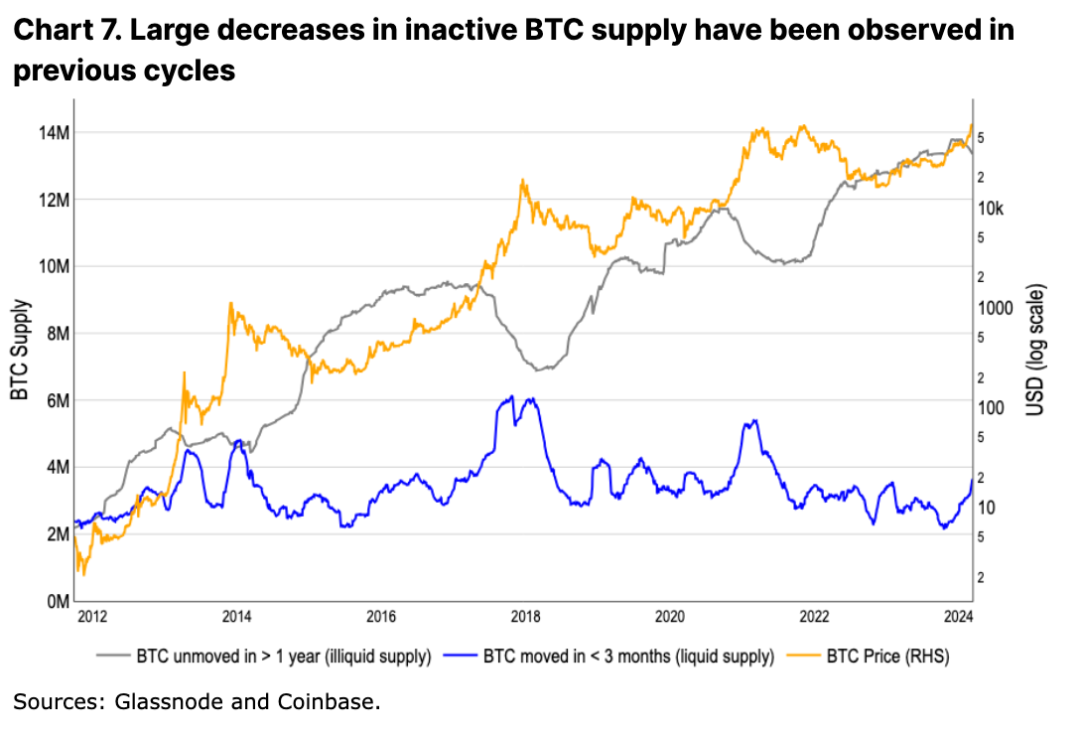

在之前的周期中,活跃供应量的变化超过了新开采比特币的增长速度五倍多。在 2017 年和 2021 年的周期中,活跃供应量几乎翻了一番,分别在 11 个月内从低谷到 610 万(增加了 320 万),以及在 7 个月内从 310 万到 540 万(增加了 230 万)。相比之下,在同一时期内的比特币开采数量则大约是60 万和 20 万。

与此同时,在这个周期中,比特币的非活跃供应量(我们将其定义为一年多未动的比特币)也已经连续下降了三个月,这可能代表长期持有者开始出售(见图7)。在正常情况下,这会被解释为一个周期中期的迹象。在上述 2017 年和 2021 年的周期中,从非活跃的供应量达到峰值到该周期的最高价格时刻有约 1 年的时间范围,分别为 12 个月和 13 个月。当前周期的非活跃比特币数量似乎已在 2023 年 12 月达到峰值。

然而,目前尚不清楚这些比特币中有多少比例已经被转移到交易所(出售)、锁定在跨链桥上或以其他方式用于金融交易(例如场外交易)。根据 Glassnode 的数据,尽管今年比特币转入交易所的交易量翻了一番,但交易所的比特币余额却净下降了 8 万。这表明,除了 ETF 之外,还有其他资金池正在帮助抵消从长期和短期持有者流向交易所的转移量所带来的增势。

事实上,现货市场中的供需动态只捕捉了资本流入和流出的一部分故事。比特币表现出类似于大宗商品的衍生品乘数效应,其中未偿付的比特币衍生品的名义价值明显高于实物比特币的市值。由于比特币的衍生品市场将现货交易量放大了数倍,仅分析现货公共交易所数据并不能完整地反映出比特币经济中真正的流动性和采用情况。

因此,虽然 “休眠” 比特币的活跃度增加与之前的牛市峰值相吻合,但我们认为,在当前环境中,供需二者如何相互作用的确切动态仍然不太确定。

结论

这个周期确实可能会有所不同。美国现货比特币 ETF 的持续每日净流入会继续成为该资产类别的巨大东风。由于新开采的比特币供应量即将减半,这将导致市场动态更加紧缩。然而,这并不一定意味着我们即将进入供应紧缩的情况,即需求将超过抛售压力。但明确的是,比特币现货 ETF 正式成为了一种新的数字资产类别,主流金融机构现在可以将其纳入传统的投资组合,这标志着比特币被主流采用的一个重要里程碑。因此,我们认为目前的价格走势只是长期牛市的开始,需要得到进一步的价格提升才能推动供需动态达到平衡。