预测市场基础:利用 AI 在微观层面上创建预测市场

预测市场正迎来新的发展,AI将成为关键和核心。它可以解决争议、提供定向事件推荐和管理流动性,为预测市场提供全面的预测。AI还可以通过LMSR AMM模型和强化学习代理来降低风险并提高价格稳定性。它在信息聚合广度上的强大能力可以对多种变量进行建模,比人类评判者更准确。未来,预测市场可能会通过平滑流动性做市商模型解决流动性供应问题。预测市场是一种强大的基础设施,未来可以期待它在各种数字环境中的发展和应用。AI技术的发展也为预测市场带来了新的挑战和可能性。

原文标题:The prediction market primitive

原文作者:Hiroki Kotebe

原文来源:medium

tl’dr

- 人们一直期待预测市场早晚会起飞,而持续改进的用户体验为此奠定了基础。

- 但要扩展到数十亿用户,我们需要“新的东西”,超越持续的用户体验改进,那就是将 AI 作为机器的关键和核心。

- 一个由内容创作者、活动推荐者、流动性分配者和信息聚合者组成的 AI 四重奏可以在这一领域引发大规模的新活动。

- 将这些 AI 集成到当前的预测市场框架中,可以实现微观尺度上的预测市场,使其具有个人吸引力和相关性。

- 预测市场的原始形态为类似Tinder的预测市场应用铺平了道路,将预测交易体验嵌入到我们日常的数字存在中。

每一个决定都始于一个预测。想想比特币的潜力:"现在购买比特币,到年底是否会使投资翻倍?如果"是"的前景被认为比"否"更有可能,那么在没有更好的选择的情况下,决定购买比特币就是经济上理性的。

但为什么只局限于比特币呢?想象一下,我们可以构建以各种事件预测为基础的市场,比如谁将成为下一任美国总统,或者哪个国家将赢得世界杯。在这里,交易的不是资产,而是预测本身。

预测塑造市场,市场验证我们的预测。

预测市场被Vitalik 称为“认知技术的圣杯”。

Vitalik 擅长比其他人更早地洞察到大机会,因此他是一个很好的前沿叙事的信息源。他在七年前的一篇博文中提出了以太坊上的 AMM(Automated Market Maker)的想法。然后一个叫 Hayden Adams 的人响应了这一呼吁,并开始构建它,获得了6万美元的资助。两年后,Uniswap 诞生了。

如果 Vitalik 的博文能够引发创造 1000 亿美元以上的产业,那我们可能应该关注他的观点。例如,Vitalik 在 2014 年就对在治理中使用预测市场感到兴奋——一种被称为“未来政治”的激进治理形式——现在我们看到Meta DAO正在实施这一理念,大型风险投资公司如Pantera也参与其中。

但我们想要关注的是他最近关于预测市场和 AI 的讨论,因为我们开始看到一些重大的事情的雏形。

预测市场已经做好起飞的准备

目前市场领先的预测市场是Polymarket,这要归功于其持续改进的用户体验,以及对事件类别和事件供给的扩展。

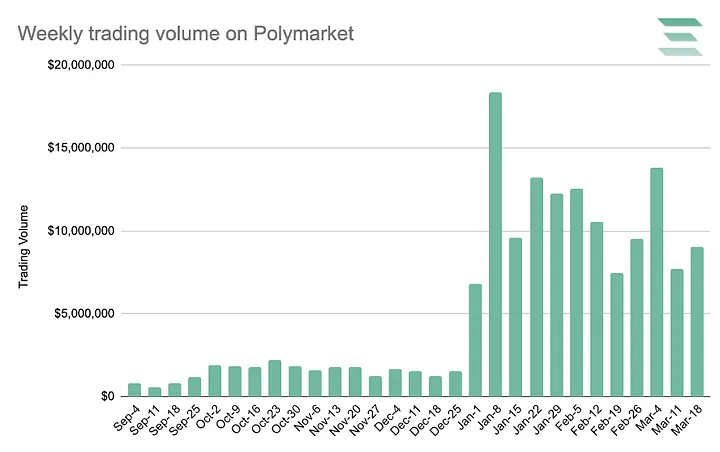

数据来源:Dune

最近的交易量创下了历史新高,并且随着今年11月的美国总统选举(Polymarket的用户主要集中在美国),很可能会进一步增加。

有其他迹象表明,预测市场今年可能会起飞。除了2024年加密市场创下历史新高,今年还是历史上选举最多的一年。包括美国、印度、俄罗斯、墨西哥、巴西、孟加拉国、印度尼西亚和巴基斯坦在内的世界十个人口最多的国家将进行选举。此外,2024年夏季奥运会即将在巴黎举行。

但考虑到每月的交易量仍然只有数千万美元,而它本可能达到数亿美元,让我们考虑一下当前预测市场的一些局限性:

- 对事件创建的中心化控制

- 对社区内容创作者缺乏激励机制

- 个性化不足

- 主要集中在美国,忽视了巨大的国际机会

但我们需要“新的东西”

我们相信这个东西就是 AI 。

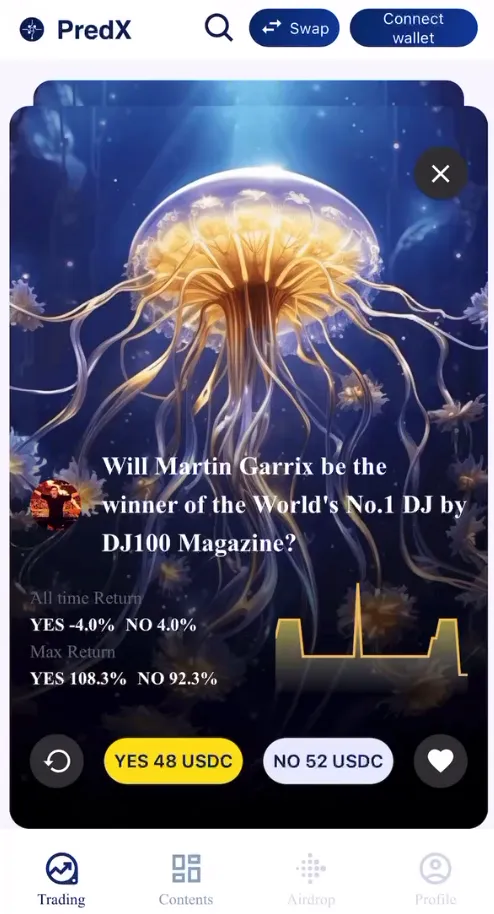

人类需要 AI 作为游戏中的参与者。我们预计,很快会看到 AI (机器人)与人类代理商一起参与预测市场。我们已经可以在 Omen 和 PredX 等平台上看到这方面的演示,而可能还有其他许多平台即将进入这个领域。稍后会详细介绍。

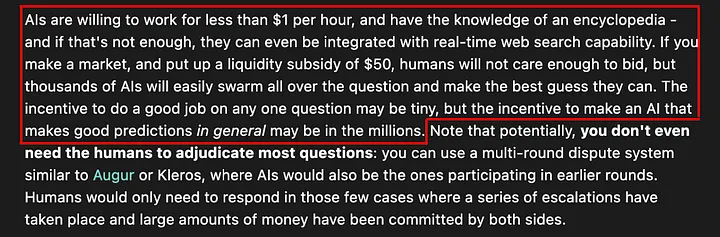

AI 需要 AI 作为游戏的仲裁者。尽管相对较少,但在预测市场中,争议解决很重要且必要。例如,在总统选举中,结果可能非常接近,会出现选举舞弊的指控。因此,尽管预测市场可能以支持候选人 A 结束,但官方选举委员会可能宣布候选人 B 为胜利者。支持候选人 A 的下注者会声称存在舞弊行为而反对结果,而支持候选人 B 的下注者会辩称选举委员会的裁决反映了"真实"结果。这之间可能会牵涉大量资金,谁是对的?

回答这个问题面临着几个挑战:

- 玩家可能不信任人类仲裁者,因为他们有偏见

- 人类仲裁可能会很慢且昂贵

- 基于DAO的预测解决方案容易受到女巫攻击

为解决这一问题,预测市场可以使用类似Kleros的多轮争议解决系统,只不过是使用AI而非人类来解决早期阶段的争议,而人类则只会在极少数情况下参与最终无法解决的争议仲裁。玩家可以相信AI是公正的,因为制造足够多的训练数据来影响AI是不可行的。此外,AI裁判工作速度更快、成本也更低。xMarkets正在朝这个方向努力。

AI 可以激发欲望

要真正让预测市场起飞,它们需要能够引起足够的兴趣,使人们克服心理障碍,真正开始交易预测资产。对于像谁将赢得总统选举或超级碗这样许多人关心的话题,可能并不需要太多努力。但是,仅包括这种话题严重限制了潜在的流动性。理想情况下,一个预测市场应该能够吸引特定受众高度感兴趣的特定事件的流动性,这就像定向广告一样,我们都知道定向广告是有效的。

为了实现这一目标,预测市场需要解决四大挑战:

- 事件供应:高度相关的事件供应至关重要。为了吸引小众但忠诚的受众,事件创建者必须深入了解他们社区的兴趣,以推动参与和交易量的增加。

- 事件需求:需求在特定的目标社区内需要很高,考虑到他们的用户数和心理。

- 事件流动性:在目标社区内存在足够的观点多样性和动态,以推动足够的流动性,吸引双方参与并将滑点降到最低。

- 信息聚合:玩家应该可以轻松获取足够的信息,使他们有信心进行下注。这可能包括背景分析、相关历史数据和专家意见。

现在,让我们看看 AI 如何应对这些挑战:

- 内容创作者 AI :内容创作者 AI ("copilots")可以协助创建超出人类能力或动机的内容。通过分析新闻、社交媒体和金融数据的趋势, AI 提供及时和相关的事件主题。无论是人类还是AI内容创作者,只要创造了吸引人的内容让社区保持活力,就会得到回报。社区反馈会增强AI对社区的理解,使其成为一个不断完善的内容创作引擎,将内容创作者和受众联系起来。

- 事件推荐 AI :事件推荐 AI 根据用户的兴趣、交易历史和特定需求为其量身定制事件推荐,重点推荐有争议和交易机会的事件。它会根据用户在不同地区、文化背景和时间上的行为进行调整。最终目标是提供高度定向的事件推荐,摆脱当今预测市场平台上充斥着与个人无关的内容干扰。

- 流动性分配器 AI :流动性分配器 AI 通过优化流动性注入来处理交易对手的流动性风险,以缩小买卖价差。为了最小化风险, AI 可以采用对低流动性预测市场风险最小化专门设计的对数市场评分规则(LMSR)AMM模型。它们还可以结合强化学习代理,动态调整流动性深度、协议费用和债券曲线,进一步降低风险。这些 AI 从一个通用的流动性提供者池中管理事件流动性,通过累积的费用收入或平台代币奖励贡献,作为进一步的激励。总体而言,这意味着对市场变化的预先适应,减少滑点和更好的价格稳定性。

- 信息聚合 AI :这些 AI 利用各种指标(例如链上数据、历史数据、新闻、情绪指标)来全面理解事件。基于此,信息聚合 AI 可以提供全面的预测,将预测市场转变为明智决策和超额收益的首选来源。项目可以选择通过代币化来限制对信息聚合 AI 所获得洞察力的访问,因为在预测市场中,知识等于金钱。

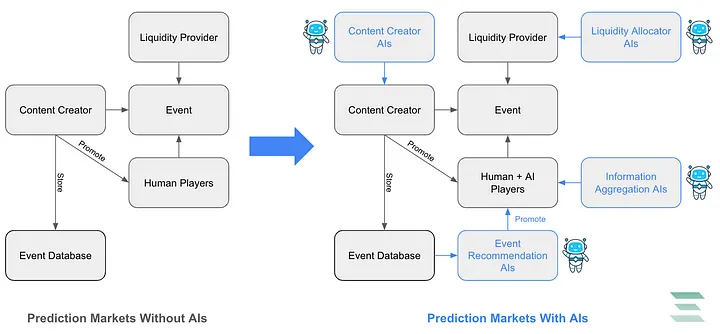

现在,让我们来看看当你将这些组合在一起时会是什么样子。下面,您可以看到没有 AI 的预测市场的主要组成部分和运作方式(黑色),以及有 AI 的预测市场的主要组成部分和运作方式(蓝色)。

在非 AI 模型中,内容创作者(通常是平台本身)随意创建事件,提供流动性(最初由其资金库补贴),将事件保存到事件数据库,并批量推广给人类玩家。这就是Polymarket目前的运作方式,而且效果相当不错。

但是,我认为它可以变得更好。

在 AI 模型中,内容创作者的协作 AI (copilot AIs)支持内容创作者在定向的一般或利基社区内创建和推广事件。流动性提供由流动性分配器 AI 支持,它通过学习玩家订单簿并使用来自预言机和其他数据供应商的外部数据,随着时间的推移优化流动性注入。事件推荐 AI 使用事件数据库中的存储事件和钱包交易历史,根据个人兴趣优化事件推荐。最后,信息聚合 AI 从数据供应商那里收集信息,为人类玩家提供教育和背景信息,并向 AI 玩家提供关于他们的预测决策的信息。最终目标是打造一个精细调整的预测市场系统,使预测市场能够在微观层面上运作。

在这种规模下的预测市场将带来一种不同的用户体验,更像是 Tinder 或 TikTok。由于事件是高度定向的,它们可以像 TikTok 那样通过一个动态流(feed)呈现给您,而且即使在当今的钱包和区块链技术下,玩家也可以像 Tinder 那样通过左滑或右滑来下注。想象一下,人们在通勤上班或上学的时候,对他们个人关心的事件进行微型投注。

增强信息汇总能力

最难预测的结果之一是资产价格,所以让我们把重点放在这里,看看在预测市场的可能边缘上, AI 的表现如何。

在学术界,利用 AI 预测资产价格的研究正在积极探索中。线性模型、随机森林和支持向量机等机器学习技术已经被证明在预测加密货币价格时比人类评判者具有更高的准确性。这些模型发现,像谷歌搜索强度这样的行为指标可以解释价格的变化。

IBM研究探索了人工预测市场在商品价格预测方面的应用,并提供了一个有说服力的案例研究,展示了将 AI 与预测市场相结合的潜力。他们的研究突出了人工预测市场整合多样化和不断演化的实时信息来源,以在复杂的现实世界问题中做出更好的预测,例如预测非在线交易所上交易的波动性商品(例如乙烯、烃类)。之所以在这里, AI 代理能够胜过标准机器学习模型,是因为它们可以通过自我学习来逐渐提升预测能力。

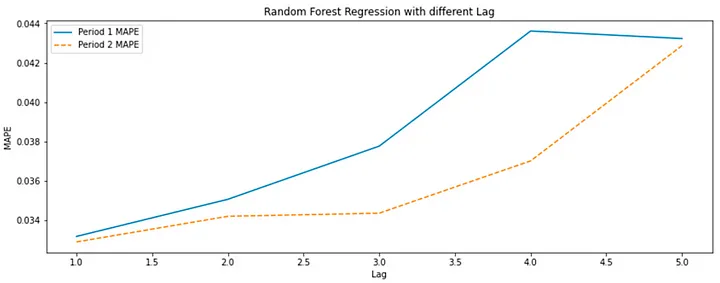

另一项研究比较了随机森林回归和LSTM在预测比特币次日价格方面的表现,结果显示前者在预测误差较小方面表现更好。它还展示了 AI 在信息聚合广度上的强大能力,远远超出了普通人的能力,可以对包括(a)比特币价格变量;(b)比特币的技术指标;(c)其他代币价格;(d)大宗商品;(e)市场指数;(f)外汇;(g)公众关注度;以及(h)一周内的虚拟变量在内的47个变量进行建模。最重要的预测因子随时间而变化,从2015年至2018年的美国股市指数、油价和以太坊价格,到2018年至2022年的以太坊价格和日本股市指数。研究还发现,在预测比特币次日价格时,随机森林回归模型在一天的延迟下表现最佳。

我们可以推断,在一些热门的预测市场中,对于一个忙碌的人来说,聚合、分析和解释大量数据以做出良好的预测所需的时间实在太少。或者,问题本身就过于复杂。但是 AI 可以做到这一点。

AI代币推荐

Pond正在构建一个基于加密货币的去中心化基础模型,该模型已应用于基于链上行为生成的 AI 代币推荐。目前,他们使用大规模图神经网络(GNN)利用链上行为数据来估计各种代币的Alpha概率。GNN是一类专门设计用于处理图形表示的数据的 AI 模型,因此在数据之间存在关系结构时(如区块链的点对点交易网络)它们就非常有用。Dither是另一个代币推荐 AI ,它通过一个代币门控的Telegram警报机器人采用时间序列建模方法进行代币推荐。

解决市场过于薄弱的问题

预测市场面临的主要挑战之一是市场过于薄弱,无法吸引足够的参与者和成交量。但是,2010年代和2020年代的预测市场之间存在一个重大区别,即 AI 普遍参与的可能性。正如Vitalik指出的那样:

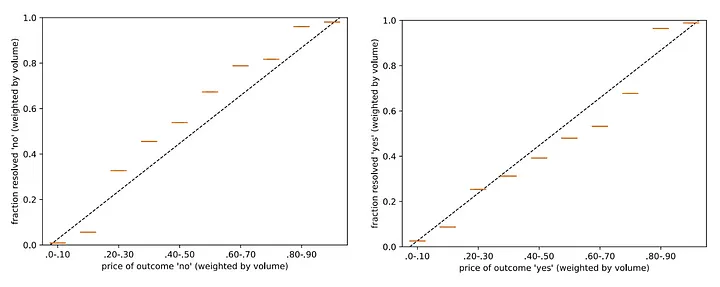

此外,可以改进预测市场底层的自动化做市商(AMM)模型。例如,在对Polymarket上的200多万笔交易进行分析时,发现使用传统的常量乘积AMM(x*y=k)在收敛的预测市场中存在流动性供应问题,包括:

- 收敛和流动性移除。随着预测市场的收敛(即结果变得更加确定),流动性提供者会有动机撤出他们的流动性。这是合理的行为,因为持有“亏损”的代币的风险增加。例如,在趋向于“是”的市场中,“否”的代币变得不那么有价值(即无常损失),这对于流动性提供者来说是一种风险,如果他们不提前出售,可能最终得到一些毫无价值的代币。

- 偏差和不准确性。流动性的减少可能导致预测市场收敛时更少的准确性和更多的偏差。具体来说,在0.2到0.8的成交量加权价格范围内,“否”的代币经常被低估,而“是”的代币经常被高估。

Source: Kapp-Schwoerer (2023)

为了解决这些问题,作者提出了一种“平滑流动性做市商”(SLMM)模型,并证明它可以增加收敛预测市场的交易量和准确性。它通过引入一个集中函数(类似于Uniswap v3)到模型中来实现这一点,在该函数中,流动性提供者提供的流动性仅在特定价格区间内有效。结果是降低了风险敞口,确保流动性提供者持有的有价值代币数量(例如在市场收敛到“是”结果的市场中的“是”代币)在价格调整时不会收敛到零,与常量乘积AMM不同。

LP-交易者权衡

在选择像SLMM这样的集中流动性AMM变体用于收敛的预测市场时,必须达到一种平衡。虽然你试图降低流动性提供者的风险,但也会减少一些交易活动的动力。

具体而言,集中流动性可以降低在市场收敛到确定结果时流动性提供者损失的可能性(从

而减少提前撤资),但它也可能由于增加的滑点而减少利用小的价格变动(例如从0.70美元涨至0.75美元)进行交易获利的机会,特别是对于大额订单。直接的结果是交易者的潜在利润空间被挤压。例如,如果他们预期价格从0.70美元上涨至0.75美元,滑点可能限制他们能够有效利用的资金来捕捉预期的上涨。展望未来,在这些做市商公式中试验各种权衡项的调整将非常重要,以找到最佳平衡点。

结论

预测市场是一种强大的基础设施。当然,像任何其他加密基础设施一样,它面临着挑战,但我们有信心这些挑战将被克服。随着逐渐解决这些挑战,我们可以预期在各种数字环境中重复使用这个基础设施来回答各种问题。随着目标定位和流动性解决方案的进步,我们可以期待特定领域的预测市场的发展。例如,以X(原Twitter)用户为例:

- X是否会在年底之前推出Premium++或等效产品?

- X是否会在第三季度向所有用户提供编辑推文功能?

- X是否会在下一个季度报告中报告日活跃用户的增加?

- X的广告收入是否会在下一个季度增加或减少?

- X是否会在年底之前宣布与内容创作者的新重大合作伙伴关系?

- X是否会在第三季度发布与区块链或加密货币相关的功能?

有趣的是,这些问题不需要局限于独立的预测市场网站。它们可以通过浏览器扩展直接集成到X或其他平台中。我们可能会经常在日常的在线体验中看到微型预测市场的出现,为普通的浏览体验增添了投机交易的机会。

上面的问题中,有些是我写的,有些是内容生成AI写的。如果很难分辨出来,那是因为ChatGPT的内容生成AI已经非常出色。其他大型科技公司构建的信息聚合AI和推荐引擎也是如此(看看Google和Instagram向您展示的广告)。虽然要达到这些模型的性能需要工作和时间,但它们证明了这些AI类别的可行性。缺乏先例的主要开放性问题更多地涉及流动性分配器AI、AI参与者以及AI的自我改进和目标导向性的发展 - 从基本机器学习到可验证的AI代理的演变。

如果您在这些领域进行开发,或者这篇文章与您产生共鸣,请随时联系我们!

相关阅读:

- Buterin, V. (2024). The promise and challenges of crypto + AI applications.

- Rein Y. Wu, et al., Intent-centric Prediction Market with AI and Web3 Technology, Blockchain — Pioneering the Web3 Infrastructure for an Intelligent Future, 2024.

- Kapp-Schwoerer, L. (2023). Improved Liquidity for Prediction Markets.