历代链游庞氏模型启示录

庞氏骗局是一种金融诈骗,通过承诺高额回报吸引投资者,实际上利用后来投资者的资金来支付前期投资者的回报。2021年,GameFi热潮带来了许多暴富的项目,但也导致最后进场的用户损失惨重。Odaily星球日报对主流GameFi的庞氏经济模型进行了拆解,展示了其泡沫产生、调控和终结的细节。关键定义包括双币模型、单币模型、币本位、U本位、抽卡模型和繁殖模型。项目方的目标是延缓崩盘,用户应理性投资、控制风险。

原文作者:南枳

原文来源:Odaily星球日报

庞氏骗局(Ponzi scheme)是一种金融诈骗手段,向投资者承诺高额回报吸引资金进入,但没有真正的外部投资盈利手段,而是利用后来投资者的资金来支付前期投资者的回报。

Axie Infinity 在 2021 年引发了 GameFi 的热潮,“N 天回本”的各类 GameFi 开始不断涌现,在 21 年三季度出现了几个让一批用户快速暴富的 GameFi,但也让最后进场的用户损失惨重。拆解这些 GameFi 的底层经济模型,都属于是庞氏模型。

因此当时在 2021 年底也有人提出,应该区分 GameFi 和链游这两种定义,前者是套用游戏外壳的(庞氏)DeFi 模型,而后者是引入的区块链技术的游戏,关注的主体不同。

Odaily星球日报将于本文对 2021 年-2022 年的部分主流 GameFi 进行庞氏经济模型拆解,为读者展示其全生命周期的泡沫产生、调控与终结的细节,亦作为对当前 GameFi 经济板块的参考。

参与者和流程解构、关键定义

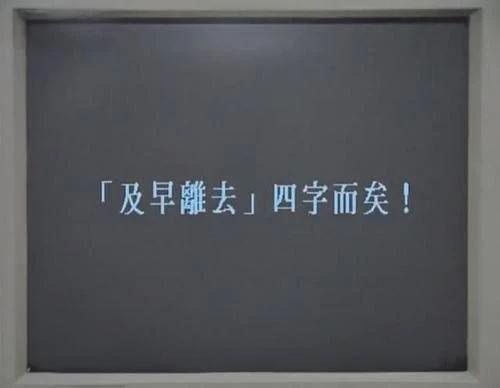

一个 GameFi 生命周期内的各方参与者如下:

- 游戏参与者:将资产投入 GameFi 经济体的用户,通过游戏道具产出代币获利;

- 代币投资者:购买项目代币,但不参与 GameFi 经济体,通过二级抛售获利;

- 项目方:负责 GameFi 经济体的运作。通过进出场收税、交易市场收税等途径获利,主要职责包括吸引新用户加入并控制加入的节奏;控制用户抛售的力度;尽可能地消除一定泡沫。

将 GameFi 经济体的流程简化如下:

- 用户投入资金购得游戏资产产出道具(矿机);

- 用户通过矿机产出游戏资产,可重新投入游戏,或兑换为硬通货(USDT 等),所有用户的日产量记为瞬时预期收益;

- 用户投入的资金扣除已被转移的资金,构成真实资金池;

- 瞬时收益预期÷真实资金池记为泡沫率,衡量该庞氏经济体的泡沫发展程度,随着玩家持续入场矿机持续增多,真实资金池持续流失,数值不断增大,距离崩盘越近;

- 最终在信心不足:复投用户减少,多数用户转向从资金池提取资金;资金不足:入场用户速率不足矿机产出速率;资金流失:由于各机制原因,入场资金没有进入真实资金池,导致经济体脆弱;泡沫过大:泡沫率过高已无法支撑等因素多重作用下,泡沫破裂、经济体崩盘。

其他关键定义如下:

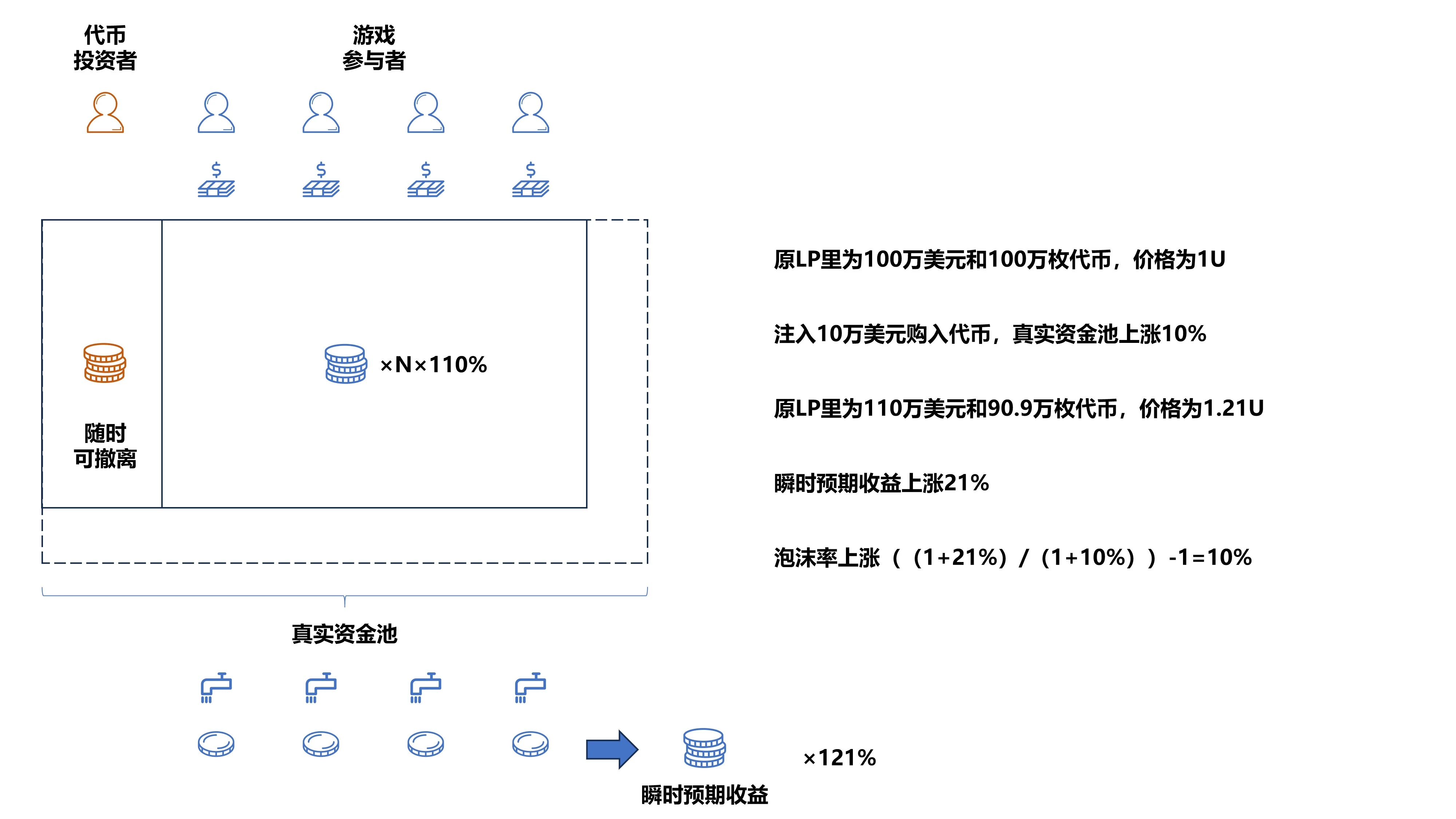

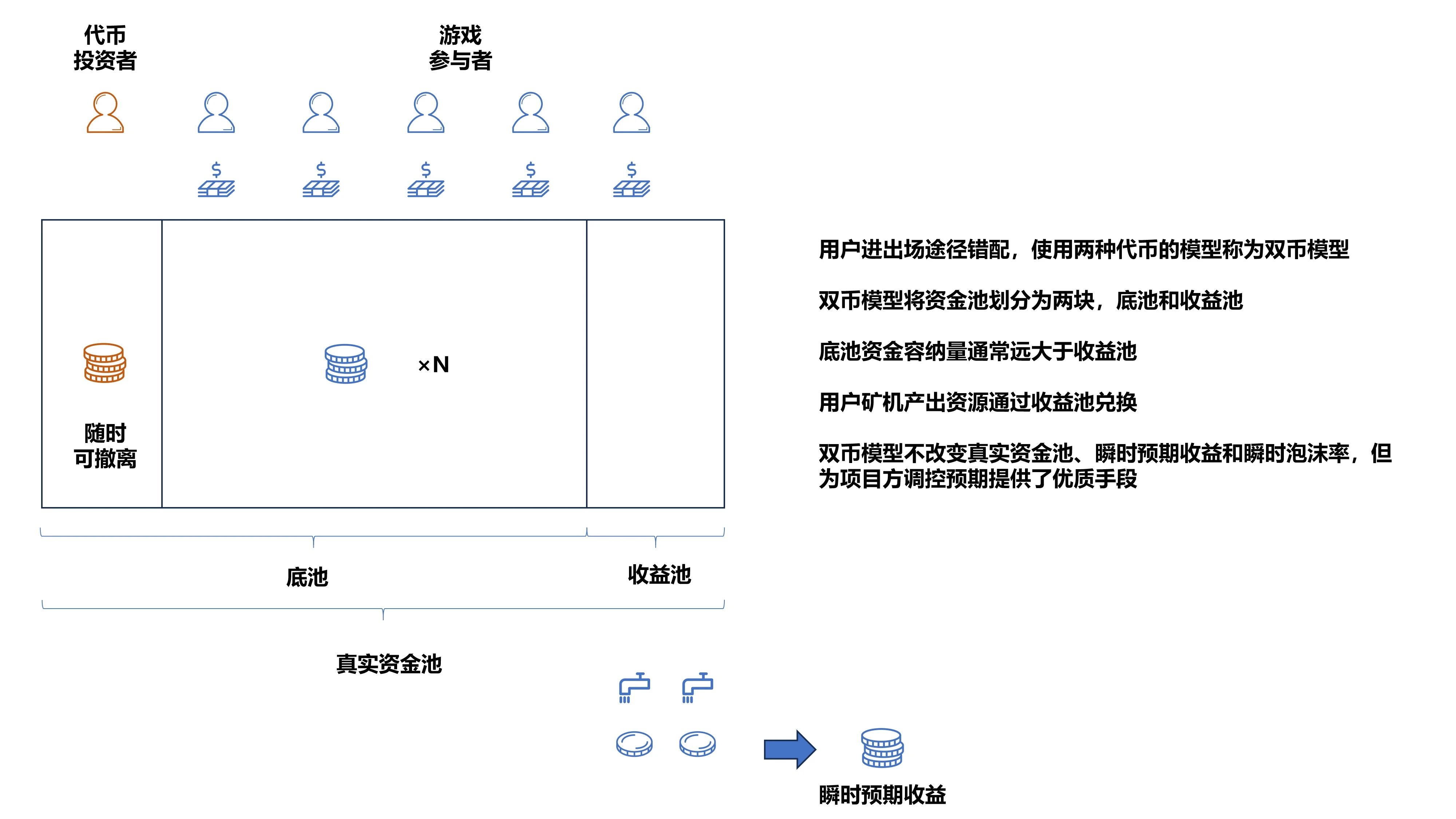

- 双币模型:用户资金进出场途径错配,使用两种代币的模型称为双币模型。设有治理代币和游戏代币,但治理代币基本不参与经济循环的不属于双币模型。

- 单币模型:资金进出场仅使用一种代币。

- 币本位:用户产出数量为特定数量的游戏代币。

- U 本位:亦称为金本位,用户产出数量为特定数量的稳定币,不随游戏代币波动而变化。

- 抽卡模型:只要拥有足够的特定资产,就能无限获得矿机。

- 繁殖模型:矿机通过现有矿机产出,通常具有数量限制,以及繁殖成本随次数增加的机制。

基本模式:单币+币本位模型+抽卡

首先以最纯粹的单币+币本位模型+抽卡展开,CryptoZoon 于 21 年 7 月 28 日上线,游戏代币为 ZOON,玩家需要消耗 ZOON 购买 Egg,然后孵化出矿机 ZOAN,矿机再产出代币 ZOON。

该模型与运作流程非常简单,套用前文的基本结构如下图左侧所示,套用的 GameFi 外壳如下图右侧所示。

泡沫破裂的关键原因

开头提到,泡沫崩盘的四大因素:信心不足、资金不足、资金流失和泡沫过大,CryptoZoon 的崩盘主要因为哪一点?主要原因是泡沫过大、项目方设计存在问题,小部分由于一定资金流失。

泡沫过大:CryptoZoon 的矿机销售模式为抽卡模式,意味着用户能够快速入场。作为 Axie 爆红之后 BSC 上第一批 GameFi,矿机销售过快,导致瞬时预期收益和泡沫率快速到达峰值。

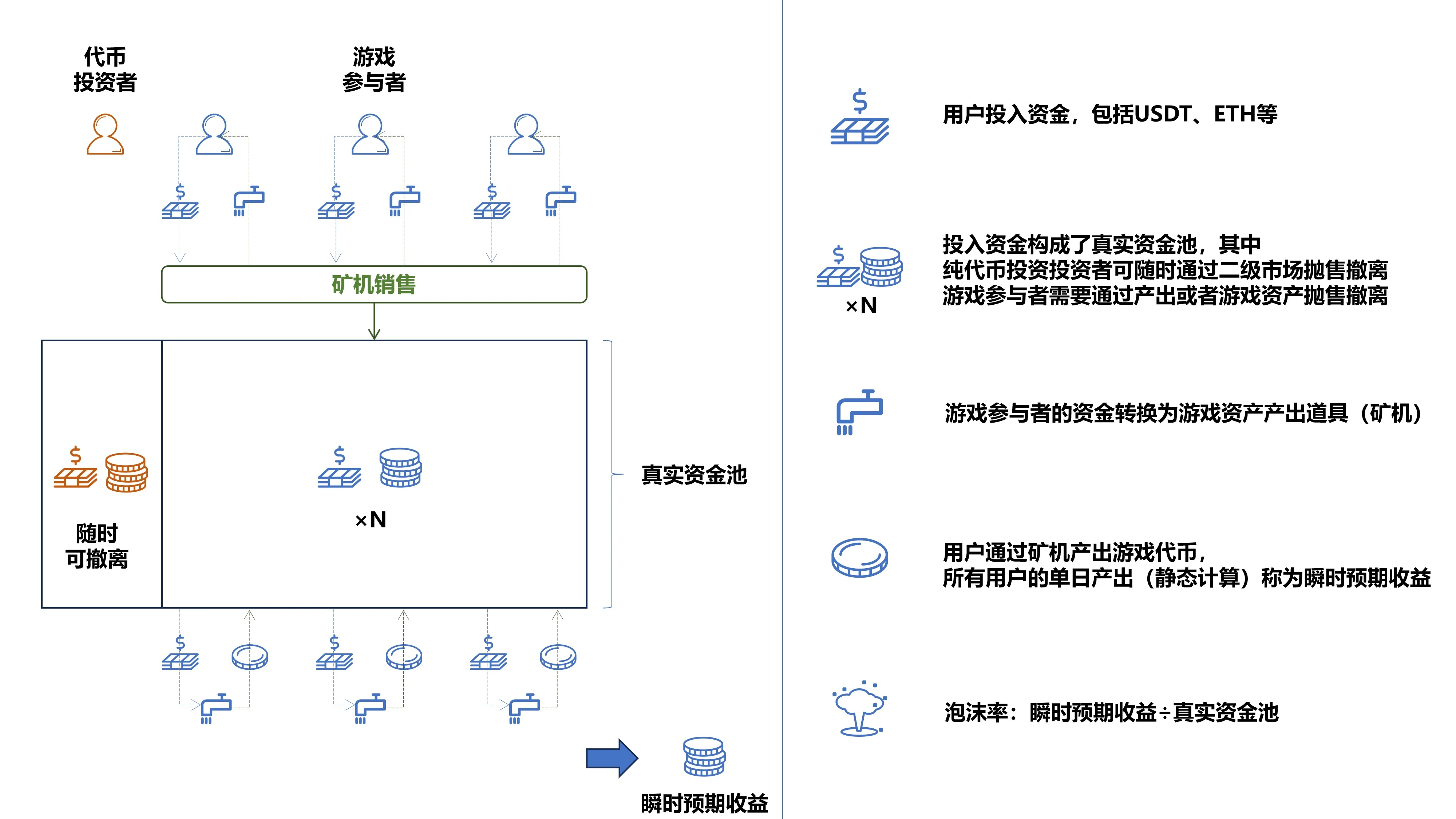

在这里,先考虑一个问题,在不考虑代币投资者退出与游戏产出,静态情况下资金入场与泡沫率有何关系?

- 由于 AMM 机制,代币价格与流入资金呈二次方关系,资金池增加 10% ,则代币价格增加 21% ;

- 出于静态计算,用户的瞬时预期收益也与资金池呈二次方关系,同样上升 21% ;

- 泡沫率相应上升,与入场资金呈线性关系。

综上,静态情况下越多资金涌入,泡沫率越高,为何如此?因为假定了矿机能以膨胀后的价格去套取真实资金池(套现越多,泡沫越大)。而实际情况下有什么差别?

- 代币上升后,代币投资者会倾向于抛售获利,真实资金池缩小,但值得注意的是,在单币模型下通常影响不会太明显;

- 代币投资者与游戏参与者的抛售将影响 AMM 价格曲线,实际上的瞬时预期收益膨胀速率不会以二次方增长。

简而言之,因为 AMM 曲线、获利抛售、资金的进入将导致泡沫率上升。

资金流失:下图为游戏代币 ZOON 的价格走势图,以代币上线后的一小时收盘价为基准,最高上涨约 6.5 倍。

单币模型中代币的真实资金池即是其 LP 池,陡峭的 V 型走势意味着在此期间购买代币参与游戏的资金被代币投资者所赚走,而没有有效地进入资金池以维持经济体。另一方面,CryptoZoon 项目方设置了矿机销售上限,导致泡沫率快速到达峰值后,资金也没有渠道大幅流入,最终崩盘。

双币模型:给我一个支点我就能撬动百万美元池子

用户资金进出场途径错配,使用两种代币的模型称为双币模型。设有治理代币和游戏代币,但治理代币基本不参与经济循环的不属于双币模型,例如 Axie Infinity 虽然有两种代币,但治理代币 AXS 仅在繁殖过程中有少量消耗,本质上仍是单币模型。

双币模型具有以下特性:

BinaryX

BinaryX 正是双币模型的集大成者,游戏中有两种代币 BNX 和 GOLD,其经济运行流程如下:

- 用户购买 BNX 进行英雄抽奖(获得矿机);

- 用户花费 GOLD 进行英雄升级(升级成高级矿机);

- 用户质押英雄产出 GOLD(矿机的主要产出,并从收益池中转移资金);

- 用户使用英雄与 BOSS 进行战斗,获得 BNX、GOLD 和装备(矿机的次要产出)。

BinaryX 与双币模型特征匹配如下:

- 进出场途径错配:用户需要同时购入 BNX 和 GOLD,但产出主要为 GOLD,导致 BNX 价格与池子缓步上升,而 GOLD 承压涨幅较小;

- 底池和收益池:BNX 为底池,资金沉淀多波动小,GOLD 为收益池,池子相对小很多,波动大;

- 双币模型不改变真实资金池(BNX+GOLD)、瞬时预期收益(按照 GOLD 价格计算)和瞬时泡沫率,但为项目方调控预期提供了优质手段。

双币模型的特征为 BinaryX 的经济运行带来了怎样的调控手段?

- 小盘控大盘

- 由于用户的收益预期通过 GOLD 价格计算,而 GOLD 的 LP 池体量极小,约为数十万美元,因此仅需花费少量的资金即可调整用户预期,从而拉动大池子的 BNX 上涨。而在单币模型中则需要面对上百万美元的底池,难以进行“调控”操作。

- 二级炒作

- 由于双池的割离,资金从 BNX 和 GOLD 进入,但主要通过 GOLD 的途径流出,导致 BNX 更容易上涨,二级炒作情况更加明显。极端情况下底池可以没有产出,即后来出现的 BNBH 单边上涨模型。

- 同时这也限制了二级用户炒作产出代币,因为极小的资金池容易导致将代币价格抬升过高,成为游戏用户的利润。

综上,底池与收益池分开的双币模型为项目方提供了有效的经济调控手段,同时加剧了母币的炒作,抑制了子币的炒作。

除了双币模型固有的特征外,BinaryX 还加入了一定随机性,为游戏经济体的调控提供了潜在的的手段:

- 可控的矿机属性

- BinaryX 中的矿机称为英雄,通过消耗 BNX 抽卡产出,具有属性上的差异,而属性将极大程度地影响矿机的产出。因此通过矿机属性的概率调整,能够长期影响资金的流出速率。

- 随机副本

- 在 BinaryX 中,用户可以消耗 BNX 进入副本战斗,产出包括 BNX、GOLD 和装备,存在单次获得高倍收益的可能性,但并非每场战斗都是正收益。项目方能够调整整体难度和产出,以实现一定泡沫消除。

双币模型不改变庞氏属性,但为调整用户预期留下了充足手段。BinaryX 有效运行了约 3 个月之久,在庞氏 GameFi 中已属于长寿者,但最终仍因泡沫过大、入场资金不足而消亡。

U 本位模型:从帝国大厦跳下来只需要 8.8 秒

上文提及的单币和双币模型之外,彼时的 GameFi 还区分了币本位和金本位(U 本位)的两种模型,币本位为入场、产出均使用代币计价,U 本位则为使用固定的稳定币价格计算。这一模型可以认为是由 Valk(女武神)率先推广,由 CryptoMines(飞船)发扬光大,并由于模型过度极端已成绝响。

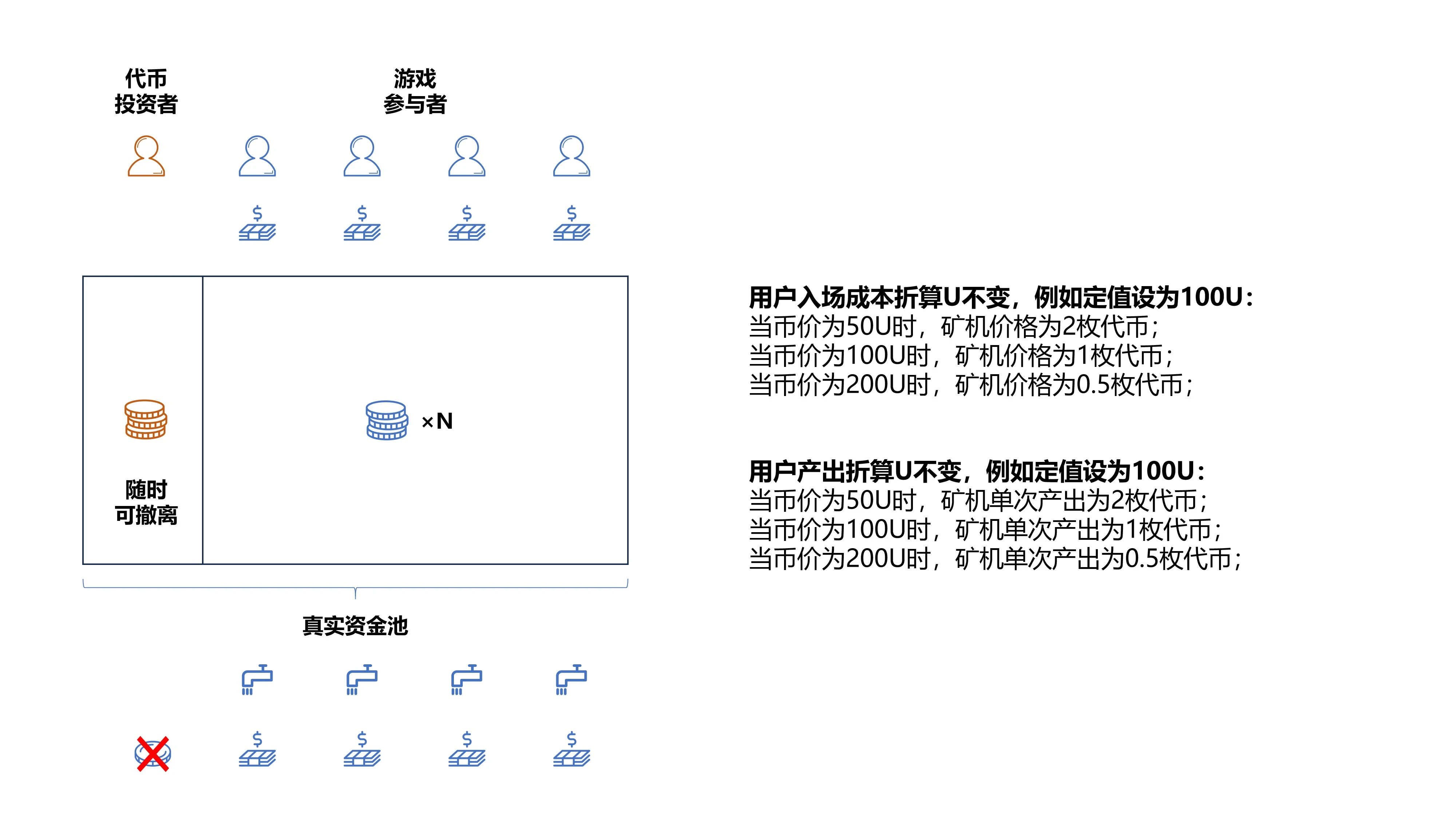

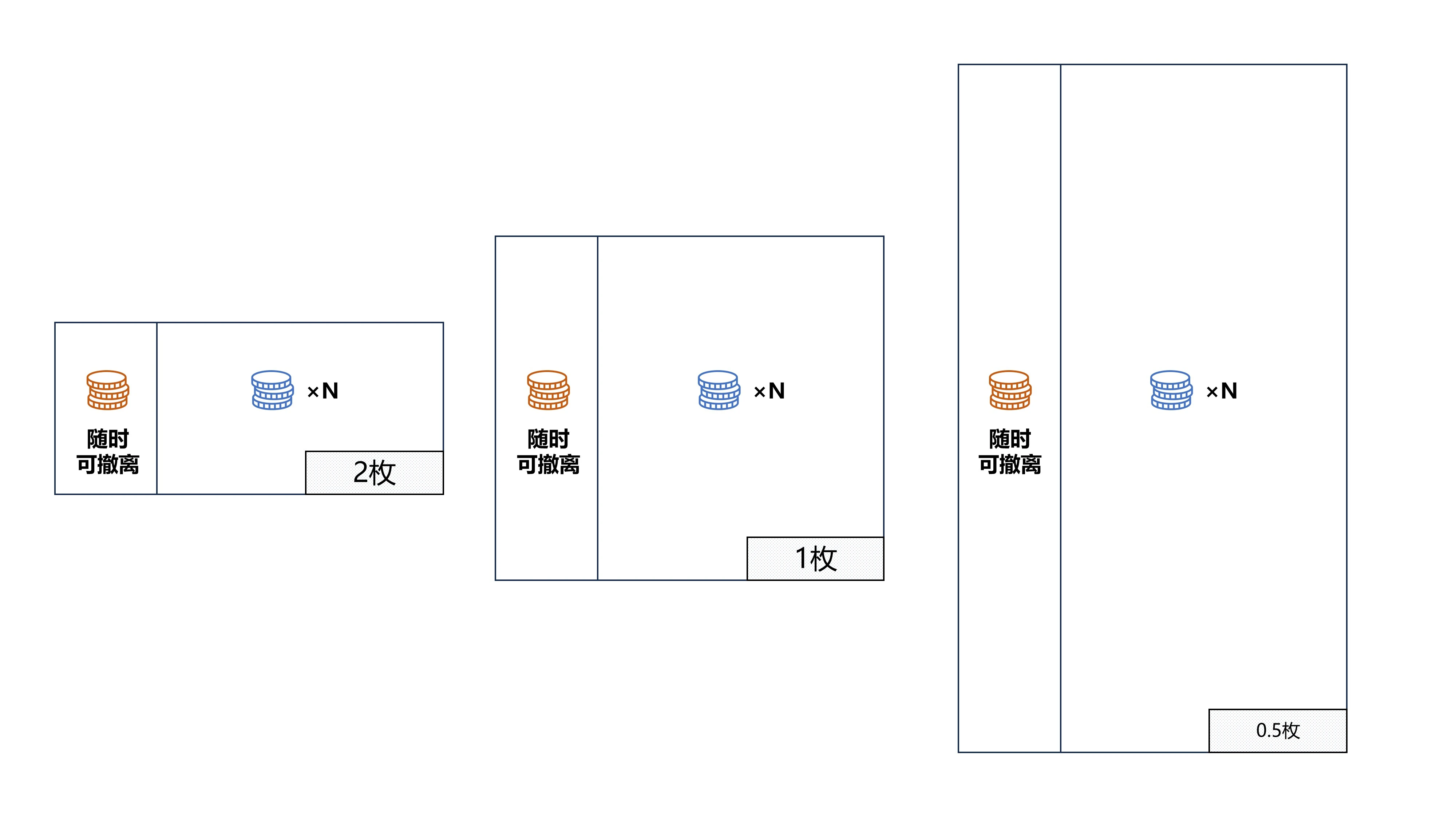

U 本位模型下,用户入场成本折算稳定币不变,例如定值设为 100 U:

- 当币价为 50 U 时,矿机价格为 2 枚代币;

- 当币价为 100 U 时,矿机价格为 1 枚代币;

- 当币价为 200 U 时,矿机价格为 0.5 枚代币;

而在币本位模型下,一枚代币的购买力是固定的,不会随着代币价格的变动而变化。

同样地,用户的产出也以特定的稳定币折算,在任意时刻的产出若立刻出售,兑换的稳定币金额不变。

极端正负向反馈

使用固定的稳定币金额折算投入产出,是否庞氏属性会被削减?

答案偏向否定,虽然这一模型削弱了来自矿机资产的抛压,但极大地增强了泡沫的膨胀与破裂。

- 资产抛售力度小

在币本位模型中,购买矿机的代币数量不会变化,因此随着代币价格的上升,矿机价格也将随之上升,尤其是在双币模型下,通过拉动小池子的价格上涨,矿机的预期收益也将随之上涨,造成价格的快速上升。

在没有崩盘前兆,市场流动性充足的情况下,矿机持有者能够出售大量的矿机资产以落实盈利。

而 U 本位下价格不论上升再多,矿机价格都不变,因此用户不会选择出售矿机,而是继续产出代币。

- 泡沫快速膨胀与破裂

在矿机没有抛压的情况下,唯一的压力来自于代币的出售,而 U 本位模型下,正负螺旋效应明显,基本仅有一次单边上涨和一次单边下跌即走向结束。

在上涨过程中,代币的产出随着价格的上涨而衰减,用户会发现,若囤积产出代币,账面资产将快速膨胀。

例如 U 本位的额定值为 100 U,此时用户能够产出 1 枚价值 100 U 的代币。而当代币到了 200 U 的价格,产出仅为 0.5 枚,因此相比后入场的用户,可以视作代币数量翻倍,价格翻倍,具备极为明显的优势。因此在上涨过程中,用户具备明显的惜售心理和情绪,代币抛压小正向螺旋上涨。

同样地,在下跌过程中,代币产出数量持续增加,若不率先出售,后续用户将产出更多的代币,并且价格也相对更低,因此抛压持续增强螺旋下跌,与 LUNA 的泡沫破裂过程一致。

CryptoMines 正是经历了一轮单边上涨和一轮单边下跌,其代币价格用时两个月由 1 USDT 最高上涨超 800 USDT,LP 池高峰期超 3 万枚 BNB。但其崩溃仅用时不足一周,代币价格每日下跌超 50% ,并且最终因代币增发过多,超过了代币总量预定上限,流动性枯竭用户已完全无法退出。

代币投资者吸血

上节提到,参与游戏的用户对于产出代币具有惜售情绪,导致了代币的大幅上涨。并且 CryptoMines 还对产出代币的提取做出了限制,以 15 天为一周期,若提前提取将有数量惩罚。

上述情况使得代币投资者大幅获利并具有随时可以退出的优势,能够任意时刻从高点大额退出,使资金池快速大量地失血。

如下图所示,在不增加矿机数量的情况下,游戏参与者所产出的份额随着价格的上升而下降,但持币者的抛售能力却不会下降,当上升至一定程度时成为潜在的巨大抛压力量。

最终 U 本位模型的 GameFi,愈发多的用户选择仅持币不参与游戏进程,导致游戏生命周期愈发短暂,沦为了纯粹的二级炒作,该模型也从此消亡。

繁殖模型:无效的市场调控

除了以上单币与双币模型、币本位与 U 本位模型,还有一大关键区别为矿机资产的销售方式,本文将其称为抽卡模型和繁殖模型:

- 抽卡模型指矿机来自于游戏系统的直销,价格恒定,通常情况下没有数量的限制。

- 繁殖模型下,子代矿机来自其他用户的矿机合成产出,价格由市场决定,数量受母矿机数量、市场情绪控制。

九藏猫(DNA×CAT)

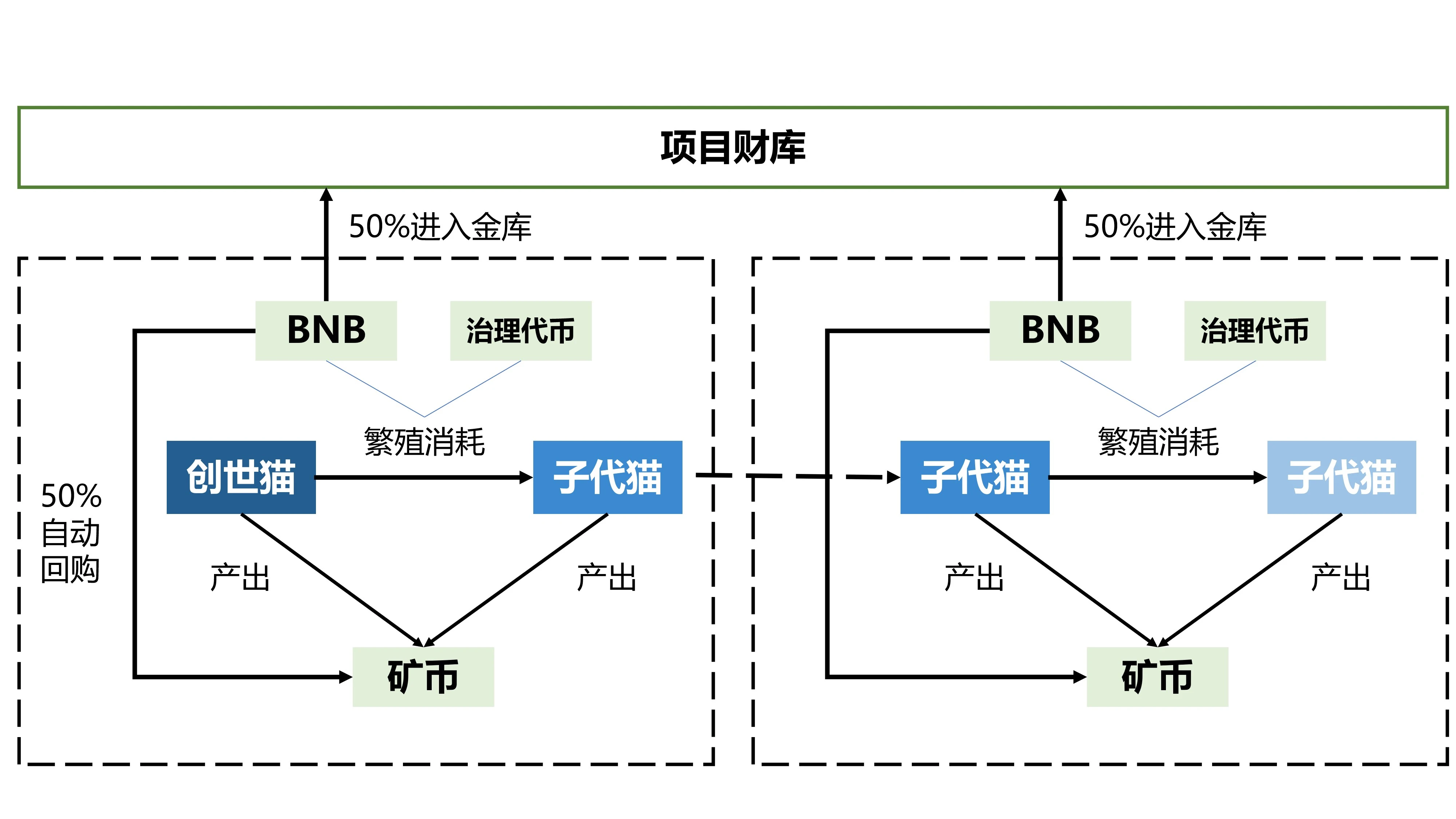

所有的子代猫均来自前代的繁殖,在繁殖时用户需要消耗 BNB 和极少数的治理代币 DXCT, 50% BNB 自动回购 SFC,其余进入金库由项目方操作。

其中 SFC 为游戏经济体的唯一代币,矿机通过参与游戏活动产出 SFC,孵化时消耗的 BNB 为其承接力量。

繁殖模型下,数量与价格由市场决定,这一机制能否通过市场自我调节,削减庞氏属性以实现更长久的运行?答案仍是否定的。

- 价格高昂,利润完全被早期玩家截取:

在繁殖模型下,游戏早期的资产数量是极为稀有的,因此价格将极为高昂。另一方面,由于矿机直接由玩家产出和销售,售价与成本之间的差价部分直接由早期玩家取得。

差价如何计算?在九藏猫中孵化单个子代猫需要耗时 5 天,可以认为差价为单个矿机 5 日的产出。假设静态计算中矿机 20 天回本,意味着 25% 的利润直接流入了孵化者手中。而抽卡模型下用户资金进入 LP 池,由整体生态产出提取,可见繁殖模型大大削减了资金池的厚度。

- 指数级繁殖,泡沫快速膨胀

从 21 年至今的繁殖模型 GameFi,通常一对母矿机能够产出 7 个子代矿机,这将导致只要存在任何一点利润空间,持有者就会不断生产矿机,直至利润归于零。造成了资产和泡沫将以指数级上涨。

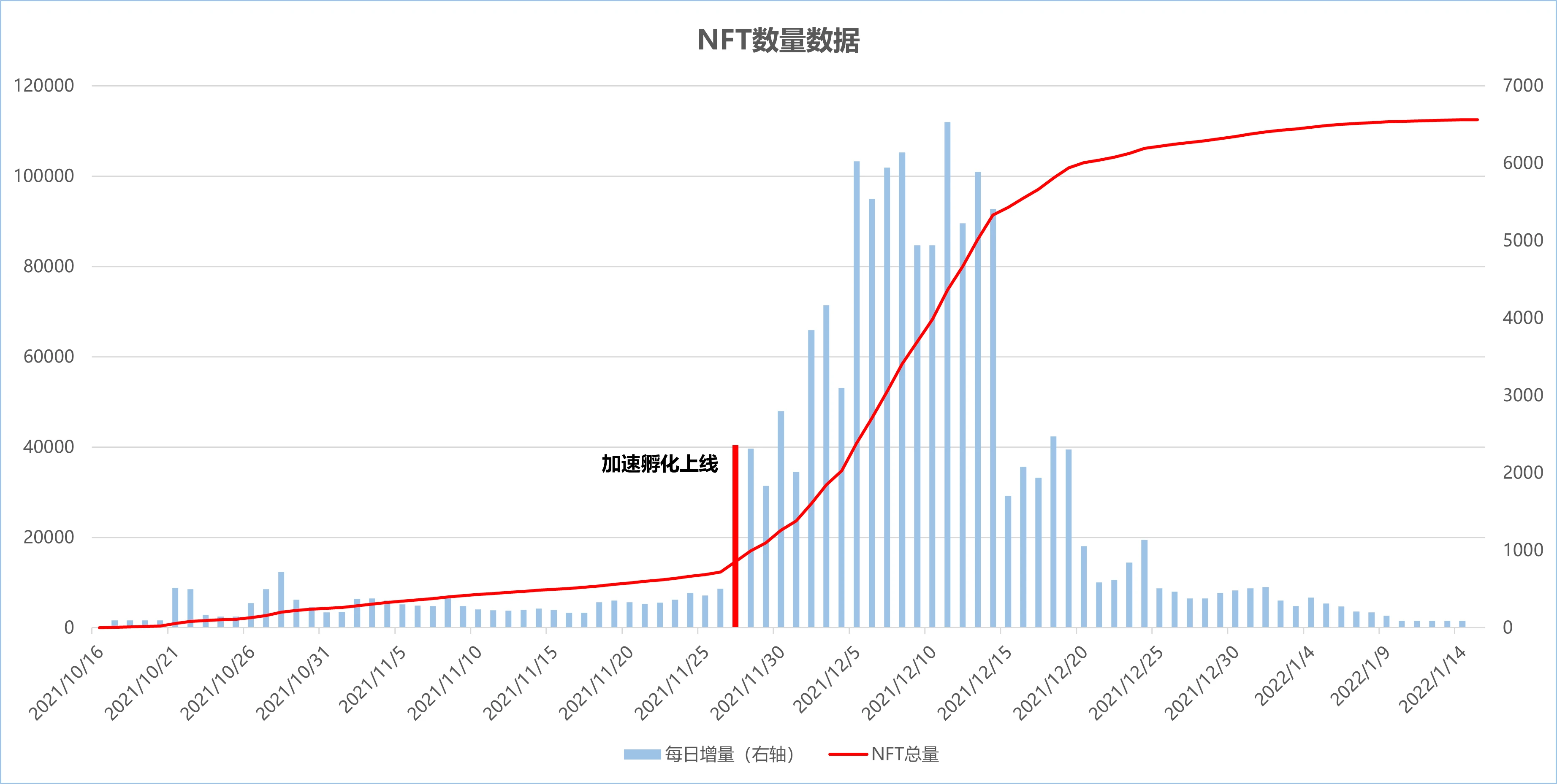

下图为 21 年九藏猫 NFT 数量统计图,最开始子代的生产需要五天孵化期,而在开启加速孵化功能(可花费代币直接完成孵化)后数量开始狂飙,代币产出快速翻倍,矿机数量供求关系转变,最终使得资金承接难度爆炸增长,仅维持了 18 天开始崩盘。

从 21 年的九藏猫到 24 年的 Gas Hero,一旦游戏开启前或者正式开启初期热度过高,往往初代资产过度炒作、价格飙升,而后矿机数量指数上升叠加价格下跌趋势,导致最终快速崩盘。

结论

对以上经济设计总结如下:

- 单币模型:对于各方均较为稳定,但也因此较为难以进行预期调整、控盘;

- 双币模型:将波动性分化至了两个池子中,能够较为简易地实现预期调控;

- 币本位模型:相对稳定,没有自我反馈效应,容易出现资产端的增值抛压;

- U 本位模型:极不稳定,正负螺旋效应显著,容易出现炒作者的持币抛压;

- 抽卡模型:能够与其他设计结合控制资金流动,但容易出现单日过度涌入的情况;

- 繁殖模型:容易导致开盘的过度 FOMO,适用于项目方能够有效把控运营节奏、进行市场供需调控的情况。

除了上述基本模型外,还陆续出现了许多有效的机制创新。对于项目方而言,其根本目标是如何做大泡沫并延缓崩盘时间,具体涉及经济模型设计与运营节奏配合、鼓励用户锁仓/复投、制造情绪与事件、在全周期控制进出场资金等多种方面。

不过在当下,已很少有纯粹的庞氏模型 GameFi,但金融属性作为Web3的天然属性,仍不能忽视。

而对于用户而言,有什么关键要点?

其一在于人声鼎沸时即是离场时机,不在于价格的高低,而是估值的退出流动性问题,庞氏模型的 GameFi,以宣称 N 天回本为基本要素,然而往往支撑不了多少个 N 天,人声鼎沸即是能以最高估值退出兑现之时,而不用冒着风险继续挖提卖 N 天。

另一方面 GameFi 市场资产以 P2P 为主,需要对手盘承接,人声鼎沸意味着最好的退出流动性。等到进入下跌趋势,P2P 市场将面临流动性崩溃,难以出手的问题。

而用户最需要认清的是,经济模型的设计只能影响大致的发展进程与方式。对于庞氏模型而言,经济体的上涨与下跌不是经济模型设计的好坏带来的,而是资金的进出决定的,本质上是人与人之间的负和博弈,理性投资、控制风险才是根本要素。