超500亿美元扫货美国比特币现货ETF:资管公司是认购“主力军”,多家香港机构入榜

比特币现货ETF吸引超500亿美元资金流入,美国占据全球近九成份额。多家资管公司和银行投资其中,包括富达、贝莱德和灰度等机构。香港也有3家机构投资,但规模仅为美国的0.7%。13F报告显示,资管类机构投入资金较多,但占比较少,银行更谨慎。比特币现货ETF已被列为投资标的,其中Susquehanna和Ovata Capital Management分别投资了价值13亿美元和超7400万美元的多种比特币现货ETF。其他知名公司也在投资其中,如富达、Monolith Management和法国巴黎银行等。

原文作者:Nancy

原文来源:PANews

自比特币现货ETF开启主流资金流入的闸门,在短时间内展现出较强的吸金力。近日,随着美国13F(机构持仓报告)的陆续出炉,参与“扫货”比特币现货ETF的机构仓位也随之曝光。那么,比特币现货ETF的市场发展究竟如何?投资大鳄们配置了哪家ETF产品,又释放了怎样的投资信号?

超500亿美元资金涌入,美国占据全球近九成份额

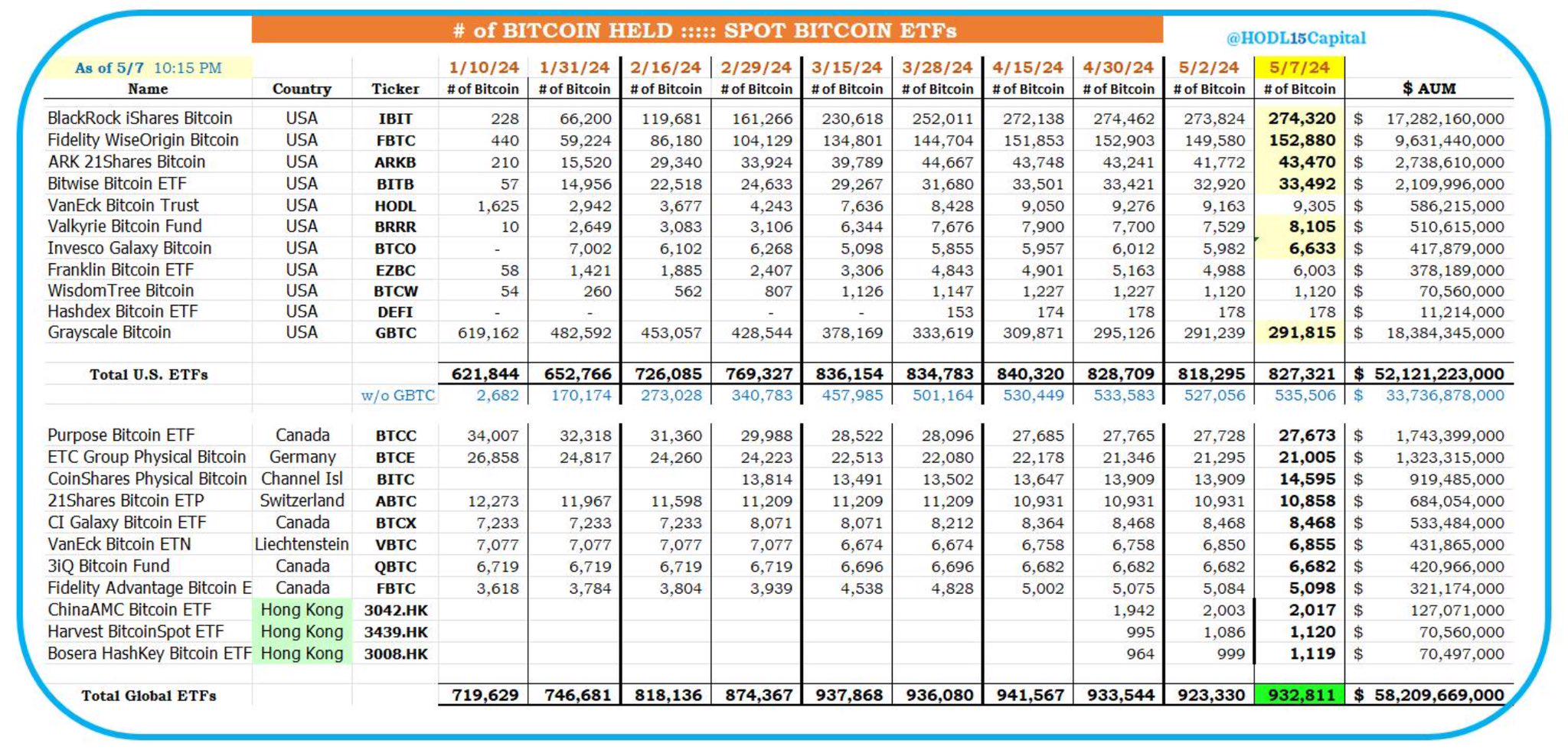

放眼全球比特币现货ETF的市场规模,美国无疑是主力军。据HODL15Capital数据监测,截至5月7日,美国比特币现货ETF在推出4个月时间已持有827321万枚BTC,价值约为521亿美元,占全球市场的89.5%。

不过,从资金增长速度来看,美国比特币现货ETF的资金流入主要来自上市后的两个月,并在今年3月中旬达到峰值83.6万枚BTC,随后开始呈现逐月小幅下降趋势。

在这11只美国比特币现货ETF中,排名前三的分别灰度、贝莱德和富达展现出超强“吸金力”,共持有高达71.9万枚BTC(价值269.1亿美元),占整体的86.9%,约为“比特币大户”MicroStrategy超3.3倍。相比之下,富兰克林邓普顿、WisdomTree和Hashdex三家表现相对较弱,占比仅为8.8%。

而从资产规模上来看,仅灰度和贝莱德2只比特币现货ETF均超百亿美元。其中,灰度自GBTC转换现货ETF后一直处于资金持续流出状态,直到近期才首次出现资金流入,现持有的BTC数量仅为今年1月的47%;贝莱德则在过去几个月基本呈增长态势,但从4月中旬起扩张速度已有所放缓甚至有略微下降。

另外,作为亚洲首个发行现货比特币ETF的市场,截至5月7日,3只香港比特币现货ETF迄今共持有4256枚BTC,资产管理规模达2.7亿美元,但仅为美国比特币现货ETF上市首日的近0.7%,且在上线一周时间内并未出现明显增长趋势。值得一提的是,近期市场还传出香港比特币现货ETF可能被列入沪港通计划的消息,但香港ETF发行人予以否认,称与此前南向资金可购买香港比特币ETF的传闻一样,纯属谣言。

资管是认购“主力军”,这三大产品成主流选择

13F报告被认为是获取华尔街投资风向标的重要渠道。根据美国SEC规定,管理股票资产超1亿美金的股权资产机构需在每个季度(三个月)结束之后的45天之内当前持有的美国股权,并提供有关资金的去向。而根据现有市场已披露信息,当前已经有不少机构将比特币现货ETF列为投资标的。比如Fintel数据显示,IBIT拥有207家持有机构和股东、GBTC拥有402家机构所有者和股东等。

下文PANews盘点了部分购买比特币现货ETF的机构后发现,其中资管类机构的投入资金相对较多,且产品种类选择更加丰富,但在其整体投资组合中的占比较少,银行则在产品选择上较为谨慎且投入资金有限。而在多只比特币现货ETF中,GBTC、IBIT和FBTC几乎是市场主流交易品种。另外,有意思的是,有3家香港机构均投资了美国比特币现货ETF,当然这或与费率差异和资产托管方背景等多个因素有关。

Susquehanna:价值13亿美元的GBTC、FBTC、ARKB、IBIT和BITB等

量化交易公司Susquehanna International Group在提交的文件披露,其购买了价值13亿美元的现货比特币ETF,包括1730万股GBTC(价值超11亿美元)、130万股FBTC(价值8370万美元)、508,824股ARKB(价值3610万美元)、583,049股IBIT(价值约2360万美元),560,832股BITB(价值2170万美元)、256,354股HODL(价值2060万美元)、255,814股BTCW(价值1930万美元)、166,200股BTCO(价值1180万美元),以及192,391股BRRR(价值390万美元)。这些合并投资仅占该公司达5759亿美元投资总额的一小部分。

Ovata Capital Management:价值超7400万美元的FBTC、GBTC、BITB和IBIT

香港资管公司Ovata Capital Management向美国SEC提交的最新备案显示,其重仓了美国比特币现货ETF,包括FBTC、GBTC、BITB和IBIT,分别占其投资组合的13.5%、11.2%、8.8%和5.6%,总价值超过7400万美元。

Hightower:价值超6800万美元的GBTC、FBTC、IBIT、ARKB、BITB和EZBC

资管规模1300亿美元的资产管理公司Hightower在一份SEC文件中披露,已购买了价值超6834万美元的美国比特币现货ETF,包括4484万美元的灰度GBTC、1241万美元的富达FBTC、762万美元的IBIT、170万美元的ARKB、99万美元的BITB以及79万美元的EZBC。但该部分投资仅占其617亿美元投资总额的不到0.1%。

Yong Rong Asset Management:价值约3800万美元的IBIT

总部位于香港的Yong Rong Asset Management购买了价值约3800万美元的IBIT,占其投资组合的12%,是贝莱德比特币现货ETF持仓量第一名。涌容(香港)资产管理有限公司是成立于2012年的证券投资和资产管理公司,旗下包括三支基金,资产管理规模数亿美金。除了比特币现货ETF,该机构最新投资组合还包括英伟达、特斯拉、META、拼多多和瑞幸等。

United Capital Management :价值超3490万美元的FBTC和BITO

United Capital Management持有超35万股FBTC和41万股的BITO,分别占其最新投资组合的4.9%和3%,总价值约3491万美元。其中,United Capital Management是富达FBTC的重要股东之一。

United Capital Management是位于美国的投资顾问公司,被高盛出售给美国最大的私人投资顾问公司之一Creative Planning,投资资产超过4.36亿美元。

Legacy Wealth Asset MAnagement:价值超2850万美元的FBTC和GBTC

资产管理公司Legacy Wealth Asset MAnagement拥有超35万股FBTC,占其最新投资组合的6.09%,以及超10万股GBTC,占比达1.84%,总价值超2850万美元。Legacy Wealth Asset MAnagement也是富达FBTC的大股东之一。

Monolith Management:价值超2400万美元的IBIT

前红杉中国合伙人曹曦旗下投资公司Monolith Management在一份文件中透露,其拥有超过2400万美元的IBIT,在贝莱德ETF的持仓量位居第五,是其在Meta股票投资的两倍多。此外,该公司最大的两项投资是英伟达和微软。

Monolith Management总部位于香港,是原红杉中国合伙人曹曦与前博裕资本二级市场合伙人Tim Wang共同成立投资管理,首支基金规模已超过5亿美金,主要聚焦技术与创新驱动的科技、软件、生命科学和消费领域。

IvyRock Asset Management:价值1900万美元的IBIT

IvyRock Asset Management是是一家总部位于香港的对冲基金管理公司,其在最新文件中披露持有贝莱德近1900万美元的现货比特币ETF IBIT。

Quattro Financial Advisors:价值超1650万美元IBIT

Quattro Financial Advisors是一家联合家族办公室,也是贝莱德比特币现货ETF第二大持仓者,持有46.8万股IBIT,价值约1650万美元,占其投资组合的5.4%。

Oxler Private Wealth:价值超1120万美元的IBIT

投资平台Oxler Private Wealth在最新投资组合中持仓了28万股IBIT,价值约为1124万美元,占比为4.4%。

Newbridge Financial Services Group:价值约134万美元的GBTC

Newbridge Financial Services Group的资产规模超3.4亿美元,持有约2万股GBTC,价值约为134万美元,仅占其价值2.3亿美元投资组合的0.58%。

纽约梅隆银行:价值约111万美元的GBTC

纽约梅隆银行是美国历史最悠久的银行,其在SEC备案文件中报告显示,其持有19,918股IBIT和7,108股GBTC,当前价值约为111.3万美元。

SouthState Bank:价值超57万美元的GBTC和IBIT

SouthState Bank在美国SEC13F文件披露了对两只现货比特币ETF的投资,合计价值577,198美元,包括6,606股GBTC(价值约合417,301美元)、3,951股IBIT(价值约159,897美元)。SouthState Bank在现货比特 ETF的投资仅占其文件报告中报告的13亿美元总额的一小部分。

据了解,SouthState Bank是一家总部位于美国的银行控股公司,与CenterState Bank合并后,这两个实体管理的资产总额达340亿美元。

法国巴黎银行:价值约4万美元的IBIT

作为欧洲第二大银行的法国巴黎银行,其总资产管理规模超过6000亿美元,在最近向美国证券交易委员会提交的13F文件披露其购买力1,030股IBIT,但价值仅约为4万美元。法国巴黎银行从去年开始开始积极探索加密领域,除了提供加密货币服务,还参与相关投资,例如传统金融资产代币化公司Fnality。Newbridge Financial Services Group的资产规模超3.4亿美元,持有约2万股GBTC,价值约为134万美元,仅占其价值2.3亿美元投资组合的0.58%。