Ethena剑指稳定币之巅:DeFi黑马如何挑战Tether霸主地位?

Ethena是增长最快的DeFi产品,收益型稳定币规模达到30亿美元,目标是挑战Tether的1600亿美元市场。它的价值主张是存入1美元,获得中性头寸并赚取收益,是加密货币领域中收益最高的稳定币。随着利率下降,Ethena的收益溢价有望回升,新推出的USTb稳定币将推动其采用。USTb由Blackrock和Securitize支持,可以降低收益波动性,有望成为主导加密货币市场的稳定币。尽管存在一些弊端,但Ethena有望成为加密领域最大的市场,是对本周期加密货币的下一个大梦想的投注。

原文标题:Ethena: The Trillion Dollar Crypto Opportunity

原文作者:Eugene Ng Ah Sio

原文来源:https://x.com/

编译:火星财经,Daisy

简要概述

Ethena 是有史以来增长最快的 DeFi 产品。在短短几个月内,它将其收益型稳定币规模扩大到 30 亿美元,自推出以来,没有任何其他稳定币像 USDe 那样增长如此之快。Ethena 故事的第一章专注于打造一种安全的、优越的稳定币。它经受住了极端市场波动的考验,没有出现任何问题,现在它将目光投向了整个加密货币领域的最大奖项——Tether 的 1600 亿美元市场。

这是 Ethena 开始从“DeFi 原生稳定币”转型为一个具有更优价值主张并大幅改善分销渠道的合法稳定币竞争者的时刻。USTb 的推出、Blackrock(金石黑岩)最新的国库产品的参与,以及利率的下降,使得 Ethena 迎来了绝佳的时机,现在它处于领先地位,有望使 USDe 成为加密货币领域的主导稳定币。

由于市场中的诸多效率低下问题,你现在有机会以 $WIF 市值的四分之一购买加密货币领域最大垂直市场中最强的潜在竞争者。

现有的市场趋势

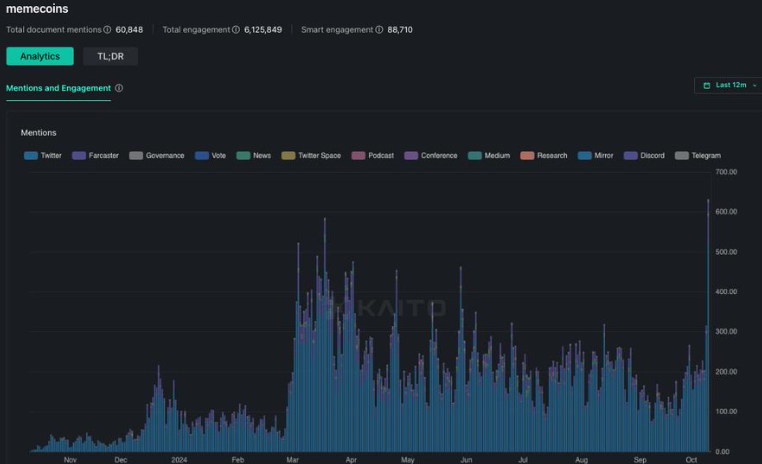

这一轮周期主要由迷因币(memecoins)主导。市场已经意识到,通过购买那些相对未经验证、估值过高的风投项目代币,这种游戏本质上是操控性的,这些代币的市值通常是大多数风投成本基数的几倍。相反,我们完全接受了迷因币的“自由搏击”模式。迷因币持续优于其他山寨币的表现,导致一些人称之为“金融虚无主义”——忽视一切基本面,只追求叙事。虽然这是过去两年中加密货币领域最赚钱的交易方式,但它已变得更加普遍,甚至推动了迷因币的历史最高关注度。

Mindshare for memes across crypto has hit an ATH | Source: Kaito

随着市场沉迷于迷因币,它逐渐忘记了所有市场中传授的一个永恒教训:

最有力的猜测总是建立在至少一部分事实的基础上

memecoins的崛起主要是一个由加密货币原生和零售市场主导的现象。这些零售参与者忽略了一个事实,即时间上表现最为出色的资产,往往是建立在某种基本面上的爆炸性增长之上的。这是因为只有拥有基本面的支撑,所有加密货币原生资本(零售、对冲基金、专有基金、长期流动资金)才能找到一个协调的聚焦点。

这是本轮周期中 $SOL(Solana)的故事,那些在2023年初关注开发者参与度的人,能够基于Solana生态系统的增长形成基本面论点,并随后在一年内享受近10倍的重新定价。

你可能还记得 Axie Infinity 在狂热高峰时的500倍流动性增长以及它吸引的数百万玩家。另一个大家都熟悉的例子是 Luna 的 400 亿美元 UST 全球流通以及你在 18 个月内可能实现的1000倍回报(假设你从低点买入 $LUNA 并正确评估了螺旋风险,及时退出)。

虽然金融虚无主义是主导本轮周期的总体趋势,但有人可能会认为,正是当前这批风投项目缺乏强有力的产品市场契合度,才导致了这种扭曲的共识观。

然而,只需要一个项目,就可以让大众再次燃起梦想。

我相信 Ethena 是本轮周期中最有可能占据这一位置的强有力候选者。

基础信息

在考虑稳定币时,实际上只有两件事是重要的。

1.价值主张 - 你为什么应该持有它?

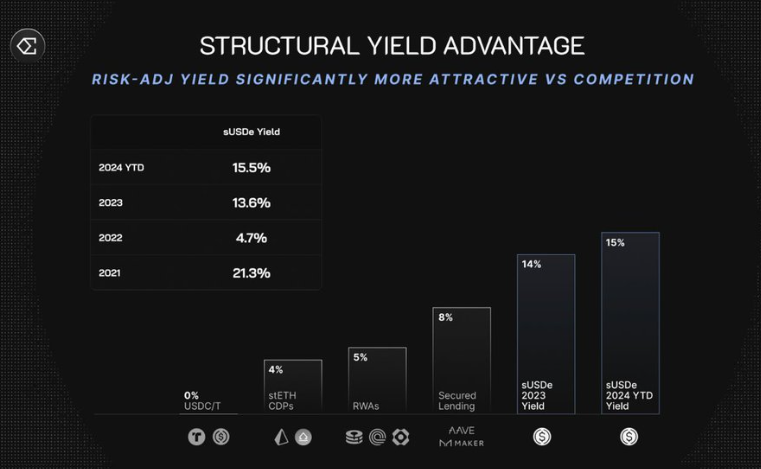

Ethena 的产品和价值主张相当简单:存入 1 美元,获得一个在质押 ETH 和做空 ETH 之间分配的中性头寸,并赚取收益。在假设正常化的资金利率下,sUSDe 提供了目前所有稳定币中最高的可持续收益率(年收益率 10-13%)。这一重要的价值主张使 Ethena 成为有史以来增长最快的稳定币,在短短 7 个月内 TVL(总锁仓量)达到了 37 亿美元的峰值,并在资金利率下降后稳定在 25 亿美元。

USDe significantly outclasses every other DeFi product in terms of yield generation

一目了然,sUSDe 显然是整个加密货币领域中无可争议的收益之王。为什么你今天还会持有 Tether,而放弃你美元可能获得的所有收益呢?答案很可能是因为它最容易获取且流动性最高。这就引出了第二点:

2. 分发渠道 - 获取这种货币并将其用作货币形式有多容易?

在启动任何新的稳定币时,分发渠道无疑是决定其采用率的最重要因素。USDT 之所以是今天的头号稳定币,是因为它是每个中心化交易所所有市场的基础货币。这本身就是一个巨大的护城河,新兴稳定币需要数年时间才能开始抢占市场份额。

然而,USDe 已经成功做到了某种特别的事情。在 Bybit 的支持下,它成为了第二大中心化交易所上用户可用的稳定币,且在平台内嵌入了自动收益功能。这使得用户可以在不增加使用阻力的情况下,访问一种更优越的稳定币抵押品。迄今为止,还没有其他去中心化的稳定币被任何主要中心化交易所接纳,这足以说明这一成就有多难得。

Source: Artemis

目前,中心化交易所上的稳定币总量约为 386 亿美元,是 USDe 供应量的 15 倍。即使只有 20% 的供应量决定转向 USDe 以赚取 5-10% 的收益,而不是放弃这些收益,这也意味着 USDe 的可服务市场将从现在起增长近 4 倍。现在想象一下,当所有主要的中心化交易所都将 USDe 作为抵押品时会发生什么?

催化剂 1:利率的结构性下降

自 Ethena 推出以来,sUSDe 的相对收益溢价平均比联邦基金利率高出 5-8%。这种结构性优势使得在推出后的前 9 个月内,数十亿美元寻求收益的资本流入了 Ethena。

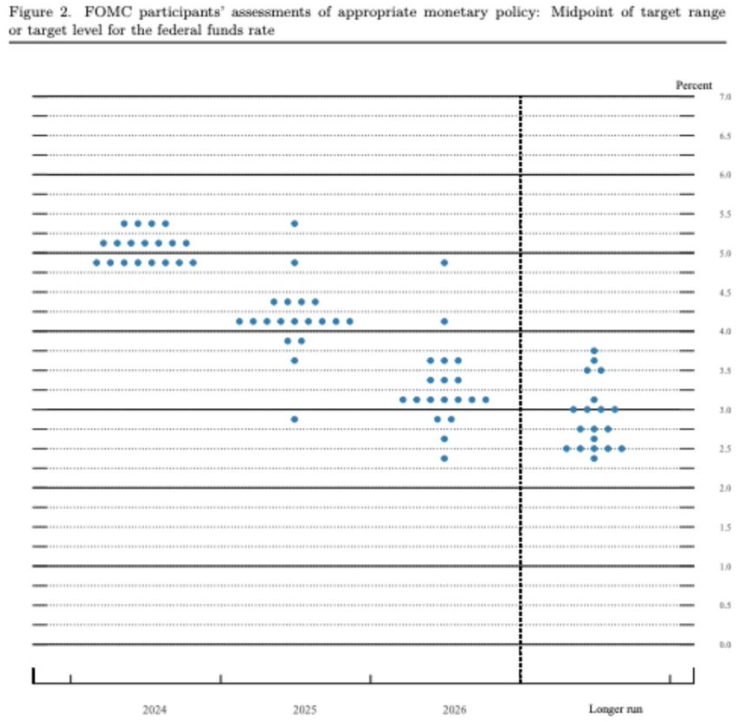

Latest Fed Dot Plot (Sep 2024)

美联储主席鲍威尔在 9 月份将联邦基金利率下调了 50 个基点,标志着全球无风险利率的长期下降开始。当前的预测点图估计联邦基金利率的稳态为 3%-3.5%,这意味着未来 24 个月内利率将下降约 2%。然而,这与 Ethena 的收益来源无关,事实上可以认为它对资金利率有间接的积极影响(市场上涨 -> 风险回报增加 -> 杠杆需求增加 -> 资金利率上升)。

当这些因素结合在一起时,这种强大的组合将推动利差飙升,这才是 Ethena 产品真正的价值主张。

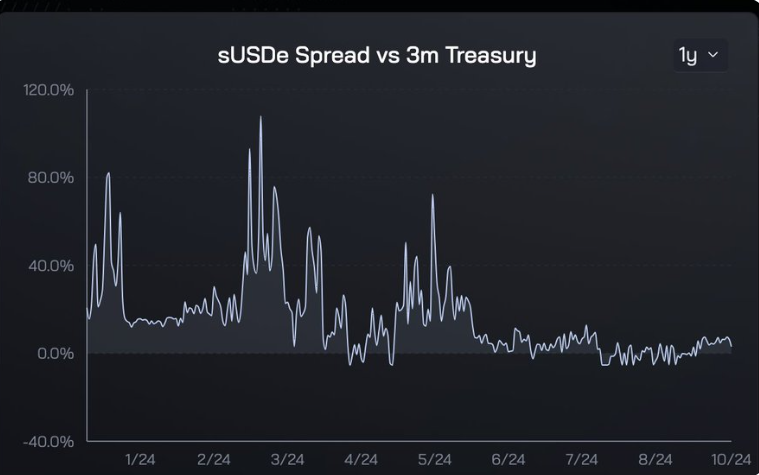

Baseline yield premia went from ~10% to 2% when funding rates decreased

USDe supply is extremely sensitive to yield spreads wrt Treasuries

参考上方的两张图表,很明显,市场对 USDe 的需求对与美国国债相比的收益溢价高度敏感。在前6个月的高收益溢价期间,USDe 的供应量飙升。随着溢价的下降,USDe 的需求也自然减弱了。根据这一历史数据,我有信心,收益溢价的回升将导致 USDe 增长的重新加速。重要的是,这种顺风因素对大多数市场参与者来说既容易理解又具有吸引力。

随着时间的推移,我预计这将显著提高 Ethena 在市场中的认知度,类似于 2021 年当 DeFi 收益开始下降,而 UST 在 Anchor 提供的 20% 收益保证越来越受欢迎时,Luna 和 UST 如何主导了该领域。

催化剂 2:USTb

USTb 在两周前首次推出,我认为它是一个绝对的游戏规则改变者,可以大大推动 USDe 的采用。

USTb 的简要概述如下:

- 由 Blackrock 和 Securitize 100% 支持的稳定币

- 与其他稳定币完全相同,从国债中获取收益,没有额外的保管/对手方风险

- 可以成为 USDe 的一个子集,这样 sUSDe 持有者在 Tradfi 收益 > 加密收益的情况下可以获得国债收益

市场低估了这一点,因为在这种情况下,如果你对像 Binance 这样的交易所没有崩溃的担忧,那么几乎没有理由在加密货币中持有其他稳定币。即使它们崩溃,USDe 也不会归零,因为它完全由 BTC 和 stETH 作为抵押。最糟糕的情况是,你获得的收益与竞争对手相似;如果没有,则根据市场的风险偏好支付收益。

通过在后台整合 USTb,sUSDe 的收益波动性显著降低,打消了有关 Ethena 在熊市中没有可持续收益的最大疑虑。降低的收益波动性还增加了未来与中心化交易所整合的机会。

有了这两个催化剂,Ethena 拥有一种全面的优越稳定币,主导了今天所有其他竞争对手。

代币经济学:好的,坏的,以及机会

风投币的一个弊端是,如果你持有这些币的时间足够长,你自然会成为早期投资者、团队和其他获得代币的利益相关者的退出流动性。仅这一点就导致整个市场完全抛弃了本轮周期中加密货币所见的最大产品市场契合度,而转向纯粹的迷因币。

Ethena 与你通常的风投币没有什么不同。自高点以来,$ENA 在较高的启动估值和即将进入市场的空投供应的影响下,已经下跌了约 80%。在这六个月中,第 1 季度的农民已经完全解锁,7.5 亿个代币已进入市场。这些解锁加上对杠杆需求的下降,最终摧毁了 $ENA 的叙述,这也是为什么今天没有人持有这个币的原因,以及我强烈怀疑未来的重新定价将是剧烈的。

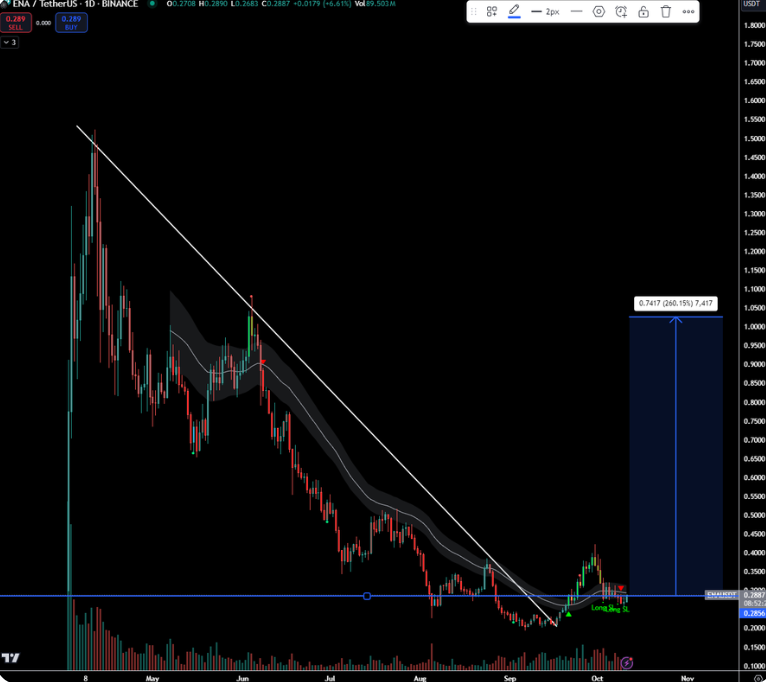

那么,为什么你现在应该关注这个“邪恶的”风投币呢?答案很简单——在接下来的 6 个月中,市场上将涌现出大幅减少的 $ENA 数量,这将显著减轻卖压。昨天,第一批代币已被释放,在总共增加的 1.25 亿美元供应中,农民仅认领了 3000 万美元,选择锁定其余的代币。考虑到农民在过去几个月中一直是主要的边际卖家,他们停止出售后会发生什么?价格已经在 20 美分处找到了自然的底部,现在在 26 美分处形成了一个高低点(HL)。

从现在到 2025 年 4 月,唯一的额外通货膨胀将是大约 3 亿美元的农民奖励进入市场,但在 28 美分时,这相当于每天约 45 万美元的解锁(不到每日交易量的 1%)。为了让这个数字更具参考意义,尽管面临每日 400-500 万美元的通货膨胀压力,$TAO 在过去一个月中仍上涨了 250%。重点在于,当时机成熟时,通货膨胀解锁在重新定价币种时几乎不会产生影响。在 2025 年 4 月之后,团队和风投开始解锁,这为上述论点提供了约 6 个月的时间来发挥作用。

梦想有多大?

尽管是本周期中唯一一款具有明确产品市场契合度的新重大产品,$ENA 在 Coingecko 上的交易量甚至没有进入前 100 名。从技术分析的角度来看,ENA 的高时间框架(HTF)图表看起来非常干净。结合基本面因素和降低的通货膨胀压力,我可以轻易预见 $ENA 重新回到 1 美元的水平。这甚至不会让 $ENA 在市值上与 $WIF 平起平坐,只会与 $POPCAT 最近 15 亿美元的流通供应相当。

展望未来,Ethena 有基础将 USDe 扩展到数十亿甚至数千亿美元。最终,随着加密稳定币因国际跨境支付而获得更多市场份额,达到一万亿美元的目标并非不可能。在这一点上,如果 $ENA 不是前 20 名的币种,我会感到惊讶,因为它是争夺加密领域最大市场的最佳产品。

何时能达到这一目标还是个未知数,但 Ethena 是我对本周期加密货币下一个大梦想的投注。