牛市未止,比特币回调或是倒车接人,Solana强势或将创下新高

昨夜市场剧震导致比特币和以太坊大幅回调,受美股下跌影响,市场避险情绪升温。然而,这可能为比特币未来反弹蓄力。尽管短期波动剧烈,但长期牛市趋势未变,65000美元成为关键支撑位。市场联动性显示全球资产处于高敏感状态,任何风险事件都可能引发抛售。比特币作为有息资产,可能在避险需求中展现独特价值。投资者需关注市场动向,灵活调整策略。

昨夜的市场剧震让比特币和以太坊瞬间陷入深度回调,仿佛牛市已到尽头。然而,真的如此吗?美股跳水引发的避险风潮,反而可能为比特币未来的强势反弹蓄力。比特币一度跌至65,260美元,但这或许并非熊市的开端,而是“倒车接人”的绝佳机会。尽管短期内市场震荡不止,但牛市的脚步依旧未曾停下,深度回调之下,或正是为下一个高点积蓄能量。

市场联动性:传统金融市场的压力传导

根据Wind数据,全球资本市场的紧张情绪自昨晚美股盘中开始蔓延,标准普尔500、纳斯达克和道琼斯指数在周三均下跌超过1%,其中标普500指数已进入自年初以来的技术回调区间。同时,债券市场也面临压力,10年期美债收益率攀升至4.25%,创下三个月新高。股市和债市的双重打击使得风险资产普遍承压,加密货币市场作为高波动性资产,自然也成为这轮市场动荡的“重灾区”。

然而,市场压力并非仅限于传统金融领域,黄金价格在创下新高后也随之下跌1.1%,至每盎司2,730美元。这一系列资产的联动表明,全球市场处于高度敏感的状态,任何外部风险事件都可能引发更广泛的资产抛售,加密货币市场在这种宏观风险传导中被迫同步调整。

在中东冲突持续和美国大选前景不明朗的背景下,避险需求推动了黄金的短期反弹。尽管民调显示美国前总统特朗普和现任副总统卡马拉·哈里斯势均力敌,但是如Polymarket市场认为特朗普胜选的概率正在增加,已超过哈里斯30个百分点,这可能给地缘政治带来新的不确定性。

此外,金砖国家2024年峰会也令市场关注一种可能替代美元主导地位的货币,尤其是黄金支持的货币提案。然而,全球债券市场的抛售潮限制了贵金属的涨幅,尤其是在投资者预期利率下降速度将慢于此前预期的背景下。

相比于无息资产如黄金,比特币及其潜在的生态系统作为有息资产的特性,可能为其带来独特的避险价值。随着比特币逐渐成熟,去中心化金融(DeFi)和质押服务等创新使得比特币能够生成收益,这一特性使其不同于传统的无息避险资产。随着全球投资者寻找既能对冲系统性风险又具备收益潜力的资产,比特币可能成为未来避险资产的重要选择。

爆仓与资金流动:市场清算的引爆点

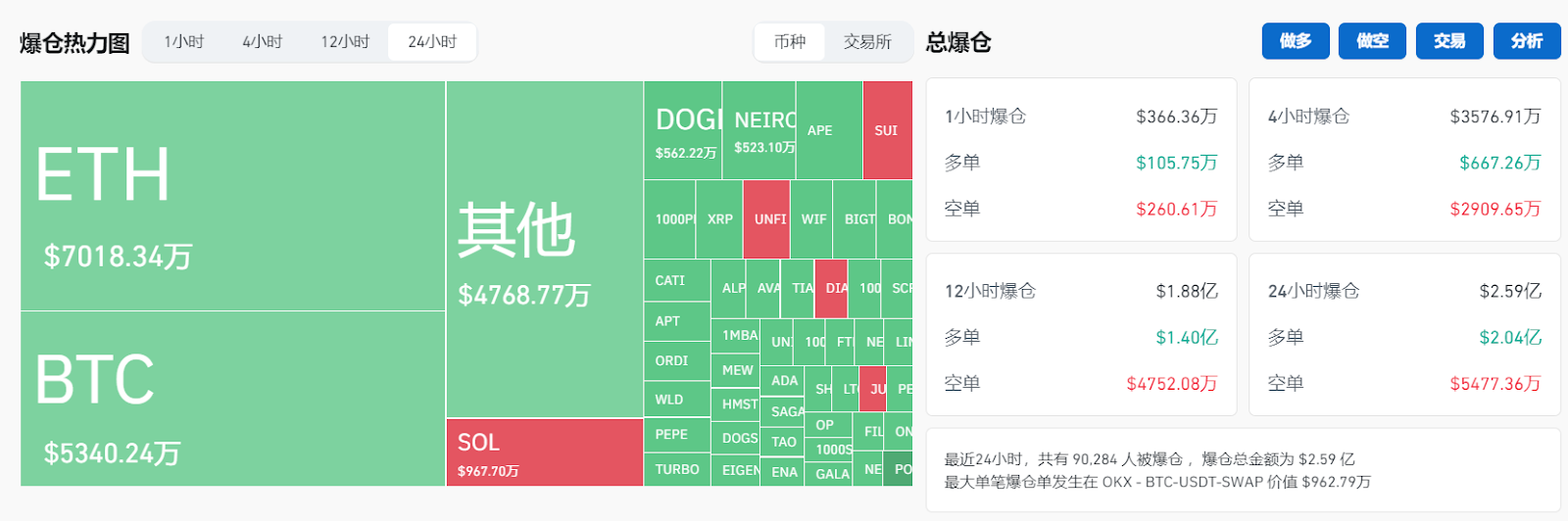

市场的剧烈波动伴随着大量的爆仓事件。根据Coinglass数据显示,过去24小时内有超过9万人被爆仓,总金额高达2.59亿美元。

此外,BTC合约的持仓量也从406亿美元降至388亿美元,跌幅接近4.4%。

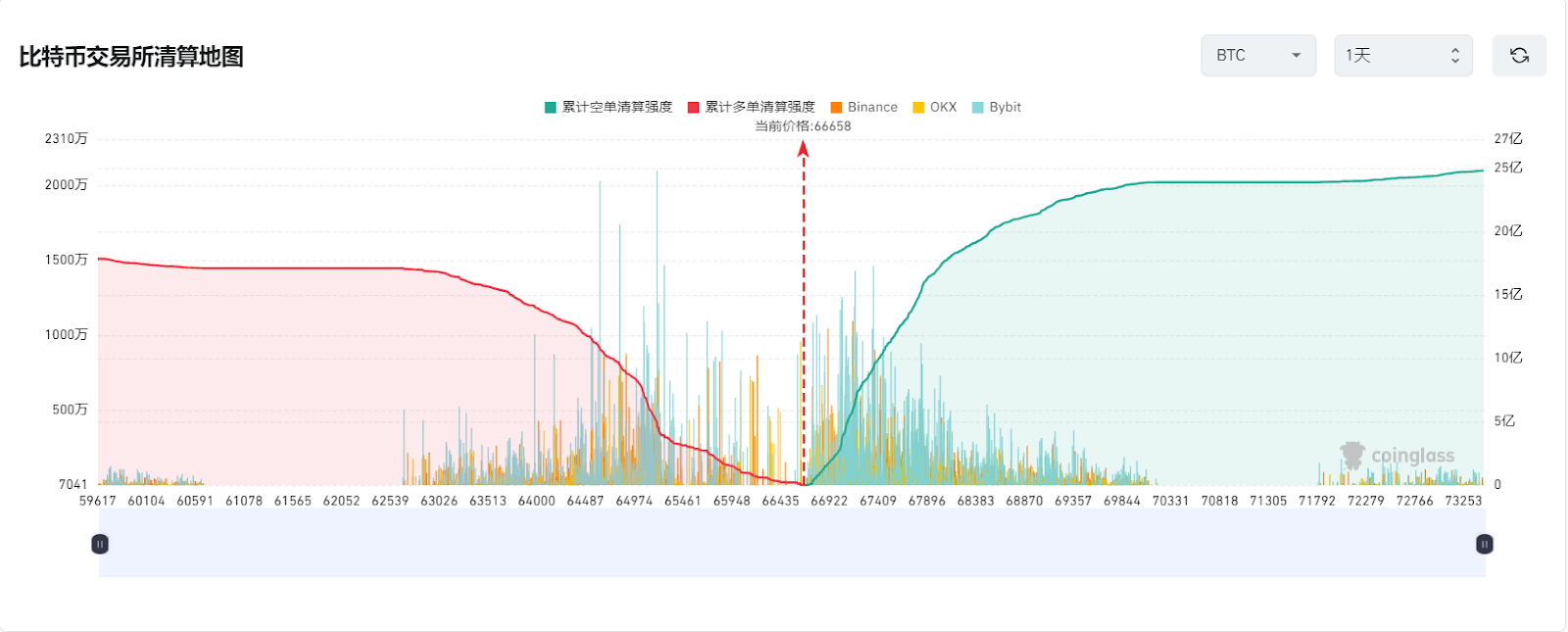

值得注意的是,如果比特币价格突破69,000美元,主流交易所的累计空单清算强度将达到22亿美元;相反,如果跌破63,000美元,则多单清算强度可能达到16亿美元。

从清算地图来看,市场的流动性正在趋向于阻力最小的方向,未来的走势将在关键支撑位和阻力位之间快速转换。这种流动性结构表明,市场的波动性还未结束,而清算数据背后的资本流动也反映了当前市场对价格波动的高敏感性。

贝莱德大力加仓比特币ETF

比特币的价格回调导致美国比特币ETF在10月22日出现7910万美元的资金净流出。根据Farside Investors的数据,这是自10月10日以来首次出现的资金净流出。然而在昨天,比特币ETF基金持仓量最大的贝莱德IBIT继续选择了大力买入,买入总计共4800枚BTC,昨日总计共流入2944枚比特币,显示出了对后市强烈的信心。

技术面解析:斐波那契回撤与关键支撑位

自9月27日比特币突破前期局部高点66,500美元以来,整体走势保持强劲,形成了持续的更高高点(HH)和更高低点(HL)趋势。如果比特币能够相较于前期低点58,900美元形成新的更高低点,这一上升趋势将得以延续。

从技术角度来看,关键支撑位可能出现在斐波那契0.618回撤区间,也被称为黄金分割区。很多高时间框架(HTF)的波段交易者往往在这一区间进行长期布局。从4小时图可以观察到,比特币从第二个更高低点(HL2)攀升至更高高点(HH2),随后回撤至最低点65,260美元,该价格正好与斐波那契黄金回撤区间重合,并且也位于99日均线附近。这表明比特币回调至65,000美元是一种健康的技术性调整,预示着形成新低点(HL3)的概率较高,随后可能在11月初延续上涨,创下新的高点(HH3)。

此外,比特币期货交易员Satoshi Flipper也指出,66,000美元至64,000美元区间存在强劲支撑,当前价格水平被视为在美国大选结果公布前的“绝佳买入机会”。从技术角度看,该区域提供了理想的看涨逆转信号,后续走势有望进一步向上发展。

比特币 CME 缺口仍低于 60,000 美元

9月份比特币价格上涨了18%,在CME期货市场上形成了一个尚未回补的缺口,位于52,000至54,000美元之间。此前报道,过去两个季度中CME的所有期货缺口均已被填补,但这一特定缺口仍未回补。

图表显示,比特币在接近60,000美元的区域有关键支撑位。如果日收盘价跌破这一水平,比特币自9月以来的上升趋势可能会出现看跌结构的突破(BOS)。从市场结构角度分析,跌破60,000美元将打破比特币当前更高高点和更高低点的上升格局,可能会推迟创下历史新高的时间,甚至推迟至2025年。跌破这一心理关口可能引发大规模的抛售和清算。

尽管重新测试CME缺口是有可能的,但目前除非发生重大利空的宏观经济事件,否则这一情况不太可能短期内发生。

SOL表现强于BTC与ETH

Solana继续表现强劲,发稿时其价格保持在171美元。

以太坊(ETH)自10月20日创下2769美元高点后,到10月23日期间最大跌幅接近10%,抹去了此前10天的涨幅。尽管目前稳定在2500美元附近,但其30天的表现依旧下跌了6%。ETH重新突破2800美元支撑位的可能性正在减小,链上数据显示,高昂的交易费用正在将部分活动迁移到其他区块链,减少了对以太坊网络原生质押的需求。尽管过去两周以太坊的平均交易费用为4美元,显示出较强的链上活跃度,但也增强了低成本区块链的竞争力。

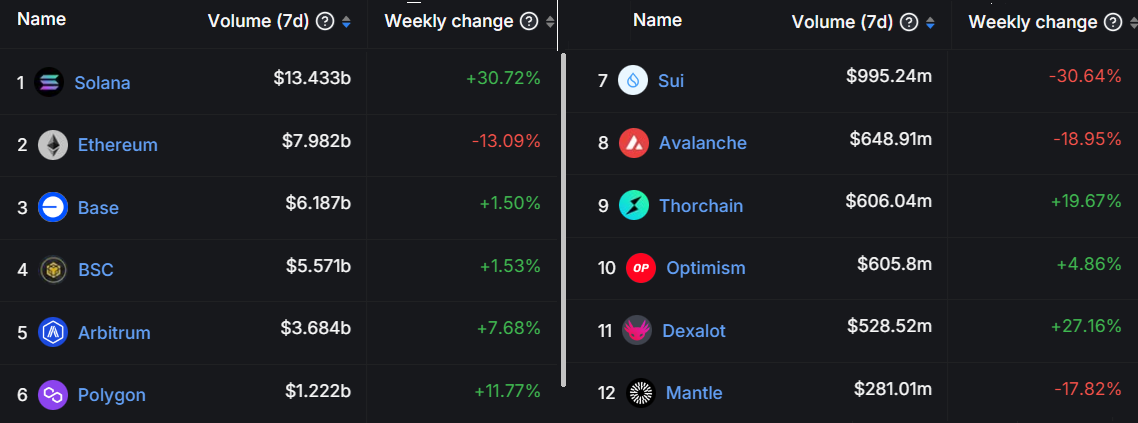

根据DefiLlama的数据,Solana在过去7天的交易量达到了134亿美元,较以太坊同期交易量高出67%。这个差距相较10月初两者交易量持平的局面大幅扩大。

更值得关注的是,截至10月24日的七天内,以太坊上的去中心化交易所(DEX)交易量下降了13%,Uniswap和Curve Finance的活动也分别下降了18%。相比之下,Solana的Raydium交易量增长了42%,Lifinity更是激增了77%。链上数据表明,以太坊在与竞争网络的角逐中显露出劣势,Solana的总锁仓量(TVL)增长了12%,与近期链上讨论的AI和meme等热门话题有关,meme币的交易量飙升也为SOL价格提供了支撑。

此外,影响投资者对以太坊未来价格信心的另一大因素是即将到来的Prague-Electra升级的不确定性。该升级计划原定于2025年第一季度实施,主要旨在提升网络扩展性,包括引入Verkle树以减少节点存储需求,以及EIP-7251以提升验证器效率。然而,市场对这次升级是否会如期进行,以及能否有效缓解网络拥堵问题仍存疑虑,而网络扩展性问题依然是以太坊长期增长的关键障碍。

后市展望与操作建议

短期展望

65000美元短期内有望成为有效支撑位,反弹至67000美元的走势显示买盘力量较为强劲。然而,后续走势依然取决于成交量和市场情绪的变化。如果多头能够持续发力并突破68000美元,行情有望延续上涨。

中长期展望

从中长期来看,支撑位的稳定性需要结合宏观经济因素、政策变化以及市场情绪来综合判断。比特币整体的长期牛市趋势并未被打破,尽管短期内波动较大,但如果65000美元支撑位能持续有效,或将为后续上涨积蓄力量。

操作建议

对于持有仓位的投资者,建议在65000美元附近加强风险控制措施,如设置止损保护,避免价格失守时造成较大损失。而对于看多的投资者,可以考虑在65000美元区域分批建仓,但需密切关注市场的动向,特别是在比特币突破68000美元后可加码买入,以应对后续行情的延续。

65000美元作为比特币的潜在支撑位具有一定的技术与心理支撑,但其有效性仍需结合市场反应、成交量变化以及全球宏观经济形势进行进一步观察。在当前高波动市场中,投资者应保持灵活性,并依据市场变化及时调整策略。