CRV 已经暴涨,CVX 和 FXS 还会远吗?

在当前加密市场的牛市中,尽管Meme币备受关注,但DeFi核心基础设施Curve(CRV)表现出色,价格从0.2美元飙升至0.9美元,反映了市场对其的认可。CRV的增长受到机构资金流入、流动性池创新和稳定币需求增加等因素推动。与此同时,Convex Finance(CVX)通过简化CRV质押流程,成为CRV的“杠杆版”代币,吸引投资者关注。此外,Frax Finance(Frax)通过与Curve和Convex的协同效应,展现出其在DeFi生态中的潜力,尽管市场表现尚未爆发,但其长期潜力不容忽视。

撰文:Luke,火星财经

要问本轮牛市最耀眼的赛道是什么?Meme 当仁不让。加密行业正处于一个注意力经济的时代,高热度、高曝光、高关注与高回报紧密相连,在这样的氛围中,赢家通吃,FOMO(错失恐惧症)成为了推动市场暴涨的核心动力。Web3 中所谓的“价值投资”似乎已不再是焦点。

然而在这片躁动的市场背后,Curve(CRV)却悄然迎来了突破性的表现:周线 5 连阳,价格从 0.2 一路飙升至 0.9。这一走势并非偶然,它正是市场对 DeFi 核心基础设施——Curve 的认可与信任的直观体现。正当所有目光聚焦在风头更劲的 meme 上时,Curve 所代表的独特潜力与机遇,已崭露头角。

CRV 的暴涨不仅是市场情绪的直接反映,它背后潜藏着多个复杂而深刻的驱动因素。从机构资金的持续流入,到 Curve 生态在流动性池与 AMM 的创新,再到稳定币需求的剧增,所有这些因素相互交织,形成了强大的推力,使 CRV 成为了 DeFi 生态中的领跑者。

华尔街入场

11 月 30 日,Curve 官方发文表示,其已与区块链网络 Elixir 合作,以扩大贝莱德代币化货币市场基金(BUIDL)对去中心化金融(DeFi)的访问权限。用户很快就能利用贝莱德 BUIDL 铸造 Elixer 的收益稳定币 deUSD.

贝莱德等金融巨头通过 BUIDL 基金,选择押注以太坊生态,并通过 Curve 等 DeFi 基础设施进行布局。Curve 作为稳定币的核心基础设施,在 DeFi 中的地位举足轻重。随着传统金融机构的逐步进入,DeFi 将迎来新的复兴。

创始人利空出尽,通胀降低

回顾 Curve 历史,协议的最大隐患之就是创始人 Michael Egorov 的巨额借贷仓位,曾因抵押 CRV 代币借出稳定币而成为市场关注的焦点。然而,这些仓位在今年 6 月已经被完全清算,且在当时的清算过程中,Curve 创始人不得不在低价时出售部分 CRV 代币。

然而,市场的“利空出尽”往往意味着新的买点。随着这些借贷仓位的清算,Curve 也迎来了市场的重新定价,CRV 的价格逐步回升。此外,Curve 协议的通胀率也在不断降低,目前为 6.3%。而随着 42.4% 的 CRV 代币被锁仓,市场实际流通的 CRV 通胀率降至 3% 左右,这意味着市场供应紧张,进一步推动了价格的回升。

笔者观点(NFA):在牛市中,1U 以下的 CRV 永远值得拥有,随着 Curve 的强劲表现,我们同样可以看到,作为 Curve 生态的CVX(Convex Finance)也在稳步崛起,它通过提供更高的流动性激励和更强的收益回报,吸引了大量投资者的关注。

而在与 Curve(CRV)价格走势紧密相关的背后,CVX 又如何为投资者提供“杠杆效应”?同时,Frax 的稳定币系统也在不断发展,FXS 作为其核心代币,是否会在接下来的市场中脱颖而出?本文我们将深入探讨 CVX 和 FXS 的潜力,了解它们如何与 Curve 共舞。

CVX:杠杆版 CRV 的下一个爆发点

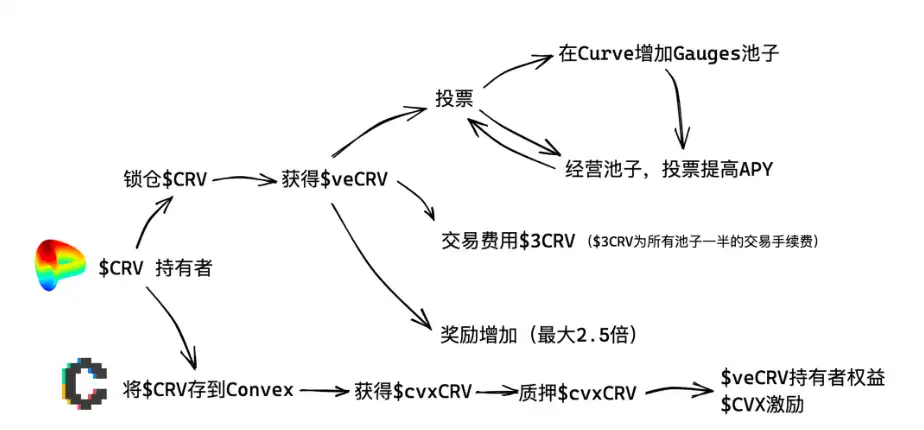

Curve 平台的独特设计依赖于 veCRV(锁仓后的 CRV 代币),用户只有通过锁仓 CRV 并获得 veCRV,才能对 Curve 的流动性池奖励进行投票和治理。换句话说,veCRV 代表了 Curve 的“控制权”,决定了各个池子的奖励分配和年化收益率(APY)。然而,直接在 Curve 上质押 CRV 并获得 veCRV 的门槛较高,因为用户必须将 CRV 锁仓多年,这使得许多潜在参与者望而却步。

在这种情况下,Convex 通过简化的操作流程为用户提供了更为便捷的选择。用户只需将 CRV 质押到 Convex 平台,就可以获得 cvxCRV 代币,这些代币不仅代表了用户的投票权(代替 veCRV),用户不仅能从 Curve 平台产生的收益中获益,还能享受到 Convex 提供的额外激励(包括 CVX 代币)且用户不必将 CRV 锁仓。Convex 将所有质押的 CRV 集中成一个资金池,并通过不同的锁仓策略进行梯度错配,从而确保稳定的收益分配。

一旦用户选择通过 Convex 质押 CRV 并获得 cvxCRV,他们将失去直接对 Curve 进行治理投票的权利,因为 cvxCRV 无法反向转换为 CRV。

历史上,我们可以看到,当 Curve 的价格上涨时,CVX 的价格不仅紧随其后,甚至在某些阶段表现出超过 CRV 的涨幅。例如,在上轮牛市周期中,Curve 市值稳步增长时,CVX 的价格也呈现出更大的波动性和更快的上涨速度。

内在逻辑:CRV 暴涨对 CVX 的影响

收益吸引力提升:随着 CRV 价格上涨,Curve 上的奖励变得更加诱人,吸引了更多的流动性提供者进入 Curve 生态。作为质押 CRV 和流动性挖矿的“一站式平台”,Convex 从中受益,尤其是 CVX 代币的需求随之增加。

TVL 提升:CRV 价格的上涨意味着更多资金流入 Curve 和 Convex 平台,从而推动 TVL(总价值锁仓)大幅增长。这进一步提升了 CVX 的需求和市场价值。

治理权力升值:CRV 的价格暴涨意味着持有 CRV 的治理权力变得更加珍贵。Convex 作为一个治理平台,通过获得更多的 CRV 和 veCRV,强化了其在 Curve 生态系统中的主导地位。

市场情绪提升:CRV 价格的暴涨通常伴随着 DeFi 市场的热度上升,这进一步提升了 Convex 和 CVX 在市场中的关注度和需求。

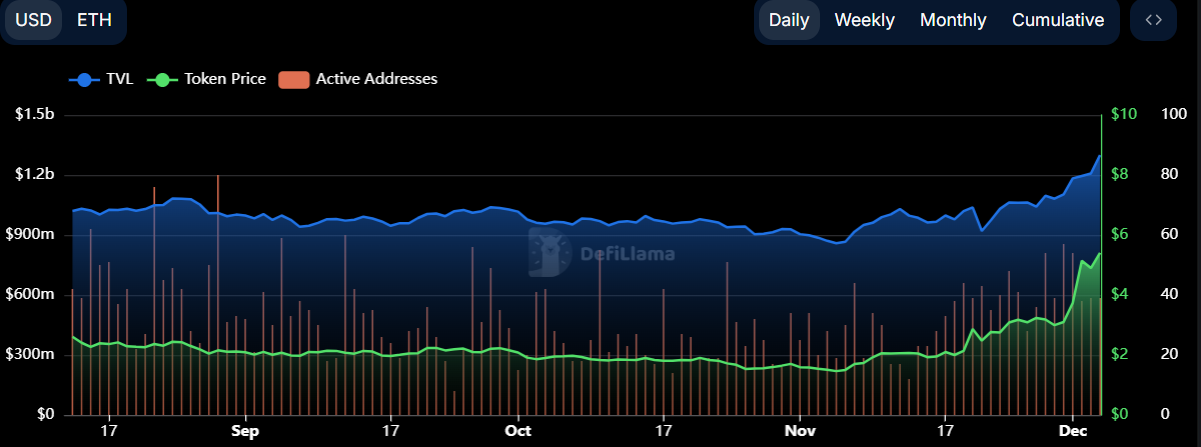

当前,随着 CRV 突破 $0.88 大关,市场开始注意到 CVX 的潜力。据数据推算,当 CRV 价格站稳 0.88 美元时,每个 CVX 的底层价值已经突破了 $7.2,而 CVX 的现价仅为 $5.4,意味着 CVX 当前的市场价格远低于其实际价值。这种背离现象说明,市场对于 CVX 的真实价值尚未完全反映,潜在的上涨空间巨大。数据层面,伴随 CRV 的暴涨,Convex 协议 TVL 与活跃地址一个月内均实现了 50% 的增长。这也为投资者提供了一个明确的逻辑链条:如果 CRV 的增长前景已经明确,那么 CVX 作为其“杠杆版”代币,其上涨潜力理应更为显著。随着市场对 CVX 价值的逐步认同,预计 CVX 的价格将在未来迎来一次大幅反弹。

FXS:Frax生态的关键推动力与未来潜力

Frax Finance(Frax)作为 DeFi 生态中的中坚力量,核心创新在于其引入了算法稳定币的概念,这一设计突破了传统稳定币模型的局限,使其在 DeFi 市场中独树一帜。而 FXS 作为 Frax 生态的核心代币,不仅是协议的治理工具,也是整个 Frax 生态价值传递的关键纽带。其独特的创新设计和系统架构使其在与 Curve 和 Convex 等平台的协同效应中,成为了不可忽视的重要组成部分。

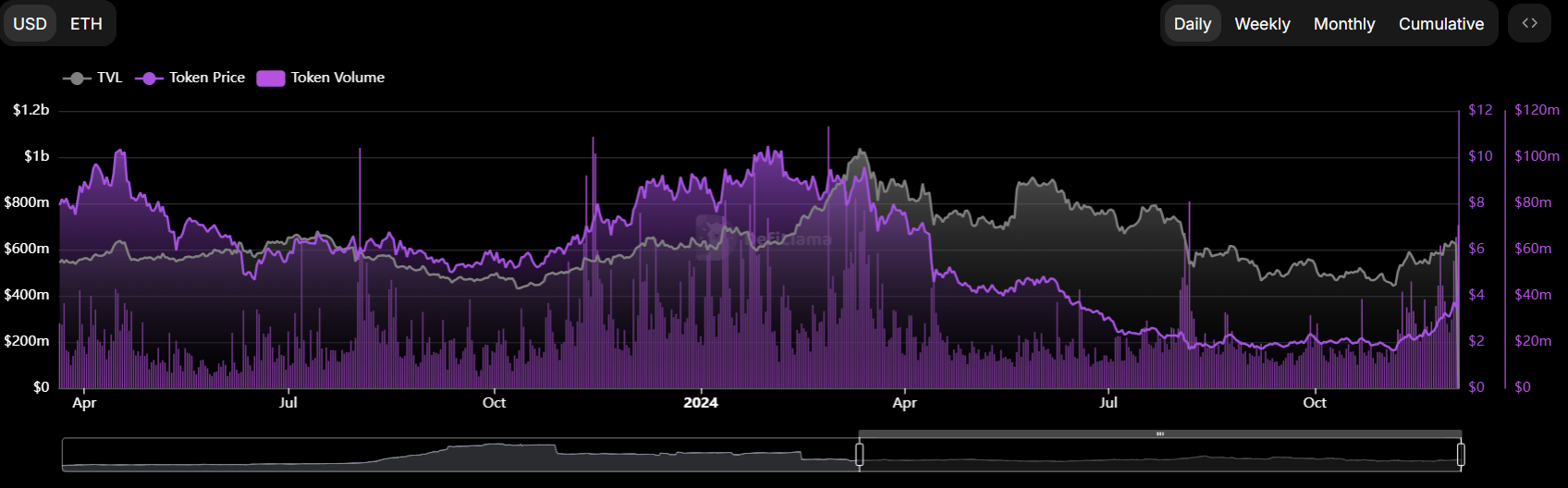

Frax 协议曾在 Terra(UST)算法稳定币大火时期,和 Terra 并肩成为去中心化稳定币领域的重要参与者。那时,Frax 作为 Curve War 中的重要推手,曾和 Terra 联合打造 4pool(UST-FRAX-USDC-USDT),计划通过这个池子来颠覆传统的 3pool(USDT-USDC-DAI),并将 UST 和 FRAX 推向稳定币的主导地位。然而,随着 2022 年 5 月 UST 的崩盘,Frax 原本的宏大构想戛然而止,这也让 Frax 的热度大幅下降,进入了一段相对低调、不温不火的状态。目前,Frax 和其核心代币 FXS 的市场表现仍然处于平稳期,未能经历像 Curve(CRV)那样的暴涨。尽管如此,Frax 的长期潜力依然不容忽视,尤其是随着 Curve 的持续走强,Frax 可能迎来新的突破。

Frax 捕获 CRV 价值

在 Frax v2 和 v3 的策略中,CRV 和 CVX 成为了关键的治理和激励工具。Frax 通过参与 Curve 的流动性提供,并锁仓 CRV 和 CVX 代币来获得治理票权和流动性奖励。这种方式有效地增强了 Frax 的资本利用效率,同时也进一步抓住了 Curve 的生态价值。

具体来说,Curve 作为 Frax 协议的重要流动性提供方,其平台的扩展直接推动了 Frax 的资本效率和抵押率提升。而 Frax 通过 AMO 策略(算法做市控制器)将其资产与 Curve 流动性池进行挂钩,进一步增强了 FRAX 的稳定性与资本效益。AMO 策略为 Frax 协议提供了一个自动化的调节机制,确保了资产与市场之间的良性互动,而这一切的改善最终反映在 FXS 的市场需求上。当 Curve 的表现不断向好时,Frax 协议的资本结构也会得到强化,从而推动了 FXS 的市场需求,形成了良性循环。

飞轮与三驾马车

Frax 与 Curve 和 Convex 之间的关系是一种互补性的协同效应。Curve 通过其高效的 AMM(自动化做市商)和流动性池为 Frax 提供了强大的流动性支持,而 Frax 的稳定币则为 Curve 和 Convex 的流动性池提供了更加稳固的基础资产。在这种合作关系中,Frax 的稳定币不仅能够为 Curve 和 Convex 提供交易深度,也为 DeFi 市场中的其他协议提供了去中心化的稳定性。在这个过程中,FXS 则成为了 Frax 生态中流动性和资本的核心驱动力。它通过多种方式与 Curve 和 Convex 产生互动,推动整个生态的发展。

内在逻辑:CRV 暴涨对 FXS 的影响

AMO 策略的效应:随着 CRV 价格的上涨,Frax 协议通过 AMO 策略能够自动调整资本池的结构,获取更多的收益。这些额外的收益不仅增强了 FRAX 的资本池,提升了抵押率,同时也为 FXS 代币带来了增值的空间。由于 Frax 在其 v2 版本阶段积累了大量的 Curve(CRV)与 Convex(CVX)代币,并通过锁仓获得了相当大的治理票权,Frax 协议能够在链上支配大量的 CRV 与 CVX 奖励,这为 sFRAX 持有者提供了额外的收益来源。

AMO 策略推动的资本效应使得更多流动性涌入 Frax 生态,从而进一步推升了 FXS 的需求。可以想象,AMO 就像是一个智能调节器,精准控制市场的供需平衡,确保资本流动的顺畅与效益的最大化。

协议治理权重的变化:随着 Frax 协议资本池的不断扩大,FXS 持有者在协议中的治理权重也随之上升。这意味着,FXS 持有者不仅仅是资本的受益者,还能够对协议未来的发展方向施加更大的影响力。随着 AMO 策略的进一步成功,Frax 生态的治理潜力得到强化,FXS 代币的内在价值也随之上升,成为了一个非常有吸引力的投资标的。

流动性提升与收益率增加:随着 Curve 和 Frax 的资本效应叠加,Frax 协议的流动性大幅提升。这使得 Frax 的各类产品和代币(包括 FXS)在市场中的吸引力不断增强。特别是 sFRAX 和其他与 Curve 合作的衍生品,能够提供更具竞争力的收益率,从而吸引更多的流动性进入 Frax 生态,推动 FXS 的需求。

无论是通过增强资本效益,还是通过治理与流动性层面的提升,这些逻辑已经得到了部分印证,伴随 CRV 爆发以来,Frax TVL 增长了约 50%,种种迹象表面,项目正在走向一个更为光明的未来。

结语

我想,在这场充满变数的牛市中,CRV、CVX 和 FXS 的相互作用必将写出一个独特而深刻的故事。正如潮水推动着每一块礁石,Curve 的崛起,CVX 的“杠杆效应”以及Frax的稳定性扩张,都在各自的领域中掀起了波澜。市场纷纷追逐短期的泡沫和热点,真正的价值却在不经意间悄然积淀。