四重利空叠加,该逃顶了?后市怎么看?

近期,比特币价格两次跌破94,000美元,引发市场担忧。主要利空因素包括量子计算的进展、微软股东反对配置比特币、新《反洗钱法》引发的恐慌,以及美国CPI数据带来的避险情绪。然而,市场对这些利空消息的消化能力较强,短期内可能出现波动,但长期来看,比特币仍处于牛市中期,市场乐观情绪依旧。圣诞和春节行情可能加剧波动,但整体趋势向好。

撰文:Luke,火星财经

昨日与今日凌晨,比特币价格两度迅速跌破 94,000 美元关口,市场一片人心惶惶,许多人开始担心:牛市是否就此告终?在这种情绪波动的背后,既有来自外部消息的压力,也有投资者对于未来走向的不确定性。本文将解析目前市场上的四大利空因素,探讨后市走向。

量子威胁:远未迫在眉睫

近期,量子计算领域迎来了一次重大突破——Willow 芯片的问世,成为业内对量子计算进展的又一标志性事件。这款芯片不仅实现了量子纠错的重大突破,更在多个维度超越了传统超级计算机的能力,使得量子计算距离实际应用的边界更进一步。

首先,Willow 芯片在量子纠错上的创新可谓是量子计算史上的一次革命。量子纠错一直是量子计算实现大规模应用的核心瓶颈之一,而 Willow 芯片首次在超导量子系统中实现了量子比特错误率随着数量的增加而指数级下降的效果。这一进展意味着,量子计算系统不再仅停留在理论阶段,已经迈入了实际应用的可扩展阶段。

在具体表现上,Willow 的计算能力超出了大多数人的预期。在不到 5 分钟的时间里,它成功完成了当前最先进超级计算机需要 10^25 年才能完成的随机电路采样(RCS)任务,这一表现不仅超越了经典计算机的极限,也为量子计算带来了更多可能性。

然而,这一突破对加密行业,尤其是比特币的潜在威胁,却也逐渐浮出水面。Avalanche 创始人 Emin Gün Sirer 最近指出,中本聪所拥有的 100 万枚比特币可能面临量子计算的安全威胁。早期比特币采用的 Pay-To-Public-Key 格式存在一定的漏洞,使得攻击者有更多时间对公钥进行破解,而这正是量子计算带来的风险。

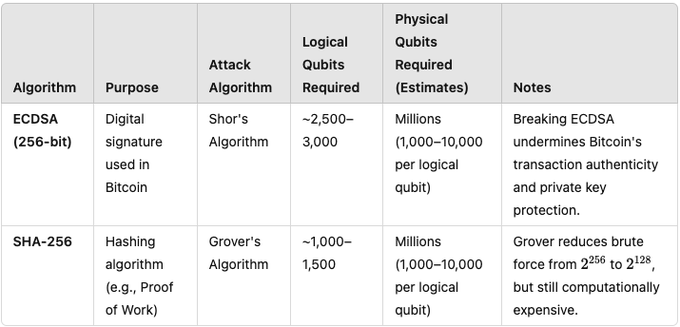

目前比特币的加密机制依赖于两种主要的算法:

1,ECDSA 256:该算法确实存在被 Shor 算法突破的潜在风险,但破解它需要超过 100 万个量子比特,而目前 Willow 芯片的量子比特数仅为 105 个,距离这一威胁还有极大差距。

2,SHA-256:相较于 ECDSA,SHA-256 的加密算法更为复杂,破解它需要通过 Grover 算法进行,而这种攻击需要数百万个物理量子比特才能构成威胁。因此,目前这一算法仍然能够有效防御量子攻击。

因此,即便量子技术在未来取得了突破,完全破解比特币的现有加密技术仍然是一项庞大的挑战。

对于大多数用户而言,目前不必过于担心这一问题。比特币的开发者和研究者早已开始探讨量子计算对比特币的影响,而量子威胁对比特币的实际影响仍然被认为是数十年后才会显现。至于现阶段,比特币网络的加密机制依然稳固且有效。

微软股东投票反对配置比特币:利好转利空的背后

北京时间 12 月 11 日 00: 30,微软股东们投票决定不会将比特币作为微软的资产配置。该项提案由美国保守派智库国家公共政策研究中心(NCPRP)提出,其建议微软评估至少将 1% 的资产配置为比特币。

对于市场来说,微软投票本身就是一个利好信号,即便预期通过的几率仅为 13%(Polymarket 的预测),起码这表明全球科技巨头微软正在关注并考虑比特币作为可能的资产配置。这一举动,尽管只是一个预期中的过程,却为加密市场注入了正面信号——微软的参与被视为加密资产主流化的重要象征,预示着行业的进一步接受与认可。

我们可以简单理解为这是一个大家都不看好的结果的利好事件,在落地前是利好,在投票后自然就是利空。这个利空会在短期内对价格产生影响,但是也会很快的被消化:在投票结果前后,12 月 10 日晚 11 点,比特币价格出现了一波明显的下跌。然而,在 12 月 11 日凌晨 2 点左右,比特币的价格开始反弹,反弹幅度达到了 2.88% 基本回到了会议暴跌前的价格。这表明,市场已经在一定程度上消化了这一利空消息,投资者的情绪逐渐恢复理性。因此,微软的投票结果更多是一个短期的情绪波动,并不会对比特币的长期发展构成根本性影响。

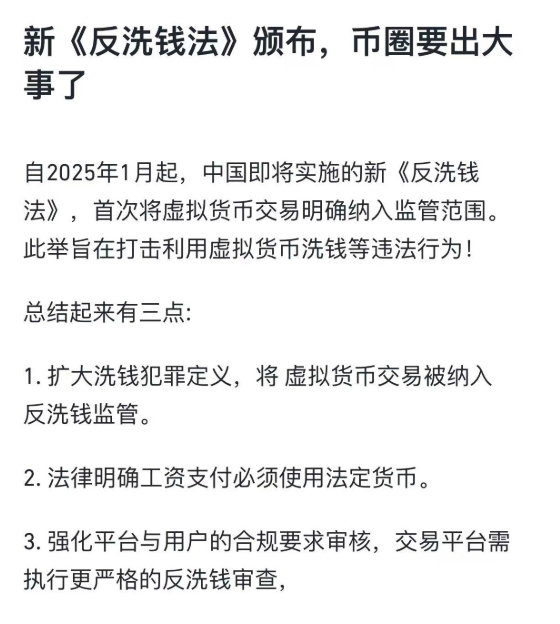

民间 FUD:新《反洗钱法》颁布

近期,一些市场声音传出:“自 2025 年 1 月起,中国即将实施新《反洗钱法》,首次将虚拟货币交易明确纳入监管范围,币圈要出大事了!”这种言论在市场上引发了一定的恐慌,FUD 的核心点总结起来有以下三点:

- 扩大洗钱犯罪定义,将虚拟货币交易纳入反洗钱监管:这种解读认为,虚拟货币交易将被严格监管,可能会加剧行业的合规压力。

- 法律明确工资支付必须使用法定货币:这让部分人担心会进一步限制虚拟货币的使用场景。

- 强化平台与用户的合规要求审核:具体到交易平台,要求执行更严格的 KYC(客户身份验证)和资金流向追踪。

基于这些点,市场上不乏担忧,认为这会对虚拟货币交易平台带来更大的合规成本和监管压力,甚至可能影响币市的流动性。

不过,在深入分析后,我们可以发现这一 FUD 的理解存在诸多误区,尤其是在对《反洗钱法》的解读上。首先,要明确一个重要时间节点——这项新《反洗钱法》早在 2023 年 11 月 8 日便已经颁布,并且会在 2025 年 1 月正式生效。按照市场惯例,任何政策的影响都会在其公布前后有所反映。如果这一法案真的对币市产生了重大影响,那么它的效应早就已经在一个月前就体现在价格上了。事实上,市场并没有出现显著的变化,反而呈现出恢复性的反弹。

接下来,回顾过去几年的监管环境,早在 2017 年,政府就已经要求不允许国内注册和经营虚拟货币交易所,导致大量交易所纷纷将业务转移到海外。这一政策一直延续至今,事实上,国内虚拟货币交易所早已退出市场。直到 2021 年,政策再次加码,明确禁止境外交易所在国内运营,并要求国内机构不能为境外交易所提供服务。这意味着,无论国内出台何种反洗钱监管法规,已经不再涉及本土虚拟货币交易平台的合规要求,因为国内已经没有相关的交易所。

总体来说,关于《反洗钱法》对币市的影响,这种恐慌情绪完全可以归结为过度解读。

CPI 避险情绪

今晚 21 点 30 分,市场将聚焦美国 11 月 CPI 数据的发布,投资者普遍预计通胀会有所上涨,但这一数据发布是否会影响美联储在 12 月的降息决策,仍然是一个悬而未决的问题。

不少市场分析师和媒体此前已经渲染过,CPI 数据可能成为决定美联储政策的关键一环,尤其是在 12 月的降息决策上。从目前的市场预期来看,广义通胀的 10 月数据为 2.6%,而 11 月的数据预计将升至 2.7%。克利夫兰联储的预期也指向 2.7%,月率则从 0.2% 上调至 0.3%。唯一较为平稳的因素是核心通胀,预计不会有大幅波动。

这种对通胀数据的预期,引发了投资者的避险情绪。市场的担忧主要集中在,如果美联储在 12 月未能进一步降息,那么当前宽松的经济环境将面临质疑,甚至可能逆转。这也引发了对于市场流动性的担忧,尤其是在目前经济复苏步伐缓慢,失业率已经上升至 4.2% 的情况下。

类似的避险情绪也曾在今年 8 月、9 月 CPI 公布前出现,届时 BTC 价格也有 6%、4% 幅度的下跌。但是避险只是避险,而不是逃顶,走过场的成分更高一些。

根据目前美联储的调性来看,CPI 数据本身不会对美联储的政策产生太大的影响。美联储更看重的是核心 PCE 数据,尤其是核心 CPI 几乎没有变化的情况下,预计美联储依旧会维持 12 月的降息决策。加之,当前失业率的上升已经为美联储提供了降息的充分理由,因此,无论 11 月 CPI 是否符合市场预期,12 月的降息似乎已成定局。

尽管今晚的 CPI 数据会引发短期市场的避险情绪,但长远来看,美联储的降息路线已经渐趋明朗,投资者无需过度担忧。

总结:牛市未走,但波动加剧

阶段上讲,市场正处于特朗普利好消息逐步消化后的盘整期。虽有诸上多重利空,但是市场依旧乐观,逃顶远不至于。

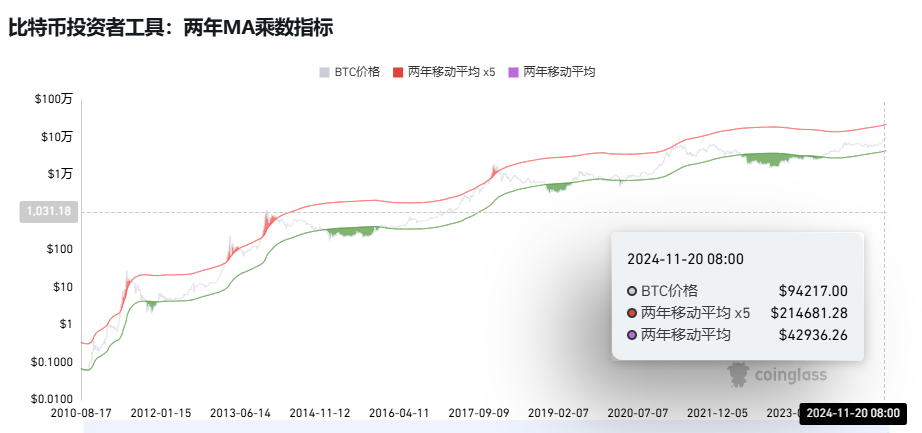

从 9 神囤币指标来看,当前市场才刚刚越过定投线,距离历史顶部还有相当远的距离。

从逃顶指数看,历史上:

- 当价格跌至2年均线(绿线)以下时,是一个抄底买入信号,购买比特币会产生超额收益。

- 当价格超过2年均线x5(红线)上时,是一个逃顶卖出信号,出售比特币会获得较大收益。

目前的价格处在红绿线之间,距离红线也很远。现在谈逃顶还是太早了。

高盛 CEO 近日表示,如果监管机构允许,企业将评估是否参与比特币或以太坊的市场,由此可见,在 SEC 真正切换方针后,更多的华尔街机构才会考虑比特币。加密行业如果想进一步扩张边界还需等待 2025 年 1 月 20 日特朗普的就职典礼之后才会落实,因此市场仍需保持耐心,等待政策落地。

这种背景下的市场行情,不禁让人联想到每次牛市中的暴跌和调整。俗话说:“牛市多暴跌”,这句话的深刻含义在于,每一轮牛市中,总会有因利空或政策不确定性而带来的回调,这些回调正是市场清洗“纸手”投资者的时刻。当前加密市场也处于类似的调整阶段,市场可能在短期内进入震荡整理期,为未来的上涨蓄势待发。

另一个视角:西方圣诞将至,圣诞行情(Santa Claus Rally)也是美股市场的传统现象,指的是每年 12 月最后 5 个交易日及新年初的前两个交易日,股市通常会迎来一波上涨。这一效应通常源于投资者的乐观情绪、节日购物消费和企业年终财报等因素的推动。富国银行表示,今年的圣诞老人提前来了。当前市场势头良好且经济消息积极,因此投资者不应该逆势而为,而应该顺应市场趋势,等待并把握可能出现的上涨行情。

东方今年春节也来的早,1 月底便会迎来除夕,往年卖币过年的效应也可能出现,与此同时,比特币的交易所余额创下历史新低,虽然这一现象反映出市场对比特币的长期持有态度,进一步加剧了比特币的供应紧张,被许多分析师视为强烈的看涨信号。但是交易所余额的降低也同样会导致流动性降低,从而加剧了波动。

总的来说,短期来看,多重利空叠加,比特币坚守住了 94000 美金,利空正在被悉数消化。中期来看,叠加圣诞、春节行情,市场波动性会加大,进入 1-2 个月的震荡盘整,等待懂王上台。长期看,我们处于牛市中期,逃顶尚早。