USDT合规危机,78亿美元BTC资产面临清算?

全球监管机构正收紧稳定币政策,要求储备100%由现金或国债支持,Tether面临合规压力,可能需出售部分比特币、贵金属等非合规资产。若大规模抛售比特币,或对市场造成短期冲击。随着监管趋严,稳定币市场正向合规化、透明化转型,Tether的市场地位面临挑战。

撰文:Luke,火星财经

全球监管机构正加紧收紧稳定币政策,要求所有发行方遵守严格的储备透明度和合规性标准。美国、欧盟和亚洲各国纷纷出台新规,要求稳定币必须由1:1的现金或国债支持,而Tether等老牌发行商则因储备结构复杂面临合规压力。摩根大通分析师警告,Tether或被迫出售部分比特币、贵金属和企业票据,以符合新规要求。

随着监管红线逐渐收紧,Tether的储备调整是否会影响比特币市场?如果大规模出售比特币,会对市场带来多大冲击?本文将深入解析Tether的合规危机,以及比特币可能面临的抛售压力。

Tether的合规危机:比特币会成为“牺牲品”吗?

Tether的资产储备一直是市场关注的焦点,而最新的监管压力可能迫使其调整储备结构,带来前所未有的市场冲击。

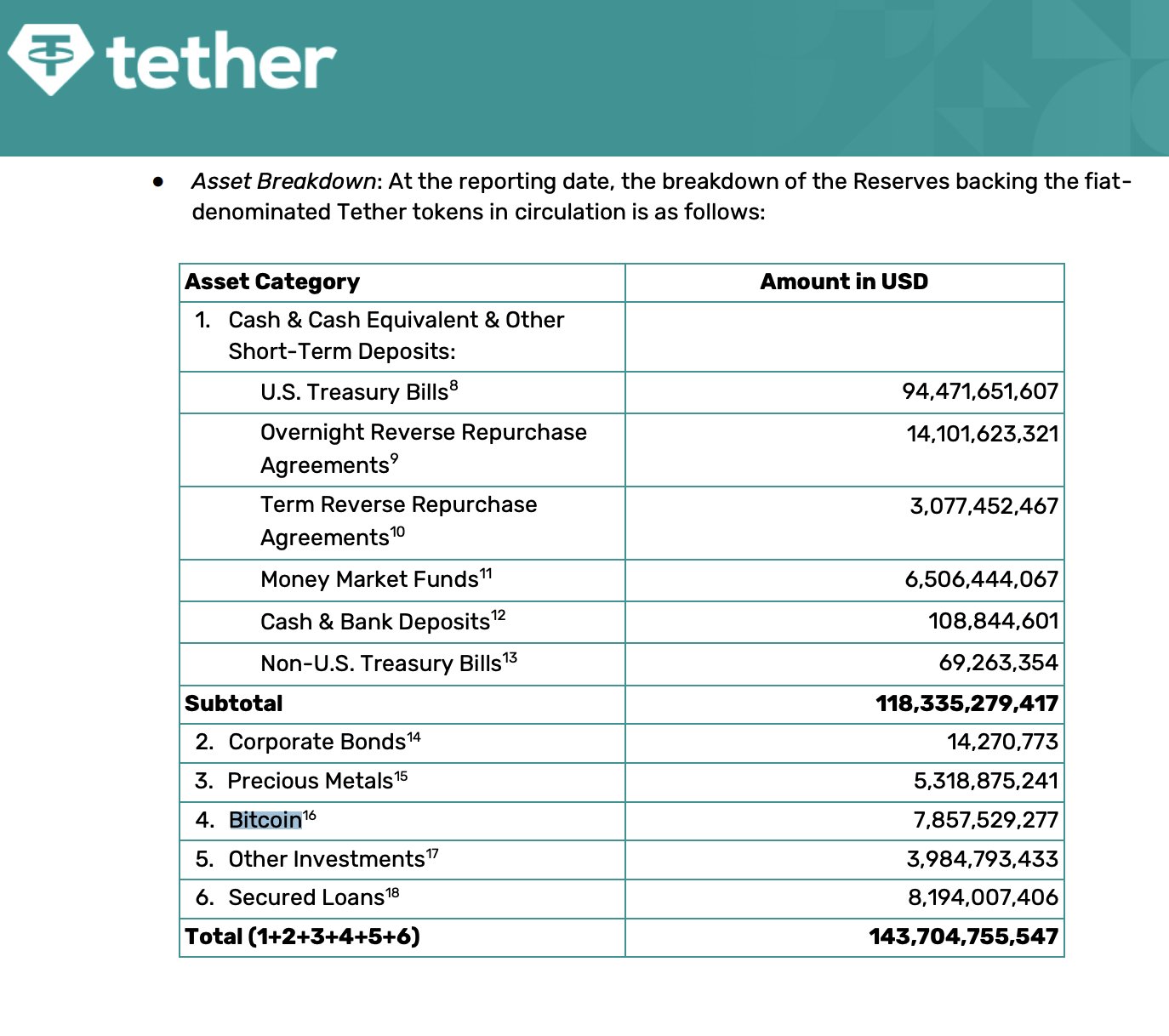

根据Tether最新的资产披露,截至报告期,其总储备规模达1437.04亿美元,其中:

- 现金及短期存款(包括美国国债、回购协议、货币市场基金等):1183.35亿美元,占总储备的约82.3%;

- 企业债券:1427万美元,占比极小;

- 贵金属(主要为黄金):53.19亿美元,占比约3.7%;

- 比特币:78.57亿美元,占比约5.47%;

- 其他投资(未具体披露的资产类别):39.84亿美元,占比约2.77%;

- 担保贷款:81.94亿美元,占比约5.7%。

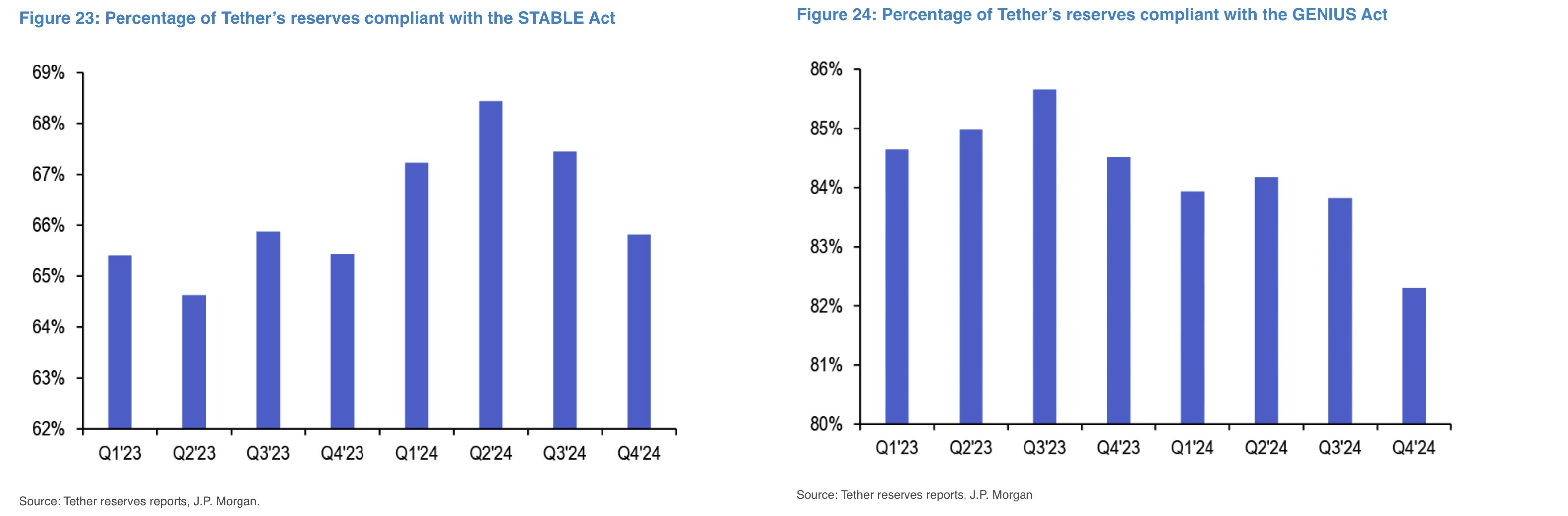

然而,美国拟议的《稳定币透明度与问责法案》(STABLE Act)和《美国稳定币创新引导与建立法案》(GENIUS Act)要求所有稳定币发行商的储备100%由现金或美国国债支持,而Tether当前合规储备占比仅为82.3%,低于监管标准。这意味着,Tether可能需要出售至少18%的非合规资产,以符合监管要求,其中比特币、贵金属和其他投资类别首当其冲。

摩根大通分析师Nikolaos Panigirtzoglou指出,Tether如果要满足美国监管标准,可能需要清理超过18%的非合规资产,而比特币储备无疑成为最容易变现的部分。根据最新数据,Tether当前持有78.57亿美元的比特币(约合83,700枚),占比特币总供应量的0.4%。相比此前外界估算的15亿美元持仓,这一数据意味着Tether若因合规要求被迫出售比特币,市场的抛售压力可能比预期更大。

比特币抛压测算:Tether出售BTC可能带来的市场冲击

如果Tether要满足监管要求并调整储备结构,可能需要清算约260亿美元的非合规资产。如果这一调整比例为40%-50%,那么比特币的潜在抛售量可能高达30亿至40亿美元,相当于比特币当前日均交易量(约200亿美元)的15%-20%。在这样的压力下,比特币价格可能会面临短期的剧烈波动,市场的承压能力将受到考验。

摩根大通分析认为,尽管Tether的比特币持仓量相较于市场总流通量仍然较小,即便发生清算,市场可能不会出现类似FTX崩盘的剧烈下跌。但考虑到稳定币在加密生态中的核心地位,Tether出售比特币可能会引发机构投资者的连锁反应,造成市场恐慌性抛售,导致更大范围的资金外流。

面对合规压力,Tether的选择无非有两种:要么调整储备结构、出售部分比特币及其他非合规资产,以满足监管要求;要么寻求法律游说,推迟或避免新规的全面落地。不过,市场认为,即便Tether暂时逃脱监管约束,未来全球范围内的稳定币政策趋严已成定局,调整资产结构只是时间问题。

目前,Tether尚未公开其应对策略,但市场正在密切关注其资产动向。比特币是否会成为这场监管改革的“牺牲品”?抛售压力究竟会有多大?一旦Tether开始调整持仓,其影响将不仅限于稳定币市场,而是整个加密市场的资金流动格局。

监管博弈:Tether能否赢得时间?

Tether的合规挑战不仅仅是资产储备的问题,更关乎美国立法进程的最终走向。稳定币已成为全球金融体系的重要一环,而监管机构对其的关注度也达到了前所未有的高度。美联储主席杰罗姆·鲍威尔(Jerome Powell)此前在听证会上明确表示,支持围绕稳定币建立清晰的监管框架,并要求国会尽快推进相关立法,以确保金融市场的稳定。

与此同时,美国国会两党在稳定币监管上的博弈仍在继续。共和党方面主张宽松监管,支持由货币监理署(OCC)监管非银行稳定币发行商,允许更多市场化竞争;而民主党则坚持更严格的监管框架,要求美联储和联邦存款保险公司(FDIC)全面监督,并确保所有稳定币都由1:1的现金或国债支持。

近期,众议院和参议院的共和党领导人宣布成立“跨院加密货币工作组”,该小组的目标是加快稳定币立法进程,确保美国在全球数字资产领域占据主导地位。然而,这也意味着,Tether等稳定币发行商的监管压力将进一步上升,法案通过的可能性越来越大。

在这一背景下,Tether可能希望通过游说手段争取时间,以便在政策最终落地之前寻找更有利的调整方式。此前,Tether首席执行官Paolo Ardoino曾表示,公司正在积极关注监管动态,并可能采取包括调整业务结构、增加合规储备、设立独立信托基金等措施,以适应未来的监管环境。

但如果美国最终通过STABLE Act或GENIUS Act,Tether的运营模式将面临彻底变革,必须大幅调整其储备结构,否则将无法继续在美国市场运营。这不仅影响USDT的市场流通量,还可能导致部分机构投资者转向更合规的稳定币,如USDC或PYUSD。

Tether能否成功游说美国监管机构,争取到足够的调整窗口期?如果法案正式落地,它会如何重新配置储备?未来几个月,这一问题的答案可能会决定稳定币市场的格局走向。

稳定币市场新格局

稳定币市场正在经历一场深刻的变革。随着全球监管愈发严格,合规性已经成为稳定币发行商能否在主流市场生存的关键。Tether虽然仍然是市场占比最高的稳定币,但其市场份额正在逐步受到挑战。

根据Glassnode数据,2025年初至今,稳定币的总供应量已经从1942亿美元增长至2112亿美元,增幅达169.7亿美元。其中,USDC、PYUSD等合规稳定币增长速度明显加快,而USDT的市场份额虽然仍占据主导地位,但增长率已经放缓。随着越来越多的机构资金倾向于更合规、更透明的稳定币,Tether的市场地位正面临前所未有的考验。

从市场策略来看,头部交易所的态度也逐渐向合规化倾斜。Binance、Coinbase等平台已经开始优先支持USDC、PYUSD等由美国金融机构监管的稳定币。如果Tether不能迅速调整储备结构,可能会被进一步边缘化。与此同时,新兴玩家正在抢占市场份额。Ripple推出的RLUSD、京东推出的港元稳定币,以及一些依托传统金融体系的代币化美元资产,正在成为合规机构用户的首选。

更值得关注的是,美国市场的监管趋势可能引发全球范围内的连锁反应。欧洲的MiCA法案、亚洲各国的稳定币许可制度,正在共同推动市场向合规化方向发展。对于Tether来说,它不只是面临美国的监管挑战,而是全球范围内的合规压力。如果它无法迅速调整资产结构,在多个市场中都可能面临被排挤的风险。

然而,Tether的优势也并非完全丧失。在亚洲和拉美等对监管要求相对宽松的地区,USDT仍然是主要的交易稳定币,并且在DeFi市场中仍占据绝对优势。即便在欧美市场遇到困难,它仍然可以依赖这些地区的市场需求维持业务。但问题在于,随着行业整体向合规方向演进,Tether如果不改变策略,最终可能从全球主导者沦为区域性玩家,甚至被更合规的稳定币彻底取代。

这场稳定币市场的洗牌已经进入倒计时。Tether是否能够在合规浪潮中生存下来,取决于它是否能够在合规与市场需求之间找到新的平衡点。如果它愿意主动适应监管环境,或许仍有机会继续占据市场主导地位。但如果它固守过去的商业模式,试图继续依赖市场惯性生存,那么它可能会在未来几年内,逐步失去市场份额,最终被市场淘汰。

稳定币的未来,属于那些能够赢得市场信任、符合全球金融规则的玩家。而Tether,或许即将在这场变局中迎来真正的生死考验。

结语:Tether的抉择与稳定币市场的未来

Tether正站在行业变革的十字路口。全球监管的步伐愈发坚定,稳定币市场正在迈向一个更加合规、透明和机构化的时代。对于Tether而言,过去依赖的“灰色地带”正在迅速消失,如果它无法调整储备结构以符合监管要求,其市场主导地位将面临严峻挑战。

短期来看,Tether的比特币储备可能成为它合规调整的第一刀。78.57亿美元的比特币持仓,在新的合规框架下可能被视为“非标准储备”,需要被部分清算。如果Tether选择快速出售比特币,市场将面临短期冲击,机构资金可能会提前做出避险反应,进一步加剧市场波动。但如果Tether采取分阶段出售的策略,市场可能会有更充足的时间来消化这些抛压,最终影响可能相对温和。

但无论Tether做出怎样的选择,稳定币市场的整体趋势已不可逆转。合规化、透明化、机构化将成为行业的主旋律。USDC、PYUSD等合规稳定币正逐步获得更多机构支持,而新兴稳定币项目也在尝试抢占市场份额。稳定币行业已不再是Tether一家独大的局面,而是进入了一个更具竞争力的新时代。