CZ发表基于「价格挂钩解锁机制」的代币经济学--最适合区块链哪类项目?

2025年3月1日,币安创始人赵长鹏(CZ)提出了一种创新的代币经济学模型,旨在通过「价格挂钩解锁机制」平衡项目融资需求与市场稳定性。该模型通过限制代币释放节奏,激励长期价值创造,并降低市场操纵风险。尽管存在增长悖论和市场适应性缺陷,但在基础设施和生态型项目中具有较高的适配性,可能成为下一代代币经济学的标杆框架。未来,该模型或将推动区块链经济系统向「可编程金融」演进。

撰文:Alvis

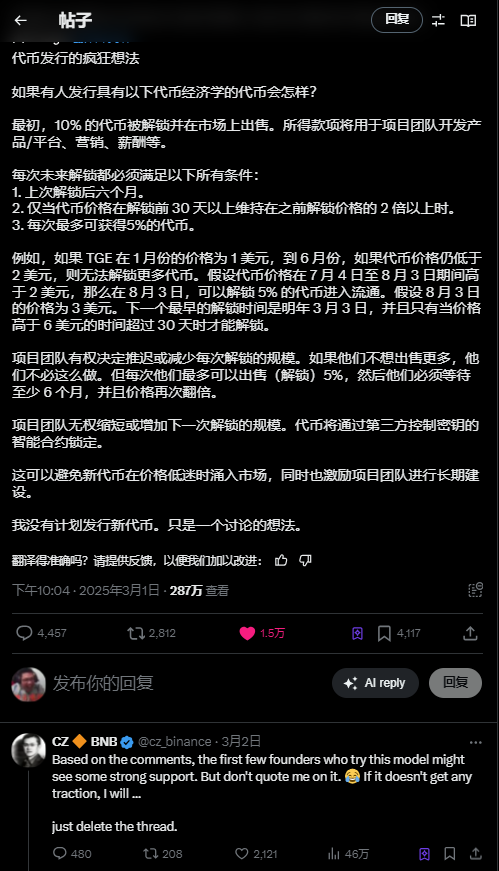

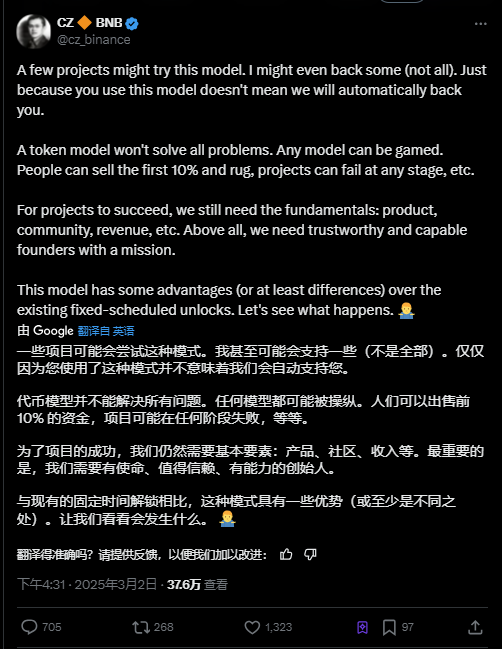

2025年3月1日,币安创始人赵长鹏(CZ)在社交平台提出一种颠覆性的代币经济学模型,其核心是通过「价格挂钩解锁机制」限制代币释放节奏,旨在平衡项目方融资需求与市场稳定性之间的矛盾。这一模型不仅引发了加密社区对代币发行逻辑的重新审视,更揭示了区块链经济系统设计从粗放型向精细化演进的必然趋势。

本文将从机制设计、赛道适配性、生命周期等维度系统分析该模型的创新性与局限性,并探讨其可能落地的应用场景。

CZ代币经济学模型的机制解析与底层逻辑

1. 模型核心规则拆解

根据CZ的设想,该代币经济学的核心规则包含三重要素:

- 初始释放约束:项目启动时仅解锁10%的代币用于融资,剩余90%通过智能合约锁定;

- 解锁触发条件:每次解锁需满足时间间隔≥6个月、代币价格连续30天高于前次解锁价的2倍的双重门槛,且单次解锁量≤5%;

- 权力制衡设计:团队可主动延迟或减少解锁量,但无权缩短时间或突破上限,且私钥由第三方托管以保障规则不可篡改。

2. 经济博弈的底层逻辑

该模型试图通过价格信号与时间周期的强绑定重构代币供需关系:

- 抑制恶性抛压:通过价格阈值过滤市场低迷期的代币释放,避免「死亡螺旋」(团队抛售→价格下跌→更多解锁→进一步抛售);

- 激励长期价值创造:团队需持续提升代币效用(如产品迭代、生态扩展)以推高价格,从而解锁后续资金;

- 市场预期管理:规则透明化降低了投资者对「团队砸盘」的担忧,同时价格翻倍要求形成「阶梯式增长预期」。

模型性质评估:创新优势与潜在缺陷

1. 正向特性分析

(1) 抗通胀性设计

与传统线性解锁模型相比,CZ方案将代币释放速度与市场表现动态绑定。若代币价格无法持续突破阈值,则供应量增长自动停滞,形成通缩压力。

数据显示,在传统Vesting机制下,代币流通量年均增长达20%-30%,而该模型可能将这一数值压缩至5%-10%(需满足每6个月价格翻倍)。

(2) 博弈关系重构

团队与投资者的利益首次通过价格目标函数实现强关联:团队若想获得后续资金,必须将代币价格维持在高位,而非单纯依赖市场炒作。这迫使项目方从「融资驱动」转向「价值驱动」,符合web3.0时代「用户共治」的核心理念。

(3) 反操纵机制

第三方托管的智能合约与价格维持期要求,大幅增加了市场操纵成本。攻击者需在30天内稳定维持虚假价格,且每次操纵仅能解锁5%代币,风险收益比显著失衡。

2. 潜在风险与局限性

(1) 增长悖论

若项目进入成熟期后价格增速放缓,可能面临「解锁停滞→资金短缺→发展受阻→价格下跌」的负反馈循环。尤其对于基础设施类项目,后期研发投入需求可能远超早期阶段,5%的解锁上限或成瓶颈。

(2) 市场适应性缺陷

在熊市周期中,代币价格可能长期低于解锁阈值,导致团队资金链断裂。历史数据显示,比特币等主流资产在熊市中最大回撤可达80%,价格翻倍所需时间可能超过12个月,这与模型预设的6个月间隔产生矛盾。

(3) 代币效用缺失

模型未强制要求代币与项目生态的深度绑定(如治理、Gas费支付等)。若代币仅作为融资工具存在,价格支撑将完全依赖外部投机,模型可持续性存疑。

赛道适配性:基础设施与生态型项目的天然试验场

1. 基础设施赛道:长周期开发的刚需匹配

区块链底层协议(如Layer1公链、跨链桥)通常需要5-10年的迭代周期,与CZ模型中「阶梯式解锁」的时间框架高度契合。以以太坊为例,其PoS转型耗时6年,若采用该模型,每次解锁可对应关键里程碑(如合并、分片升级),使融资节奏与开发进展同步。

2. 平台生态型项目:代币价值捕获的强化

交易所平台币(如BNB)、DeFi聚合器(如Uniswap)等生态核心项目,可通过代币经济模型深度绑定生态价值。例如,BNB的季度销毁机制已证明代币通缩与生态扩张的正相关性,若叠加价格解锁门槛,可进一步放大「生态繁荣→代币升值→开发资金充裕」的飞轮效应。

3. GameFi与元宇宙:经济系统的稳定性诉求

游戏与虚拟世界项目需维持代币价格的长期稳定,避免通货膨胀导致玩家流失。Axie Infinity曾因SLP代币超发引发经济崩溃,若采用CZ模型,可通过价格阈值限制新代币进入流通,同时激励开发者通过内容更新提升代币需求。

生命周期推演:正向循环与崩溃临界点

1. 理想生命周期路径

- 启动期(0-1年):初始10%代币释放支撑产品MVP开发,市场关注度推高价格至2倍阈值;

- 扩张期(1-3年):每6个月解锁5%代币用于生态扩展,价格阶梯式上涨吸引机构投资者;

- 成熟期(3-5年):代币进入通缩阶段(解锁量<生态消耗量),价格波动率下降,成为避险资产。

2. 崩溃临界条件

- 价格增长失速:连续两次未能触发解锁条件,团队资金耗尽;

- 智能合约漏洞:第三方私钥管理失误导致代币异常释放;

- 监管冲击:政策对价格挂钩模型定性为「变相ICO」,引发合规风险。

挑战与优化方向

1. 动态参数调整机制

引入「价格阈值浮动区间」,例如将2倍系数与比特币年化波动率(当前约60%)挂钩,避免熊市中的解锁僵局。

2. 代币效用增强条款

在智能合约中强制要求每次解锁资金的一定比例用于代币应用场景开发(如质押奖励池、治理模块),形成价值支撑闭环。

3. 风险对冲工具集成

允许团队通过衍生品市场(如期权合约)对冲价格波动风险,确保开发资金稳定性。

结论

CZ提出的代币经济学模型,本质上是通过市场信号自动化调控代币供应,其创新性在于将传统金融中的「对赌协议」机制引入加密世界。从赛道适配性看,该模型最适合研发周期长、生态价值可积累的基础设施与平台型项目,这些领域对代币释放的敏感性更高,且具备价值创造的长期性。尽管存在增长悖论与市场适应性缺陷,但通过动态参数调整与效用增强设计,仍可能成为下一代代币经济学的标杆框架。未来,随着RWA(现实资产代币化)与合规化进程加速,此类模型或衍生出混合形态,推动区块链经济系统进入「可编程金融」的新纪元。