观点:周三CPI可能降温,但不等于市场就安全了

美国2月CPI数据即将公布,市场预期通胀小幅回落,但年化通胀率仍高于美联储目标。2月初对中国商品加征关税可能导致核心商品通胀反弹,尤其在3-4月CPI中体现。历史经验显示关税影响滞后,市场可能低估通胀反弹风险。此外,服务业用工成本上升或引发薪资-通胀螺旋风险。需关注进口价格指数和零售商财报中的涨价表态。

原文作者:假装在花街

转载:Luke,火星财经

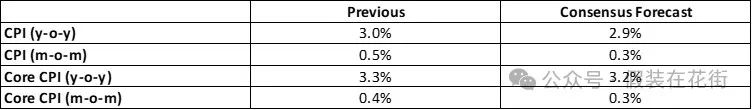

美国2月CPI数据将于本周三公布,市场共识预期是:通胀或小幅回落。

但即便数据符合预期(整体CPI环比+0.3%,核心+0.3%),年化通胀率仍高达3.9%,超美联储目标近一倍,远未到乐观时刻。

我们需要看到环比回落到0.2或更低才有可能让市场放心做多,但需警惕数据噪音(如能源价格波动);若不幸实际数据高于预期,市场恐再现暴跌行情。

其次需要关注的是关税滞后影响:

- 2月初美国对中国进口商品加征10%关税,涉及家具(占进口32%)、服装(26%)、电子产品(21%)。

- 导致2月核心商品(除二手车)通胀预计反弹至0.2%(1月为-0.1%),教育类商品反映可能最明显,价格环比+2.8%(1月仅0.1%);部分企业可能提前囤货导致短期价格波动,但不具持续性。

未来风险在于,进口数据通常滞后1-2个月,即便本次数据没反映相关影响,3-4月CPI也大概率面临二次冲击。

因为中国至美国海运平均耗时25-35天,2月1日后发货的商品3月初才能到港;然后需1-2周完成报关,新增关税成本3月中下旬开始计入批发商成本;美国零售商当前销售的多为2023年四季度库存(无关税成本),新采购的加税商品4月起才会进入终端销售。

所以3-4月CPI开始才是真正的考验

1.家居用品:3月批发成本上升,零售端或在4-5月调价(预计环比+0.3%-0.5%);

2.服装:春装成本上升5%-8%,4月CPI服装分项或环比转正;

3.消费电子:手机、电脑配件3月起涨价3%-5%(如Anker充电器已宣布4月提价)。

历史参照:2018年关税战的启示

2018年7月美国对华340亿美元商品加征25%关税,关税对CPI的冲击通常在政策生效后2个季度达到最大值。

- CPI上涨滞后了3个月:服装CPI在2018年10月环比跳涨0.5%(前值0.1%);

- 峰值滞后6个月:家居用品CPI在2019年1月同比升至3.2%(关税前1.5%)。

所以市场若只聚焦2月数据,认为“最坏时刻已过”,这可能埋下误判风险的种子;这么说主要是看到最近债券收益率下行的速度太快,股市来的避险行为冲淡了通胀预期,降息预期依旧在2次附近,所以多少有点price in了本次通胀数据一般的情况。假设这次数据符合预期而利率市场降息预期不变的话,可以认为市场低估了通胀反弹的风险。

到时候若3月核心商品通胀反弹至0.4%以上(高概率),可能触发美联储重新评估“通胀已控”结论,2025年降息预期或再一次彻底消失。

此外,之前公布的1月非农时薪同比+4.3%,服务业企业用工成本居高不下,可能倒逼涨价,会否引发薪资-通胀螺旋风险,这也是关税之外要关注的进展。

可以追踪的高频数据:

1.美国进口价格指数(3月15日公布):直接反映关税成本;

2.零售商财报电话会(如沃尔玛、百思买4月披露):关注管理层对涨价的表态。