加密市场寒冬将至?

Coinbase研究院发布报告分析加密货币市场进入熊市的可能性,指出比特币和COIN50指数跌破200日均线,市场总市值大幅缩水,风险投资资金减少,结构性压力显现。报告认为短期需保持防御姿态,但预计2025年二季度后市场或探底复苏。投资者需关注技术指标、资金流向等多维数据,采取战术性配置策略应对高波动性。

原文作者:刘教链

转载:Oliver,火星财经

Coinbase 研究院发布了一篇看熊初的报告。在这篇报告中,Coinbase 研究团队对加密货币市场是否进入熊市进行了深入分析。报告原文链接在内参里。这里再谈一谈这篇报告的一些观点。

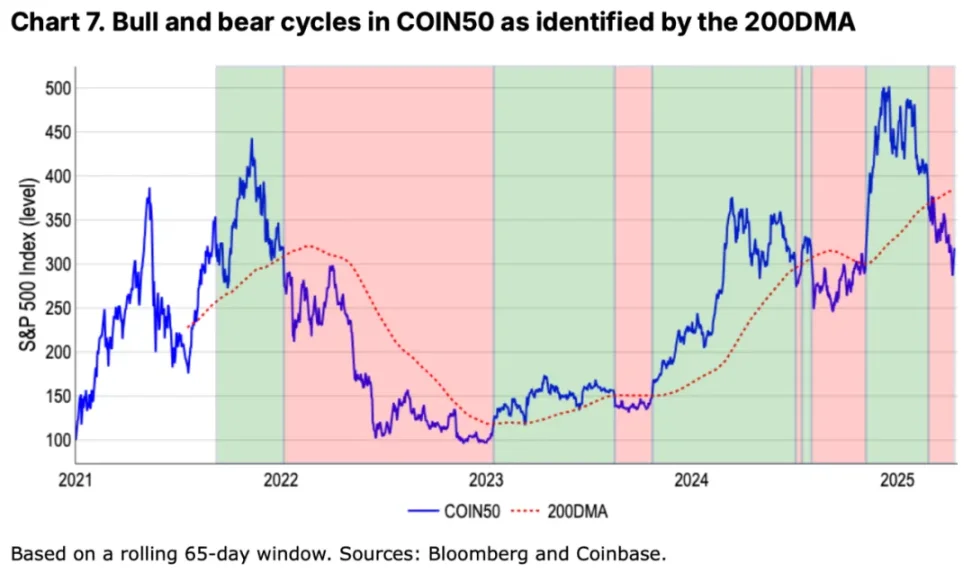

报告指出,比特币和 COIN50 指数近期双双跌破 200 日均线,这一技术指标通常被视为长期趋势转变的信号。与此同时,剔除比特币后的加密货币总市值已从 2024 年 12 月的 1.6 万亿美元高点下跌 41% 至 9500 亿美元,风险投资资金规模也比 2021-2022 年峰值减少 50%-60%。这些数据共同指向市场可能正在步入新一轮「加密货币寒冬」。

报告首先探讨了如何定义加密货币市场的牛熊周期。

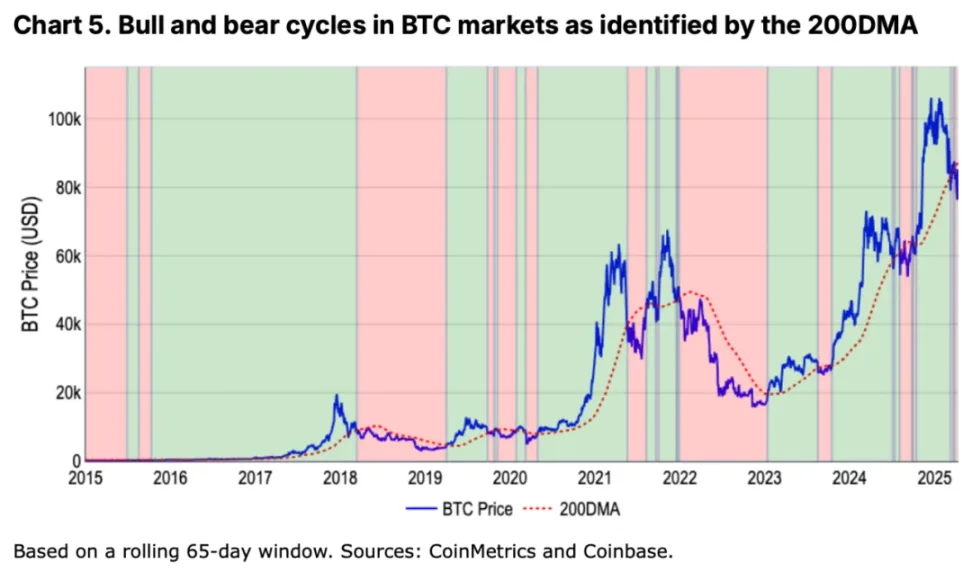

传统股票市场常用 20% 涨跌幅作为分界标准,但这一指标在波动性更高的加密市场显得不够适用。例如比特币曾在一周内下跌 20% 却仍处于长期上升趋势中。相比之下,200 日均线(200DMA)被证明是更有效的判断工具——当价格持续运行在该均线下方且呈现下跌动能时,可视为熊市特征。

数据显示,比特币自 2024 年 3 月下旬开始符合这一标准,而涵盖前 50 大代币的 COIN50 指数更早在 2 月底就进入熊市区域。

市场疲软背后存在多重结构性压力。全球关税政策的实施与潜在升级加剧了负面情绪,传统风险资产在财政紧缩环境下持续承压,这种宏观不确定性直接传导至加密市场。尽管 2025 年一季度风险投资环比有所回升,但相比周期高点仍处于腰斩状态,导致山寨币领域尤其缺乏新资金注入。值得注意的是,比特币在此次调整中跌幅小于 20%,但其他代币整体跌幅达 41%,这种分化印证了山寨币具有更高的风险溢价特性。

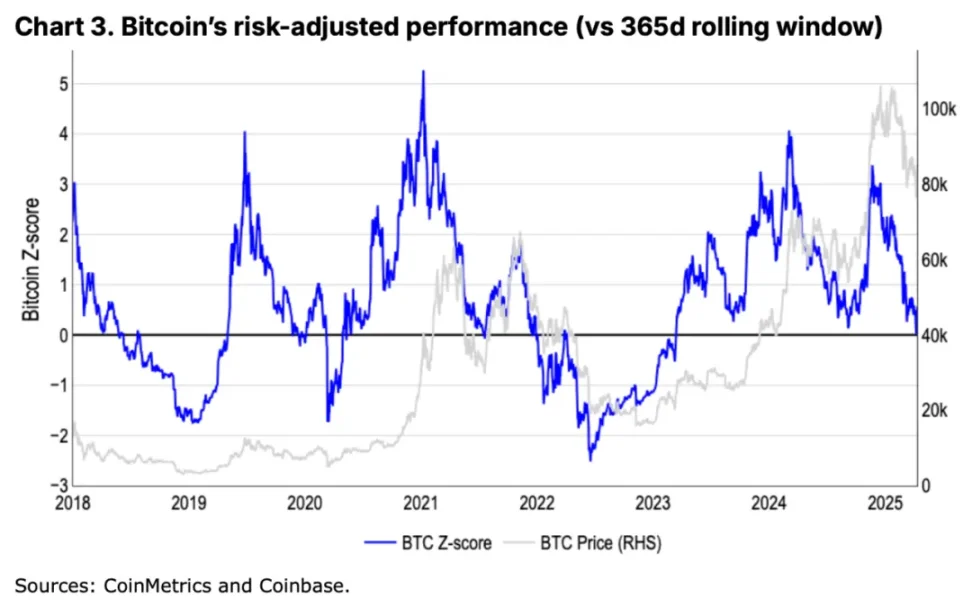

报告通过风险调整后的绩效指标(z 值)验证了当前趋势的严峻性。2021 年 11 月至 2022 年 11 月期间,比特币价格下跌 76%,相当于 1.4 个标准差波动,这与同期标普 500 指数 22% 跌幅(1.3 个标准差)的风险调整后幅度相当。虽然这种量化方法能有效过滤市场噪音,但其信号往往存在滞后性。例如模型直到 2 月底才确认牛市结束,此后一直维持「中性」评级,未能及时反映 3 月的急跌。

历史数据揭示了熊市的本质特征。真正的市场结构转变往往伴随着流动性萎缩和基本面恶化,而非简单的价格百分比变动。2018-2019 年加密货币寒冬、2020 年疫情冲击以及 2022 年美联储加息周期等历史阶段,200 日均线模型都准确捕捉到了趋势反转。当前环境下,市场深度收窄和防御性板块轮动等早期预警信号已经显现,这些现象在过往周期中都曾预示较大幅度的下跌。

Coinbase 研究团队认为,虽然短期(未来 4-6 周)仍需保持防御姿态,但预计市场可能在 2025 年二季度中后期探明底部,为三季度复苏创造条件。

这一判断基于两个关键洞察:一是加密市场对情绪变化反应极其敏感,一旦转折出现往往呈现快速反转特征;二是当前监管环境的边际改善可能成为未来反弹的独特催化剂。不过报告也强调,在股票市场表现疲软的背景下,加密货币的独立上涨行情面临挑战。

随着加密货币生态持续扩展至 Memecoin、DeFi、AI 代理等新领域,单纯以比特币作为全市场风向标的做法已显局限。报告建议投资者需要建立更全面的评估框架,同时关注总市值、风险资金流向、技术指标等多维度数据。

研究团队自 2022 年以来的市场预测记录显示,其对周期性拐点的判断具有较高参考价值,例如准确预见了 2023 年一季度的反弹和 2024 年四季度的上涨行情。

这份报告最终传递出审慎但不悲观的核心观点。虽然技术指标和资金流向明确显示市场进入调整阶段,但加密资产特有的高波动性也意味着复苏可能快于传统市场。对于投资者而言,当前阶段更适合采取战术性配置策略,在控制整体风险敞口的同时,为潜在的市场情绪反转做好准备。

不过,所有分析都建立在现有数据基础上,而加密货币市场素以不可预知性著称,任何地缘政治变化或监管突破都可能迅速改写当前的市场叙事。