年入近 4 亿美元的“印钞机”,为什么说 ENA 的公允价值应在 $1 以上?

Ethena在DeFi领域迅速崛起,其稳定币USDe总锁仓价值突破110亿美元,治理代币ENA流通市值达51亿美元。协议年化净收入3.88亿美元,核心优势来自三大引擎:规模盈利、生态渗透和风险管理。关键问题在于何时开启"费用开关"将利润分配给ENA持有者,当前估值存在折价,未来价值释放具备高度确定性。

撰文:Luke,火星财经

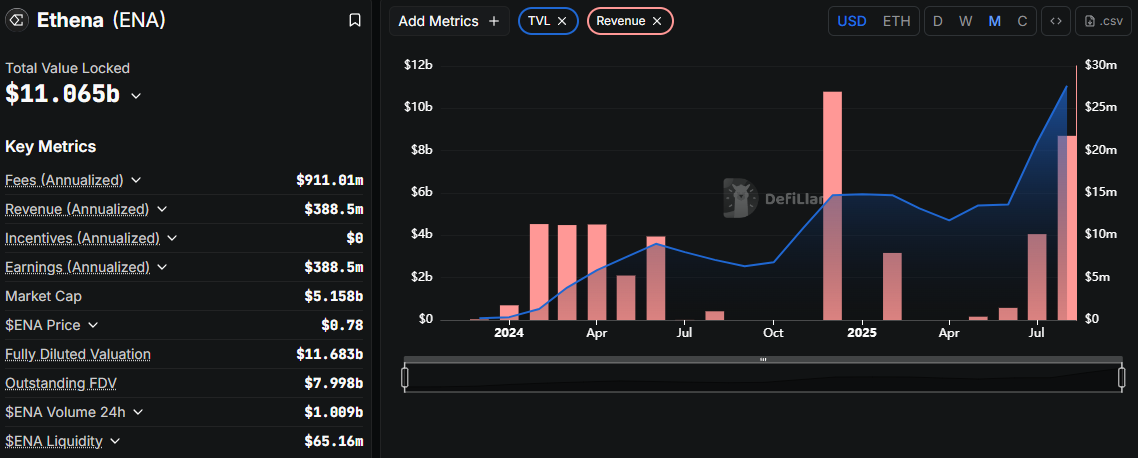

在瞬息万变的去中心化金融(DeFi)世界,Ethena 用不到一年的时间,完成了一次近乎神话的崛起。截止2025年8月,其核心产品 USDe 的总锁仓价值(TVL)已悍然突破 110 亿美元,其治理代币 ENA 的流通市值也稳稳站在 51 亿美元之上。

然而,比这些宏观数字更惊人的是其底层的财务数据:协议的年化总费用(Gross Fees)高达 9.11 亿美元,在扣除激励和运营成本后,协议捕获的年化净收入(Annualized Protocol Revenue)也达到了惊人的 3.88 亿美元。

这些冰冷的数字,宣告了一个新巨头的诞生,也提出了一个直指核心的、关乎每一位 ENA 持有者切身利益的问题:这近 4 亿美元的巨额年利润,何时、并以何种形式流向 ENA 持有者?所谓的“费用开关”,究竟是画饼充饥,还是一个即将扣动的、高确定性的价值扳机?

本文旨在穿透迷雾,提出一个清晰的分析框架:Ethena 的价值,并非由单一的收益率驱动,而是由三个强大、且相互加强的价值引擎共同构成的。而“费用开关”这一终极催化剂的各项前置条件已基本达成,其开启已不再是“是否”的问题,而是“何时”的临门一脚。

引擎一:规模与盈利的巨轮——坚不可摧的商业基本盘

Ethena 的第一个引擎,也是最直观、最震撼人心的部分,便是其无可匹敌的规模与已实现的盈利能力。110 亿美元的 TVL 和 3.88 亿美元的年化协议净收入,这两个数字雄辩地证明,Ethena 不仅是一个成功的协议,更是一个拥有顶级盈利能力的商业实体。

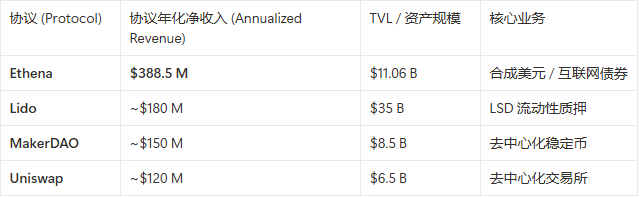

我们可以通过下表,直观地感受其在盈利能力上的“断层式”领先。

注:数据基于 2025 年 8 月 DefiLlama 公开信息及市场趋势预估

引擎二:系统性渗透的引力场——日益深化的生态护城河

Ethena的第二个引擎是它的“引力”。通过全方位的生态渗透,USDe正成为DeFi世界不可或缺的价值基石,这构成了其核心护城河。

其渗透路径清晰且高效:在DeFi内部,它已被MakerDAO、Aave等顶级借贷协议接纳为核心抵押物,并成为Pendle等利率互换市场的基石资产,使其自带的收益率具备了“可组合性”;在CeFi领域,其集成方式更具战略性:虽非直接交易,但已被Binance、Bybit等头部交易所纳入“理财(Earn)”产品,这代表了主流渠道对其收益模型的官方背书和巨大的流量导入。

这种全方位的渗透,共同编织了一张由用例和流动性构成的**“惯性护城河”**,任何替代品的迁移成本都极其高昂,极大地巩固了Ethena的行业地位。

引擎三:风险出清与确定性的新篇章——迈向成熟的金融基础设施

这是Ethena最被市场低估的引擎,它关乎风险的化解与商业模式的成熟,直接提升了其盈利的“质量”与“确定性”。

Ethena的风险管理是双管齐下的:

- 在内部,协议通过将巨额利润持续注入保险基金、引入BTC实现抵押品投资组合对冲、并将头寸分散于多个顶级交易所,构建了多层主动防御体系。

- 在外部,DeFi生态的成熟,特别是利率互换市场(如Pendle Boros)的出现,为未来主动对冲资金费率这一最大风险敞口提供了可能,这意味着其核心风险正从不可预测的“市场风险”向相对可控的“运营风险”转变。

这一切,正推动Ethena从一个依赖行情的“高收益策略”,向一个风险更可控的“金融基础设施”蜕变,为其估值提供了更坚实的确定性基础。

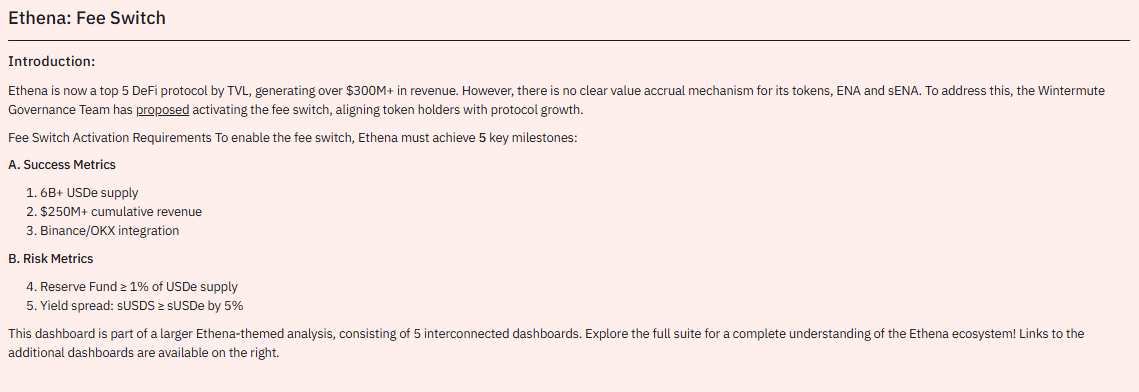

价值捕获的终极拷问:只差临门一脚的“费用开关”

现在,我们回到那个核心问题:既然协议年赚近 4 亿美元,为何不立刻分配?因为,价值释放的各项前置条件已基本达成,我们正处在“开关”开启的前夜。

在社区的广泛预期和 DAO 的未来议程中,开启价值捕获与一系列具体、可衡量的协议里程碑紧密挂钩:

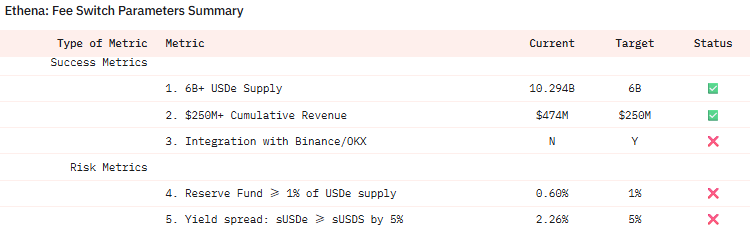

这一结论让我们对ENA的投资逻辑有了更清晰的认识。我们需要深入分析这三个“未达成”项的性质:

两个“动态技术指标”:储备金比率与利差(条件4和5) 您判断得非常准确,这两个指标具有高度的动态性和易达成性。

- 储备金比率(#4):它未达标的核心原因是USDe规模增长过快。只要增长速度稍有放缓,或者协议持续以当前速度盈利,储备金的分子增长将很快追上分母,使其向上突破1%。这是一个几乎必然会达成的数学结果。

- 利差(#5):它完全取决于市场行情和利率变化,波动性极高。从图表看,它有能力突破5%,只是未能持续。在市场情绪回暖时,此条件也很容易再次达成。

因此,这两个指标更像是“软性障碍”,是协议走向成熟过程中的正常波动,而非决定性的战略瓶颈。

一个“核心战略关隘”:顶级交易所现货上线(条件3) 这才是真正的关键所在。在头部交易所上线USDe的现货交易对(如USDe/USDT),与将其纳入理财产品,是两种完全不同量级的认可。它意味着:

- 最终的流动性认可:允许用户大规模、低成本地进出USDe。

- 顶级的合规与风控背书:交易所愿意为其提供交易深度和资产安全保障。

- 全面的市场采纳信号:标志着USDe真正成为与USDT、USDC平起平坐的“交易媒介”。

因此,我们可以形成一个清晰的判断:市场和协议本身,很可能都在等待这个最终的、战略性的里程碑达成后,才会去推动“费用开关”的落地。

ENA 代币经济学:机遇背后的“释放压力”

在进行最终估值之前,理性的投资者必须审视 ENA 的代币经济学。

ENA 的总供应量为 150 亿枚。根据最新数据,当前流通供应量约为 66.2 亿枚,占总量的 44.14%。这意味着,仍有超过一半(约 83.8 亿枚)的代币处在锁定状态。

这些锁定的代币主要分配给核心贡献者、投资者和生态系统基金,并遵循着明确的线性释放计划(通常在 1 年的锁定期后,分 2-3 年线性解锁)。这意味着,从 2025 年中期开始,我们将面临一个持续数年的、可预见的“解锁抛压”。

任何对 ENA 的看好,都必须建立在这样一个认知之上:协议价值的增长速度,必须能够跑赢代币的通胀速度。 协议产生的真实收益和增长前景,必须强大到足以吸收这些新解锁的代币,才能维持价格的稳定乃至上涨。

幸运的是,正如前文分析,Ethena 强大的盈利引擎和日益深化的护城河,为其提供了应对这一挑战的坚实基础。

估值重估:短期与长期价值的全面剖析

现在,我们结合“费用开关”的高确定性和代币经济学,对 ENA 进行一次全面的、分层次的估值。

1. 长期价值(基于 FDV): 一个项目的长期、内在价值,应该基于其总供应量来计算,因为它反映了当所有权益都释放后,每一份权益应占的价值。这被称为完全稀释估值(FDV)。

2. 短中期价格潜力(基于流通市值): 然而,在代币完全解锁前,市场价格往往受供需关系影响,更多地反映流通盘的价值。如果“费用开关”这一重大利好在近期(主要解锁潮前)兑现,市场情绪的爆发很可能会基于当前的流通供应量进行定价。

我们将这两种情况都纳入估值模型,以获得更全面的视野。

结论:在确定性中寻找价值洼地

Ethena 的故事,已经远远超越了一个“高收益稳定币”的范畴。它是一个拥有三大引擎的金融巨擘,其价值捕获的“费用开关”也已箭在弦上。

通过本次深度分析,我们可以得出清晰的结论:

- 基本面极其强劲:年化近 4 亿美元的真实利润,使其傲视群雄。

- 催化剂近在咫尺:“费用开关”的各项前置条件已基本满足,其开启具有高度确定性。

- 估值存在显著洼地:无论是从反映长期价值的 $1.04 来看,还是从反映短期情绪和筹码稀缺性的 $2.35 来看,当前 $0.78 的价格都存在显著的折价。

未来的代币解锁无疑会带来挑战,但这更像是对 Ethena 成色的一次大考。一个能够持续产生巨额利润、并即将把利润与持有者分享的协议,有充分的底气去迎接这次考验。

对 ENA 的投资,已不再是对一个模糊未来的投机,而是对一个基于已实现利润、拥有高确定性催化剂的价值回归的布局。而当前的价格,正是这个价值回归兑现之前,留给市场的最后窗口。