加密市场回吐鲍威尔之夜涨幅,超12亿美元爆仓、BTC跌破11万,PCE数据成最后救赎?

8月25日至26日,加密市场遭遇年内最猛烈抛售,比特币跌破11万美元,三日跌幅超8%,以太坊暴跌10%,全网爆仓超9亿美元。暴跌主因包括巨鲸抛售、ETF资金流出及宏观利空(通胀反弹、降息预期降温)。衍生品市场呈现分化,期货持仓创新高但期权看跌情绪浓厚。未来走势将取决于PCE数据和失业数据,市场面临通胀与流动性预期的关键考验。

撰文:White55,火星财经

一、市场全面溃败:杠杆清算潮与数据断崖

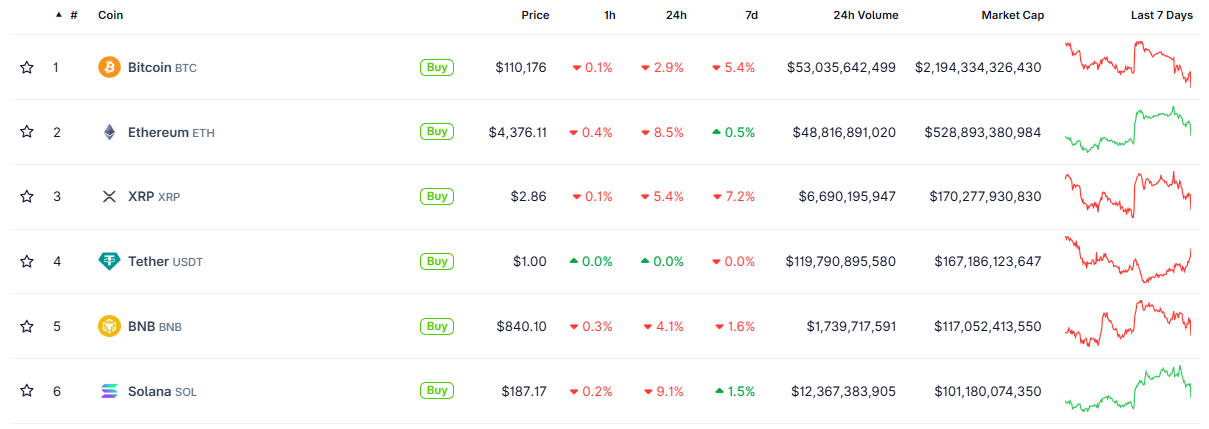

8月25日至26日,加密市场遭遇年内最猛烈抛售。比特币连续跌破关键支撑位,从11.74万美元高点跌至109,825美元,三日跌幅超8%;以太坊同步失守4400美元,单日暴跌超10%,主流币种(如SOL、ADA)普遍回撤超9%。这场暴跌彻底抹平美联储主席鲍威尔上周五“鸽派发言”带来的涨幅——彼时因降息预期升温,比特币单日反弹4%,以太坊更是暴涨15%。

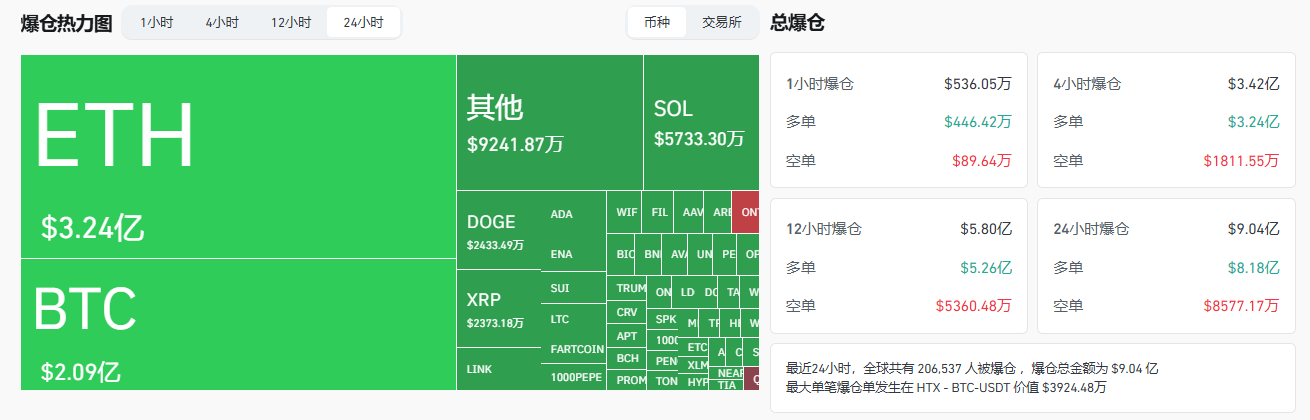

爆仓规模创月内峰值:据CoinGlass统计,过去24小时全网爆仓额达9.04亿美元(多单占比90%),206,571名投资者被清算,最大单笔爆仓发生在HTX交易所,价值3924万美元。

若拉长至三日周期,爆仓总额突破12亿美元,16.6万账户归零,市场杠杆泡沫被残酷挤压。

二、暴跌根源:鲸鱼抛售、ETF失血与宏观预期逆转

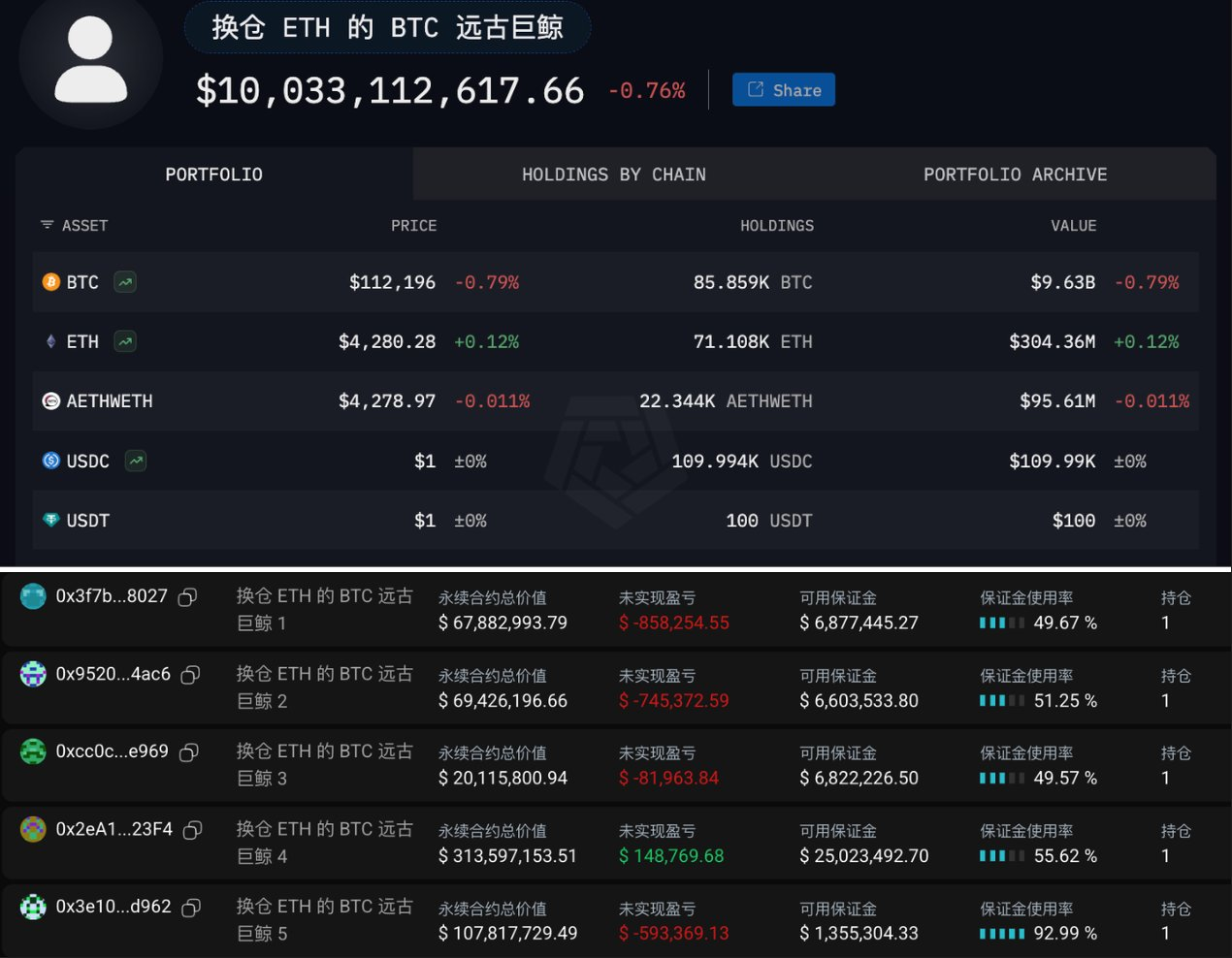

1. 远古鲸鱼“苏醒”引发连锁反应

链上数据显示,一位沉寂五年的比特币巨鲸(2011年建仓成本低于10美元)突然抛售110亿美元BTC,并将资金转移至Hyperliquid交易所,大举买入以太坊现货及期货。此举触发程序化交易跟风抛售,而高杠杆多头仓位(过去两周激增13%) 在跌破11万美元后引发8.18亿美元多单连环爆仓,形成“抛售→清算→再抛售”的死亡螺旋。

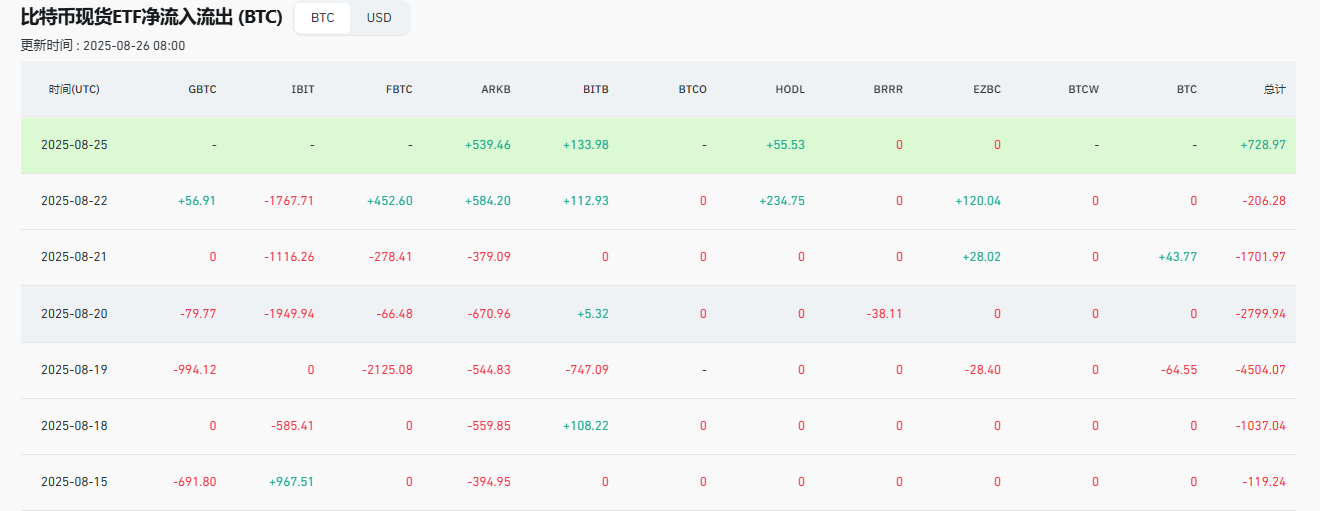

2. 现货ETF资金流入枯竭

贝莱德、富达等机构的现货比特币ETF遭遇严峻考验:8月15日-22日净流出12亿美元,创近三个月纪录。这导致比特币失去核心买盘支撑,与期货市场762,700枚BTC的未平仓合约(历史新高)形成危险背离——杠杆需求虚高,而真实资金正在撤离。

3. 宏观利空三重绞杀

- 降息预期降温:尽管鲍威尔释放鸽派信号,但克利夫兰联储主席Beth Hammack强硬表态“通胀数据不支持降息”,揭露美联储内部鹰派仍掌权;

- PCE通胀反弹:美国6月核心PCE年率升至2.8%(高于预期的2.7%),进口关税推高商品价格,削弱美联储政策转向空间;

- 监管不确定性:CFTC宣布推进数字资产现货交易监管框架,要求交易所提交杠杆与保证金规则意见,加剧市场谨慎情绪。

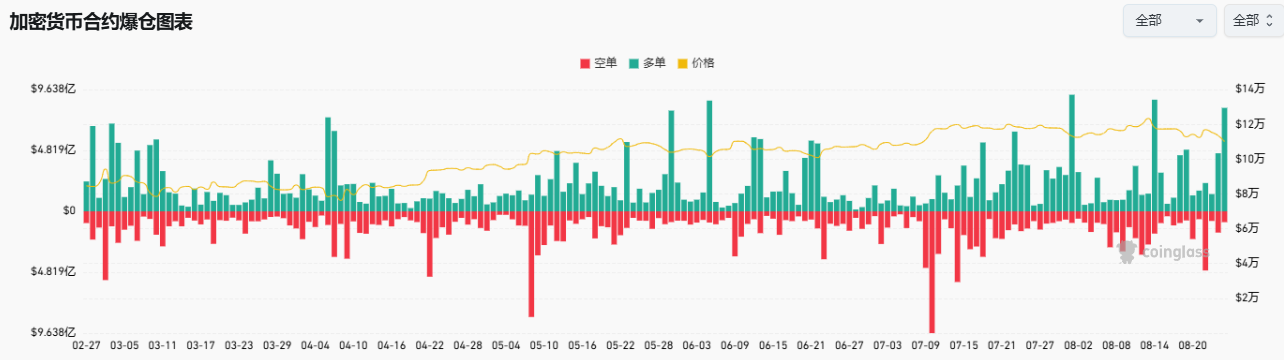

三、矛盾信号:期货狂热与期权恐慌的博弈

尽管现货市场溃败,衍生品领域却呈现诡异分化:

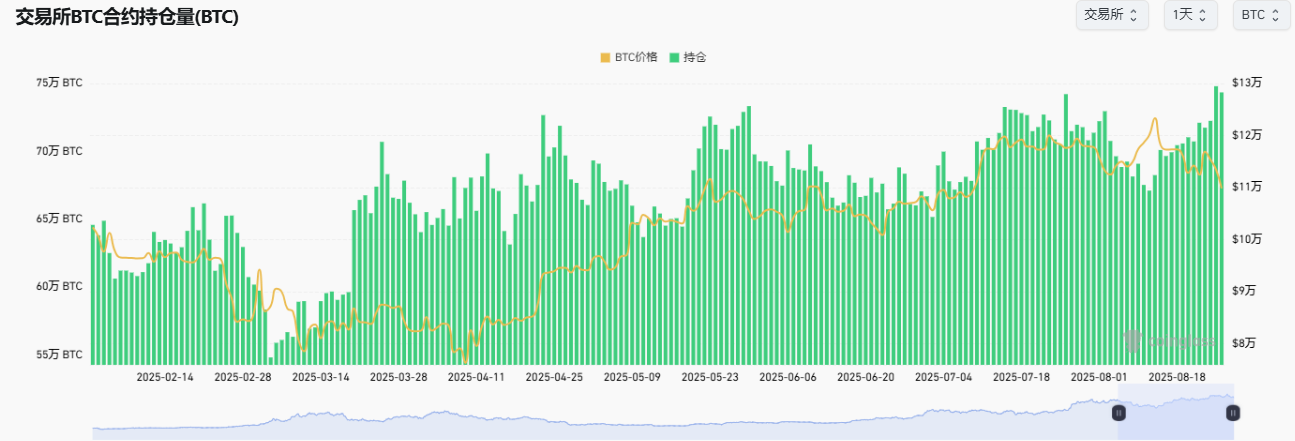

比特币合约全网持仓

- 期货未平仓合约飙升至历史峰值(762,700 BTC),较两周前增长13%。尽管价格在下降,但以币本位来计算却床下了新高,表明投机资本仍在押注后市;

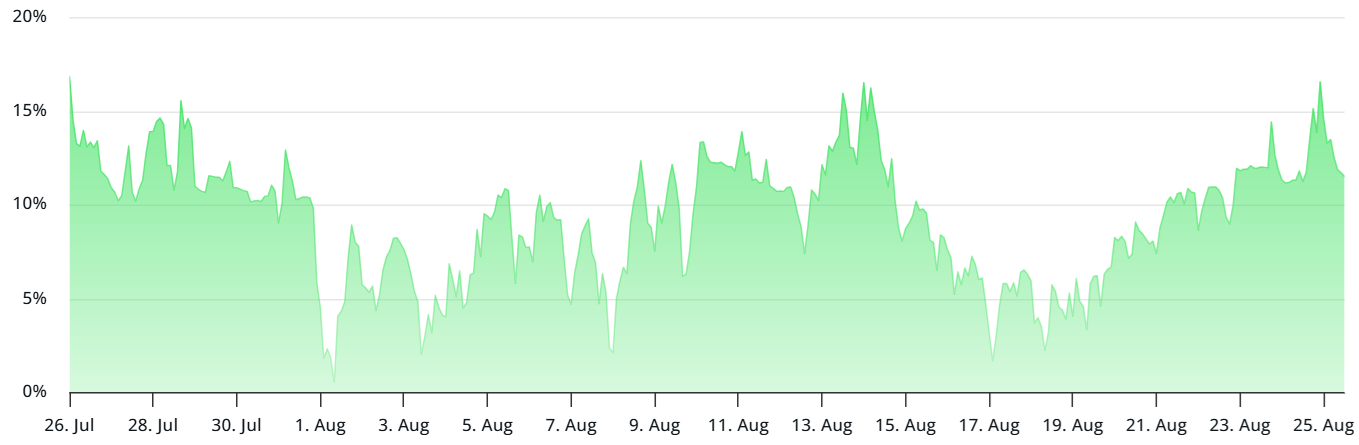

比特币永续期货年化融资利率。来源:Laevitas.ch

比特币永续期货年化融资利率。来源:Laevitas.ch

- 比特币期货溢价目前处于中性水平 8%,高于前一周的 6%。值得注意的是,该指标已超过六个月未保持在 10% 的中性门槛之上,这意味着即使创下 124,176 美元的历史新高,也未能激发广泛的看涨情绪。

比特币期权 30 天 Delta 倾斜(看跌-看涨)。资料来源:Laevitas.ch

比特币期权 30 天 Delta 倾斜(看跌-看涨)。资料来源:Laevitas.ch

- 期权市场 Delta 倾斜率升至-10%(看跌期权溢价),反映机构正以更高成本对冲暴跌风险,这明显表明市场看跌情绪。虽然过度恐慌情绪显而易见,但在比特币价格仅两天内就跌超 7000美元之后,这种担忧并不罕见。市场心理可能受到了鲸鱼将持仓从比特币转向以太坊的影响,尽管这种流动性往往会随着时间的推移而趋于稳定。

这种分裂状态暗示:杠杆资金试图“抄底”,但专业投资者已进入防御姿态。若比特币无法快速收复11.34万美元周线开盘价,可能进一步下探108,500美元支撑位。

目前,周五到期的138亿美元月度期权可能成为决定投资者是否重返市场的催化剂。

四、以太坊打破独立行情:机构接盘与质押锁仓

值得关注的是,以太坊在此轮下跌中也并未展现出此前的韧性,在周六短暂创出新高4950美金后迅速下跌,随后跟随比特币走势持续下降,当前已由高点下跌近600美金

此前以太坊的利好能否继续或将是一种考验:

- 华尔街机构逢低吸筹:Bitmine Immersion Technologies单日买入4500万美元ETH,上市公司质押收益策略吸引长期资金;

- 流动性锁仓效应:近三分之一的ETH供应被质押,叠加ETF资金流入,使4000美元从阻力位转化为强支撑;

五、关键时间点:失业数据与PCE的终极审判

市场能否逆转颓势,取决于未来48小时两大宏观数据:

周四晚20:30 美国当周初请失业金人数

前值为23.5万人(超预期增加1.1万),若续创新高将强化降息逻辑;

周五晚20:30 美国7月核心PCE物价指数

预期年率2.9%(前值2.8%),若超3%将彻底粉碎9月降息希望。

花旗警告:关税对通胀的传导存在滞后性,8-9月PCE可能跳升至3.2%,迫使美联储推迟宽松。此外,周五138亿美元比特币期权到期可能引发多空决战,成为短期方向导火索。

展望:牛市终结还是黄金坑?

当前市场正处于“流动性预期”与“通胀现实”的撕裂中:

- 悲观情景:若PCE数据超预期,比特币恐跌至10.5万美元,清算潮将蔓延至以太坊及山寨币;

- 乐观情景:失业数据疲软+PCE温和,可能触发120,000美元突破行情,但需ETF资金流入配合。

这场暴跌如同一场高压测试:远古鲸鱼的抛售暴露了市场脆弱性,而期货未平仓合约的飙升则揭示投机资本的顽固。当周五PCE数据揭晓时,市场将直面“通胀幽灵”与“降息幻想”的终极对决——要么引爆空头回补狂欢,要么将杠杆泡沫彻底碾碎。唯一确定的是:在美联储转向信号明确前,加密货币的脉搏仍将随宏观数据起伏。