入门科普:什么是AAVE?

Aave,这是一种开源借贷服务,任何人都可以使用它成为贷方或借方。在本 Aave 指南中,您将了解区块链借贷的工作原理,以及 Aave 如何成为领先的 DeFi 平台。

原文标题:What Is Aave?

原文作者:Rahul Nambiampurath

原文来源:thedefiant

编译:BTX Capital

就在十年前,人们可以在没有银行的情况下借钱的想法还只是一种幻想。在比特币为以太坊和其他智能合约平台奠定基础之后,情况不再如此。

快进到 2022 年,我们有了 Aave,这是一种开源借贷服务,任何人都可以使用它成为贷方或借方。在本 Aave 指南中,您将了解区块链借贷的工作原理,以及 Aave 如何成为领先的 DeFi 平台。

Aave的简史

2017 年,Stani Kulechov 辞去了法律学位,创立了一家名为 ETHLend 的企业。赫尔辛基大学的毕业生受到以太坊的启发,创建了一个点对点借贷平台。

第二年,Kulechov 将 ETHLend 更名为 Aave,并于 2020 年 1 月在以太坊主网上推出了该平台。从那时起,Aave 已经扩展到其他区块链网络,包括 Avalanche、Fantom、Harmony、Arbitrum、Polygon 和 Optimism。

在 2021 年 10 月 27 日达到顶峰时,Aave 锁定的总价值为 19.13B 美元(借贷、抵押);近 15B 美元在以太坊上。

在 2022 年的熊市期间,Aave 仍然以 56 亿美元的 TVL 主导了去中心化借贷市场。

Aave 有 Compound Labs 等对手。

当 Aave 在 2021 年 4 月推出其流动性挖矿计划时,它超过了 Compound,成为排名第一的借贷 dApp。通过八轮融资,Aave 筹集了 4900 万美元来为其发展提供资金。

因为它是一个去中心化的平台,Aave 运行精益运营,这与传统银行对分支机构、服务器场和其他基础设施的依赖形成鲜明对比。

2020 年 7 月,英国金融行为监管局授予 Aave 作为授权电子货币机构运营的许可证。2022 年初,Kulechov宣布推出 Aave 移动钱包。

Aave 是如何工作的?

那么,去中心化点对点模式中的借贷到底是什么?让我们重新审视一下传统银行业务,以便我们进行比较。

如果您想从银行借款,您必须弄清楚您是否可以在给定的时间段或期限内偿还本金。银行收取利息以弥补您可能无法偿还贷款的风险并收取收入。记住:银行借给你的钱来自其他客户的存款。银行受到国家的严格监管,以确保它们不会滥用存款。

那么,去中心化点对点模式中的借贷到底是什么?让我们重新审视一下传统银行业务,以便我们进行比较。

如果您想从银行借款,您必须弄清楚您是否可以在给定的时间段或期限内偿还本金。银行收取利息以弥补您可能无法偿还贷款的风险并收取收入。记住:银行借给你的钱来自其他客户的存款。银行受到国家的严格监管,以确保它们不会滥用存款。

银行会彻底检查借款人的信用记录和评分,以及其他财务数据,如果您违约,通常会要求提供抵押品以覆盖部分或全部本金。

通过流动性挖矿实现去中心化

银行服务可以通过区块链和智能合约重新创建。具体来说,嵌入在按时间顺序标记的数据块中的智能合约使它们不可变,即防篡改。反过来,智能合约重新创建和自动化受贷方和借方约束的金融逻辑。

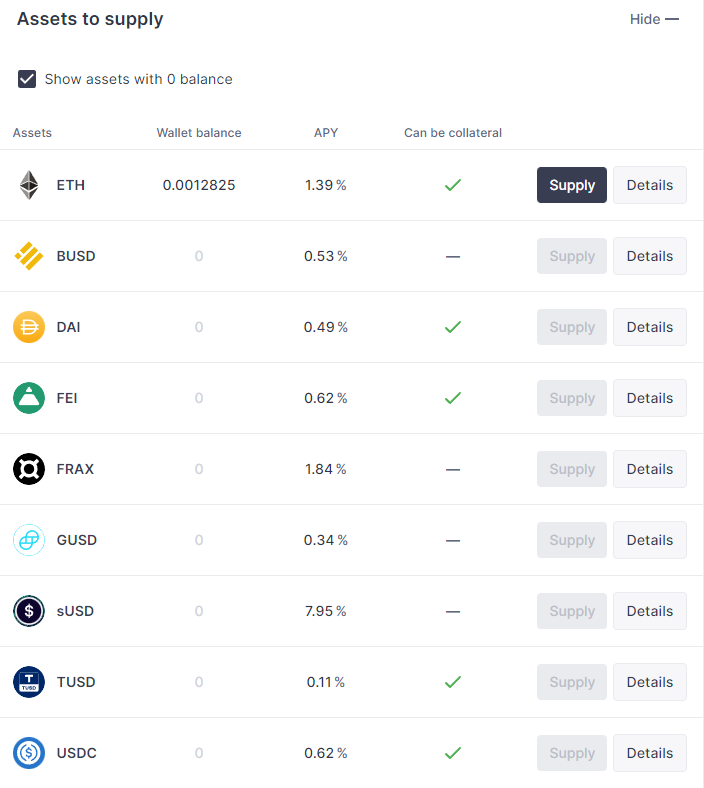

这些基础智能合约之一是流动资金池。在选择以太坊市场时,Aave 提供了 36 种加密货币和稳定币,具有不同的年收益率(APY)。贷方选择了其中一种加密资产来提供借贷。

然后借款人利用贷方提供的流动资金池。

他们必须使用抵押品,就像任何勾选的加密资产一样。通过这种方式,流动资金池的智能合约为借款人锁定了加密资产。如果他们未能支付,则抵押品将被清算。

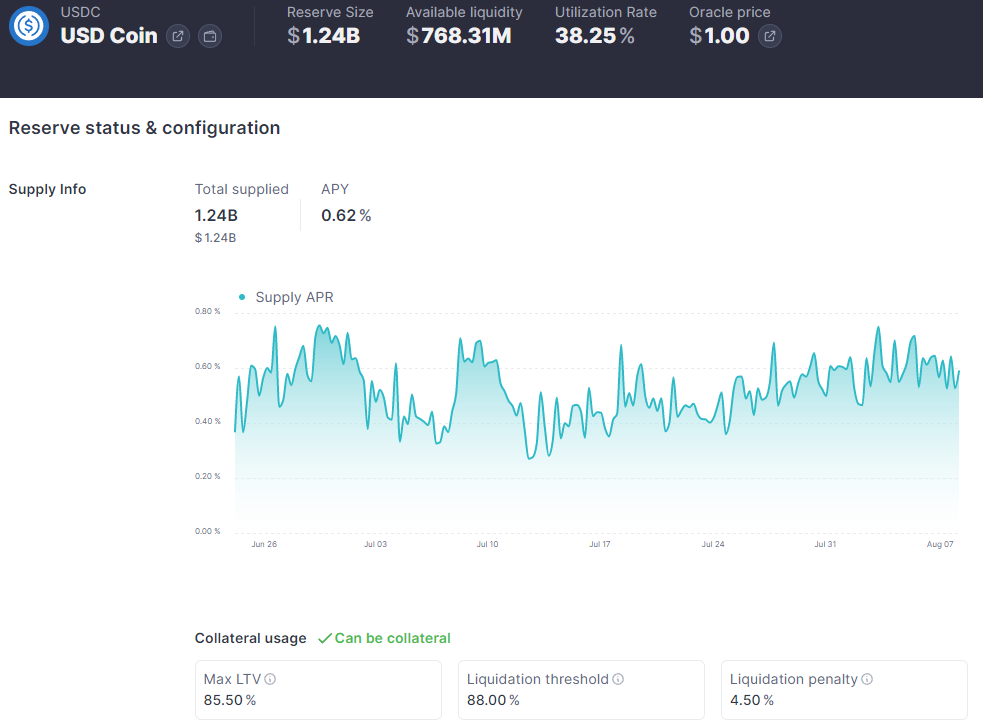

例如,假设借款人想要借入美元硬币 (USDC)。这种稳定币是一种与美元挂钩的非易失性资产。贷方以 0.62% 的 APY 提供了价值 1.24B 美元的 USDC。

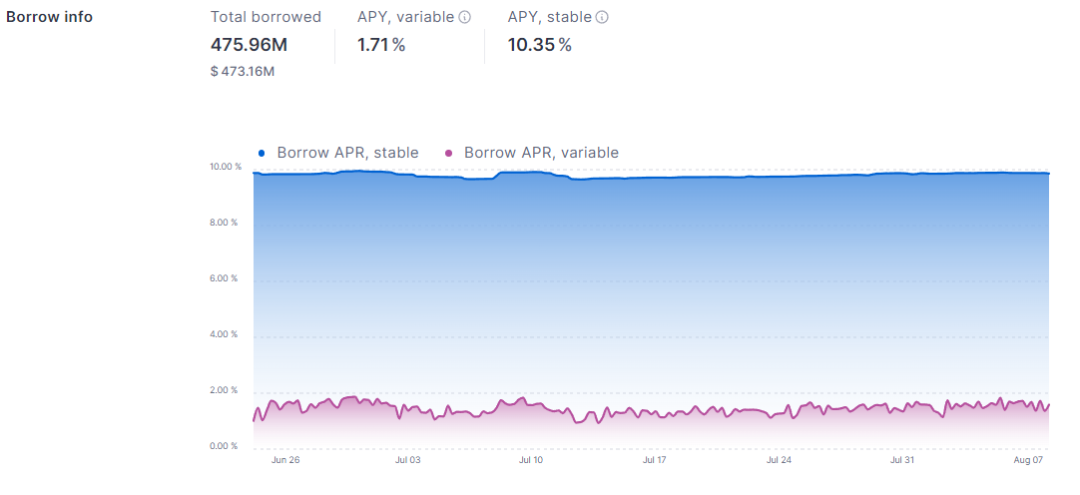

如您所见,USDC 的 LTV(贷款价值比)为 85.5%。这意味着对于用作抵押品的每个加密货币单位,您可以借入 0.855 USDC。如果您使用 10,000 USDC 作为抵押品,您将能够借入 8,550 USDC。此外,您可以选择要支付的利率类型:可变利率或稳定利率。

在 USDC 的情况下,两者之间的差异非常大——1.71% 对 10.35%。AAVE 是第一个引入转换利率的借贷 dApp,因为大多数 DeFi 采用可变利率来应对加密市场的固有波动性。

因此,对于诸如闪电贷款之类的短期产品,借款人通常使用可变 APY。毕竟,APY不太可能在短时间内因市场情况而发生变化。在任何一种情况下,你都需要向用他们的加密货币填充流动资金池的贷方支付 APY。

换句话说,Aave 贷方正在挖掘流动性,这要归功于借款人利用这些供应的流动性池。整个过程是自动化的,其中 Aave 收取 0.09% 的流动性费用。

最后一点,Aave 的可变利率与闪电贷款密切相关,因为它们可以在几秒钟内执行。加密交易者通常使用闪贷作为间接杠杆。例如,如果他们发现交易所之间的价格差异,他们可以利用这一点,但手中有额外的贷款资金以获得最大的利润收益。

Aave 代币和质押

为了加强协议的安全性以提供额外的流动性安全性,Aave 使用其 AAVE 代币提供质押。这不应与区块链质押相混淆。例如,Ethereum、Cardano 或 Avalanche 是权益证明网络,验证者使用其质押的代币来验证交易。

为了加强协议的安全性以提供额外的流动性安全性,Aave 使用其 AAVE 代币提供质押。这不应与区块链质押相混淆。例如,Ethereum、Cardano 或 Avalanche 是权益证明网络,验证者使用其质押的代币来验证交易。

相比之下,Aave 质押意味着您将资金存入 Aave 的安全模块。这是协议的流动资金池,不用于借贷。相反,它作为一种冗余措施,以确保极端市场条件下的流动性。截至 2022 年 8 月,人们已经质押了价值 3.3763 亿美元的 AAVE 代币。

借款人集体

对于这项服务,AAVE 质押者获得 9.04% 的 APR(年百分比率),这大大高于任何银行账户的预期。在发生短缺事件 (SE) 的情况下,借款人集体无法偿还债务,安全模块中 30% 的 AAVE 代币将用于弥补短缺。

最多有 1600 万枚 AAVE 代币,其中 1390 万枚在流通中。

AAVE 代币可用作贷款抵押品,但它不向贷方提供 APY 收益,其 LTV 比率为 62.50%。通过这种方式,Aave 鼓励 AAVE 代币持有者转而投资安全模块。另一方面,AAVE 抵押贷款没有借款费用。

Aave 的镜头协议

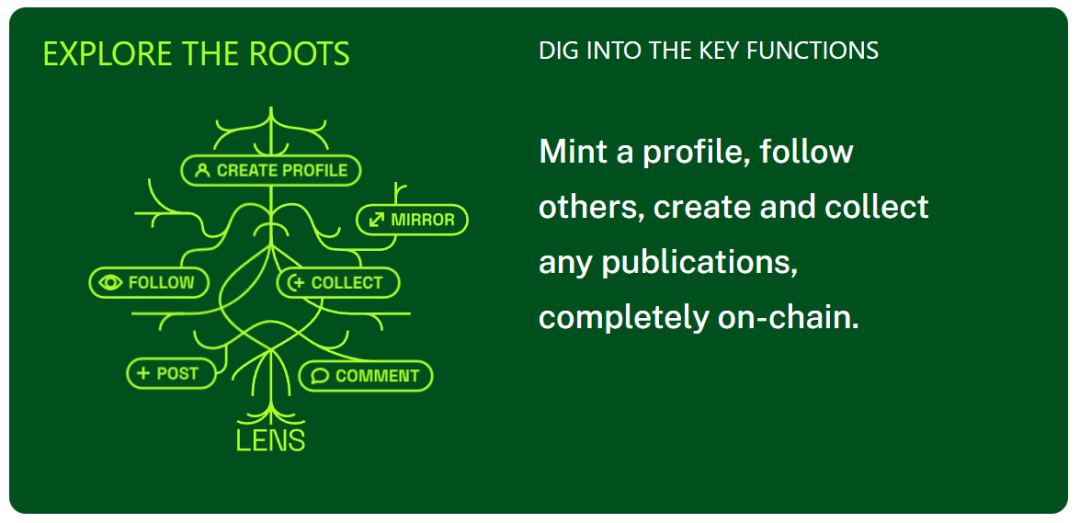

最后,由 Kulechov 领导的 Aave 团队正在扩展到借贷之外。2022 年 5 月,它推出了Lens Protocol,这是一个用于构建社交媒体平台的 Web3 框架。这种体验将通过使用 NFT 在链上进行。

Lens 允许对关注者、评论和帖子进行标记,让用户完全控制他们的交互,因为整个个人资料都被铸造为 NFT。这也意味着无法删除标记化的帖子。对于 Twitter 或 Facebook 等集中式 Web2 平台,情况并非如此。

然而,将内容和追随者添加为 NFT 将是成本密集型的。为了最大限度地降低此类交易的费用,Aave 选择 Polygon 作为以太坊的主要第 2 层可扩展性解决方案。

毕竟,最大的 NFT 市场 OpenSea 也选择了 Polygon 作为其免费铸币体验。

责任编辑:Kate