Uniswap 难赚钱?纯现货DEX无“钱”途

现货 DEX 绝不可简单对标 CEX

原文作者:CapitalismLab

原文来源:CapitalismLab

$UNI 因其作为“无意义的治理代币”的代表而广受批评。实际上,此事远远不是打开分成开关,然后将收入用于分配或者回购这么简单。即使作为现货 DEX 的龙头,Uniswap 护城河远没有想象的那么宽广,盈利潜力堪忧。 为何会如此?本文将用详细的案例和数据为你解析。

本文将从以下几点展开分析:

- DEX 与用户连接较弱,护城河较浅

- UNI 没有进一步开发附加价值

- CEX 现货交易免费潮,更难获取定价权

- UNI 若能成功开启分成,乐观情况下协议收入仍不多,估值不低且不足以覆盖团队费用

DEX 与用户连接较弱,护城河较浅

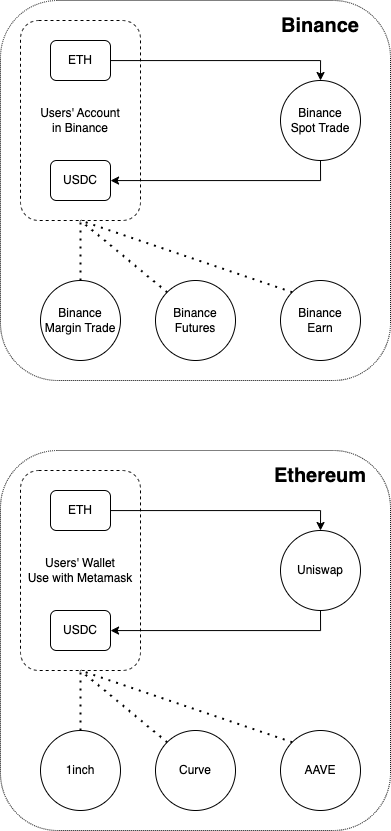

市场对于 DEX 的期许不少来源于 CEX 的平台币在过往表现优异,然而 DEX 和 CEX 两者在诸多方面的差别造成其盈利能力上有重大差异。 参见下图,使用币安交易现货,意味着你的币存在了币安,你在使用币安的APP,资金在币安的生态内流转,你不断与币安生态产生连接与信任。 而 Uniswap 仅在交易部分起作用,资金并不在 Uniswap 停留,与币安对应的是 Etherum 而非 Uniswap,连接与信任在 Ethereum 中积累。也就是说 CEX 和 L1 是一个层级的,现货 DEX 仅可对标 CEX 中的一个模块。

这使其无法像 CEX 一样轻易横向扩张,在 ETH 生态中也面临着激烈的竞争:

- 用户可以随意切换到 Curve 等竞品上

- 1inch 等聚合交易充分利用 DeFi 整体的流动性,价格必然更优

- 仿盘的高度同质化竞争,卷抽成卷费用,压缩利润空间

- DEX 是 DeFi 中少数不用沉淀用户(非LP)资金的,这使得其历史信誉价值略低

所以虽然从交易量上看 Uniswap 虽然独占鳌头,但是若其打开抽成开关,很有可能对其份额造成负面影响,此次 UNI 社区否决开关提议亦有这一重考量。

UNI 没有进一步开发附加价值

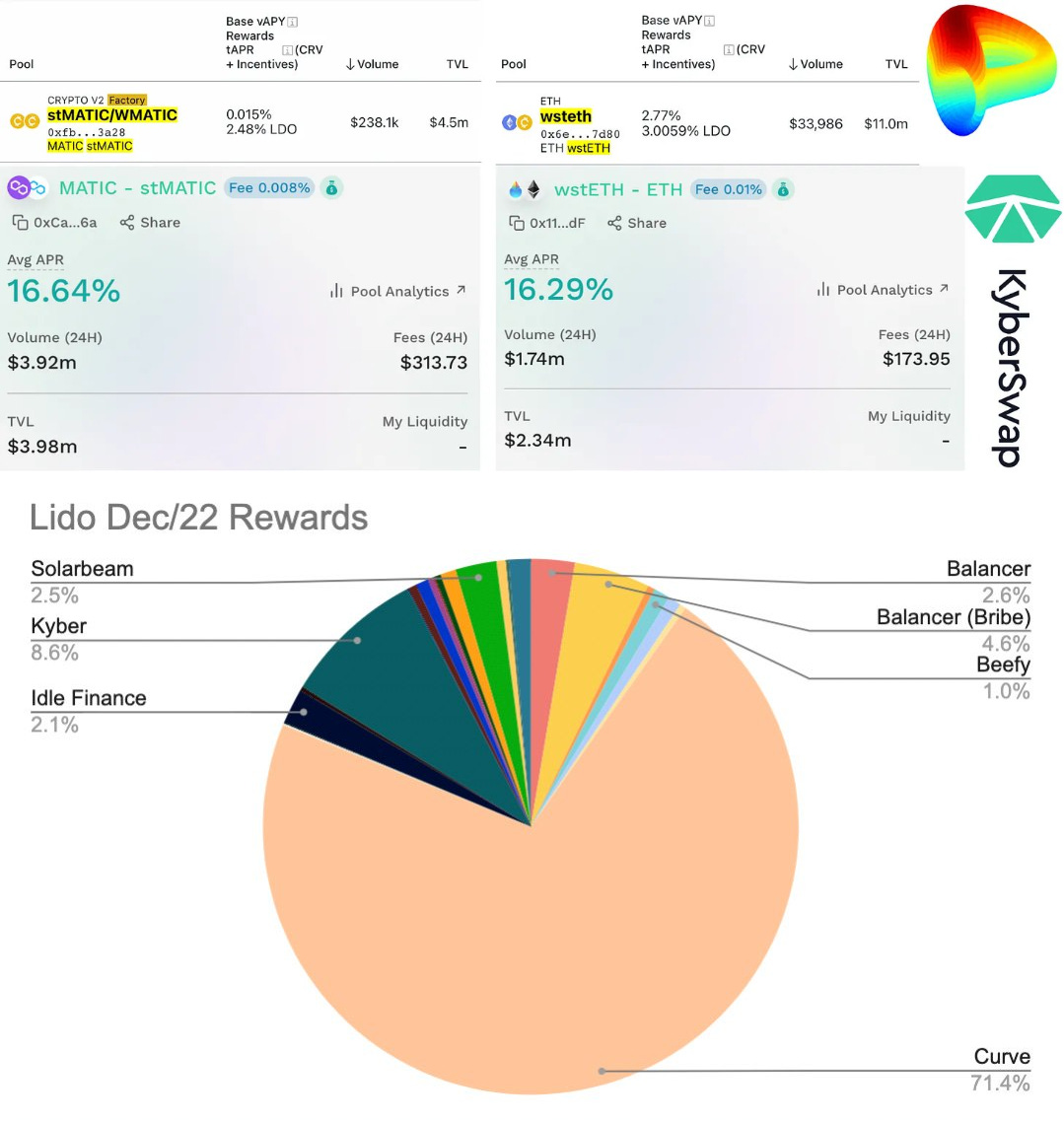

可能有人会说,Curve 抽成 50% 那为什么 Uni 不可以? Curve 之价值在于其在 DEX 上构建成的 Ponzi 平台和流动性配置平台 。Ponzi 不是 Curve 的缺点而是他的优点,构建起让代币持有人收益的 Ponzi 博弈机制受益正是 Curve 最大的优势,一旁倒后一旁生,旁来旁往 CRV 皆受益。此外对于有流动性需求的项目而言 Curve 也是实在帮他们解决了问题,参考下方推文可见 Curve 在 LSD War 如何风生水起。

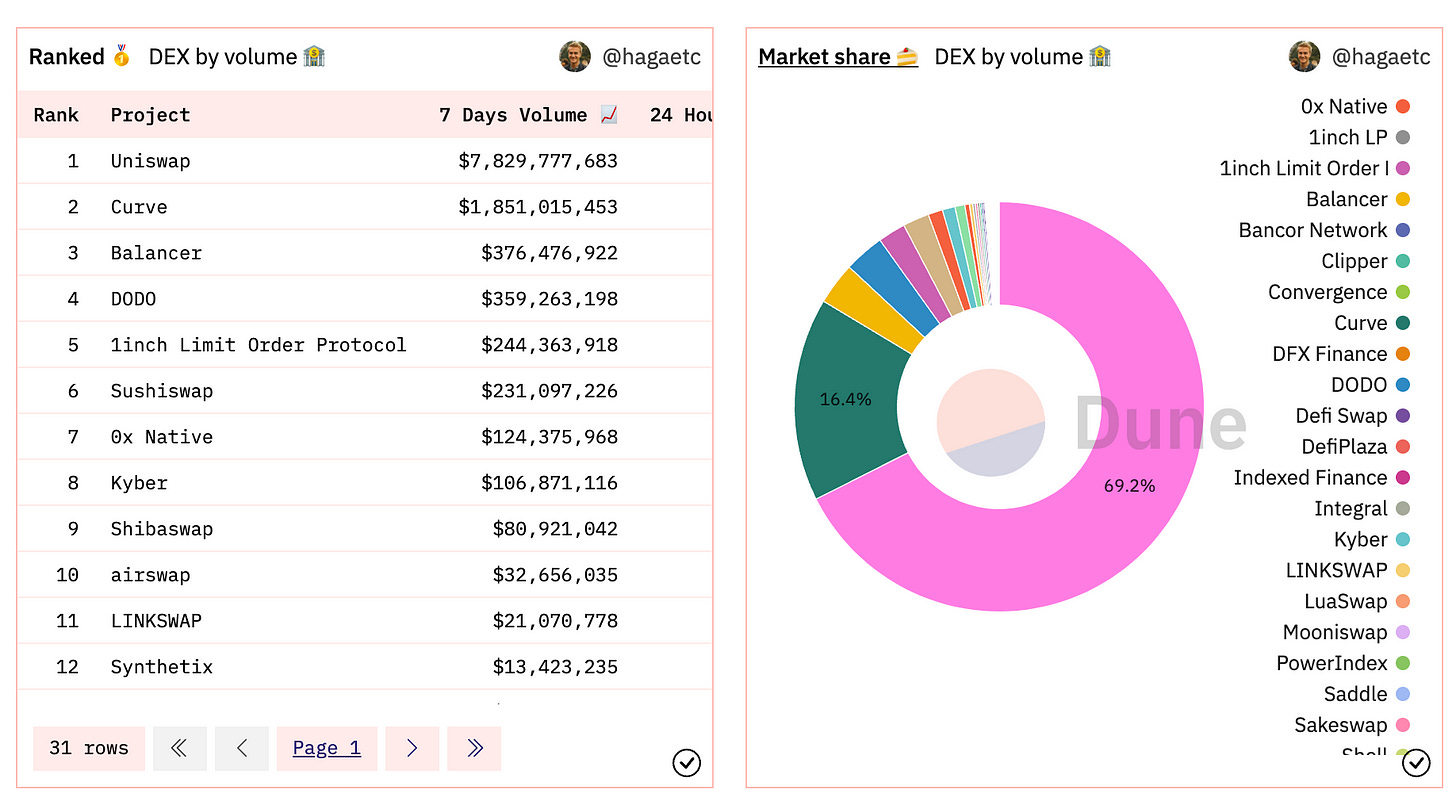

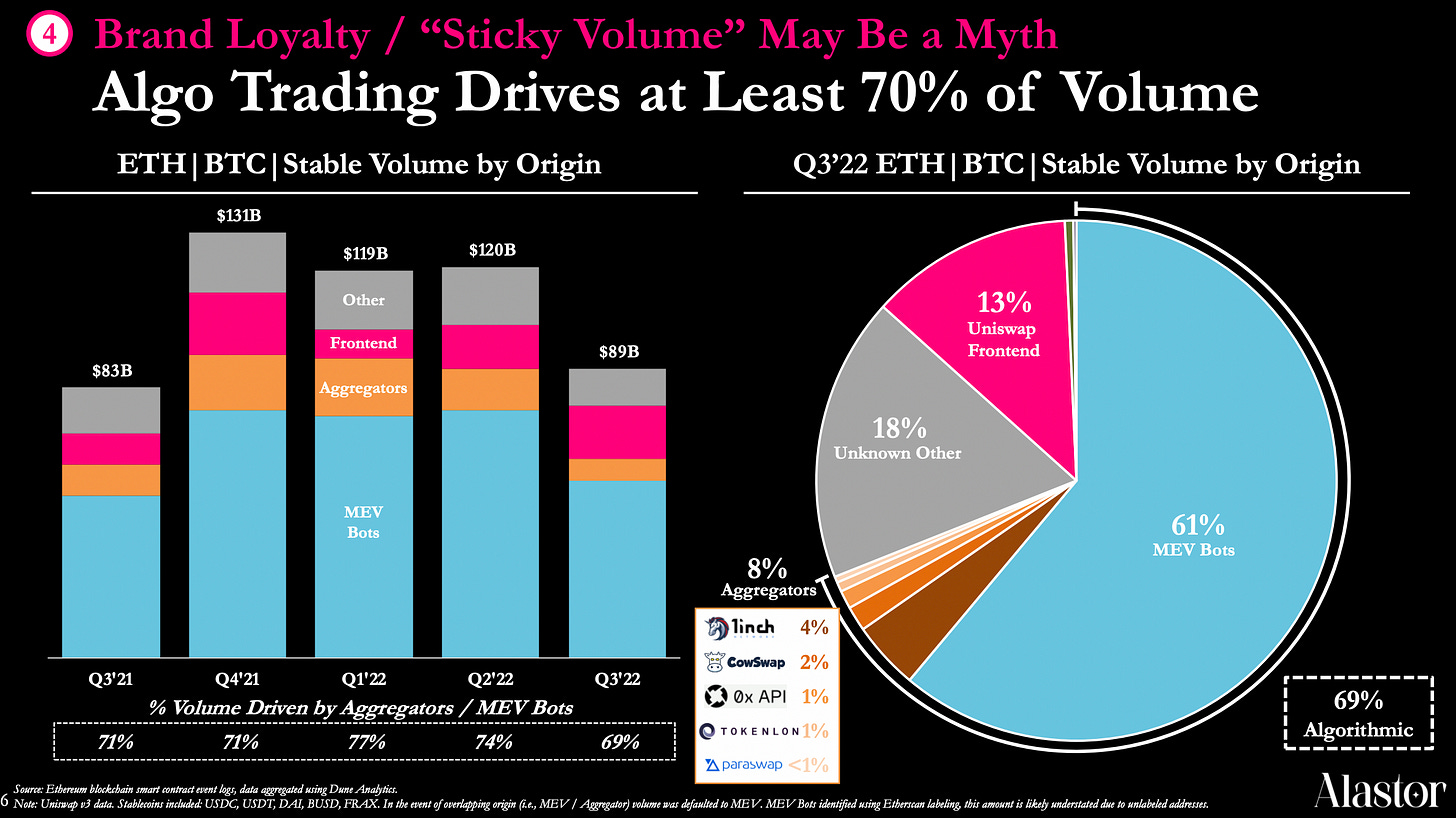

再看下面这张著名的流量分布图,从悲观的角度看大部分交易量都是 MEV Bot, 反映了其目前其相对于 CEX 的弱势地位,交易量仅有 13% 来自于自有流量;但从乐观角度看其自有流量13%远高于聚合器流量 8% ,这已经使得仿盘难以望其项背了。品牌价值带来的流量优势是实实在在的,如果 Uniswap 能在其他附加价值上做好,那么自然也能够有些利润空间。

然而 UNI 团队在这些提升附加价值的事上毫无作为,导致原本属于其的地盘被仿盘分食。在 Alt-L1/L2 的 LSD 竞争中,Uniswap V3 的仿盘 Kyberswap 就因为做好了激励着一块,从 LDO 的激励预算中分得了一块仅次于 Curve 的蛋糕。试想一套有着和 Curve 一样完整激励、Bribe 体系 Uniswap 该会如何强大,然而 UNI 持有者现在却只能在梦里想想。

CEX 现货交易免费潮,更难获取定价权

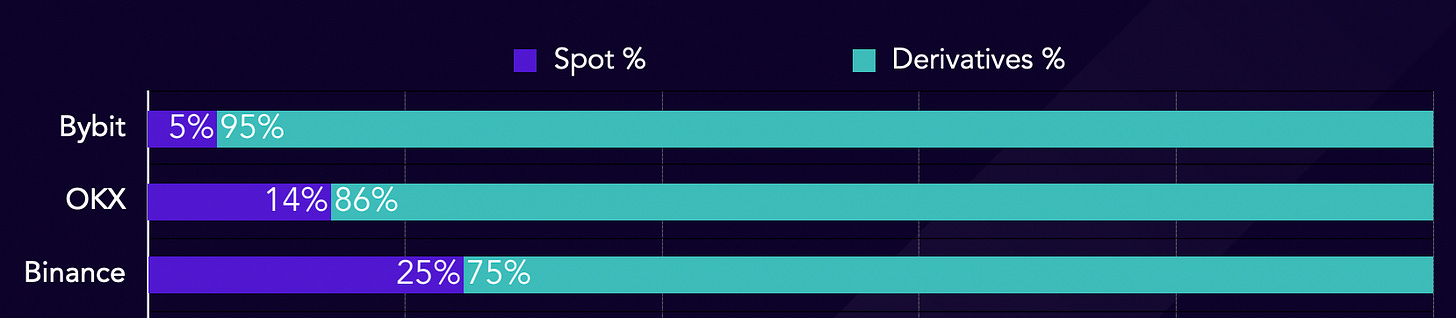

更糟糕的是,在22年中,头部交易所中合约交易量远超现货交易量已是普遍现象,现货交易也出现免费潮流,Binance 对 BTC/ETH 等主流币种现货免手续费,而 Bybit 更是现货全线免手续费,就是说对于CEX而言现货更多的变成了获取和维持客户活跃的手段,通过合约等衍生品交易来赚钱。这样以来 Uniswap 更难获取定价权,而如前文所述,其也没有 CEX 一样的横向扩张能力,可以快速在衍生品赛道建立起优势。

图源:Tokeninsight

图源:Tokeninsight

UNI 乐观情况下收入仍少,估值不低且不足以覆盖团队费用

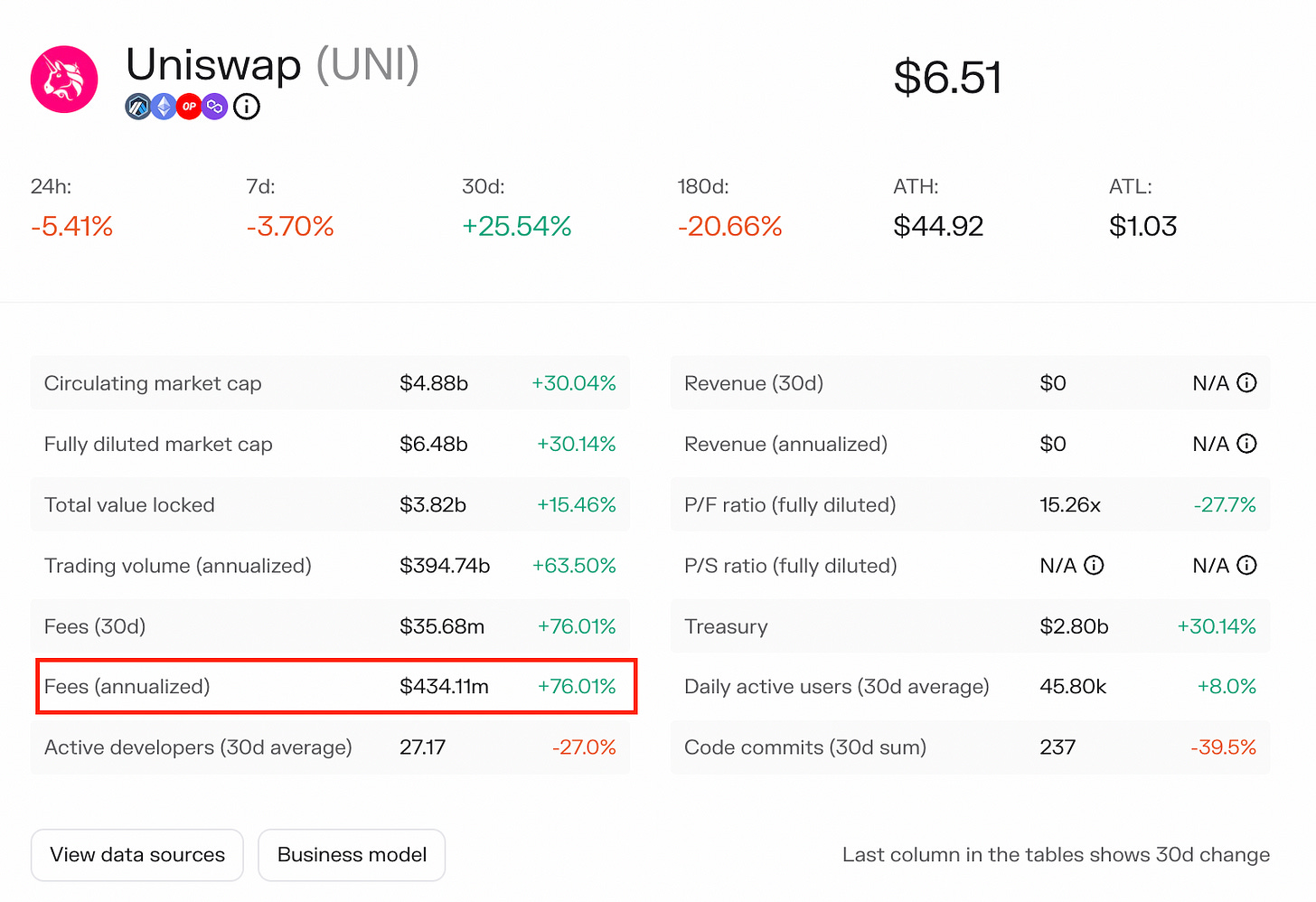

Uniswap 当前一年费用收入预计为 $434M 。即使按照最理想的情况,在对所有交易对收取10%的抽成,那么协议收入也仅有 $43M,全流通市值/年度收入(P/S) = 153,目前 GMX P/S=15, 相比之下Uniswap仍然贵10倍。

并且协议收入不等于可以分配给持币者的利润,毕竟养团队可是要花钱的。UNI团队一年要花多少钱?参考量级更小的 MakerDAO 是$34M ,Lido 是 $24M, Uniswap Linkedin 上的雇员人数比这两家还要多不少,估摸着一年 $50M 是要花的。这么一算,乐观来看 Uniswap 一年还要亏 50-43= $7M。

图源:Tokenterminal

图源:Tokenterminal

其实横向对比一下 Lido/AAVE, 以 Uniswap 的龙头溢价 PS = 150+ 的估值倒也不算太夸张。不过嘛,Lido 明确受惠于近期的上海升级,AAVE 在也逐步提升抽成比率的同时维持了市场份额,此外还可能受惠于上海升级(参见下方的推文),而 Uni 不但错失 LSD 市场,现在可是连一个分成开关都还没打开呢。

综上所述,DEX 与用户连接较弱,加上团队忽视附加价值的建设,Uniswap 开启抽成可能会影响市场份额和成长性,即使成功开启了当前估值也不低。实际上,若是日后 UNI 团队愿意正视市场需求的话,利用其品牌优势也不是不能重振雄风。But not today , not now。