Bankless:加密行业被进攻,监管正在走上战争之路

加密货币公司可能确实想遵守规则,但这些规则到底是什么,Gensler先生?

原文标题:Fed Up with Feds

原文作者:Donovan Choy

原文来源:Bankless

编译:MarsBit

美国监管机构正在磨刀霍霍,希望在加密货币领域征收更多的罚款和关闭更多的服务。

投资者保护是他们声称的目标,但通过采取一次性的执法行动,没有制定任何明确的指导方针,也没有与该行业最大的参与者合作,不清楚他们所做的任何事情对于一个庞大、多样和快速增长的新金融生态系统是否真的有成效。

——Bankless team

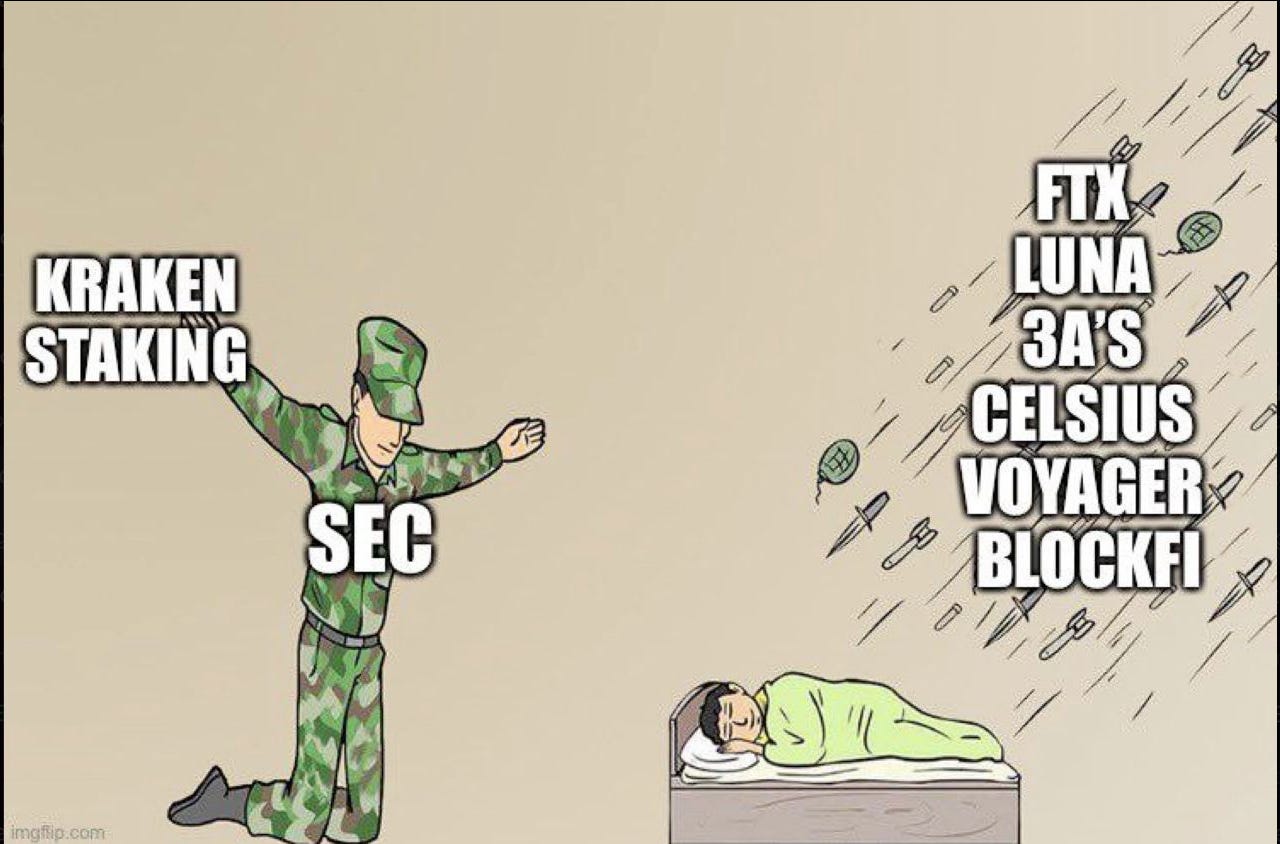

在经历了2022年最后几个月的疯狂挑战之后,加密货币行业在1月份的大部分时间都在试图重建。市场有所恢复,受FTX影响的企业开始走出残局,建设者们问:"下一步是什么?"

在2月的前几周,我们看到监管机构来到加密货币领域,自称的任务是为投资者清理门户,但他们是通过关闭服务和对美国公司进行罚款,而不是与他们合作,帮助为消费者创造保障,同时保持与海外替代品的竞争力。

上周,美国证券交易委员会以史无前例的方式对Kraken公司处以3000万美元的罚款,原因是该公司没有将赌注服务作为证券产品进行注册。Kraken的押注服务向客户提供高达约21%的收益率,以锁定各种加密货币,在相应的PoS区块链上进行押注。

作为回应,Kraken宣布,它将解除所有以前被抵押的资产,并停止对美国用户的抵押服务,但被抵押的ETH除外,根据以太坊协议规则,ETH被锁定,直到3月的上海升级。

美国证券交易委员会是否在全面禁止加密货币的staking?如果是这样,业界是否应该严重关切?

Coinbase似乎并不担心。这家美国最大的加密货币交易所采取的说法是,Kraken违反了证券法,因为它的押注收益率是另外来自一种积极的投资形式。

SEC的官方新闻稿中:

......自2019年以来,Kraken向公众提供并销售其加密货币资产 "staking服务",即Kraken汇集投资者转让的某些加密货币资产,并代表这些投资者进行staking......Kraken吹嘘其押注投资项目提供了一个易于使用的平台,以及来自Kraken代表投资者所做努力的好处,包括Kraken获得定期投资回报和报酬的战略。

与Kraken不同的是,Coinbase声称,其staking服务的收益率完全由基于基础区块链协议的staking证明共识机制的供需力量决定。

他们的观点归结为:如果加密货币公司只是拿着你的加密货币并为你运行一个验证器节点,那么在美国证券交易委员会的眼中,staking大概是没有问题的。当SEC敲你的门时,Coinbase可以说 "我们不是为我们的客户投资,我们所做的只是运行一个管理服务来确保区块链,这里没有违反Howey测试"。

但他们认为,Kraken(或最近也停止了他们的Earn产品的Nexo)不能使用同样的说法,因为他们的产品实际上是:"我们不仅会把你的加密货币用于运行验证器节点,我们也在做积极的投资决策!" 美国证券交易委员会是否相信Coinbase的论点,而不去管其他集中式加密货币的staking,还有待商榷。

问题是,即使Kraken声称将其staking服务作为一种安全产品提供(他们没有),SEC也没有向任何人亮起绿灯。

到目前为止,还没有一个已知的美国加密货币公司将其收益率产品成功注册为证券的案例。尽管Gary Gensler在接受CNBC采访时声称,如果Kraken只是使用 "我们网站上的表格与我们的信息披露审查团队一起注册",一切都会好起来。

美国证券交易委员会委员海丝特-皮尔斯在她的反对声明中也提到了这一点。"在目前的环境下,与加密货币有关的发行并没有通过SEC的注册管道。"

加密货币公司可能确实想遵守规则,但这些规则到底是什么,Gensler先生?

如果美国证券交易委员会真的想减轻加密货币staking所涉及的风险,有很多低垂的监管水果。例如,通过使用储备证明,强制提高集中式加密货币机构的透明度,或对staking金额设置上限。相反,美国证券交易委员会选择了通过执行武断的标准来进行政治表演,同时让同一领域的其他参与者猜测他们的服务是否真正合规。

美国证券交易委员会的行动在为美国人降低风险方面没有任何改变。

假设我们可以同意,加密货币的staking对小投资者来说风险太大。这毕竟是1929年股灾后颁布的《证券法》的意义所在。在没有国内集中式押注选项的情况下,美国证券交易委员会非常想保护的无助的群众可以转向美国以外的公司,他们提供同样的服务--甚至Web2金融科技公司也在进入这个领域,正如英国的Revolut上周宣布推出自己的加密货币staking服务。

另外,用户可以选择通过Lido或Rocketpool等无权限的流动性质押协议来质押加密货币。

这些替代方案可能需要普通用户扩展更陡峭的学习曲线,并使自己面临新的风险。Gensler本人曾在麻省理工学院教授区块链课程,他可能更清楚。

但是,也许一线希望就在这些意想不到的后果中。就像去年对Tornado的打击一样,美国证券交易委员会的行动是对完全去中心化的结局的一个严峻的提醒。

即使在部分去中心化的状态下,Lido也已经证明了这一点。今天,Lido控制了以太坊信标链上29%的质押ETH。与流行的观点相反,Lido不是一个单一的实体。它的ETH战利品被传递给30个节点运营商,这些运营商通过数千个节点进行抵押,使协议在Gensler的下一个惊喜面前显得更加脆弱。

美国证券交易委员会可以命令其中一些位于美国的个人节点运营商关闭他们的节点。但这很可能只是暂时扰乱利多,因为他们无法阻止每个节点运营商。

分布式验证器技术(DVT)是以太坊基金会自2019年以来一直追求的研究领域,也将进一步分散节点验证的权力。DVT使用多方计算(MPC)进程,使共享私钥的不同实体共同运行节点,即使一个实体瘫痪,节点也能继续运行。

美国证券交易委员会对Kraken的拙劣处理说明了一件事:监管机构可以阻碍其公民对加密货币的使用,特别是通过集中式服务,但加密货币本身是不可动摇的,因为其技术基础是分散的。

随着时间的推移,这一点只会变得更加真实。