币安被罚之后,谁倒霉,谁受益?

币安因违反制裁筛查、未注册为货币转移机构、不遵守美国法律以及未实施有效的反洗钱措施,被美国司法部罚款43亿美元。Coinbase的监督共享协议被金融巨头纳入申请文件,美国加密市场的交易监管将由三个体系构成,为行业铺平道路。

原文作者:demir

原文来源:SevenUp DAO

今天最大的瓜肯定当数币安CZ的案子。

我们来扒一扒这次美帝的监管到底是依据啥干的币安,更重要的是,对之后的加密格局会有啥影响?

最近加密圈的瓜真是多,山姆奥特曼和OpenAI的狗血剧情一波三折。

可能很多AI圈的人不服,这和加密圈有啥关系。

你可以去对比一下Worldcoin(奥特曼的另一家公司)价格:

1. 奥特曼刚被裁的时候猛跌到1.9美元以下

2. OpenAI邀请奥特曼回去的时候回升至2美元

3. 奥特曼加入微软的消息爆出来的时候涨到最高2.6

再对比一下微软同期股价,上下波动幅度完全没超过5%。

所以AI圈是纯吃瓜,搞加密才是真有利益关系~

我们言归正传讲下币安的事情:

01币安到底干了啥

根据美国司法部的官方声明,币安被罚的主要原因有:

1. 违反制裁筛查

赵长鹏故意运营一个没有基本反洗钱保障措施的金融平台,该公司造成了美国用户与伊朗、古巴、叙利亚和俄罗斯占领的乌克兰地区等受制裁司法管辖区的用户之间的非法交易——币安对这些交易进行了处罚。并通过巨额费用获利

2.未注册为货币转移机构

币安无视反洗钱“了解你的客户”法律,未能注册为货币转移机构,并故意违反美国与《国际紧急经济权力法》相关的制裁。当您这样做时,您的企业就会成为不良行为者的游乐场。来自勒索软件变体、暗网交易和各种互联网相关诈骗的数亿美元非法收益通过币安转移,试图逃避执法部门的侦查。

3. 不遵守美国法律但仍向美国客户提供服务

2019 年,币安并没有遵守美国法律,而是宣布将屏蔽美国客户,并推出独立的美国交易所 Binance.US。尽管宣布了这一消息,币安仍采取措施维持大量美国客户。币安网尤其注重留住有价值的“VIP”客户,这些客户占币安网交易量和收入的很大一部分。包括CZ在内的币安高管制定了一项计划,联系 VIP 客户,帮助 VIP 为离岸实体注册一个新账户,并将持仓转移到该账户。币安员工还致电美国贵宾,鼓励他们提供表明客户不在美国的信息。

4. 没有实施有效的反洗钱

币安从未向 FinCEN 提交可疑活动报告(SAR)。多年来,币安允许用户开设账户和交易,无需提交电子邮件地址以外的任何身份信息。币安于 2021 年 8 月开始要求所有用户提供 KYC 信息,但允许未提供 KYC 的用户在 2022 年 5 月之前继续在交易所进行交易。

- 说实话这些问题和FTX比起来,那真都不是什么事情。

- 既没有挪用客户资产,也没操纵市场。

- 这么个背景下,罚款43亿,对于币安来说也可以接受,不仅底裤还在,甚至还有衬衣。

02以后币安会怎样

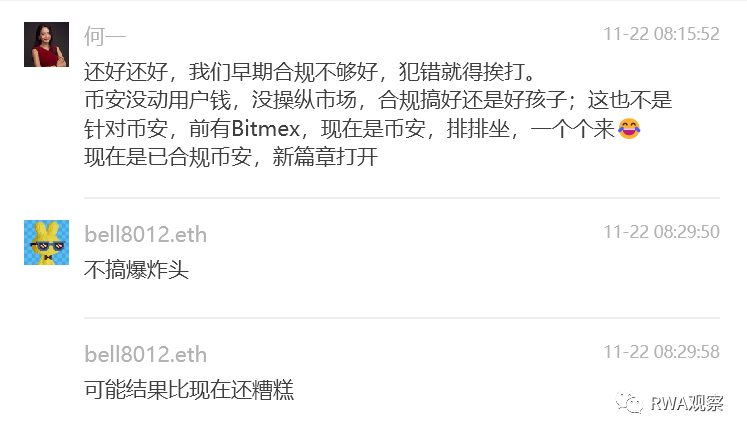

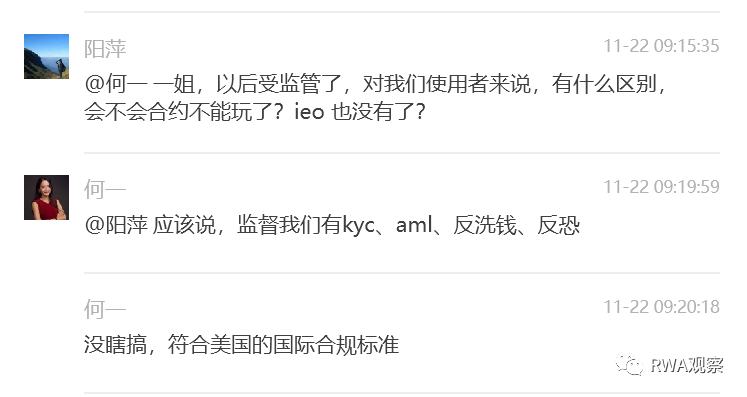

根据网络上流传的一份聊天记录,币安的二当家何一女士还是表现得十分乐观~

所以大概率币安会变得越来越像coinbase,在走完全合规接受监管的道路上,可能超低交易手续费的时代要过去了。

所以大概率币安会变得越来越像coinbase,在走完全合规接受监管的道路上,可能超低交易手续费的时代要过去了。

03孙割瑟瑟发抖?

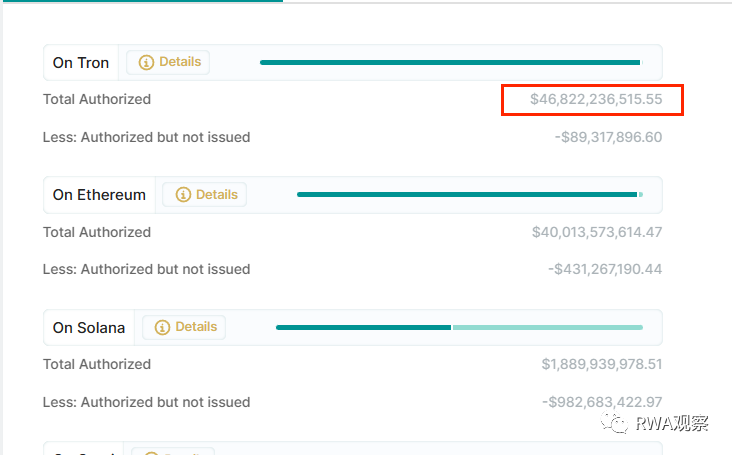

这么大的热点孙割显然不会错过。不过有可能他会从一个旁观者变成下一个当事人。孙割旗下的Tron可是USDT发行最多的公链,比以太坊还多!

从币安的案例看来,制裁筛查/反洗钱这些问题,Tron在早期是不可能没有的

当然啦,孙割可能还会比币安多涉及一个“市场操纵”的罪名。

当然啦,孙割可能还会比币安多涉及一个“市场操纵”的罪名。

这就是考验家底的时候了,不知道孙割被罚之后,还有没有底裤

同样被司法部调查的孙割当然瑟瑟发抖:

只是这段文字貌似不是处于真情实感,而是:

只是这段文字貌似不是处于真情实感,而是:

04利好Coinbase,为行业铺平道路?

加密圈大V神鱼表示:

美帝卡比特币现货ETF一直的理由就是担心市场操纵,在本案例结束后,未来加密市场的交易监管可能由三个体系构成:

1. 中心化交易所

参考币安判例的标准,落实交易所监管责任

2. 去中心化交易所

通过链上地址监管即可,技术上可实现(FBI很早就投资了Chainalyse这样的链上数据分析公司用于办案)

3. 传统金融市场

通过ETF/信托等传统架构交易的加密资产,直接沿用传统监管规则

鉴于目前各大金融巨头在申请比特币现货ETF的时候,都争抢着把Coinbase的监督共享协议纳入申请文件。(之前没纳入的全部被拒)

所以这波操作最大的赢家