长推:「多预言机」一定比「单预言机」更安全?——客观评价Navi Protocol

本文介绍了DeFi领域的预言机生态现状和对Navi Protocol的市场评价。预言机赛道由Chainlink垄断,Navi选择自建预言机,Scallop选择现成的。但实际上都只有一个主预言机,其他预言机只是补充证明。预言机的安全性取决于技术水平和应急措施。Sui生态的两个项目使用多个预言机数据源,增加了安全性。参与DeFi需注意风险,但Sui生态的两个项目无内部作恶动机,加上利好消息,参与可能获得不错收益。Navi官网:https://app.naviprotocol.io/?code=404577578083422208

注:本文来自@wzxznl 推特,火星财经整理如下:

“多预言机”一定比“单预言机”更安全?玩Sui生态的DeFi是否会存在被盗情况?预言机的生态现状是怎样?客观评价一下最近市场对Navi Protocol @navi_protocol 的Fud以及分享一些菠菜的小研究

继菠菜上次发表了一篇介绍Sui生态的文章后,一些小伙伴在评论下面给了一些反馈,发现了一些文章中的错误,其中之一是关于循环贷吃利差的问题,我实测后发现你存SUI借SUI后其实并不能吃到额外的利润,被抵押的SUI不会被算作为有效存款,给大家澄清一下。

其次也收到了关于Navi Protocol单预言机和审计报告风险的反馈,可能会导致本金损失被盗。其实菠菜在研究Navi和Scallop的时候就发现了很多人的研究中都会提到Scallop使用了多预言机,而Navi使用的是单预言机。

其实本来没多在意,但是当看到评论的时候脑子里突然有了个疑问:预言机这东西自己建的成本是远远高于使用现有方案的,难道Navi不知道吗?为什么Navi不跟Scallop一样选择多预言机设计而是选择了单预言机的设计?

于是菠菜顺藤摸瓜做了一些研究,也分享给大家,关于Navi为何采用单预言机的设计?菠菜去找到了项目方询问到了一些细节,得到的答复是当时pyth刚上主网,on chain数据频率没法保证,大概是十几秒到几分钟,才会有人更新,而如果要保证每两秒更新的话需要花费更高昂的成本,而Supra的更新频率在6s,性能上不符合Navi的标准,于是Navi决定自建预言机。

那么什么是预言机呢?简单来说预言机就是给区块链输入外部数据的一个东西,把预言机当作是一种区块链链接外部数据源的桥梁就可以了,区块链本身无法获取外部的数据,所以这些DeFi借贷平台需要通过预言机获取外部的价格信息以此来进行清算等活动。

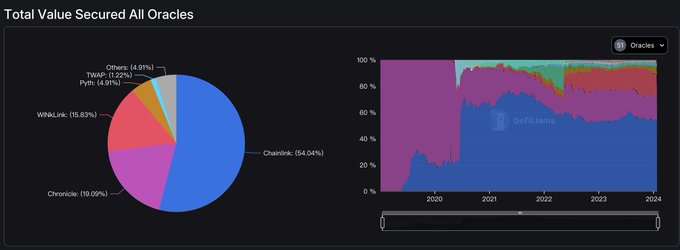

对于预言机赛道来说,这实际上是一个操着卖白粉的心赚卖白菜的钱的赛道,技术要求高赚的钱少,并且呈现垄断的一个趋势,我们可以看到目前整个预言机赛道几乎完全由Chainlink垄断,而Chainlink在实际业务上也没有赚到非常非常多的钱,与其市场份额呈现非常大的反差。

虽然可以看到Chronicle和WINLink也占据半壁江山,但实际上Chronicle是MakerDAO的自建预言机,只服务于MakerDAO;而WINLink则是专攻TRON生态,在通用预言机的领域Chainlink属于绝对霸主地位,而最近热度较高的Pyth则是吃下了非EVM的市场例如Solana等。

所以Navi的做法跟MakerDAO非常类似,当年MakerDAO信不过Chainlink,毕竟当时还在起步阶段,所以选择自建预言机,与目前的Sui生态类似,由于Chainlink并没有进军非EVM生态,所以Navi的思路是实际使用过Pyth和其他预言机项目后觉得不可靠所以决定自建预言机,Navi项目方也告诉菠菜如果后续有经过检验的可靠预言机再进行迁移。

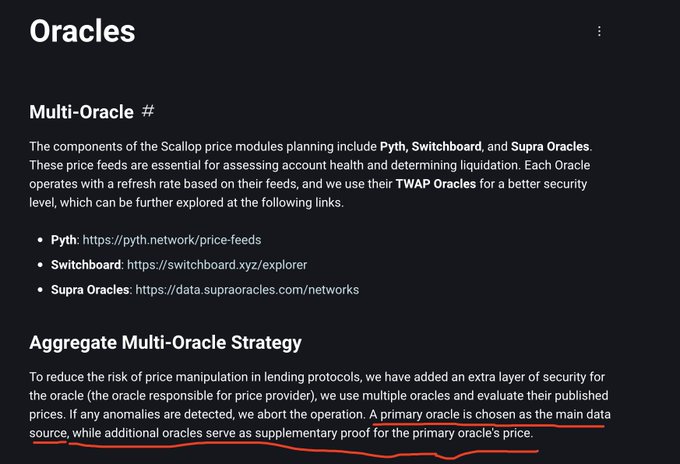

理清楚Navi的思路后,我们来看看Scallop的设计,Scallop选择了直接使用现成的预言机体系,这是大部分人都会选择的设计,但市场上主要对这两个项目的对比其实会聚焦在Scallop所谓的“多预言机”机制上,会很容易给人一种多预言机更安全可靠的错觉,因为多。

而实际上Scallop的“多预言机”机制其实有点“文字游戏”的味道,我们看官网对其的描述,实际上所谓的多预言机机制是基于一个主预言机(Primary oracle)作为主要数据源,而其他预言机作为主预言机数据的补充证明,所以实际上Scallop的机制本质上也是单预言机机制。

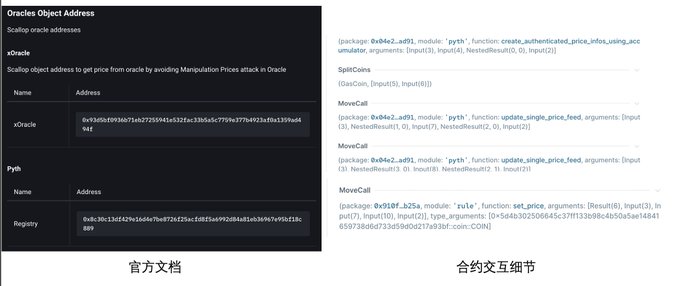

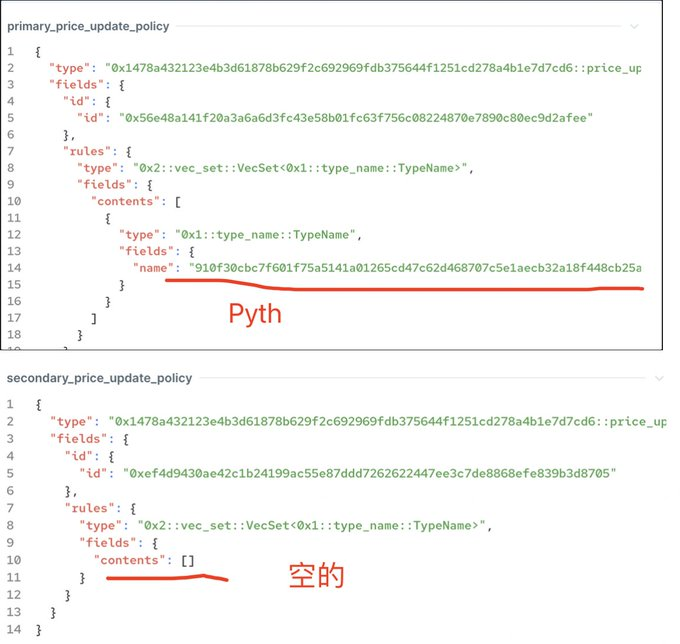

为了进一步证明,首先我们可以在Scallop官方文档发现预言机的合约地址只有两个,xOracle和Pyth的Registry,如果去Github看xOracle的代码,可以发现xOracle是一个Adapter的功能,当更新价格时候,oracle拿到primary_oracle的最新价格,用second_oracle保证这个最新价格是稳定的。

但如果我们直接看Scallop预言机的交易记录可以发现,目前预言机的所有数据都来源于Pyth,那么其他的预言机(second_oracle)呢?

交易记录案例:https://suiexplorer.com/txblock/8BwJsAbE7kWtYRF8ewmRSPWT3gBEenJgLSbQyfnqv5DH

而如果我们继续深入去看其喂价的逻辑,可以发现主预言机(primary_oracle)被设置为了Pyth,但其他预言机并没有根据官方描述的那样作为second_oracle进行喂价补充证明,因此实际上Scallop现在的机制也是纯纯的单预言机😂

所以其实本质上这两个项目都是单预言机,因此市场上普遍单纯拿“多预言机”要好于“单预言机”的观点其实站不住脚,那么安全性到底哪家更好呢?

其实没有准确答案,预言机的安全性没法量化,使用自建预言机的MakerDAO一样使用的好好的没出过啥岔子,而Pyth这种现成的预言机实际上也宕机过几次,因此对比两家的预言机机制来判断谁更安全其实很难判断,关键因素其实就在于技术水平了。

更关键的其实是真正出问题的时候是否有相应的应急措施,例如一个预言机出问题的时候是否可以及时切换到另外一个数据源?而有意思的是Navi的自建预言机数据来源也是Supra、Pyth 和 CEX(Binance、OKX、Bybit 和 Coinbase)这些数据源,甚至某种意义上Navi的数据源比Scallop还多一些,在一定程度上还增加了安全性。

那么另外一个问题就是,如果预言机受到了价格操控攻击,用户的本金是否会受损?一般DeFi借贷项目使用预言机是为了同步市场价格以判断是否要清算资产,预言机如果被操控的话影响的会是那些有借款的用户,可能会因为价格剧烈波动被强制清算,而如果你只是存款吃利息的话,预言机被操控其实不会有多大影响。

而如果是项目方有后门或者有漏洞的话才有可能出现本金被盗的情况,首先Sui的项目团队都是做过KYC的,在一定程度上可以保障项目方不会rug pull,然后就是安全审计的问题,Navi其实已经上传了最新版本的安全审计报告,因此关于安全审计有顾虑的小伙伴可以去官网看看最新版的,但是菠菜要说过了安全审计不代表100%不会出问题,任何项目都是这样,天下没有100%安全的系统。

至于要说中心化预言机会不会出现内部作恶,不排除出现内鬼的情况,但主动作恶其实收益并不大,理论上所有项目都可以通过升级预言机合约控制喂价数据,纯凭项目方人品和信誉了。

简单总结一下,Sui生态上目前的Defi借贷龙头Scallop和Navi目前使用的都是单预言机设计,Navi选择自建,Scallop选择用现成的,由于目前非EVM生态的预言机市场还不是非常成熟,无法从预言机的层面去判断谁更安全,而是要看遇到问题时候的应急措施是什么样的?是否可以迅速切换数据源应对?

从合约安全层面来说,其实都存在安全风险,安全审计不是100%保障,大家参与DeFi的时候都需要注意风险,不过就目前这两个项目都要发空投以及占据了龙头生态位来说,并无内部作恶动机,如果不出任何安全事故的话,加上Sui四月份全球大会的利好,大家参与参与交互或许还是可以获得不错的收益的,Navi官网:https://app.naviprotocol.io/?code=404577578083422208

注:以上内容均个人观点,不代表任何官方立场,无投资建议,DYOR,任何项目都有可能存在安全风险!