Delphi:为什么Ethena是我们本轮牛市的投资重点

Delphi因押注Axie Infinity和Terra Labs而成名,但也受UST暴雷影响。CEO称Ethena是本轮牛市最坚定投资,能提供高收益率和稳定币。稳定币有三种形式,但都未能解决三难困境。Ethena能解决这一问题,同时具备去中心化、稳定和可扩展性。协议资金费率设定为11%,有保险基金补贴负资金费率。团队做了充分风险披露,使用杠杆但仅在极端情况下才会导致清算。总的来说,Ethena是一个有趣的项目,团队和支持者都非常强大。

原文标题:Ethena Thesis—The Internet Bond

原文作者:José Maria Macedo

原文来源:medium

作为上轮加密牛市「点金手」之一的 Delphi 因在上一轮牛市押注了 GameFi 鼻祖 Axie Infinity 和算法稳定币 Terra Labs(由治理代币 Luna、算法稳定币 UST 和 DeFi 协议 Anchor 等组成)而成名,同时也受到 UST 暴雷的反噬,甚至团队前成员 Larry 在 Terra 生态项目 Anchor 损失了其在加密领域的绝大部分资金。

即使如此,Delphi Labs 的 CEO José Maria Macedo 代表他自己和 Delphi Ventures 再次选择了「算法稳定币」Ethena,称 Ethena 是他们本轮牛市最坚定和最坚信不移的投资之一。

在本文中,Delphi 解释了为什么 Ethena 的设计很巧妙,为什么 USDe 不同于早前的算法稳定币,相较于之前类似的协议有何改进,以及最重要的——Ethena 的风险,USDe 究竟会不会遇到 UST(Terra 的稳定币)时刻?律动将全文翻译如下。

无论是对于 Delphi Ventures 还是我个人,Ethena 都是我们本周期最坚信的投资之一。我相信:

sUSDe 将大规模提供加密货币中最高的美元收益率;

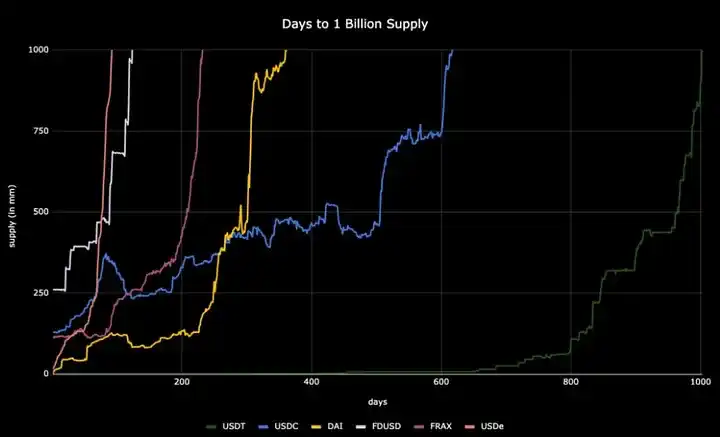

USDe 将在 2024 年成为 USDC/USDT 之外最大的稳定币;

Ethena 将成为所有加密货币中收入最高的项目。

在这篇文章中,我将介绍 Ethena 是什么、为什么它很有趣,以及分解我目前所能看到的风险。

机会

不可否认,稳定币仍然是加密货币的杀手级应用之一。

市场一再表明它希望获得稳定币的收益。问题是以有机、可持续的方式产生它。

Ethena 能够提供这种收益,副产品是稳定币。稳定币获取收益,而用于铸造稳定币的资本则生成收益。

具体来说,用于支撑稳定币的资金被用来质押 ETH,并在永续合约中做空,在此过程中保持 Delta 中性敞口,而该头寸的两条边通常会提供收益(注,即质押 ETH 获得 PoS 收益,等量做空 ETH 获得资金费收入)。

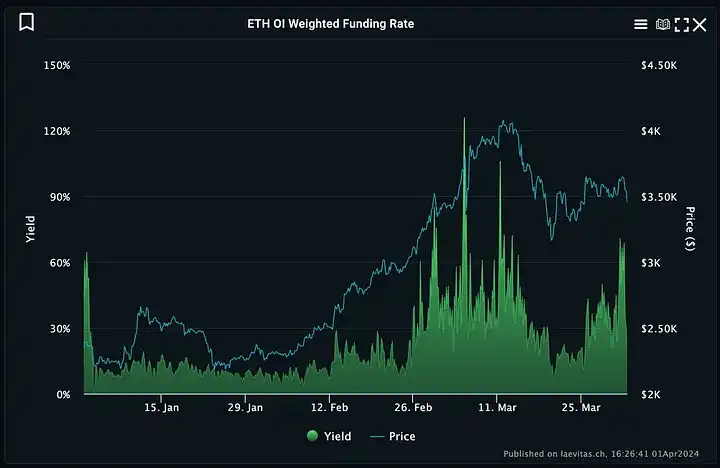

sUSDE 收益率 = stETH 收益率 + 资金费率(目前为 35.4%)

通过这种方式,Ethena 有效地结合了加密货币中「实际收益」的两个最大来源:ETH 质押(约 35 亿美元/年)和永续合约资金费率(ETH/SOL/BTC 之间的 OI 每年约 370 亿美元,平均收益约 12%)

这是 Arthur Hayes 最初想法的实现「synthetic USD」。虽然以前曾尝试过类似的 Delta 中性稳定币项目(例如 UXD),但它们以前从未能够利用中心化交易平台(CEX)的流动性。

Ethena 和稳定币的三难困境

在深入研究设计及其风险之前,有必要提供稳定币设计的简要总结/历史以及它们在稳定币三难困境中的位置。

稳定币有 3 种流行的形式:超额抵押、法币支持和算法稳定币。它们各自解决了稳定币三难困境的各个部分(即去中心化、稳定和可扩展/资本效率),但最终未能解决所有三个问题。

法币支持(USDC、USDT)

·稳定性:被授权参与者(即做市商)可以铸造它们并以套利价格赎回它们,并确保它们保持锚定。

·可扩展性:它们是 1:1 抵押的,因此具有可扩展性+资本效率。

·去中心化:高度中心化,意味着持有人面临交易对手风险(银行偿付能力、资产扣押等)和审查风险,因为法人实体可能受到胁迫,银行账户可能被冻结。

超额抵押 (DAI)

·稳定性:任何人都可以铸造和赎回基础抵押品并套利,从而创造稳定性。

·可扩展性:在可扩展性方面存在困难,因为它主要作为杠杆需求的副产品而存在。当涉及到此功能时,Aave 和其他产品的优越性进一步超越了这一功能。

·去中心化:与替代方案相比,高度去中心化,尽管在一定程度上依赖中心化稳定币和国债作为抵押品。

算法稳定币

可扩展性:算法稳定币具有高度的资本效率和可扩展性,因为它们可以在没有外源抵押品的情况下进行铸造,并且通常在需求超过供应时将某种形式的收益发放给参与者。

去中心化:它们也是去中心化的,因为它们往往只依赖加密原生抵押品。

稳定性:然而,它们在稳定性方面惨遭失败,因为它们仅由内生抵押品支持,这导致反射性并最终通过死亡螺旋崩溃。每一个尝试过的算法稳定币都遭受过这样的命运。

那么 USDe 呢

在我看来,USDe 是有史以来最具扩展性的完全抵押稳定币。它还没有完全去中心化,也不可能完全去中心化,但在我看来,它处于平衡中一个非常有趣的点。

稳定性

USDe 由 Delta 中性头寸完全抵押,该头寸被质押的 ETH 和在永续合约中做空 ETH 所抵消。授权参与者可以将稳定币兑换为基础抵押品,这应该会带来稳定性。也就是说,这是一个新的设计,显然存在风险(稍后会详细介绍)。它也不太可能像法币支持的稳定币那样稳定,因为这些稳定币的赎回成本是免费的,而 USDe 的赎回成本将取决于当时的流动性条件(即平仓空头的成本)。

可扩展性

这就是 USDe 真正大放异彩的地方,主要原因有两个。首先,与法币支持的稳定币一样,Ethena 可以与抵押品按照 1:1 的比例铸造。然而,与法币支持的稳定币不同,Ethena 能够为其持有者大规模产生有意义的有机收益。具体来说,USDe 可以质押到 sUSDe 中以获取协议收益率,该收益率是 stETH 收益率和资金费率的组合。

sUSDE 收益率 = stETH 收益率 + 资金费率(目前为 35.4%)

至关重要的是,这种收益率可能:a)可扩展,b)与国债利率反周期

关于可扩展性:Ethena 有效地结合了加密货币中「实际收益」的两个最大来源:

ETH 质押:每年 35 亿的产出;

永续合约的资金费率:ETH 和 BTC 之间的持仓量每年约 350 亿美元(本周发布),过去 3 年平均收益约 11%。

正如我们在过去 3 个月中看到的那样,在牛市期间,这一数字可能会更高,平均资金费率约为 30%。

Ethena 最终还可以随着时间的推移添加其他资产,例如 BTC(250 亿持仓量)和 SOL(可能还有 jitoSOL),以进一步扩大供应规模。

关于反周期性:随着时间的推移,国债收益率可能会走低,随着人们在风险曲线上更进一步,对加密货币杠杆的需求应该会上升。随着由美债支撑的竞争对手收益率下降,(因杠杠需求上升)Ethena 的收益率应该保持在高位。

去中心化

去中心化是一个多维度的范围,最终将取决于每个维度的权重。就我个人而言,我认为 Ethena 在去中心化方面介于法币支持和超额抵押稳定币之间。

它比法币支持的稳定币更能抵抗审查,因为它不依赖传统的银行轨道,而传统银行轨道最终通过代理银行依赖美联储,并且可以在一夜之间关闭。Arthur 在他最近的文章中对此进行了很好的描述。

然而,它确实面临一些来自 CEX 的交易对手方风险。具体来说,Ethena 在 MPC 钱包中与机构级托管机构的交易所中持有抵押品,然后使用 Copper、Ceffu 和 Cobo 将抵押品等量映射到 CEX 上。每 4-8 小时进行一次结算,并通过结算期间的利润来降低交易风险。

更重要的是,与可以在链上无需许可地铸造/赎回的超额抵押稳定币不同,Ethena 依靠调用链下服务器来计算具有最高效资金费率的 CEX 并铸造 USDe。无可否认,这是一个中心化因素,使其容易受到审查。

盈利能力:

与大多数其他加密项目不同,Ethena 的利润也非常高。它已成为加密货币领域最赚钱的 dApp,超越了所有 DeFi,在 30 天的收入中仅次于以太坊和 Tron。

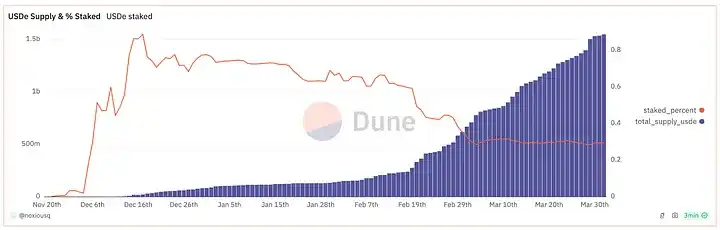

Ethena 的盈利能力来自于其产生的所有收益。目前,这笔资金将存入保险基金,但最终人们预计这笔资金将按照一定比例分配给质押用户。

假设分配率为 10%,Ethena 的协议收入为:

总收益率 *(1–90% *(1—sUSDe 供应量 / USDe 供应量))

值得注意的是,由于 Ethena 的活动,Ethena 目前的盈利能力较高,由于锁定 USDe 的积分激励,质押率仅为 30% 左右。

这种动态也凸显了为什么 USDe 作为稳定币成功的好处。稳定币使用的 USDe 越多,质押的 USDe 就越少,Ethena 的利润就越高。

风险

我见过人们关注的最常见的 FUD 是资金费率的风险,即如果资金长期处于负值会发生什么?我们会看到类似 UST 的脱锚/暴雷吗?

对此,值得指出的是:

·从历史上看,资金费率通常都是正的

·有一个保险基金(IF)来弥补负资金时期

·最重要的是,即使在最坏的情况下,即资金在前所未有的一段时间内为负数并且 IF 完全耗尽,USDe 也完全由外部资产抵押,并且在设计中内置了一定程度的「反-反身性」,使其于 UST 非常不同。

资金费率的历史情况

从历史上看,资金费率一直是正的,特别是在考虑到以太坊质押收益率时。过去 3 年:

·按 OI 加权计算,资金平均为正 8.5%

·扣除质押 ETH 收益率后的资金费率仅在 11% 的日子里为负值

·最多连续 13 天的资金费率与 110 天的资金费率

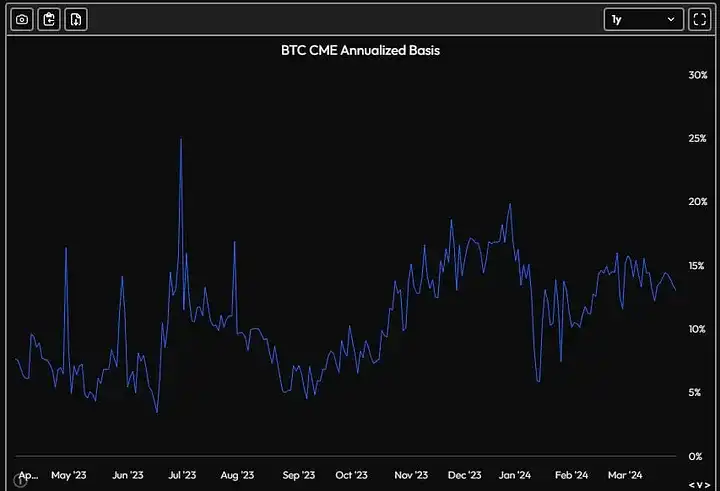

也许还有理由相信资金费率将长期保持结构性正向。一些交易所(Binance、Bybit)的基准资金费率为 11%,这意味着如果资金费率在一定范围内,它会默认恢复到 11%。这些交易所占持仓量的 50% 以上。甚至当我们研究 TradFi,CME 比特币期货也比币安更大,目前的差额约为 15%。一般来说,作为资本成本的代理指标,期货收益率基差在绝大多数时间内为正值。

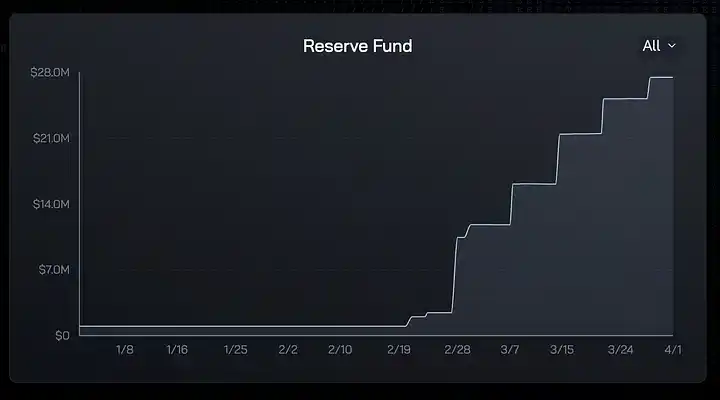

保险基金(IF)

当资金费率真的出现负值时,会有一个保险基金来补贴 sUSDE 收益率并确保其下限为 0(即永远不会出现负值)。

协议收入的一部分将重新分配给 IF,以确保其随着时间的推移实现有机增长。Ethena Labs 提供了 1000 万美元的捐款来启动 IF。

目前坐拥 2700 万美元,所有协议收入都被发送到那里(按当前运行速度约为每周 300 万美元)。

Ethena 团队和 Chaos Labs 都进行了深入的研究来确定保险基金的最佳大小。他们的建议是每 10 亿美元的 USDe 匹配 2000 万美元至 3300 万美元的保险基金。

反反身性

现在,我们假设这样一种情况:资金费率负值超过 stETH 收益率,并且持续的时间足以耗尽保险基金。

在这种情况下,稳定币的本金余额将慢慢降至 1 美元以下,因为资金费率是通过抵押品余额支付的。虽然这听起来很糟糕,但这里的风险与可调节的风险非常不同,因为抵押品会随着时间的推移而慢慢减少,而不是迅速猛烈地崩溃到 0。例如,币安的最大负资金利率为 -100% 意味着每天损失 0.273%

正如Guy指出的那样,这种外生资金费率实际上将「反反射性」或负反馈循环嵌入到设计中。

收益率为负→用户赎回稳定币→空头平仓→资金费率恢复到 0 以上

稳定币的赎回有助于平衡资金费率并使系统恢复平衡。这与算法稳定币相反,在算法稳定币中,赎回会降低相应代币的价格,并创建反馈循环,从而构成所谓的「死亡螺旋」。

另外还有两件事值得注意:

1)当资金费率转为负值时,可能不会突然发生脱锚,而是随着收益率随着时间的推移而逐渐下降。如果能从国债(或 RWA 产品)获得相同的收益率,为什么还要持有 USDeE?

2) 保险基金是一种设计选择,旨在通过平滑收益率并避免他们每天担心本金损失来优化 sUSDE 持有者的用户体验。

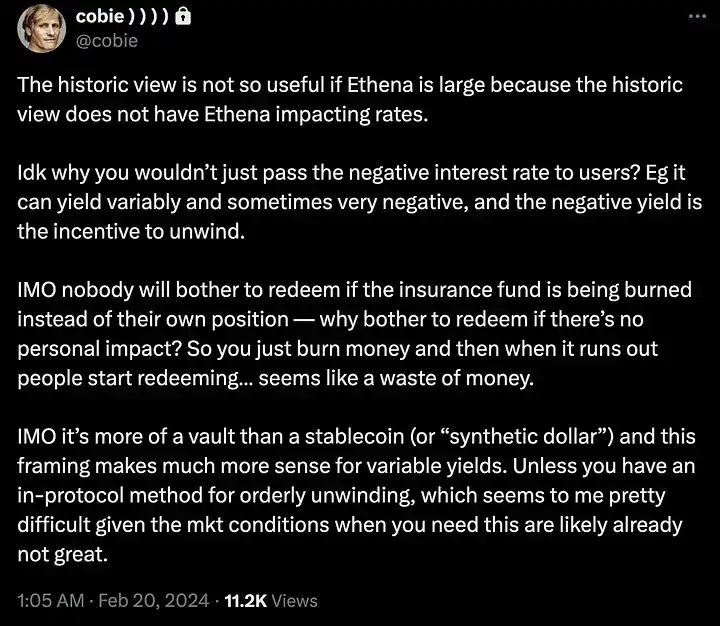

Ethena 可以选择将负收益率转嫁给持有者,正如 Cobie 在下面建议的那样,这将通过鼓励人们更快地赎回资金来响应资金的变化,从而使负反馈循环变得更加强大。

其他风险

虽然我不认为负资金费率是一个特别大的风险,但肯定还有很多其他风险需要考虑。

毕竟,这是一种全新的机制,可以提供非常高的收益。没有一种收益是没有风险的,收益越高,人们就越应该持怀疑态度。

以下是我认为的风险和缓解措施的非详尽列表:

1. 历史资金费率数据不包括 Ethena 本身。如果 USDe 相对于整体持仓量变得足够大,它可能:a) 显着降低平均资金费率 b) 加剧资金费率波动,这可能导致暴力平仓、糟糕的执行和潜在的 USDe 脱锚。

与此相关的是,随着时间的推移,stETH 的收益率也可能继续下降,进一步损害经济并使上述问题变得更糟。这绝对是一个风险。这里有一些缓解措施:

a) sUSDe 的取消质押有 7 天的延迟,当有大量供应将被质押时,会缓解市场恐慌;

b) 即使在最坏的情况下,这种脱锚也不会对协议偿付能力产生太严重的影响,因为利差会导致授权参与者进行赎回。这主要会损害亏本赎回的用户,更重要的是,会损害在 USDe 使用杠杆的协议/用户。

2.LST 抵押品的流动性相对较差,可能会被大幅罚没和/或脱锚。足够暴力的脱锚可能会导致 Ethena 被清算并遭受损失。

然而,鉴于 Ethena 使用的杠杆有限,甚至没有杠杆,只有史无前例的脱锚才会导致清算。根据 Ethena 自己的研究,这需要 LST 与 ETH 的脱锚达到 41-65%,2022 年 stETH 的最高脱锚比例约为 8%。

Ethena 现在还对其 LST 敞口进行了多元化,这进一步缓解了这一问题,目前仅持有 22% 的抵押品为 LST,其中 ETH 目前占 51%。当牛市中资金费率到 +30% 时,3 / 4% 的 stETH 收益率变得不那么重要,因此 Ethena 可能会在牛市中持有更多 ETH,在熊市中持有更多 stETH。

3.Ethena 对 CEX 的空头交易对手方存在信用风险。交易对手暴雷可能意味着:a) Ethena 最终成为净多头而非 Delta 中性 b) USDe 根据其对特定交易对手的损益敞口进行脱锚。

然而,Ethena 每 4-8 小时与 CEX 进行一次结算,因此它们只会受到两个结算周期之间的差异的影响。虽然在快速剧烈的市场波动期间这可能很大,但这与全部资本受影响完全不同。

另外值得注意的是,正如我们去年 5 月 USDC 事件一样,所有稳定币都存在一定程度的交易对手风险。

4. 一旦开始添加 USDe 循环杠杆,所有上述风险都可能会被放大并具有系统性。

这肯定会导致一些恐慌、连环爆仓和脱锚。这些情况可能对使用 USDe 组成的用户和协议更具破坏性,而不是 Ethena 本身。然而,在极端情况下,它也可能伤害 Ethena。

重新锚定的唯一方法是赎回标的资产,平仓做空仓位。如果流动性稀薄,这一步骤可能会导致巨额损失。

5.Ethena Labs 和相关的多签拥有资产控制权(目前是与 Ethena、Copper 和独立第三方的 ⅔ 多重签名)

理论上,他们可以在链下对资产施加影响,或者以其他方式损害资产,USDe 持有者没有任何合法权利,必须在没有先例可依的法庭上解决这一问题。

6.Ethena 也可能受到监管机构的禁令并要求冻结资产,从而间接控制一堆 ETH/stETH

7. 最后,可能还有很多未知的事情。

Ethena 在后端实际上是作为代币化对冲基金运作的。这件事很困难,有很多活动部件和可能出错的方式。不要投入超过你能承受的损失。

加密货币中的一切都存在风险,正如我们反复经历的艰难过程所发现的那样。在我看来,重要的是对风险尽可能透明并允许个人做出自己的决定。

我想说 Ethena 团队在这方面总体上做得很好,提供了我所见过的早期项目中最全面的文档和风险披露。

就我而言,自从 shard 活动之前以来,我在 Ethena 上有很多个人仓位敞口,购买了一堆 USDE/sUSDE Pendle YT,并通过 Delphi Ventures 进行了投资。正如您现在可能已经知道的那样,这是我在本周期中最兴奋的项目之一。

我仍然认为稳定币是一个价值 100 亿美元的机会。Ethena 在稳定币权衡范围上提出了一个非常有趣的观点,并且在这个以及更大的体量上难逢敌手。

我还认为 Guy 是我们支持过的最好的创始人之一,他在一年多的时间里将 Ethena 从一个想法变成了有史以来增长最快的以美元计价的加密资产,TVL 达到 15 亿美元。

这次,他组建了一支明星团队来实现他的愿景,并让自己周围有一些该领域最好的支持者(顶级的 CEX、VCs 和做市商等),很期待看到他在未来几年发展到什么程度。

感谢 Yan Liberman 帮助我集思广益并整理这篇文章,感谢 0xDef1、Jordan 和 Conor Ryder 的审阅,感谢 Guy Young 回答我所有的愚蠢问题。