cmDeFi: 由 Ethena 发起的稳定币市场纵深渗透作战

Ethena是一种加密原生的稳定币,结合中心化和去中心化的特点,通过Delta中性保持稳定性并赚取收益。它解决了中心化和去中心化稳定币的问题,并通过机构提供的服务在链上托管资产。用户可以通过外部流动性池获取USDe,Ethena通过不同的策略为持有者提供多元化收益。USDe与中心化交易所合作,利用资金费率和基差机制实现收益,但存在资金费率风险。Ethena设立保险基金来应对风险。

注:本文来自陈默@cmdefi推特,火星财经整理如下:

核心观点:一种加密原生的合成美元稳定币,介于中心化与去中心化之间的结构化被动收益产品,在链上保管资产并通过Delta中性保持稳定性同时赚取收益。

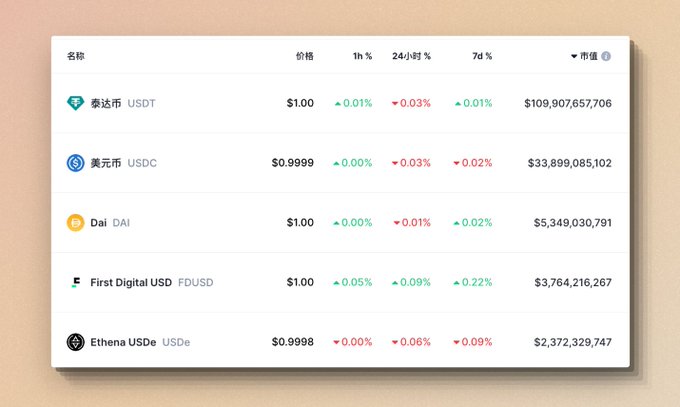

- 诞生背景是以中心化稳定币为代表的 USDT&USDC 统治稳定币市场,去中心化稳定币DAI的抵押品逐渐趋于中心化,算法稳定币 LUNA&UST 在巨量增长至稳定币市值前五名后崩盘。Ethena的诞生在DeFi和CeFi市场之间做了折中和平衡。

- 由机构提供的OES服务在链上托管资产,并将金额映射至中心化交易所来提供保证金,保留DeFi的特性将链上资金与交易所隔离,以降低交易所挪用资金、资不抵债等风险。另外一面保留CeFi的特性得到充足的流动性。

- 底层收益由以太坊流动性衍生品的Staking收益以及在交易所开立对冲头寸获取的资金费率收益构成。也被称为一种结构化的全民资金费率套利的收益产品。

- 正在通过积分系统激励流动性。

其生态资产包括:

- USDe - 稳定币,通过存入stETH铸造 (未来可能增加更多的资产和衍生品)。

- sUSDe - 质押USDe后获得的凭证代币。

- ENA - 协议代币/治理代币,目前通过每期积分兑换后流入市场,锁定ENA可以获得更大的积分加速。

研究报告

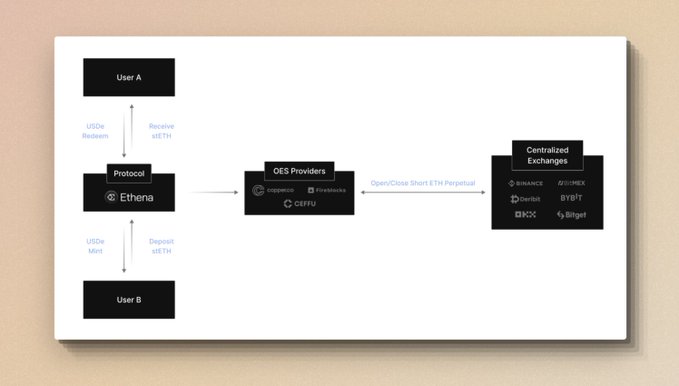

1/6 • USDe稳定币如何铸造和赎回

将 stETH 存入 Ethena 协议,即可以 1:1 美元的比例铸造 USDe。存入的 stETH 被发送给第三方托管方,通过 "Off-exchange Settlement" 的方式映射余额至交易所,Ethena 随后在 CEX 上开设空头 ETH 永续头寸,确保抵押品价值保持 Delta 中性或以美元计价不变。

- 普通用户可以在无需许可的外部流动性池中获取USDe。

- 经过KYC/KYB筛选并被白名单列出的认可机构方可以直接通过Ethena合约随时铸造和赎回USDe。

- 资产始终保留在透明的链上托管地址,因此不依赖传统银行基础设施,不会受到交易所挪用资金、破产等影响。

2/6 • OES - ceDeFi的资金托管方式

2/6 • OES - ceDeFi的资金托管方式

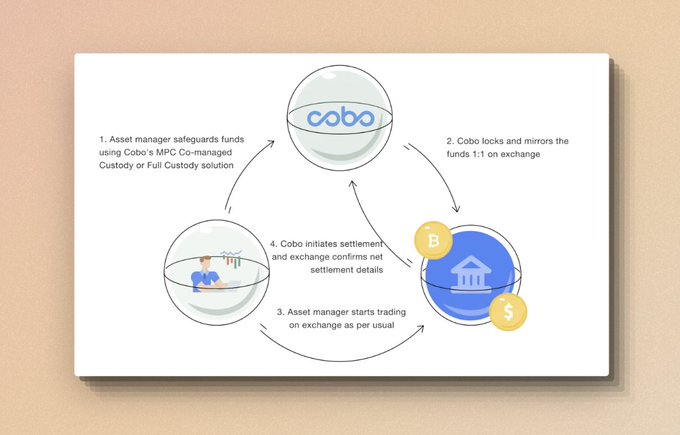

OES(Off-exchange Settlement)是一种资金场外托管的结算方式,它同时兼顾了链上透明可追溯性,和中心化交易所的资金使用。

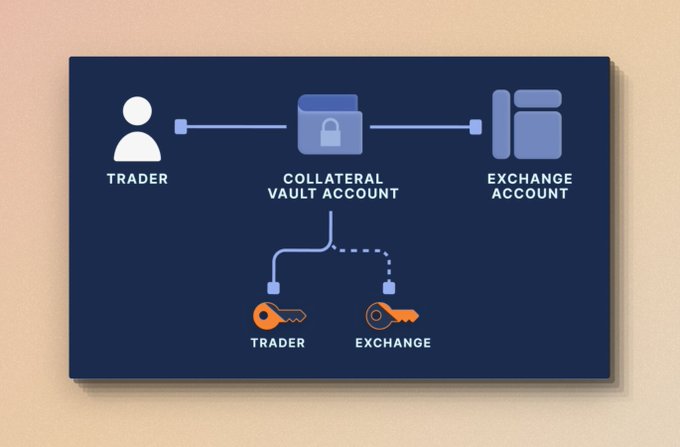

- 利用MPC技术构建托管地址,将用户的资产在链上保存,以保持透明度和去中心化,并由用户和托管机构共同管理地址,消除了交易所交易对手方风险,大大减轻了潜在的安全问题和资金滥用问题。这能够最大限度保证资产掌握在用户自己手中。

- OES提供方通常与交易所合作,使交易者能够从他们共同控制的钱包中将资产余额映射到交易所,以完成相关的交易、金融服务。比如这可以实现Ethena在交易所外托管资金,但仍然可以在交易所中使用这些资金来为 Delta 对冲衍生品头寸提供抵押。

MPC钱包目前被视为是联合集团控制单个加密资产池的完美选择。 MPC模型将单个密钥以单独的单元分发给各自的钱包用户,共同管理托管地址。

fireblocks off-exchange settlement

fireblocks off-exchange settlement

cobo SuperLoop

cobo SuperLoop

3/6 • 盈利方式

- ETH流动性衍生品带来的以太坊质押收益。

- 在交易所开立空头头寸获取的资金费率收益,基差交易(Basis Spread)收益。

“资金费率” 是基于现货价格与永续合约市场之间的差异,定期支付给持有多头或空头的交易者的款项。因此,交易者将根据持有多头或空头的需求支付或获得资金。当资金费率为正时,多头支付给空头;当资金费率为负时,空头支付给多头。这种机制确保了两个市场的价格不会长期偏离。

“基差” 是指由于现货和期货是分开交易的,它们的价格并不总是保持一致。它们价格出现的偏差被称之为基差(Basis Spread),而随着期货合约临近到期,期货合约价格通常会趋向于相应的现货价格。在到期时,持有多头合约的交易者需要按照合约预定的价格购买基础资产。因此,随着期货到期日的临近,基差应该会趋向于0。

Ethena通过使用映射到交易所的资金余额,制定不同的策略进行套利,这为链上USEe的持有者提供了多元化的收益。

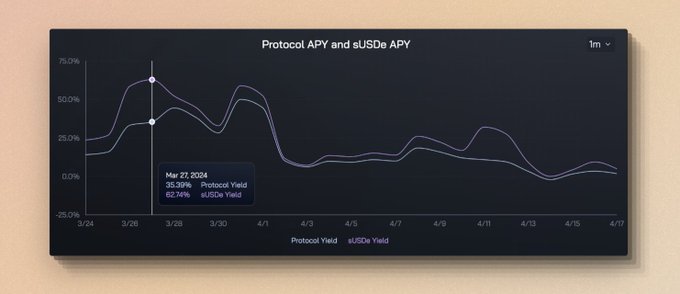

4/6 • 收益率和持续性

从收益率上来说,近一个月协议赚取的年化收益最高达到35%,分配到sUSDe的收益率达62%。这里的差值是由于USDe并没有全部通过质押转换为sUSDe,事实上也基本不可能达到100%质押率,如果只有50%的USDe质押转换为sUSDe,则这部分sUSDe等于用50%的质押量就捕捉了100%的全部收益。因为USDe的应用场景会进入Curve、Pendle等DeFi协议中,这样既满足了不同应用场景的需求,也潜在提升了sUSDe的收益率。

但是随着市场降温,交易所中的多头资金变少,则资金费率收入也会随之下降,所以在进入4月以后,综合收益都有一个明显的下降趋势,目前Protocol Yield降低至2%,sUSDe Yield降至4%。

但是随着市场降温,交易所中的多头资金变少,则资金费率收入也会随之下降,所以在进入4月以后,综合收益都有一个明显的下降趋势,目前Protocol Yield降低至2%,sUSDe Yield降至4%。

所以在收益率方面,USDe比较依赖于中心化交易所中期货合约市场的情况,也将受制于期货市场的规模,因为当USDe的发行量超过相应的期货市场容量时,就不再满足USDe继续扩张的条件。

5/6 • 扩展性

稳定币的扩展性是至关重要的,它是指增加稳定币供应的条件和可能性。

像Maker这样的稳定币协议通常因为超额抵押的要求限制了扩展性,需要超过1美元的抵押品来铸造1美元。Ethena的独特之处在于其扩展性的主要约束将是ETH永续市场Open Interest。

Open Interest指的是在交易所中未平仓合约的总数。在这里,它特指ETH在中心化交易所中的永续合约未平仓头寸的总价值。目前这个数字约为120亿美元(2024年4月)。这个数字反映了市场参与者对ETH的当前持仓水平。

对比Ethena从2024年初的起步阶段,ETH Open Interest 从80亿增长至了120亿,近期Ethena又支持了BTC市场,目前BTC Open Interest是300亿左右。USDe的发行量约为23亿美金,当然这其中包含了多方面因素的影响,比如市场用户的自然增长、ETH、BTC的价格增长等等。但这里要说明的是USDe的扩展性与永续市场的规模息息相关。

这也是为什么Ethena与中心化交易所合作的原因,在2023年Solana链上的稳定币项目UXD Protocol采用同样的Delta中性方式发行稳定币,但其选择了链上去中心化交易所执行对冲策略,但由于链上的流动性受限,当稳定币发行量达到一定规模后,意味着需要进行更大量做空操作,最终导致资金费率为负,产生大量额外的成本,再加上 UXD 使用了 Solana 链上的杠杆协议 Mango 进行做空,后来 Mango 在链上被攻击,多重原因最终导致项目失败。

那么,USDe的市值规模能够达到USDT?DAI?哪一个级别?

那么,USDe的市值规模能够达到USDT?DAI?哪一个级别?

目前,USDe市值在23亿美金左右,在稳定币市值整体排名中排在第5名,已经超过大部分去中心化稳定币,距离DAI还有30亿美金的差距。

目前ETH Open Interest 接近历史最高峰水平,BTC Open Interest 已经达到历史最高峰,所以USDe的市值扩大则必须在现有市场上增加相应价值的空头头寸,这对现阶段的USDe增长来说有一定挑战性。作为USDe的主要收益来源,资金费率是永续合约中用来调整价格以贴近现货市场的机制,这通常通过定期支付从多头到空头或从空头到多头的资金费用来实现。当发行过量的USDe,市场上的空头增加时,可能会逐渐推动资金费率下降,甚至变为负值。如果资金费率降低或变负,可能会减少Ethena从市场中获取的收益。

在市场情绪不变的情况下,这是一个典型的市场供需平衡问题,需要在扩张和收益率之间找到一个平衡点。若考虑市场情绪走向牛市,价格上升做多的情绪高涨,则发行USDe的理论容量会增大,反观如果市场情绪走向熊市,价格下降做多的情绪降低,则发行USDe的理论容量会降低。

结合收益率和扩展性,USDe可能成为一个高收益、短期内规模有限、长期跟随市场行情的一种稳定币。

6/6 • 风险分析

6/6 • 风险分析

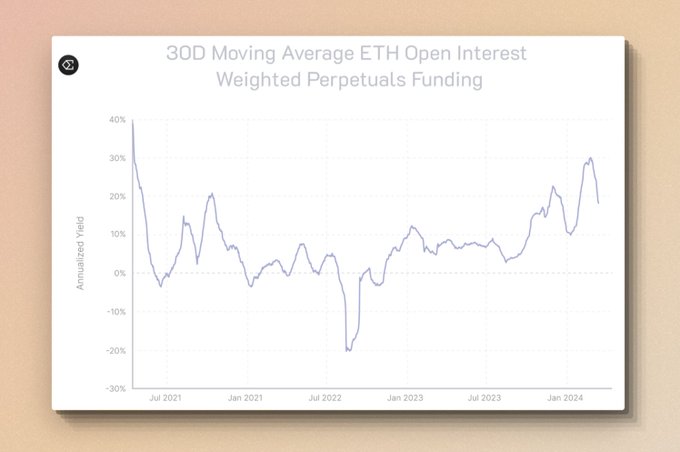

资金费率风险 - 当市场上的多头不足,或USDe发行过量时,会面临资金费率负收益的情况,Ethena需要作为空头向多头支付费用。虽然在这一点上,Ethena基于历史数据得出的结论是市场在大部分时间里为正费率。另外Ethena 使用 LST (例如 stETH)作为 USDe 的抵押品,可以以 stETH 赚取 3-5% 的年化收益率的形式为负费率提供额外的安全边际。但值得注意的是,之前有类似协议曾试图扩大合成美元稳定币的规模,但均因收益率倒挂而失败。

ETH Open Interest Weighted Perpetuals Funding

ETH Open Interest Weighted Perpetuals Funding

托管风险 - 资金托管依赖于OES和提供服务的中心化机构。交易所破产对于未结算利润可能会导致损失,OES机构破产可能会导致资金获取延迟,虽然OES已经采用了MPC和尽可能简洁的方式保管资金,但仍然存在理论上资金被盗的可能。

流动性风险 - 如果在特定时刻需要快速平仓或调整头寸,庞大的资金量可能会面临流动性不足的问题,尤其是在市场紧张或恐慌时。Ethena试图通过与中心化交易所合作来缓解和解决这个问题,比如渐进式清算、逐步关闭仓位或其他便利政策等方式以缓解市场冲击,这种合作关系可能提供很强的灵活性和优势,但这也意味着引入了中心化风险。

资产锚定风险 - stETH与ETH理论上是1:1锚定的,但在历史上也出现过短暂脱钩的情况,主要出现在上海升级之前,未来在以太坊的流动性衍生品层面仍然可能出现一些未知风险。资产脱钩也可能引发交易所的清算。

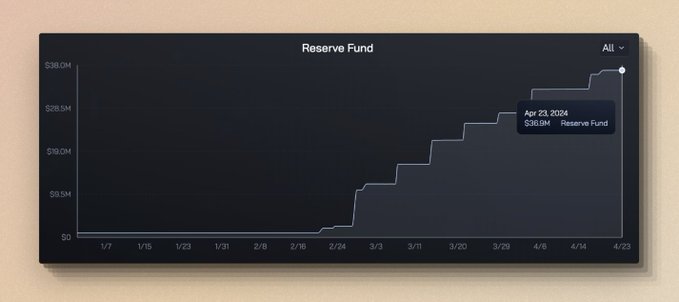

为了应对上文提到的一系列风险,Ethena设立了一个保险基金,资金来源于每个周期协议对收入的分配,一部分会计入保险基金中。

cmDeFi Research

cmDeFi Research