灰度:5月加密市场评论——以太坊现货ETF突破

美国监管机构批准了首个现货以太坊ETF申请,导致加密货币市场上涨。最新调查显示,加密货币仍是两党共同关注的问题。此外,新的立法可能为加密货币提供全面的监管框架。加密货币市场受益于美国上市的比特币ETF、国会监管透明度努力和以太坊生态系统的增长。随着宏观市场保持良好,加密货币市场有望继续受益。ENS和Livepeer也有增长动力,Chainlink与SWIFT代表共同出席共识会议,可能是传统金融机构采用公共区块链的迹象。然而,市场可能会受到经济前景、美联储货币政策和美国总统大选的不利消息的影响。Constitution DAO代币也为加密货币行业的回报做出了重大贡献。

原文标题:May 2024: A Breakthrough for Spot Ethereum ETFs

原文作者:GRAYSCALE Research Team

原文来源:GRAYSCALE

编译:Lynn,火星财经

- 在监管机构批准美国市场现货以太坊 ETF 的首次申请后,加密货币市场升值,以太币的表现优于更广泛的加密货币市场(以灰度加密货币行业总市场指数衡量)。

- 此外,本月,与加密货币相关的立法在国会取得了进展。哈里斯民意调查公司代表 Grayscale 进行的最新调查发现,在 11 月的选举之前,加密货币仍然是两党共同关注的问题。

- 金融加密货币板块引领了 Grayscale 的加密货币板块,而尽管美国现货比特币 ETF 的净流入有所增加,但比特币仍略微落后于大盘。

- Grayscale Research 认为数字资产前景看好,但宏观市场已经定价为顺利发展,并可能容易受到不利意外的影响。

2024 年 5 月,随着美国监管机构似乎为现货以太坊交易所交易基金 (ETF) 的交易铺平了道路,加密货币市场出现反弹。与 2024 年 1 月上市的现货比特币 ETF 一样,这些新产品可能会向更广泛的投资者开放加密资产类别,并可能有助于加速公共区块链的采用。

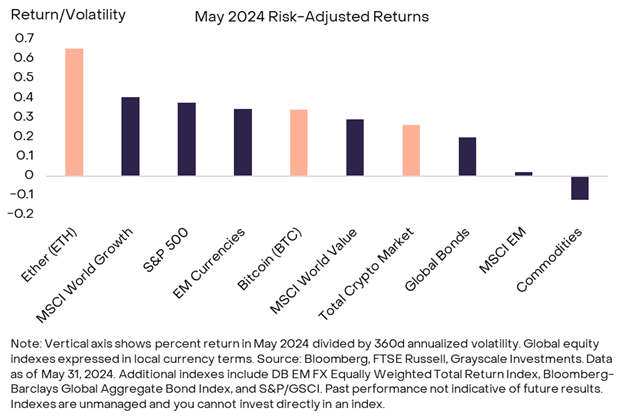

除大宗商品外,由于市场波动性普遍下降,大多数传统资产类别在当月均实现了正收益。按风险调整后(即考虑每种资产的波动性),增长由成长型股票和新兴市场 (EM) 货币领涨(图表 1)。以太坊的以太币 (ETH) 在绝对值和风险调整后均表现出色,而比特币的风险调整后收益处于传统资产的中间水平。富时灰度加密货币行业总市场指数(衡量最大和流动性最强的数字资产回报的指标)在 2024 年 5 月上涨了 15%,其市值达到 2.3 万亿美元。

图 1:以太币表现优于传统资产和加密货币市场

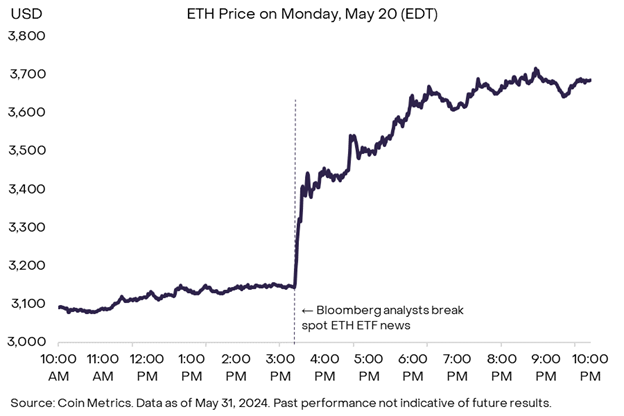

2024 年 5 月 23 日,美国证券交易委员会 (SEC) 批准了几家发行人提交的 19b-4 表格,用于现货以太坊 ETF,这表明这些产品在美国交易所上市取得了显著进展。就在几天前,SEC 的批准似乎还不太可能;一周前,去中心化预测平台Polymarket的估计表明,批准的可能性只有 10% 左右。由于没有预料到会获得批准,当彭博分析师在 5 月 20 日爆出可能获得批准的消息时,ETH 的价格在接下来的五个小时内上涨了约 17%(图表 2)。

图 2:美国可能批准现货 ETF,ETH 价格飙升

根据国际先例,Grayscale Research 认为,以太坊现货 ETF 的需求量将达到比特币现货 ETF 需求量的 25%-30%(有关更多详细信息,请参阅我们的报告《以太坊现状》)。从长远来看,以太坊的市值可能取决于网络的费用收入以及其他基本面,但从短期来看,新 ETF 需求的增加可能会对代币的价格产生影响。虽然这些产品至少在最初不允许质押,但我们预计这不会对投资者需求产生重大影响。以太坊的质押收益率仅为 3.6%,网络上所有基本交易费都会被销毁,从而以减少的供应量奖励所有代币持有者。[1]

除了意外批准与现货以太坊 ETF 相关的申请外,国会还在与加密行业监管相关的各种立法方面取得了进展。5 月 8 日,众议院投票通过了一项决议,废除 SEC员工会计公告 (SAB) 121,该公告要求银行对托管的数字资产持有资本,从而限制其参与托管服务;尽管白宫威胁要否决,但仍有 71 名民主党人投票赞成该规则。[2]参议院随后通过了这项立法——也是以两党合作的方式。5 月 31 日星期五,拜登总统以需要保护消费者为由否决了该法案。[3]本月晚些时候,即 5 月 22 日,众议院通过了另一项以加密货币为重点的法案,即《21 世纪金融创新和技术法案》(FIT21)。该立法将为加密货币提供全面的监管框架[4],现已提交参议院审议。以这些最近的立法举措为背景,哈里斯民意调查代表灰度进行的最新调查发现,加密货币是一个两党共同关心的问题,共和党人(18%)和民主党人(19%)的持有率相似(详情请参阅2024 年大选:加密货币的作用)。

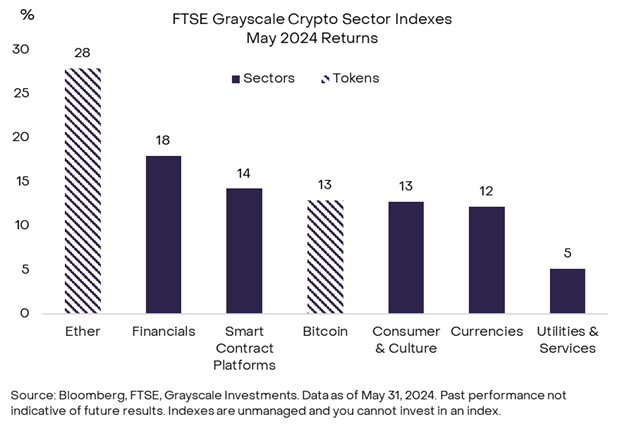

从加密货币行业的角度来看,2024 年 5 月表现最好的细分市场是金融、消费与文化以及包括以太坊在内的智能合约平台(图 3)。如下文所述,金融加密货币行业可能受益于现货 ETH ETF 批准的进展,因为以太坊网络是大多数 DeFi 活动和许多代币化项目的所在地。消费与文化加密货币行业因某些 memecoin 的强势而受到提振——这些代币主要用于娱乐价值并与互联网文化有关。[5]当月,许多与视频游戏相关的资产也提升了消费与文化加密货币行业的回报。[6]

图 3:金融加密行业表现优异

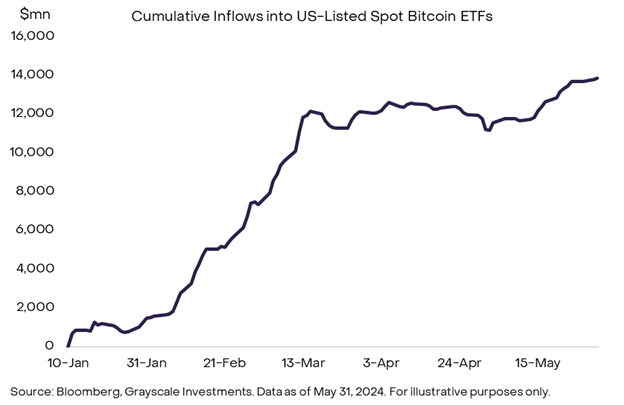

比特币是货币加密货币板块中市值最大的加密资产成分,5 月份上涨了 13%,略低于大盘。[7]月内,美国上市的现货比特币 ETF 的流入量有所回升,总额达到 21 亿美元。[8]自 1 月 11 日推出以来,现货比特币 ETF 累计流入量已接近 140 亿美元(图 4)。与此同时,比特币的价格可能因关注 Mt. Gox 相关代币的潜在抛售而受到抑制。这家破产的加密货币交易所一度处理了超过 70% 的比特币交易量,但在过去十年中,它一直在努力摆脱破产。去年 9 月,破产受托人宣布,债权人还款将于 2024 年 10 月开始。上个月底,与破产交易所相关的钱包开始将比特币转移到链上,重新引起了人们对加密货币市场销售的关注。[9]该遗产持有近 100 亿美元的比特币[10],因此如果将其兑换成法定货币,可能会产生重大影响。

图 4:现货比特币 ETF 累计流入资金近 140 亿美元

金融加密货币板块主要受到 Uniswap (UNI) 和 Celsius (CEL) 代币上涨的支撑。[11] Uniswap 是一个基于以太坊的自动做市商,允许进行没有中介的去中心化代币交换。市场似乎将现货 ETH ETF 的部分批准解读为对包括 UNI 在内的去中心化金融 (DeFi) 代币总体有利。虽然 UNI 的月度表现在整个月度表现强劲,但在 5 月 31 日,一项旨在将协议部分费用收入直接分配给代币持有者的治理投票被推迟,导致当天价格下跌 6%。另外,在破产的加密货币贷方破产过程中,超过 90% 的代币供应被销毁,CEL 代币上涨了约 750%。[12]

最后,在公用事业和服务加密货币领域,回报主要由 Chainlink (LINK)、以太坊名称服务 (ENS) 和 Livepeer (LPT) 的增长推动。LINK 的增长似乎反映了预言机网络联合创始人将与支付服务 SWIFT 的代表一起出席共识会议的消息,以及 Chainlink 与美国存管信托和清算公司 (DTCC) 之间试点计划的结束——这两个迹象都可能是传统金融机构采用公共区块链的迹象。[13]开发 ENS 软件的组织 ENS Labs 宣布了该项目的各种升级,包括计划过渡到以太坊第 2 层。[14]最后,Livepeer 宣布了一个子网,旨在支持 GPU 共享和其他与人工智能 (AI) 行业相关的活动(参见我们的报告《人工智能和加密货币协同效应的出现》)。[15]

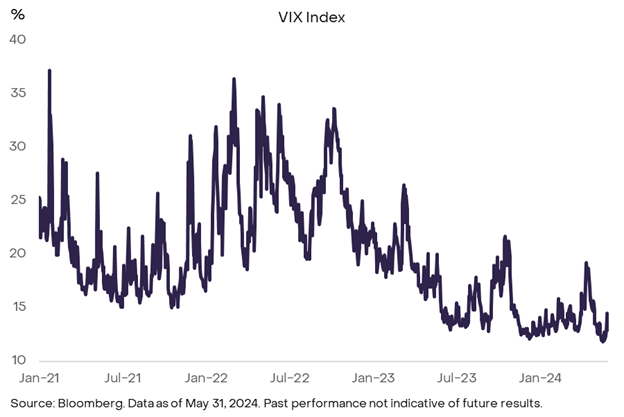

加密货币市场受益于各种利好因素,包括美国上市的现货比特币 ETF 的稳定流入、国会两党为行业带来监管透明度而做出的努力,以及以太坊生态系统内活动的增长。只要宏观市场背景保持良好,Grayscale Research 认为估值可以在整个(北半球)夏季及以后继续攀升。然而,必须强调的是,金融市场已经为一帆风顺做好了准备:许多传统资产的隐含波动率已经下降(图表 5)。因此,尽管有利的背景可能会持续,但市场可能会受到有关经济前景、美联储货币政策和/或即将到来的美国总统大选的不利消息的影响。

图 5:隐含波动率跌至区间低端

[1]资料来源:StakingRewards.com。数据截至 2024 年 5 月 31 日。

[4]来源:众议院金融服务委员会。

[5] 5 月中旬,由于交易员 Keith Gill(又名 Roaring Kitty)的 X 账户重新激活,公开股票市场也上演了类似的主题。资料来源:纽约时报。

[6]例如,IMX (+13%)、PRIME (+18%) 和 YGG (+24%)。资料来源:Artemis。数据截至 2024 年 5 月 31 日。

[7]来源:Artemis。数据截至 2024 年 5 月 31 日。

[8]资料来源:彭博社、Grayscale Investments。数据截至 2024 年 5 月 31 日。

[10]资料来源:Arkham。数据截至 2024 年 5 月 31 日。该遗产还持有约 14.1 万比特币现金。

[11] 2024 年 5 月,Constitution DAO 代币“PEOPLE”也为金融加密货币行业的回报做出了重大贡献。