再质押之战:Eigenlayer 与 Symbiotic

本周,Eigenlayer的竞争对手Symbiotic上线,吸引了2亿美元存款。Lido推出"Lido Alliance"框架巩固地位,Symbiotic以无需许可和模块化的设计脱颖而出。Symbiotic的目标是改变叙事方式,允许加密协议为其原生代币启动原生质押。Mellow Protocol允许任何人部署LRT,与Lido合作可能带来更多流动性和风险管理选择。Symbiotic代币可能在EIGEN可交易前推出,Mellow LRT将被集成到DeFi中。Karak成功吸引10亿美元的TVL,但Symbiotic正在追赶Eigenlayer。

原文标题:The Restaking Wars: Eigenlayer vs Symbiotic

原文作者:IGNAS | DEFI RESEARCH

原文来源:Substack

编译:Lynn,火星财经

本周,我本来要写一篇关于加密货币新兴趋势的博客文章,但后来我不得不迅速转移话题,将注意力转移到重新质押上。

原因:Eigenlayer 的主要竞争对手 Symbiotic 刚刚上线,一天之内就接近达到 2 亿美元的存款上限。新兴趋势可以等待,但高收益的农业机会不能等待。

除了 Karak,我们现在还有三种重新质押协议。那么,发生了什么,它们有什么不同,你应该怎么做呢?但首先,本周的空投农场。

- Zircuit :另一个 L2,具有所有正确的营销词:“支持 AI、模块化 zk rollup”,并具有 Blast 风格的仅限邀请营销活动。但是……它可能是下一个大型空投,TGE 可能很快就会到来。

- 它由 Pantera 和 Dragonfly 支持,币安刚刚宣布投资。它与主要的 LRT 协议集成,因此您可以一次耕种 LRT + Zircuit 空投。存入您的 LRT ETH 可获得 2 倍积分。您可以随时提现。

- →使用我的代码加入这里:tt2e5v

- Elixir :订单流动性网络,以 8 亿美元的估值从 Crypto Hayes、Sui、Amber 等公司筹集了 800 万美元。

- 为订单簿交易所提供流动性并获得奖励,包括 Vertex、Bluefin 等。

- 积分(药水)系统现已上线,通过存入 ETH 和铸造 elxETH 即可获得神秘宝箱。

- 你的 ETH 将被锁定,直到 8 月份主网启动为止。

- →通过我的邀请加入:https ://elixir.xyz/refer/kunde2001

Symbiotic Launch 背后的动机

城里流行的传言是,Paradigm 曾与 Eigenlayer 联合创始人 Sreeram Kannan 接洽,希望进行投资,但 Kannan 却选择了竞争对手 Andreessen Horowitz (a16z)。a16z 领投了 1 亿美元的 B 轮融资。

从那时起,Eigenlayer 已发展成为第二大 DeFi 协议,总锁定价值达 188 亿美元。仅次于 Lido,总锁定价值达 335 亿美元。尚未可转让的 EIGEN 代币交易价格为 133.6 亿美元 FDV。

订阅

考虑到 Eigenlayer 在 2023 年 3 月的估值为 5 亿美元 FDV,这相当于账面收益增加了 25 倍。

Paradigm 不高兴并不奇怪。作为回应,Paradigm 资助了 Symbiotic,将其定位为 Eigenlayer 的直接竞争对手。Symbiotic 从风险投资巨头 Paradigm 和 cyber•Fund 筹集了 580 万美元的种子资金。

不知道估值是多少。如果你知道,请在评论中分享。

Paradigm 与 a16z 的竞争是众所周知的(也是笑话),但故事还有第二部分。

Symbiotic 的第二家主要投资者 Cyber Fund 由 Lido 联合创始人 Konstantin Lomashuk 和 Vasiliy Shapovalov 创立。

Coindesk 在 5 月份报道称,“接近 Lido 的人士认为 Eigenlayer 的重新质押方式对其自身的主导地位构成了潜在威胁。”

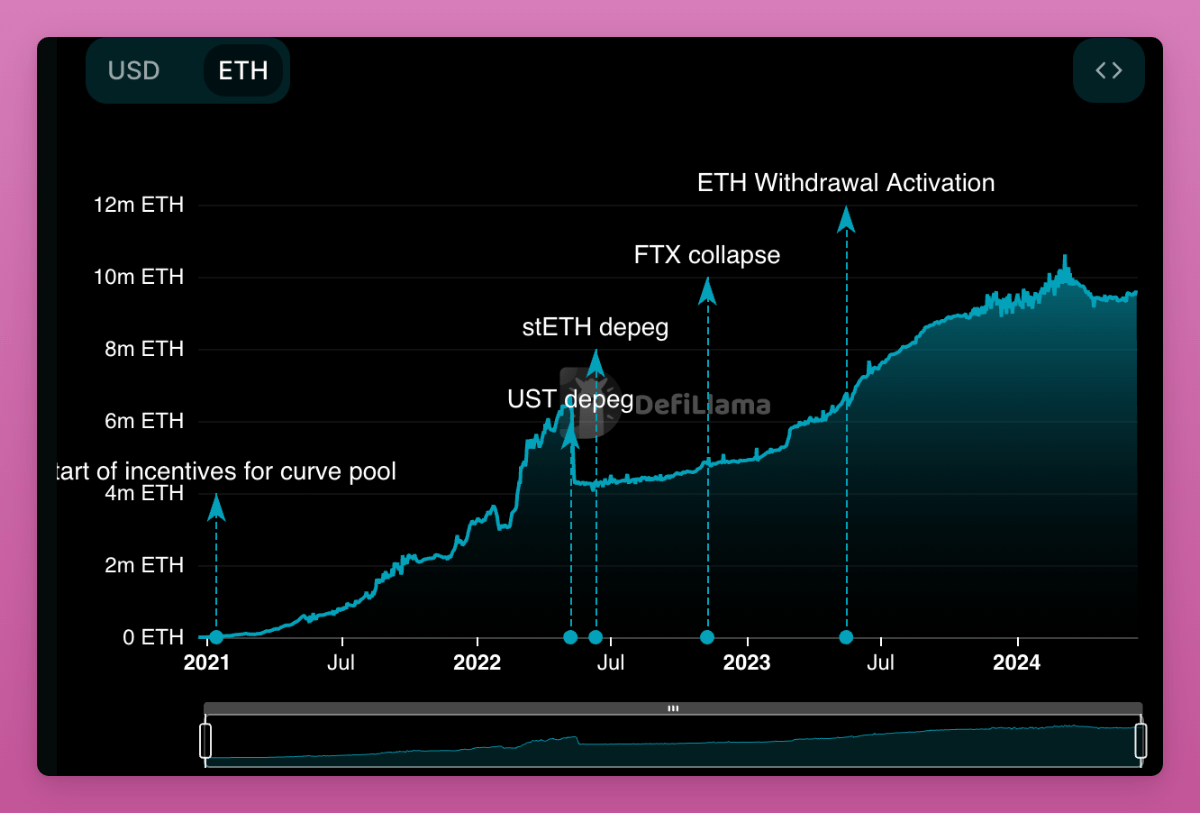

Lido 错过了 Liquid Restaked Token 的趋势。事实上,stETH 的 TVL 在过去三个月中停滞不前并下降了 10%。与此同时,EtherFi 和 Renzo 的流入量猛增,TVL 分别达到 62 亿美元和 30 亿美元。

使用 LRT 进行重新质押显然更具吸引力,因为它可以提供更高的收益,尽管现阶段大部分本质上都是积分耕作。

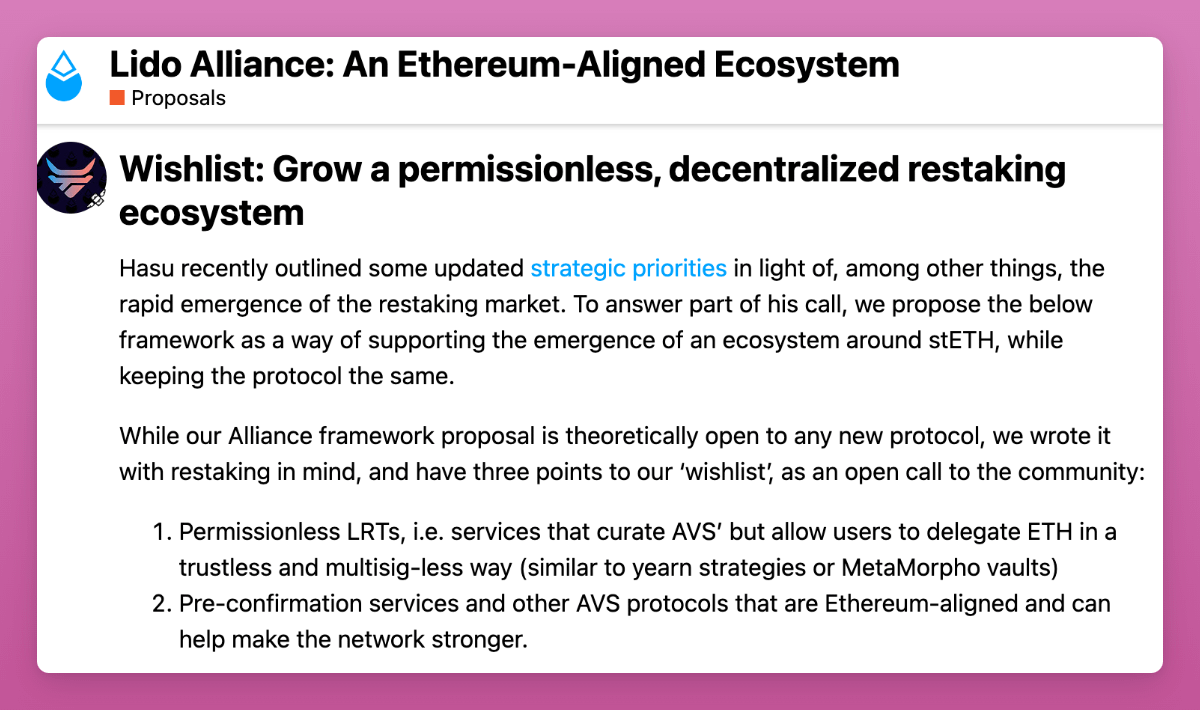

为了巩固 Lido 的地位,Lido DAO 推出了“Lido Alliance”,以发展无需许可的、去中心化的重新质押生态系统作为其首要使命。

“……考虑到重新质押市场的快速崛起等因素。为了响应他的部分呼吁,我们提出了以下框架,以支持围绕 stETH 的生态系统的出现,同时保持协议不变。”

“……考虑到重新质押市场的快速崛起等因素。为了响应他的部分呼吁,我们提出了以下框架,以支持围绕 stETH 的生态系统的出现,同时保持协议不变。”

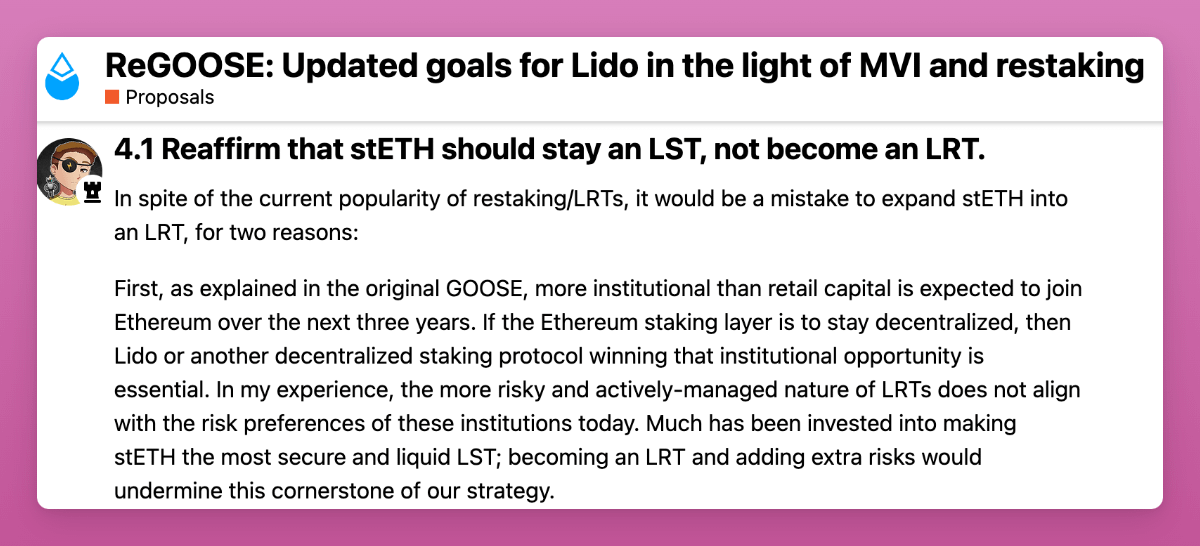

顺便说一句,概述的战略重点之一是重申 stETH 作为 LST 而不是成为 LRT。

这很棒,因为我们获得了更多的代币和更多的空投耕种机会。耶!

在初步讨论后仅一个月,主要联盟成员 (Mellow) 就在 Symbiotic 上推出了由 stETH 存款支持的 LRT 存款!

但在深入探讨 Mellow LRT 的独特功能和农业机会之前,让我们先退一步,讨论一下 Symbiotic 与 Eigenlayer 的不同之处。

共生层与特征层

共生:无需许可和模块化

Symbiotic 以无需许可和模块化的设计脱颖而出,提供更大的灵活性和控制力。其主要突出特点包括:

- 多资产支持:Symbiotic 允许直接存入任何 ERC-20 代币,包括 Lido 的 stETH、cbETH......与主要关注 ETH 及其衍生品的 Eigenlayer 相比,这使得 Symbiotic 更加通用(据我所知,Eigenlayer 将来可以支持任何其他资产)。

- 可自定义参数:使用 Symbiotic 的网络可以选择其抵押资产、节点运营商、奖励和削减机制。这种模块化使网络能够更自由地根据其特定需求调整其安全设置。

- 不可变的核心合约:Symbiotic 的核心合约不可升级(与 Uniswap 类似),从而降低了治理风险和潜在故障点。即使团队消失,Symbiotic 仍可继续运作。

- 无需许可的设计:通过允许任何分散的应用程序无需批准即可集成,Symbiotic 提供了更加开放和分散的生态系统。

“共生”意味着“像逃避火一样逃避竞争,尽可能无私,尽可能不固执己见” ,Symbiotic 联合创始人兼首席执行官 Misha Putiatin告诉 Blockworks。

Misha 还告诉 Blockworks,“Symbiotic 不会与其他市场参与者竞争 —— 因此不会提供原生的质押、汇总或数据可用性服务。”

dApp 启动时,通常需要管理自己的安全模型。然而,无需许可、模块化且灵活的 Symbiotic 设计允许任何人使用共享安全性来保护其网络。

Misha告诉 Blockworks:“我们项目的目标是改变叙事方式 — — 你不必在本地启动 — — 在我们之上、在共享安全之上启动会更安全、更容易。”

实际上,这意味着加密协议可以为其自己的原生代币启动原生质押,以提高网络安全性。例如,Ethena 与 Symbiotic 合作,利用质押的 ENA 实现 USDe 跨链安全。

Ethena正在将 Symbiotic 与 LayerZero 的去中心化验证者网络 (DVN) 框架整合在一起,以便将 Ethena 资产(例如 $USDe)通过质押的 $ENA 进行跨链保护。这是其基础设施和系统中几个旨在利用质押的 $ENA 的部分中的第一个, - Symbiotic 博客文章。

其他用例包括跨链预言机、阈值网络、MEV 基础设施、互操作性、共享序列器等。

Symbiotic 于 6 月 11 日推出,stETH 的存款上限在 24 小时内就达到了。哦,我有没有提到存款人的积分?!

稍后将详细介绍空投耕作。

特征层:管理和整合方法

Eigenlayer 采用一种更具管理性和整合性的方法,专注于利用以太坊 ETH 质押者的安全性来支持各种 dApp(AVS):

- 单一资产重点:Eigenlayer 主要支持 ETH 及其衍生品。与 Symbiotic 更广泛的多资产支持相比,这种重点可能会限制灵活性。尽管可以添加更多资产。

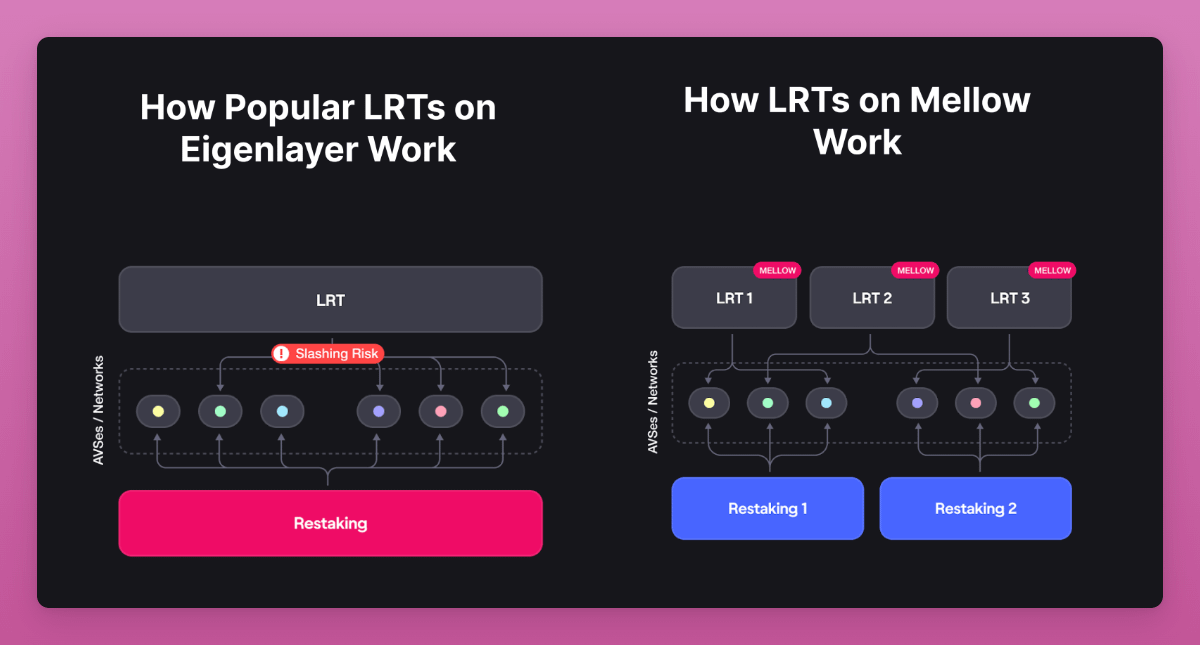

- 集中管理:Eigenlayer 负责管理质押 ETH 委托给节点运营商,然后由节点运营商验证各种 AVS。这种集中管理有助于简化操作,但可能导致风险捆绑,从而更难准确评估单个服务风险。

您可以在我之前的博客文章中了解它的工作原理:

重新抵押导航:Eigenlayer 主动验证服务指南

重新抵押导航:Eigenlayer 主动验证服务指南

IGNAS | DEFI 研究·1月30日阅读全文

- 动态市场:Eigenlayer 提供去中心化信任市场,允许开发人员使用池化的 ETH 安全性来启动新协议和应用程序。池存款人共同承担风险。

- 削减和治理:Eigenlayer 的管理方法包括处理削减和奖励的特定治理机制,但这可能会降低灵活性。

说实话,Eigenlayer 是一种极其复杂的协议,其风险和整体功能超出了我的理解范围,哈哈。我不得不汇总来自各个来源的批评意见,以撰写本部分。其中一个就是 Cyber Fund 本身。

我不会偏袒任何一方,我相信在 DeFi 极客中,Symbiotic 和 Eigenlayer 的比较会非常热门。

向 Mellow Protocol 问好:模块化 LRT

Symbiotic 的发布给我留下的最深刻印象是,在 Mellow 协议的 Symbiotic 之上立即推出了 LRT。作为 Lido Alliance 成员,Mellow 受益于 Lido 的营销、集成支持以及引导流动性。

作为交易的一部分,Mellow 将向 Lido 奖励 100,000,000 MLW 代币(占总供应量的 10%),这些代币将在 TGE 之后锁定在 Lido Alliance 法人实体中。

这些代币将遵循与团队代币相同的归属和悬崖条款:TGE 之后的 12 个月悬崖,以及悬崖之后开始的 30 个月归属期(根据收到的反馈修改编辑)。”

联盟提案中还提到了另外两个好处:

- “Mellow 将有助于扩大 Lido在以太坊验证之外进行的地理和技术去中心化努力。”

- “Lido 节点运营商可以启动自己的可组合 LRT,并通过选择适合其需求的 AVS 来控制风险管理流程,而不必面对 LRT 或重新质押协议的强加”

合作关系的影响需要时间才能显现,但 LDO 在 24 年间上涨了 9%。这真是一件了不起的事情!

有趣的是,在下面的 Lido 合作伙伴关系推文发布之前,四个 LRT 资金池上限中的一个 4200 万美元已经达到。

无论如何,如果您熟悉 Etherfi 和 Renzo 等 Eigenlayer LRT,您就会知道存入 Mellow 的乐趣是双倍的:您可以同时获得 Symbiotic 和 Mellow 积分。

但是 Mellow 与 Eigenlayer LRT 不同……

Mellow 为 LRT 解决了哪些问题?

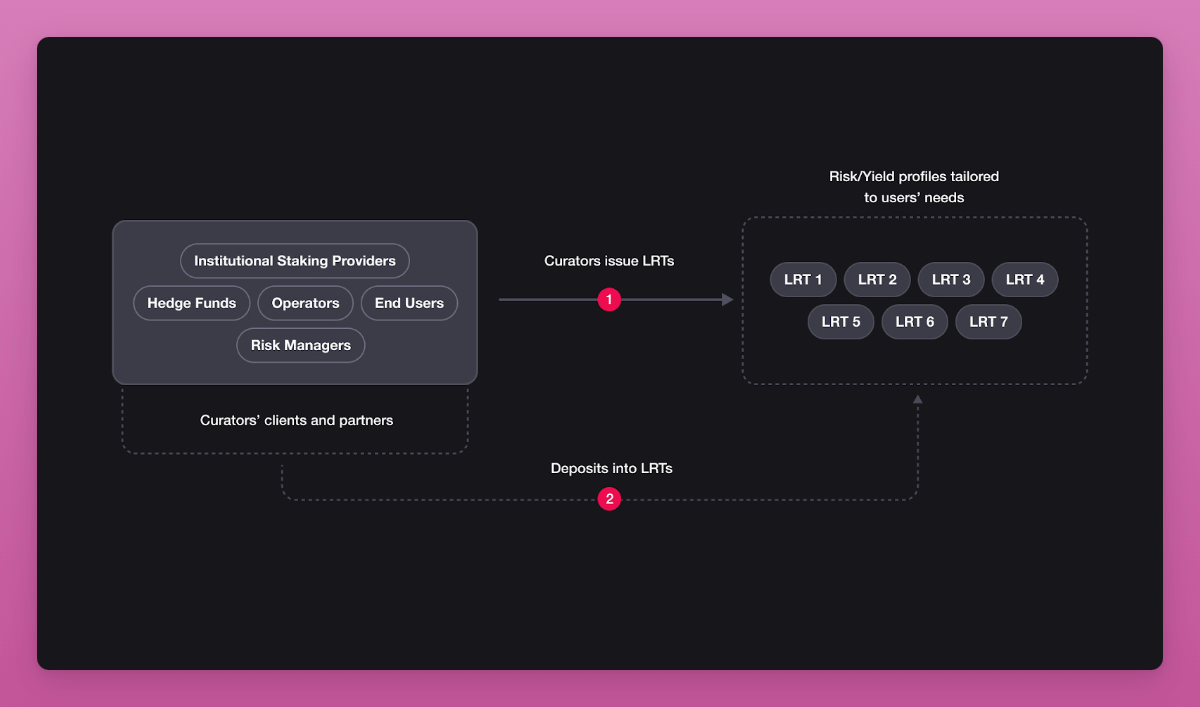

Mellow Protocol 允许任何人部署 LRT。对冲基金、权益提供商(Lido!)。甚至我(理论上)也可以做到。

这也意味着 LRT 的数量急剧增加,从而损害了它们的流动性并使其与 DeFi 协议的集成变得复杂。

但它确实有几个优点:

- 多样化的风险状况:当前的 LRT 通常会强迫用户采用千篇一律的风险状况。Mellow 允许使用多种风险调整模型,让用户能够选择自己喜欢的风险敞口。

- 模块化基础设施:Mellow 的模块化设计让共享安全网络能够请求特定的资产和配置。风险管理员可以根据自己的需求创建经过高度修改的 LRT。

- 智能合约风险:通过允许模块化风险管理,Mellow 降低了智能合约和共享安全网络逻辑中出现错误的风险,为重新持有者提供了更安全的环境。

- 运营商中心化:Mellow使运营商选择的决策多样化,防止中心化,确保运营商生态系统的平衡与去中心化。

- LRT 循环风险:Mellow 的设计解决了因提现关闭而导致流动性紧缩的风险。目前提现需要 24 小时。

有趣的是,Mellow特别提到他们可以在任何质押协议(如 Symbiotic、Eigenlayer、Karak 或 Nektar)上推出 LRT。但如果 Mellow 直接与 Eigenlayer 合作,我会感到非常惊讶。

然而,如果当前的 Eigenlayer LRT 协议与 Symbiotic 或 Mellow 合作,我并不感到惊讶。事实上,Coindesk 报道称,一位接近 Renzo 和 Symbiotic 的消息人士提到,Renzo 一个月前就已经在讨论与 Symbiotic 的整合事宜。

最后,无需许可的 Mellow 保险库的妙处在于,我们很可能拥有 DeFi 代币的 LRT。想想 ENA LRT 代币,它是 Symbiotic 上流动的重新质押 ENA,可确保 USDe 桥接。

这一周期在代币经济学方面几乎没有创新,但 Symbiotic 可能会让持有 DeFi 治理代币再次具有吸引力。

DeFi Degen 的重质押战争策略

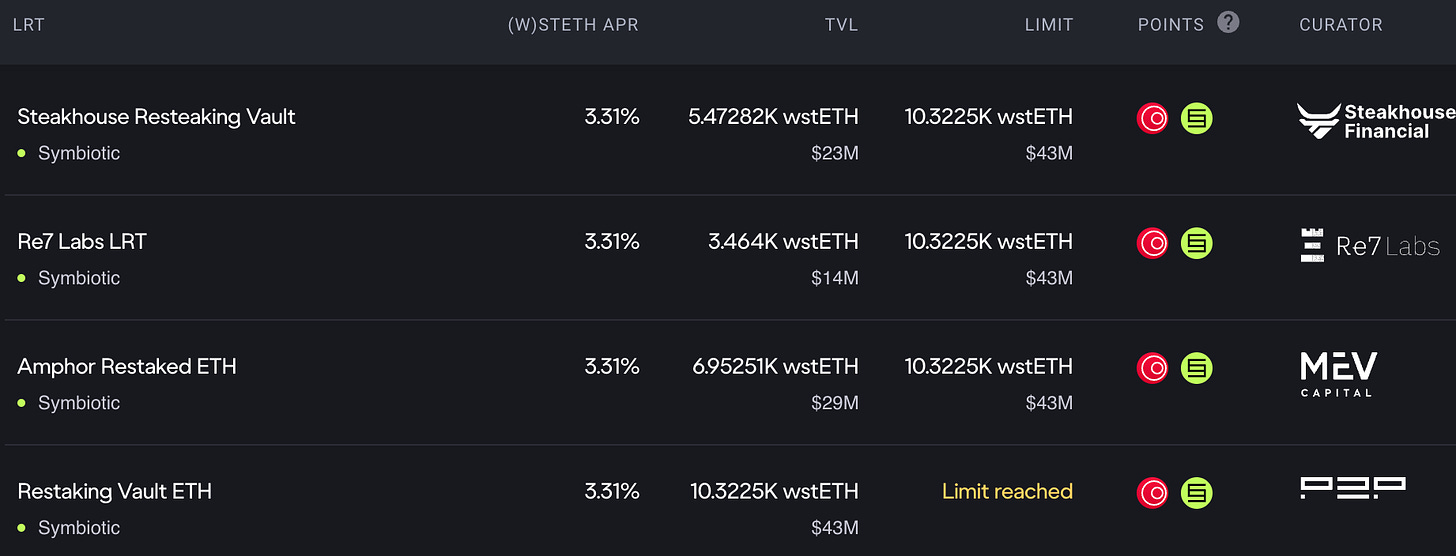

截至撰写本文时,Mellow 上有四个 LRT 保险库,有 4 个独立管理员。存款上限即将达到。

Symbiotic + Mellow LRT 发布的时机非常完美:EtherFi S2 积分将于 6 月 30 日结束,Renzo S2 也正在进行中,而当启用提款时,Swell 空投应该很快就会到达。

我几乎担心 LRT 农场空投到期后该如何处理我的 ETH。感谢 VC 和鲸鱼游戏空投农场,他们也会吃得好。

在这个阶段,游戏非常简单:存款到 Symbiotic 以获取积分或冒险升级并直接在 Mellow 上耕种。

请注意,由于 Symbiotic stETH 存款已达到,您将不会获得 Symbiotic 积分,但会获得 1.5 倍的 Mellow 积分。

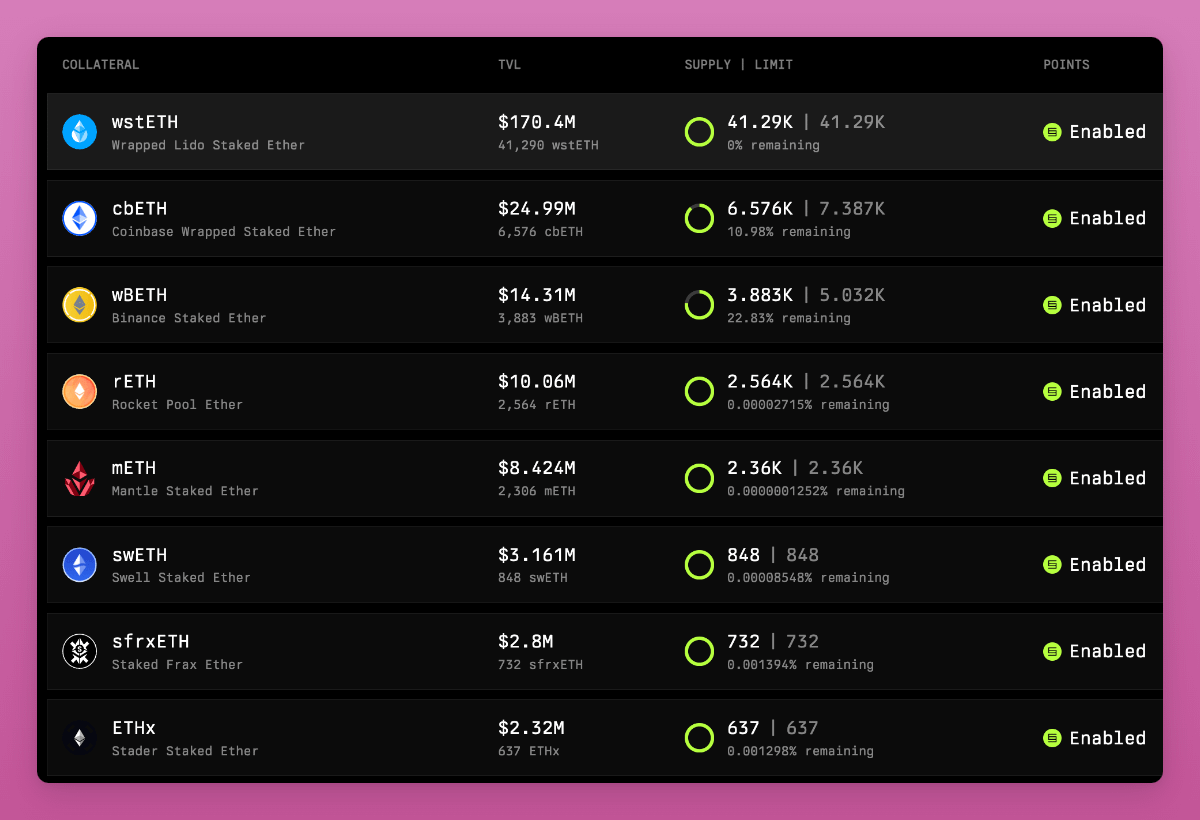

空投农业游戏可能会与 Eigenlayer 剧本类似:Mellow LRT 将被集成到 DeFi 中,我们将在 Pendle 和多种借贷协议上看到杠杆农场。

但我相信 Symbiotic 代币甚至可能在 EIGEN 可交易之前就推出。

在接受 Blockworks 采访时,普蒂亚廷表示,主网可能会“在夏季末”在某些网络上启动并运行。这是否也意味着代币呢?

窃取 Eigenlayer 的重新质押炒作可能是明智之举,特别是如果市场很快变得看涨,并且考虑到 Symbiotic 积极的合作伙伴战略。

最让我震惊的是两个合作伙伴:Blockless 和 Hyperlane。这两个协议最初都与 Eigenlayer 合作,作为 AVS 实现共享安全,但他们正在改变联盟吗?

也许 Symbiotic 承诺了更多支持和代币分配?我需要更多答案!

无论如何,这些重新质押战争对我们来说是有利的,因为它提供了更多的机会,并可能推动 Eigenlayer 更快地推出代币。

Symbiotic 还处于早期阶段,但早期存款流入非常乐观。我目前正在 Symbiotic 和 Mellow 上耕作,但计划在策略开放时迁移到 Pendle YTs。

我相信 Pendle 的 Symbiotic YT 代币到期日期将让我们进一步了解 Symbiotic TGE 时间表。

最后要说的是:卡拉克

你以为我忘了这事儿了,对吧?

Karak 是一种混合型技术。它类似于 Eigenlayer,但 Karak 将其称为分布式安全服务 (DSS),而不是 AVS。

Karak 还推出了自己的 Layer 2(名为 K2),用于风险管理和 DSS 沙盒。但它更像是一个测试网,而不是真正的 L2。

但 Karak 成功吸引了超过 10 亿美元的 TVL!为什么?主要有两个原因:

- Karak 支持 Eigenlayer LRT,因此 farmooors 可以存入 LRT 以同时赚取 Eigenlayer + LRT+Karak 积分

- Karak 成功从 Coinbase Ventures、Pantera Capital 和 Lightspeed Ventures 筹集了超过 4800 万美元。希望好名字能带来高额空投

在我的以下帖子中查看有关 Karak 的更多信息:

然而,自 4 月份宣布以来,Karak 尚未宣布任何重要合作伙伴、在 Karak 上推出的值得注意的 LRT 协议或任何独家 DSS/AVS 合作伙伴。

我非常希望看到 Karak 更加积极地开发,因为 Symbiotic 正在努力追赶 Eigenlayer。Karak 需要加把劲。